首先,我們先瞭解關於 Smart Beta 的一些基礎知識。雖然過去十年 Smart Beta 才紅起來,但其實這個詞從 1970 年就開始被機構投資者使用,到了 2003 年出現了第一個 Smart Beta 的指數基金。

Smart Beta 的一些基礎知識

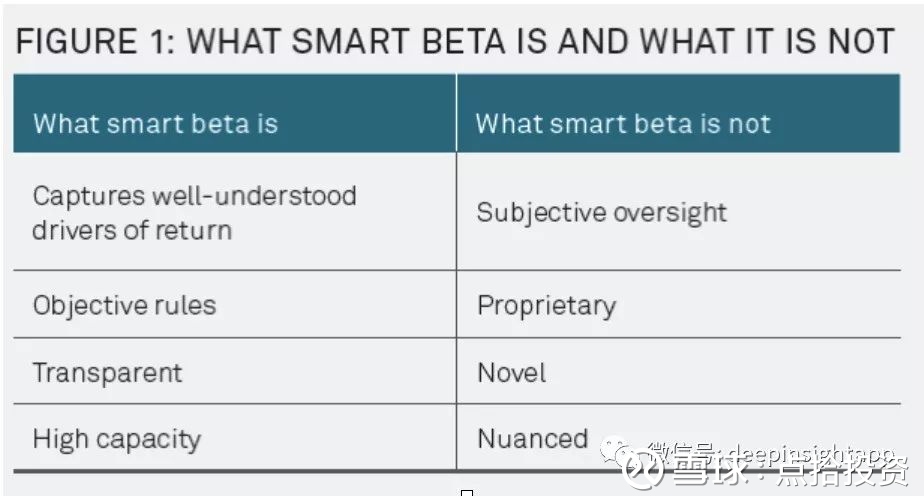

Smart Beta 是一種長期可持續的因子,透過這種投資因子的分析,獲得更高的回報和更低的風險。比如購買低估值股票是一種價值因子,購買資產負債表優質的公司是一種質地因子。Smart Beta 是能夠將這種因子進行量化,設立成明確的規則,然後幫助投資人獲取長期的超額收益。

當然,需要注意的是,Smart Beta 不是一成不變的,基於不同市場環境也有大量的 Smart Beta 變得無效。下面這張圖把 Smart Beta 是什麼、不是什麼說的很清楚。透明、明確的規則、高容量,容易被理解成是 Smart Beta 最顯著的特徵。

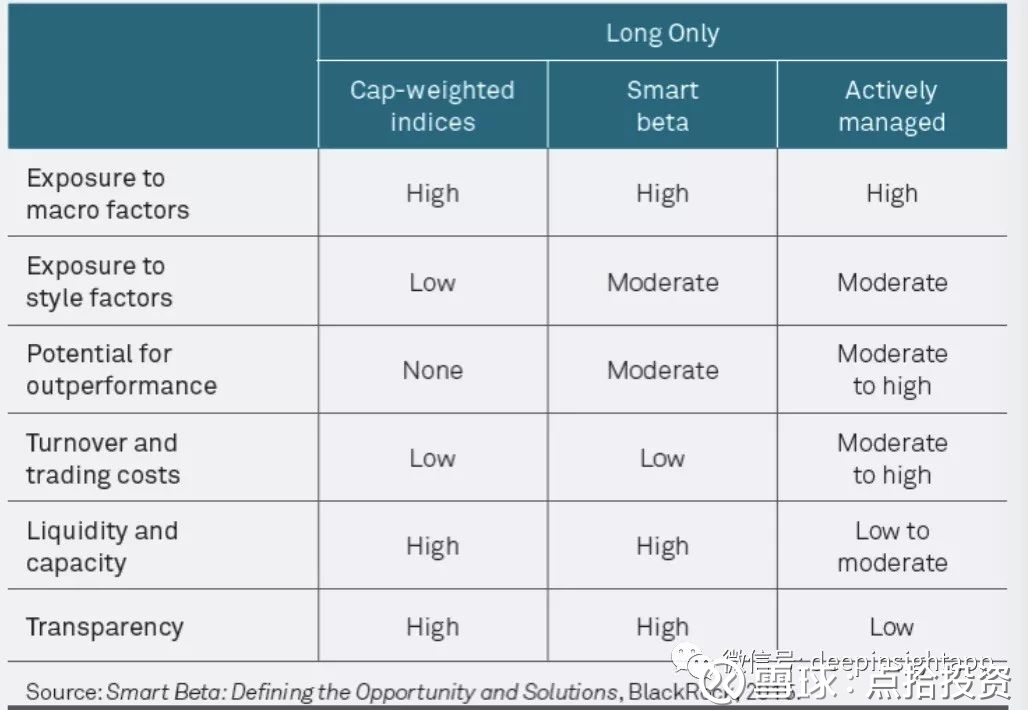

那麼再回答第二個問題, Smart Beta 到底是主動管理還是被動量化?從對於因子的投資策略上來看,Smart Beta 是一種主動管理策略。基金經理會選取他認為長期最有效的策略(比如價值策略),但是在執行的時候,Smart Beta 又更像被動產品,有非常明確的執行條件和框架,所以 Smart Beta 比主動管理策略更加透明,但是並不是完全被動。

本質上是基於主動管理策略和被動量化執行中間的產物。下面這張圖的對比,也把問題說得很明白。相比較指數,Smart Beta 是有超額收益的;相比較完全主動管理,Smart Beta 投資策略的透明度又更高。

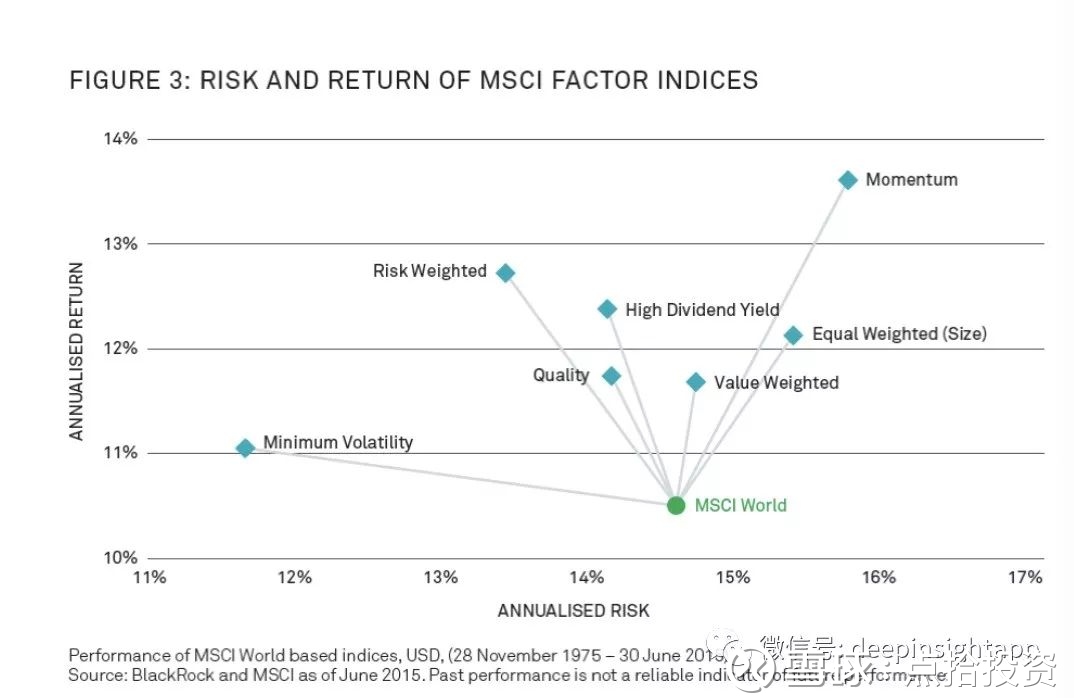

為什麼 Smart Beta 那麼重要?背後還是對於投資風險和收益的歸因分析,透過這種歸因分析找到有效性最高的因子,能夠大大提高組合的風險和收益匹配度,並且降低成本。下面這張圖是 1975 到 2015 年,40 年間 MSCI 全球指數的歸因分析。

我們從整體來看,MSCI 的年化收益率在 10.5%,年化風險是 14.5%。其中影響最大的因子包括最低波動率、風險比例、質量、高配息率、價值、市值和動量。

透過對這些因子進行分析,再構建一個投資產品組合,就能夠大幅提高收益、降低風險。比如 1998 到 2015 年,用傳統的 60% 股票(MSCI USA)+40% 債券(Barclays US Aggregate),年化收益率 5.65%,年化風險率 8.87%,最大回撤 31.29%,收益風險比 0.64;但是透過歸因分析,優化成 60% MSIC USA 低波動率基金+40% US 固定收益平衡風險的債券基金,年化回報率提高到了 6.54%,年化分析率降低到了 7.55%,最大回撤 26.46%,收益風險比 0.87。

很明顯,第二個組合無論收益率、回撤、風險承擔都比第一個組合要好,這就是 Smart Beta 的力量。

Smart Beta 另一個重要性是告訴我們收益的來源,以及相對長期有效的策略。

我們都知道,長期投資中收益來源核心是經濟成長。這就如同在美國的食物外包裝都有營養成分,裡面包含多少脂肪、卡路里、維生素等等。基金經理在年末也需要做這種歸因分析,知道自己收益率多少是 Beta、多少是 Alpha、多少是動能、多少是價值等等。而說到價值,古今中外價值投資都是最被認可的一種策略。

而現在也有大量運用價值投資做 Smart Beta 的基金。價值投資就是買入低估值的股票,這種策略背後有逆向投資的成分。投資者需要逆向買入,然後等待一段時間,直到價值被市場發現,所以我們看到價值投資者大部分時間在 “熬”。理解了 Smart Beta ,就能夠明白不同策略的特徵。

我們再拿 MSCI 全球指數為例,裡面包含了幾大最主要的 Smart Beta 因子:

- 價值因子:股票以低於基本面的價格交易。常用指標包括股價淨值比(PB)、本益比(PE)、銷售收入、現金收入、淨利潤、現金流等。

- 小市值因子:小市值公司相對同類型的大市值公司有超額收益。常用指標包括市值係數(全市值或者流量市值)。

- 低波動率:低波動率的股票比高波動股票有更好的收益率。常用指標:波動率的標準方差,1~3 年。

- 高配息率:分紅比例高的股票。常用指標:股息率。

- 質量:債務低、盈利穩定、質量好的公司有超額收益。常用指標:ROE、盈利穩定性、分紅穩定性、資產負債表的質量、金融槓桿、管理層能力、現金流等。

- 動量:過去階段表現好的股票能持續。過去 3~12 個月的歷史超額收益。

關於 Smart Beta 的數據

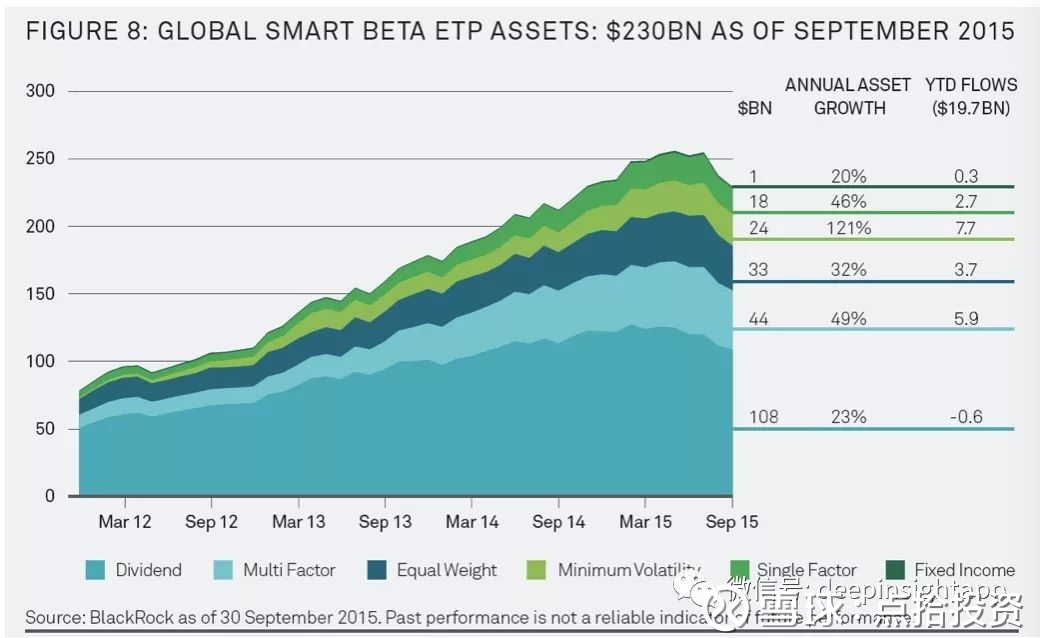

數據有點舊,是截止到 2015 年 9 月的,不過也能透露不少有價值的信息。全球 Smart Beta 交易產品的規模為 2,300 億美元,其中 1,080 億美元是在配息率因子產品上,440 億美元是多策略產品,330 億美元是平均市值產品,240 億美元是最小波動率產品,180 億美元是單一因子產品,10 億美元是固定收益產品。

最為指數基金最發達的國家,美國擁有 1,903 億美元 Smart Beta 產品,其他國家地區都還很小;歐洲 208 億美元,加拿大 124 億美元,亞太 53 億美元,拉美 8 億美元。全球有 800 檔 Smart Beta 產品,其中 45% 的費率低於 50 個基點。

Smart Beta 的有一個功能:真正區分 Alpha 和 Beta

在 William Sharpe 的一份著名報告中,他曾經寫過主動管理基金經理的回報率,在扣除成本後,作為一個群體將跑輸市場。今天,主動管理基金還是 A 股的主流,在美國也很流行。他們中有一批非常優秀的人,擁有超額收益的能力。對於投資者來說,是如何選出那些擁有超額收益的基金經理。

大部分投資者會把超額收益簡單認為是跑贏了基準多少個點,卻很少去挖掘這個收益的來源是什麼。我們舉一個例子,基金經理可以超配高彈性的股票,然後在牛市裡面,這批高彈性股票的收益率更高,轉而變成了他的超額收益。但是如果收益率是來自於放大 Beta,這其實完全能夠在 Smart Beta 產品中做到。

這種 “超額收益” 完全可以用更低的成本來獲得。相反,如果一個基金經理並不是在 Beta 上加槓桿,而是真正透過選股獲取超額收益,這是需要被獎勵的。我們其實可以透過量化數據來分析一個產品的 Beta 係數,這也是 Smart Beta 的價值所在。

總體而言,一個基金經理獲取超額收益的能力可以被分為三個部分:某一個風格因子的能力(比如價值策略,動量策略)、選股、擇時。投資者應該為擇時和選股支付更高的價格,但風格因子的能力是可以透過更低成本來獲取。

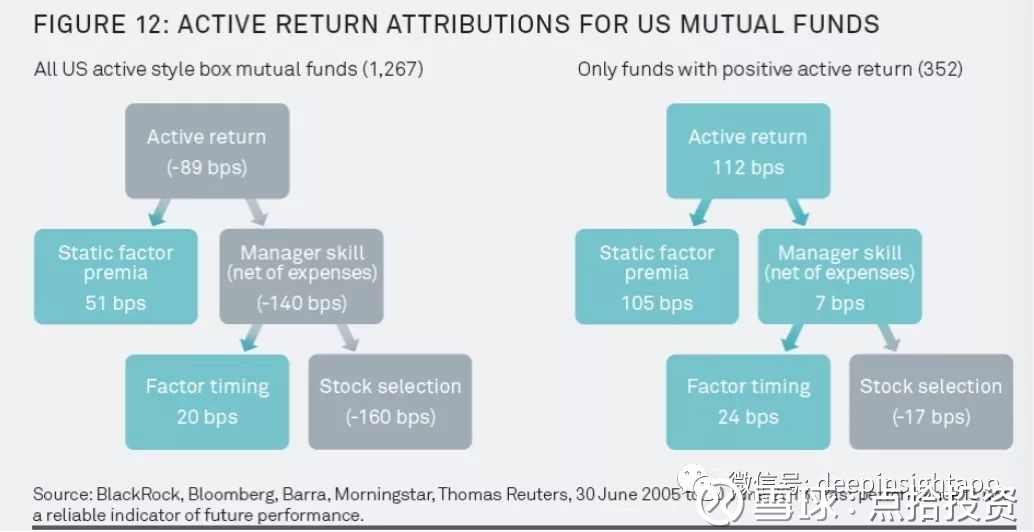

下面這張圖選取了 2005 到 2015 年美國所有的主動管理基金,這 1267 檔基金總共管理了 3.3 兆美元的資產。我們先看左邊這張圖,全市場主動管理基金經理的主動收益率是負 89 個基點,其中風格因子正貢獻 51 個基點,基金經理能力在扣非之後貢獻了負 140 個基點。在基金經理能力中,擇時反而貢獻了 20 個基點,但是選股貢獻了負 160 個基點。

我們再看 352 個主動收益率為正的基金經理,平均獲得 112 個基點的正回報。其中風格因子居然貢獻了 105 個基點,管理人能力貢獻了 7 個基點。這個統計結論非常震撼,意味著風格因子貢獻了基金經理絶大多數的超額收益!

而且透過瞭解 Smart Beta 中不同因子的表現,能夠更好的幫助我們做主動管理,是基金經理選股非常好的工具。“牛市買夢想,熊市買業績”,許多人都知道牛市裡要買空間大的股票,熊市裡則要買業績穩定紮實的股票。

下圖是六大 Smart Beta 因子在牛熊市的表現。我們看到當經濟成長比較強的時候,價值、動能和市值因子表現會很好;在經濟成長比較弱的時候,高配息率、公司的質地、低波動率會表現比較好。瞭解這些特徵後,才能幫助我們在不同市場中更好做出選擇。

我們甚至可以根據經濟和通脹,做一個 Smart Beta 的投資時鐘。下圖我們看到不同的因子在不同經濟水平,通脹水平的表現。

比如通脹上升時,動量、小盤股會表現比較好;通脹緊縮時,低波動率會表現比較好;經濟走強時,高風險因子、價值因子會表現比較好。知道了這些特徵,就能在不同經濟週期中,去構建組合以及購買產品。

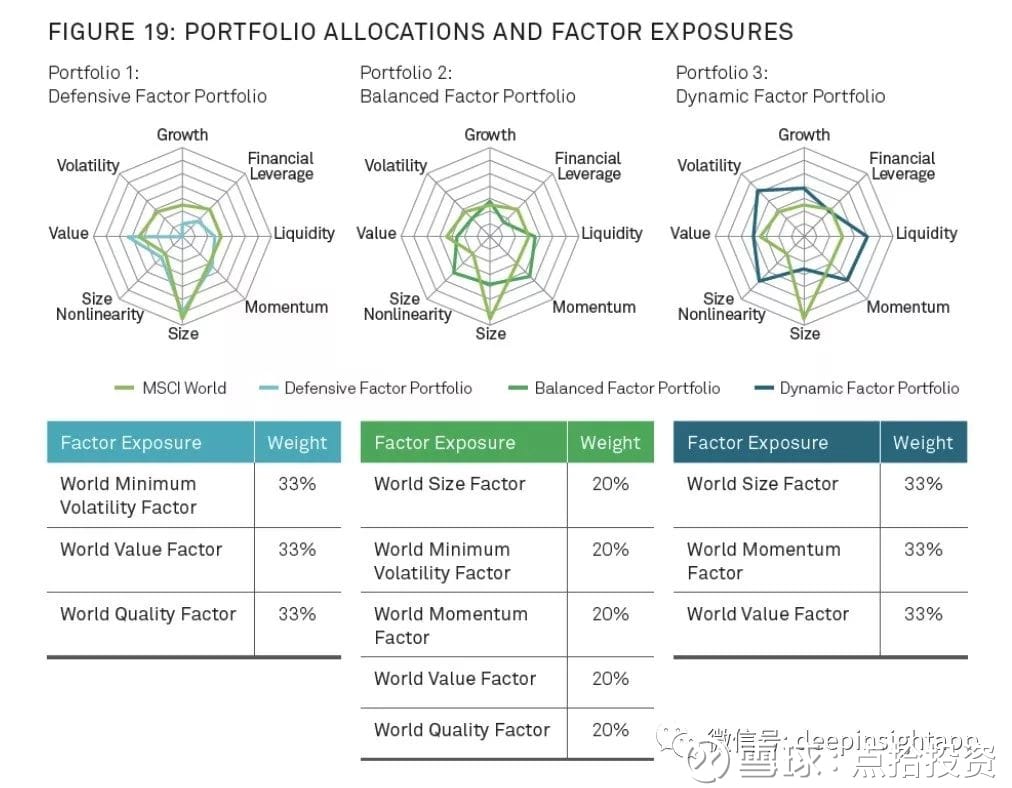

更重要的是,透過將不同因子剝離出來後,就可以根據投資者的需求構建組合。基金產品中常常遇到最大的問題是,投資者的需求和產品並沒有做到匹配。有了對於 Smart Beta 的理解,將產品做成定製化。

下面我們看到了一個有意思的案例。第一個產品的防禦性組合,於是在低波動、價值和質量因子中各自配置了三分之一。第二個產品是均衡產品,於是在市值、低波動率、動能、價值和質量五個因子中平均分配各 20% 權重。第三個產品是激進組合,在市值、動能和價值因子中各自配置了三分之一。最終這三個產品體現出來的係數,也完全不同。

所以我們看到, Smart Beta 作為風格因子,能夠很好的幫助我們優化收益率,降低風險。其實海外資產管理產品經常會用到不同的交易策略及量化工具,以更好降低風險。如果看了最新的《原則(Principles)》,就能夠理解橋水在最初也是交易策略的資訊公司。但是,也千萬不要把 Smart Beta 當做 Alpha。

本質上, Smart Beta 是可以很便宜的,而 Alpha 卻是很貴的。將 Alpha、Smart Beta 以及 Beta 都完全剝離後,分開定價,才會是一種比較好的基金產品定價策略。

《雪球》授權轉載

【延伸閱讀】

僅依靠“神奇公式”選股-其中的風險是什麼?_-1.png)

_-.png)