根據 壽險公會 統計,國人的 壽險 投保率 為 70.88%,這代表每 100 個國人之中,高達 70 人有投保壽險。但壽險要投保多少才合理呢? 壽險 保額 要怎麼抓、 壽險 保費 大概都在多少錢?另外,壽險保額有上限嗎?今天一起來簡單看看吧!

國人平均 壽險 保額 98萬,保費平均 4.08 萬

要知道投保多少 額度 的 壽 險 較為合理,首先我們先來參考一下大家保額都在多少錢?

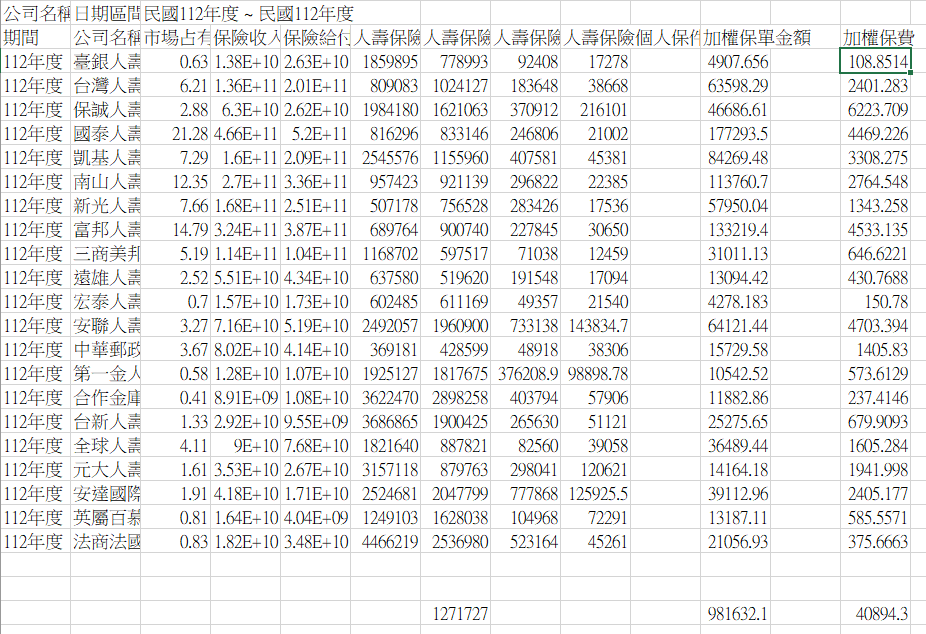

參考 保險業公開資訊觀測站 112 年,所有有經營「壽險業務」的 國內保險公司 統計資料,可以發現,國人在「 人壽保險 」的平均保額(人壽保險個人保件有效契約平均保險金額/元)約為每年 98 萬左右;至於壽險保費部分則「平均」落在 40,894/年。

▲ 資料來源:保險業公開資訊觀測站

▲ 資料來源:保險業公開資訊觀測站

不幸死亡,國人 壽險保險金平均領 60.3 萬

雖然保額有 98 萬,並繳著平均每年 4.08 萬元左右的保費,但不幸離世,國人平均似乎只能領到 60.3 萬元。

參考這份 民國 112 年度壽險業被保險人死亡原因分析 ,可以發現以 112 年來說,當年度有保壽險的人死亡人數為 280,639 人,壽險業給付給這些人的保險金總額約為 1,692億元,代表平均每個人拿到的壽險死亡給付約為 60.3 萬元。

如果你死後只要火葬就好,也沒有配偶孩子與父母,那或許還夠用。但大部分人在出社會後,通常都會身兼多重身份,譬如除了為人父/妻,同時也是父/母,而若有兄弟姐妹要照顧,或是父母依然健在且需要照顧者,同常肩負家庭經濟重擔的很大部分,若突然走掉,60.3 萬扣掉喪葬費,夠用嗎?

壽險 保額 要抓多少?

所以,壽險 保額 要抓多少?我們以一年一約的定期壽險來做假設,保額要抓多少,你該看的第一點,是自己正處在怎樣的人生階段?第二,你有需要照顧的人嗎?第三,扣掉現有的儲蓄你若不幸意外生故還需要多少錢,才能照顧身邊的人?

通常在不同時期,我們會需要照顧的人會有:父母、配偶、孩子、兄弟姐妹、其他親屬等。另外根據你們常用錢的需求,也要評估不同的保額。下面,我們就來仔細談談,不同人生階段的保額要怎麼抓。

你現在處於哪個人生階段?

我們先來看第一個評估壽險保額的階段:你現在處於人生哪一個階段?要看這個原因,是因位每個人的責任會隨著不同的年齡、人生階段而有所改變。

譬如,你若是0~6歲的嬰孩時期,就沒有太多的家庭與社會責任及經濟要負擔,自然保額也不需要太高;同理,你現在是上有老母、下有老小要養的「三明治族」,就負擔相對多的家庭責任,也就是說,你要是不幸走掉,身邊本來是你在照顧的人,可能就會突然面對經濟上的困境,甚至造成社會問題,這種身份的人,壽險保額理當要抓的高一點。

我們來看看下表,將人生依照責任不同的時期,大致上可以區分為:

|

想想看,你現在處於人生哪個階段呢? |

||||

|

人生階段 |

年齡 |

相應狀態與考量 |

壽險保額 |

|

|

1 |

出生~出社會前 |

0~22 |

嬰兒 |

低 |

|

2 |

出社會後~成立家庭 |

22~30 |

工作(內勤性質) |

有貸款: 較高 |

|

3 |

成立家庭~退休前 |

30~65 |

有無孩子需照顧 |

有孩子/家人: 較高 |

|

4 |

退休後~死亡 |

65~85 |

自備醫療準備金是否足夠 |

有足夠準備: 較低 |

|

整理:股感知識庫 |

||||

1. 出生~出社會前:責任低、保額低

在這個階段,因為身份為嬰兒、幼童或學生,所以大多數人並沒有沒有養家的責任,不幸身故頂多需支出喪葬費(理性討論)。

當然,也是有許多家庭的孩子在學期間就在打工養家、身負家庭責任的,那可能就需要比一般孩子的壽險保額多抓一些,以免不幸身故,親友不知所措。

若此期間不姓身故可能會造成親友傷心之餘,需要時間治喪而無法工作賺取基本生活收入,也可以依照 薪水x預估治喪需要的期間= 保額 來抓。

【 這個階段 保額 抓多少?】

- 僅需喪葬費用:約 30~50 萬即可 或 不保

- 需要喪葬費用+親屬治喪期間休息無收入費用:30~50 萬+(薪水X休息期間)

💡 喪葬費用多少錢才夠?看這邊>> 喪葬費用,準備多少才夠?喪禮流程、喪葬費一覽表

2. 出社會後~成立家庭前:責任中、保額中

第二個階段比較常見,也就是大部分人念完專科、大學或碩博士等學位,開始出社會工作到成立家庭的期間。這個階段其實和學生時期壽險保額的差異不會太大,如果有家庭責任的人就抓高一點;沒有家庭責任的就抓低一點。

唯一不同的是,大部分人在出社會後,通常會面臨到父母逐漸邁入老年的期間,那你的家庭環境(或說父母那邊的經濟狀況),是否能支撐他們養老或是看病的金錢支出?如果有困難,你可能就要保高一點,當然這還是看個人狀況。

【 這個階段 保額 抓多少?】

- 僅需喪葬費用:約 30~50 萬,有土葬考量可能要抓 60~100 萬

- 需要喪葬費用+親屬治喪期間休息無收入費用:30~50萬+(薪水X休息期間)

- 有未成年兄弟姐妹要照顧:(到成年還有多少年X每年基本生活費)+到成年前學費+喪葬費30~50萬

- 有父母要照顧:父母基本生活費X年,或 醫藥費X年 或 債務償還+喪葬費30~50萬

3. 成立家庭後~退休前:責任高、保額高

第三個階段是正式成立家庭,這也是一個人人生中責任最重的時期。你可能有另一半,甚至是孩子要養,如果不幸突然離世家庭少一份支出,你最愛的人就會突然陷入困境,所以這個階段的壽險保額理所當然會是人生中抓的最高的時期。

假設你身上還有車貸或是房貸,甚至是卡債等債務問題,建議你還要把自己剩餘的貸款或債務也考量禁壽險額度中,避免突然離世給身邊的人留下麻煩。

同理,若你就只是雙方相愛互結連理,沒有想要孩子,同時又沒有父母需要照顧,或許只需要考量另一半就好了。

【 這個階段 保額 抓多少?】

- 僅需喪葬費用:約 30~50 萬即可

- 需要喪葬費用+親屬治喪期間休息無收入費用:30萬+(薪水X休息期間)

- 有未成年弟妹要照顧:(到成年還有多少年X每年基本生活費)+到成年前學費+喪葬費30~50萬

- 有父母要照顧:父母基本生活費X年,或 醫藥費X年 或 債務償還+喪葬費30~50萬

- 有孩子要照顧:(孩子成年-現年年齡)X 每年基本生活費+每年學費+其他費用

- 有未成年兄弟姐妹:(到成年還有多少年X每年基本生活費)+到成年前學費

- 妻子/丈夫:生活費X治喪期間+其他費用如剩餘房貸、債務等

4. 退休後~死亡:責任中/低、保額中低或不需

最後這個階段,其實意外的相較第三階段責任是減少了。主要是因為,你已達退休年齡,有退休金可以領用,如果你自己在工作期間還有另外投資理財、存錢,那你還會另外有自備退休金幫助你度過退休生活。

你可能會好奇,那我這階段不是一樣會有養父母或孩子的責任嗎?事實上,到了這個階段,有些人的父母或許已經離世,孩子也長大了、有工作能力可以自己照顧自己,那當然相對的你突然離開會造成的風險也會相較上個階段遞減。

另外一點,是壽險(或是其他保險)的保費,都一樣會隨著年齡的漸長而增加,如果你到了這個階段身上也沒什麼責任了,或許你把喪葬費用準備好(火葬大約30~50萬元,土葬約60~100萬元),也沒必要買壽險了。

【 這個階段 保額 抓多少?】

- 僅需喪葬費用:約 30~50 萬即可或有 30~50 萬存款,就不需保

- 需要喪葬費用+親屬治喪期間休息無收入費用:30萬+(薪水X休息期間)

- 有父母要照顧:父母基本生活費X年,或 醫藥費X年 或 債務償還+喪葬費30~50萬

- 有孩子要照顧:(孩子成年-現年年齡)X 每年基本生活費+每年學費+其他費用。孩子已成年有工作能力就沒必要保。

- 妻子/丈夫:生活費X治喪期間+其他費用如剩餘房貸、債務等

壽險 保額 評估邏輯,「不幸離世誰會受影響」

上面的壽險保額評估邏輯,基本上就是依照「你不幸離世誰會受影響」為核心來進行。打個比方,你跟你的伴侶結婚(或法律上沒結但情感上是已經結為連理),現在是租房,房租都是一人一半在分。你想像自己有一天突然離世會發生什麼事?沒錯,你的另一半會突然少一半的房租分攤,生活可能會陷入困境。

所以,你在買壽險的同時,就可以把這個狀況考量進去,將租金 X 一年(大部分租屋一年一約),讓意外發生時,另一半在租金支出上不會馬上面臨困境,至少可以用這筆保險金付到租約到期時,再去重找符合自己現階段財務狀況的房屋。

同理,若你和另一半是有買房的,就更應該把房貸考量到壽險保額中。假設你貸了 800 萬元,有一天突然走掉,你的另一半還是要繼續繳,但事實上收入卻少掉你這份,那絕對是非常可怕的。更嚴重的是,假設這個房貸全都是你在繳,問題是更大。所以你可以把房貸的部分也納入壽險的保額考量中。

上面就是我們評估壽險保額時會思考的簡單邏輯:當你有一天突然走掉,身邊哪些人會受到影響?需要多少財務上的支援,可以幫助他們度過難關?因此一般在評估壽險保額時,就是在評估這塊。

▲好的保險除了轉嫁風險,另一個功能就是愛與關懷的延續。(圖片來源:shutterstock)

壽險 保額 上限

大概有個概念,知道自己要保多少額度的壽險後,你應該會疑問:所以要保多少額度都可以嗎?當然不是,壽險 保額 也是有 上限 與 下限 的。

壽險業者在與你訂定壽險契約與保額時, 壽險 保額 通常會依照產品、投保人職業與體況等的不同有所謂 下限。與 上限 。參考中國人壽的這份 壽險投保規則,可以發現壽險的保額是累積計算的,也就是說你在這間公司買有保單A與B,這兩份保單雖然不同,但保額都會累積計算在你這個人身上。

通常買一張壽險保單,會有最低 10 萬元,或者 30 萬元 的保額下限,當然也有部分保險保險公司會出更低保額的壽險保單,但這還是視各家公司的政策而定。至於 保額 上限 的部分,參考同一份文件,約在 200~2000 萬元不等,視產品的不同,最高可以保到 2000 萬元。但假設你年齡較高,保額上限就會逐年遞減,因為合理來說你的死亡機率是會隨著年齡增加提高的。

各壽險業今後設計新種保險時,其主要契約及附加契約死亡保險金額,最高不得超過生存保險金額之十倍,並以不超過各公司(局)所訂該險之最高金額為限。(財政部64.5.8 臺財錢第一四三二八號函)

壽險保額試算工具分享

看完這麼多,相信你應該大致對壽險保額的評估,有了初步的概念。什麼樣的人生階段需要保多一點,什麼樣的人生階段其實不用保那麼高額的壽險;壽險 保額 上限、下限大致範圍在哪。

最後提供給你 壽險公會(中華民國人壽保險商業同業公會)的「保障需求分析」試算表。點擊下圖可以直接前往試算,透過婚姻狀況、預想子女教育程度與花費、已備存款與投資,另外也包括社會保險制度的等狀態確認,就可以快速試算出自己大概需要多少的 壽險保額 才是適合的喔!

【延伸閱讀】