對投資理財有興趣的朋友,可能有聽說過「權證」這個商品,也可能知道投資權證有許多好處,例如:只需要投資很少的金額或是虧損有限、獲利無限等等,但大家要知道投資權證,除了槓桿效果大造成的風險以外,「造市波動率」被調降也可能使投資人本來在權證賺到的獲利消失了。到底造市波動率是什麼呢?我們先要了解到底權證的價格是由哪些因素決定的。

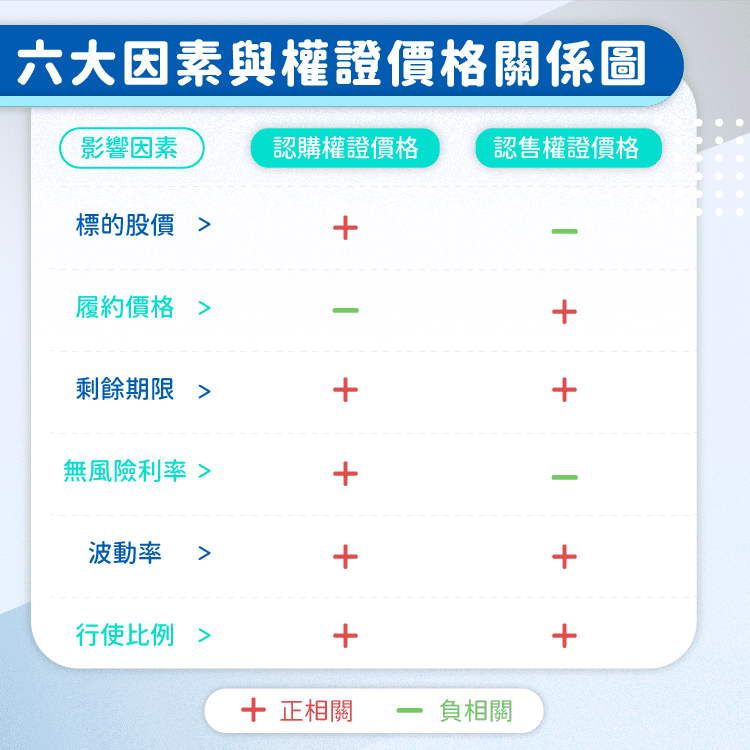

決定權證價格的六大要素

要討論選擇權的價格,就不得不提Black-Scholes評價模型,模型的發明者及改良者更於1997年獲得諾貝爾經濟學獎。藉由此模型,只要給定五個條件就能算出選擇權的理論價格,而權證則是在模型的基礎上額外乘以行使比率。模型的推導很複雜,在此就不多加贅述,底下主要介紹六大要素與權證價格的關係。

- 行使比率:指的是權證與標的股票間的轉換比率,與權證價格成正比。例如,行使比例為0.5的權證,表示一單位權證可換得0.5單位的標的股票。

- 標的價格:權證連結的標的股票即時的交易價格。標的價格愈高,認購權證愈有價值;反之,標的價格愈高,認售權證被履約的機會下降,因此價值愈低。

- 履約價格:是指權證到期時,可以用什麼樣的價格買進標的股票(認購權證)或賣出標的股票(認售權證)。認購權證的履約價格愈高,表示被履約的機率愈低,因此認購權證價格會愈低;認售權證的履約價格愈高,被履約機率愈高,因此認售權證的價格也會較高。

- 剩餘天數:現在至權證到期日還有多少天。剩餘天數愈長,權證持有者就有愈多時間可以等待權證獲利,因此權證價值會愈高;距到期日愈近,權證價值則愈低。

- 市場利率:是指資金的借貸的機會成本。利率愈高,購買股票的成本愈高,有槓桿的認購權證更具吸引力,因此價格會愈高;反之,市場利率則與認售權證價格成反比。

- 波動率:波動率指的是權證標的股價的波動率,波動率越高,期間內波動的範圍也就可能越大,不管對認購權證或是認售權證而言,進入價內被履約的機會都大增,因此波動率愈大,權證的價格就愈高。

圖1、六大因素與權證價格關係圖

評價模型可反推「隱含波動率」

由以上的介紹,我們可以知道決定權證價格的六大要素,且若給定六個確定的參數值,將之帶入模型,僅會得到唯一的權證價格。反之,當已知權證價格之下,搭配六大要素中任五個,即可反推出第六個要素的參數值。

實務上,六大要素中有五項是可以直接取得確定數值的,包括標的價格、履約價格、剩餘天數、無風險利率、行使比例,加上權證價格也能夠從市場上取得,透過前述五項要素與權證價格,就能反推出隱含在權證價格中的波動率,這個波動率就是所謂的「隱含波動率」。

造市商利用「造市波動率」來給出買價、賣價

由於連結相同標的的權證可能多達上百檔,投資人的選擇很多,因此一檔權證的交易通常不會太頻繁,但如果是這樣可能造成想買的時候沒有人賣,或是想賣時沒有人要買,因此發行權證的券商還有另一個工作——造市商。

造市商要同時給出買價和賣價,讓想買賣權證的投資人都能快速成交,那買價和賣價又是如何決定呢?其實就是利用六大元素來算出合理價格,而券商拿來的計算價格的波動率就是「造市波動率」,造市波動率除了會參考標的歷史的波動率外,還會額外計入券商提供服務的營運成本、避險成本等。

「造市波動率」與「隱含波動率」間的因果關係

造市商利用包含「造市波動率」的六大要素來計算權證造市價格時,會算出具有多位小數的造市價格,例如2.104359,但實務上必須考量權證的有效價格,例如5元以下的權證,有效價格最小是從0.01元開始,中間每隔0.01元一跳,一直到5元為止,因此造市商必須找最接近2.104359的有效價格來報價,因此可能會是2.10元(採四捨五入、無條件捨去),或是2.11元(採無條件進入)。

由於投資人從市場上只會看到2.10元或是2.11元的權證價格,而不是2.104359,所以當投資人反推「隱含波動率」時,會發現「隱含波動率」並不會是一個固定不變的值,而且往往跟部分券商所聲稱的「造市波動率」不一致,實際上就是因為造市商必須找最接近的有效價格來報價所導致。若造市商願意公開「造市波動率」,就能讓投資人免除因為「隱含波動率」的不穩定,而無法有效掌握權證價格的合理性的問題,甚至懷疑自已的權益是不是受損了的擔憂。

造市波動率一旦調降,將影響權證投資損益

由於造市券商的買價賣價就是市場交易的標準,會隨著各種參數的改變而上下波動,如果是標的價格或剩餘期限變短等而改變買賣價,那就只是反映權證市場價格而已,但如果造市波動率無緣無故遭到調整,則將會對投資人有不利的影響。

前面提到過,無論是認購、認售權證,波動率下降將使權證價格下降,因此如果券商在投資人想獲利了結或認賠殺出,把權證賣回給券商時調降造市波動率,將會使投資人的獲利減少或損失增加。

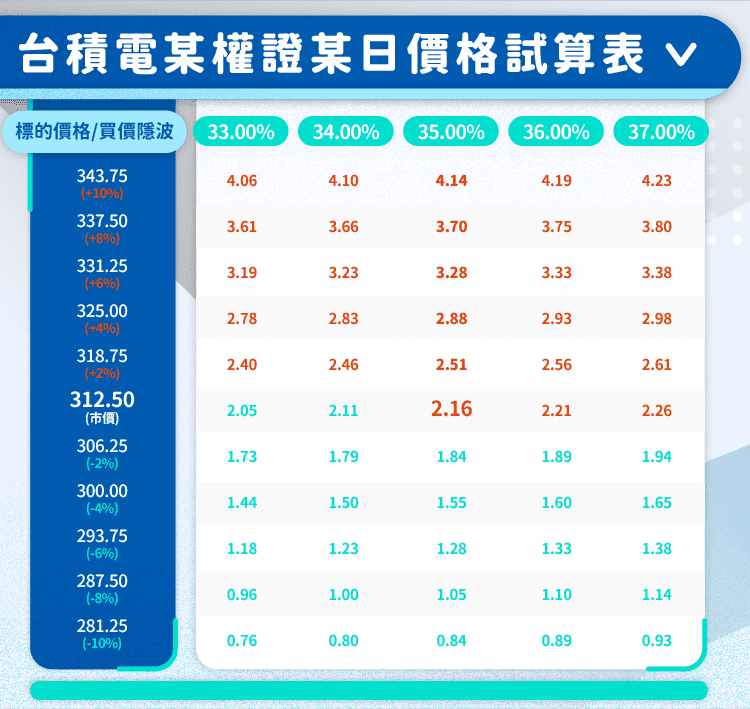

舉例來說,下圖是台積電某權證某日的價格試算表,當前市價2.16元,如果台積電股價下跌4%到300元,在造市波動率維持在35%的情況下,理論上權證價格會下跌到1.55元,投資人的損失為0.61元,但如果造市商在投資人以2.16元買進權證後,調降造市波動率為34%,在投資人賣回權證時,價格就會是1.50元,損失較波動率不變的情況多了0.05元。

圖2、台積電某權證某日價格試算表

總結來說,投資人在投資權證時,除了要注意標的股價變化、剩餘天數等,也要注意造市波動率浮動的權證,才能保障自己投資的權益。

margin-of-safety_-.png)