德州儀器(Texas Instruments, TXN-US)是現存最古老的科技企業之一,成立於 1930 年,總部位於德州達拉斯,是一家集晶片設計、製造、封裝、測試、銷售等多個產業環節於一身的製造商。

在將近 90 年的歷程中,德州儀器不但證明了其顯著的堅韌性,至今仍是半導體的先驅,現為世界最大類比與嵌入式晶片製造商,市佔率皆為 18%。全球第四大的半導體企業,標普信評 A+(最高等級)。

企業總覽與商業分析

德州儀器是世界上最大的類比晶片製造商,銷售遍佈超過 10 萬個客戶,且 1/3 收入來自於前 100 大客戶之外,顯示其銷售不偏重於幾大客戶中。

德州儀器 2018 年營收達到 158 億美元,其中 108 億來自於類比晶片相關產品、36 億來自於嵌入式處理器,兩類產品共占營收 91%。如今,德州儀器為全球最大的類比晶片供應商,市場佔有率高達 18%。

至於什麼是類比相關產品呢?真實世界中大多存在的訊號都是類比,舉凡聲音、光線、溫度、濕度、震動等都是以類比的形式存在,然而類比訊號難以保存、傳送與處理,且容易受到雜訊影響,而導致失真或衰退。因此,需要類比晶片來將類比訊號放大、轉換為數位訊號後,得以保存與處理,且讓人類可以感受與體驗,因此,幾乎所有的電子設備都需要類比晶片。

反觀數位晶片,是由電晶體開關,俗稱的 0 與 1 組成,這類晶片會隨著製程演進,如 20 奈米轉 10 奈米,讓相同單位的晶片放入更多的電晶體,速度變得更快、單位成本變得更低,因而導致產品生命週期越來越短。

此外,因為市場相較類比大得多,且 IC 設計相較容易複製,因此投入製造的廠商眾多。在諸多廠商不斷追逐功能、效率、速度、製程轉換之下,毛利不斷下降;且新一世代製程轉換的研發、建廠、製造機台費用節節高漲,使得德州儀器決定於放棄手機與處理器晶片的市場,退出與高通(Qualcomm, QCOM-US)和 Intel(INTC-US)正面交鋒,將經歷與資源聚焦在類比晶片與嵌入式晶片業務,應用範疇主要在工業與汽車。當初的捨,似乎在幾年後看到了得。

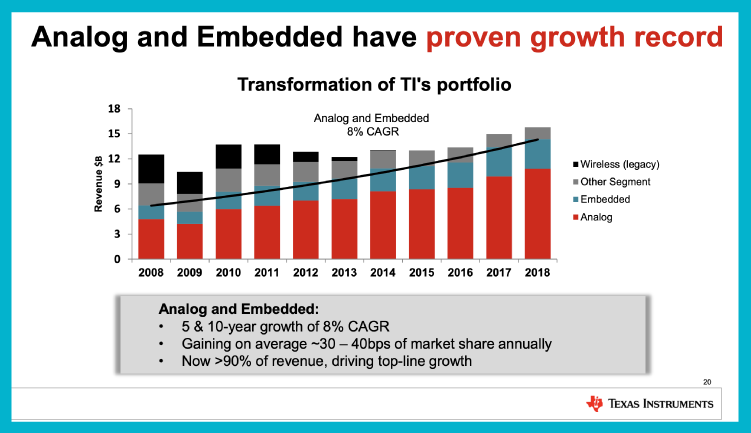

下圖顯示德州儀器退出手機通訊晶片後,以年化 8% 的速度成長,且逐年拉高類比與嵌入式晶片的佔比。

資料來源:德州儀器

資料來源:德州儀器

相較於數位晶片強調的速度提高與成本降低,生命週期僅 1~2 年,反觀類比晶片,因為處理真實世界各樣的訊號源,除了品項繁多,類比線路的設計複雜度也遠高於數位晶片,因此,對手並不容易越雷池一步,再加上產品生命週期往往可長達 10 年以上,故獲利與毛利都較數位晶片穩定的多。

嵌入式晶片佔德州儀器營收 23%,全球市場為 210 億美元/年,市佔率 18%。這是一種被設計作為特定用途的電子設備的大腦,依照終端應用需求而最佳化而成的晶片,例如從較簡易的應用電動牙刷到複雜的車用娛樂系統,或者車用進階駕駛輔助功能。而德州儀器的客戶經常會在嵌入式晶片的基礎之上,再自行投資時間與精力開發軟體,因此,客戶對於德州儀器的產品依賴性與客戶轉換成本都變得更高,因為客戶更為傾向能夠將自行開發的軟體重複使用。

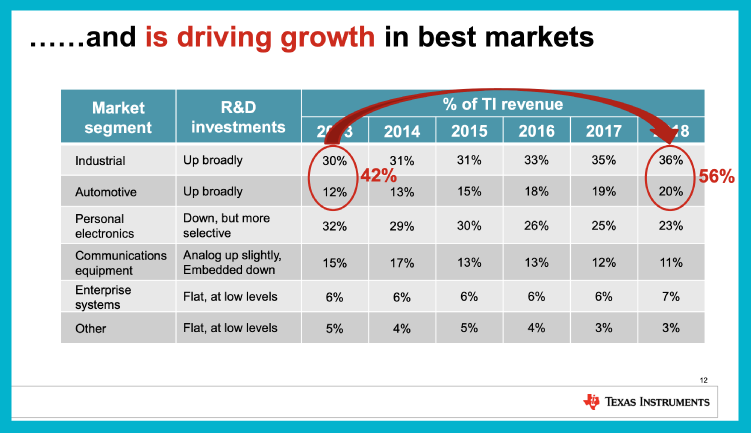

德州儀器始終致力於生產利潤率更高的類比和嵌入式晶片,並將這些晶片銷售到利潤豐厚的終端市場,如汽車和工業領域。其戰略目標,是與人類發展未來趨勢一致,當製造業邁向工業 4.0 與 IoT 時,預計德州儀器在未來幾年將進一步提升毛利率。

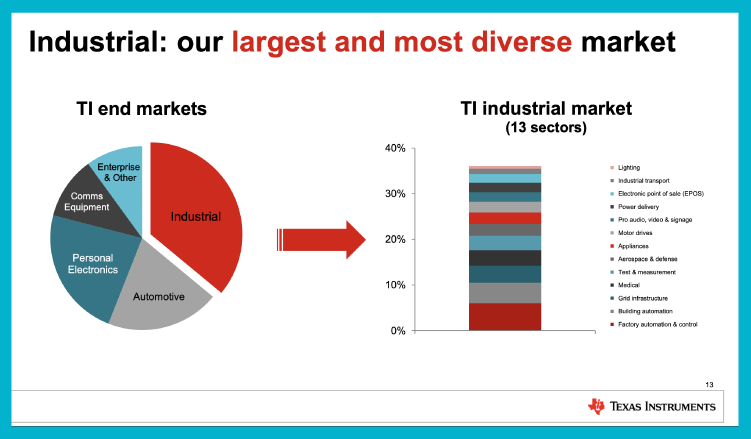

德州儀器指出,2018 年工業和汽車晶片銷售額佔總收入的 56%,遠高於 2013 年的 42%。此外,在工業收入的 36% 中,德州儀器在這個終端市場中有 13 個不同的子市場,個別都僅佔收入的 5% 以下,從而避免了德州儀器過於倚重單一產品或終端市場類別,如航太、國防或工業自動化。

這邊剛好談到我的專業,物聯網是工業 4.0 三大關鍵(控制、感測、通訊)中重要的一環,近年也確實是製造業中的進行式,並非空穴來風。往後,當工廠中的設備與感測器乃至於更上位的 MES 製造或 AGV 搬運系統串聯在一起之後,便可即時做出智慧化決定。我個人認為,IoT 的產生是有賴於其他技術的成熟,包含了大數據、雲端運算以及 AI。

舉例來說,以一座晶圓廠而言,這些感測器的數量高達數萬個,要即時收錄震動、溫度、聲音、空氣質量等數據,實屬巨量數據,就算有辦法儲存,也難以處理。

而現在儲存不再是問題,運算與處理技術也趨於成熟,下一步則是收集現實世界中大量的物理資料進到 IoT 平台,接著再利用 AI 技術(如 CNN),以訓練好 Module 用於及時判斷並回饋給製造與搬運系統,達到事前預知全場生產狀況,或者當下停止有問題的機台與避免有問題的晶圓繼續往下一道製程,屆時將大幅提升產品良率與效率。

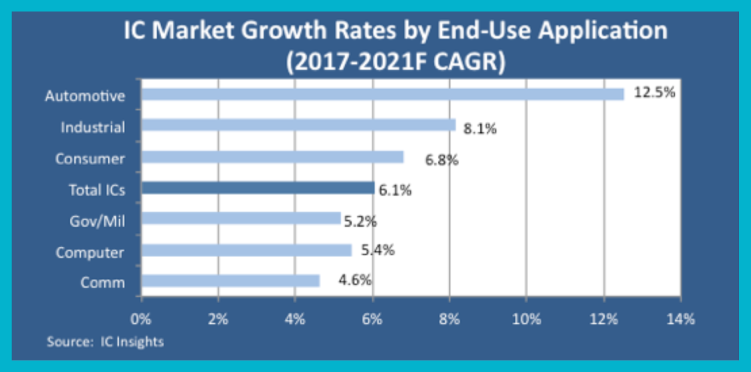

在 2009 年,德州儀器出售其手機晶片部門來調整企業方向,在當時該業務雖佔整體營收 20%,但產品生命週期短,競爭激烈且毛利率低。爾後,德州儀器便開始將企業策略轉向類比與崁入式晶片領域,至今此兩項業務因快速成長已佔營收達 90%。除此之外,下圖顯示德州儀器也將研發投注在成長最快速的兩個市場:工業與汽車。

資料來源:IC Insights

資料來源:IC Insights

而有趣的是,可以發現這兩個市場正好也符合德州儀器想要轉變的戰略:產品週期長,不需要專求快速的製程演進。如此,德州儀器可以將一項產品不斷來回打磨,將品質做到最好,保持高利潤率。

此外,產品週期長,也表示德州儀器有足夠長的時間來回收建廠成本。以德州儀器興建世上唯一 300 毫米(12 吋)用於生產類比晶片的晶圓廠,相較 200 毫米(8 吋)雖然能夠節省 40%,因為單片晶圓能切出更多的 Die(裸晶),但建造費用高達 80 億美元。相較於消費性電子或數位晶片,往往陷於製程推進競賽,而必須不斷擴大資本支出,以生產更快、更小的晶片,而沒有足夠時間攤平建廠與購買新機台的成本,而導致利潤率降低。

再者,這類客戶在意的是可靠度與穩定性,畢竟這些晶片適用在關鍵、昂貴或複雜的設備上,例如均勻噴出光阻液於晶圓的氣嘴或百萬汽車中。因此,客戶黏著性也高(客戶轉換成本高),單一晶片成本(平均 1 美元)的重要性遠低於機器或設備能夠穩定運行。如下圖這兩個產業占營收比,從 2013 年的 42% 上升至今為 56%。

資料來源:德州儀器

資料來源:德州儀器

目前德州儀器在全球擁有 15 座工廠,生產超過 4 萬種產品,並銷往 10 萬家客戶,如以行業別區分營收占比為:工業 36%、消費性電子 23%、汽車 20%、通訊設備 11%、企業系統 7%、其他 3%。其中如下圖所示,占比營收最高的工業,其客戶的行業別分佈也最為廣泛。

資料來源:德州儀器

資料來源:德州儀器

對於同時追求穩健與成長的股息成長投資者(DGI)而言,投資科技產業經常是一個禁忌,也是我不太喜歡觸碰甚至會選擇避開的極少數產業,因為科技股的價格波動劇烈,也因為科技產業變化快速的特性:今日新寵、明日黃花。

事實上,還是有少數科技公司,與未來人類生活或產業升級的趨勢方向一致,且始終能夠保持獲利與成長,同時財務體質健全,目前估值也算合理。這正是股息成長投資者所追求的,創造持續股息成長的沃土。

晨星(Morningstar, MORN-US)給予德州儀器寬廣的護城河,這是其最高排名,代表可持續的競爭優勢。原因包含以下幾點:

- 德州儀器有設計複雜晶片的大量人才,初創企業很難在短時間複製當前領導者擁有的多年 Know-how。

- 嚴酷的品質要求,對於工業或汽車產業(例如品管 6 個 Sigma),品質往往成為做出購買決策的關鍵因素而非價格,因為晶片的成本與客戶需要可靠度的價值相比微乎其微。因此,這也助於德州儀器可以保持定價能力。

- 高客戶轉換成本:客戶在一旦使用德州儀器的晶片後,就很難改換其他家廠商的晶片,因為客戶很有可能在自家產品的生命週期間保持相同的晶片設計,同時難以承受更換零件商後的品質風險。

- 德州儀器的銷售團隊與專精的工程師規模巨大,使其能比同行接觸與服務更廣泛的客戶群。

未來幾年成長驅動引擎

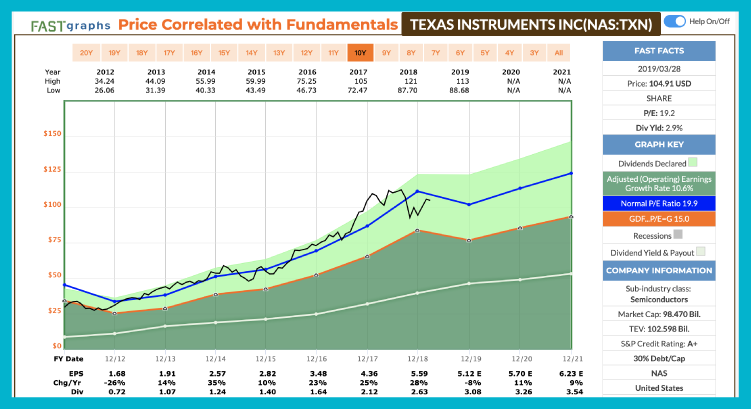

作為股息成長投資者,我們對未來該有理性的預估,因此需要知道對未來企業發展該有著怎麼樣的展望。儘管如此,我們仍然先檢視過去 10 年,畢竟過去長期都表現不好,也很難相信未來會忽然變好。

- 10 年營收年化成長率(2009~2018):4.7%,不算特別亮眼。

- 10 年 EPS 年化成長率(2009~2018):19.2%,成長相當快速,主要是營業利潤率翻倍,從 21% 上升至 45% 以及大量股票回購,過去 10 年回購了 22%。

自從德州儀器退出手機市場而轉向類比晶片,就處在優勢的定位中。原因在於與人類社會發展趨勢一致,工業與汽車市場將產生出色的成長。隨著 IoT 火速的發展,將會有越來越多的設備或裝置連接至網路,且這一切將會是指數性的成長。IHS Markit 預估到了 2030 年,物聯網設備的安裝數量將達到 1,250 億(2017 年為 270 億)。

此時,轉型後且成為業界領到的德州儀器,將能充分貼近未來趨勢與迎合快速成長的市場。引用 IDC 研究報告的數據,全球物聯網技術研發費用在 2022 年將達到 1.2 兆美元,在 2017~2022 間的年複合成長率為 13.6%。IoT Analytics 預測全球物聯網市場,在 2018 年將成長 37% 至 1,500 億美元;更震撼的數字是在 2025 年,將成長為 1 兆 5,670 億美元,複合成長率 39%。

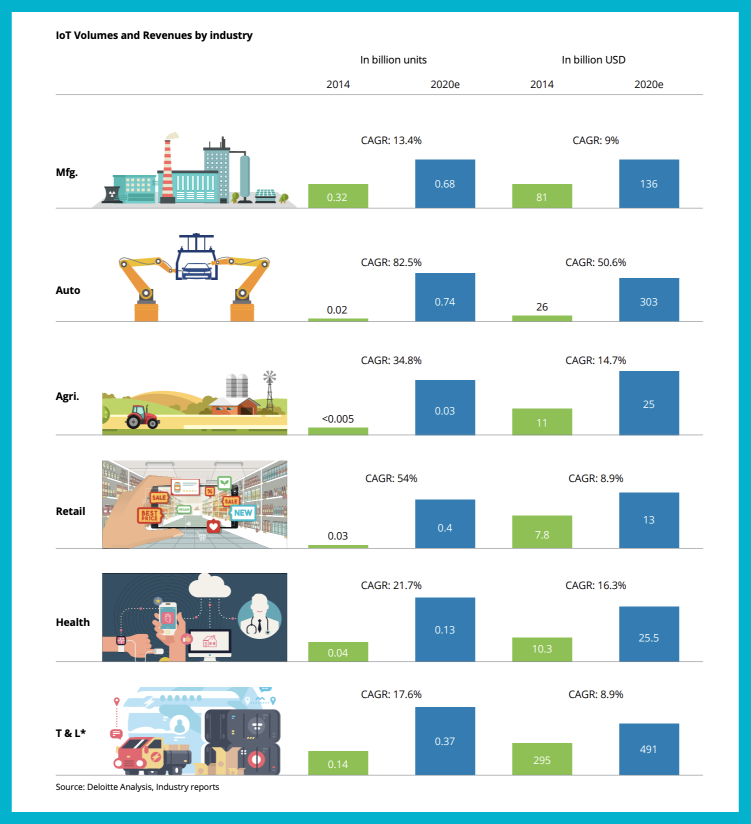

物聯網市場的成長,主要以製造業和汽車業為主要驅動力,製造業部門的銷售額預計將在 2014~2020 年期間成長 2 倍,而汽車業對物聯網的採用量將在 2014~2020 年間成長 37 倍。附帶一提,運輸與物流為物聯網市場中佔比最大的行業。如下圖依產業別區分,物聯網裝置自 2014~2020 年間,採用數量與營收比較。

資料來源:Deloittle

資料來源:Deloittle

除了工業快速成長之外,汽車業同樣是德州儀器的一大機會。原因在於車用晶片的應用層面越來越廣,像是主動與被動安全駕駛輔助功能,以往這些都只是奢華房車才會具備,現在已漸漸成為歐、美、日各系車廠標配的裝置。緊接著,隨著油電混合、電動車乃至於自動駕駛車的需求日漸增加,屆時對於晶片的需求也會日益增大。

根據 Statista 的研究數據,電子成本佔全球汽車製造總成本的百分比從 1950 年的 1%,上升至 2010 年的 30%,而預計到 2030 年時將達到 50%。附帶一提,專業投資機構 CFRA,預估德州儀器未來三年的成長率為 13%,且如上述未來工業與汽車產業未來持續成長的機會,並參考過去 10 年的成長率 19.2%,我認為這樣的預估蠻合理的。

股息

目前年股息 $3.08,股價 104.91(2019/3/28收盤),殖利率為 2.94%,高於 5 年平均殖利率的 2.5%。此外,股息連續成長 15 年,近 5 年股息年化成長率 20%,過去 20 年則為 19%,2018 年為 24%,無論短中長期股息成長率都是驚人的水準。

看完殖利率與股息年化成長率後,會發現這是一個不尋常的組合,因為大多中等殖利率(2%~4%)的企業,其股息成長率也是中等速度(4%~9%)。然而,德州儀器的股息成長率不僅僅是雙位數,而且是傑出的 20% 以上,能達到這樣的成就,勢必需要德州儀器在資本分配上有很好的策略。而這樣的企業,就是值得股息成長投資者研究的企業。

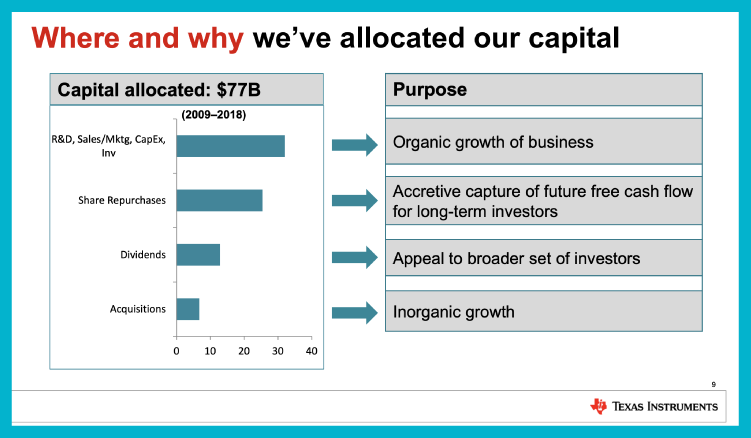

下圖顯示過去 10 年,德州儀器如何分配資本。簡短的說,德州儀器有足夠資本投資在研發、營銷與製造方面,同時還能返還大量自由現金流給股東。

資料來源:德州儀器

資料來源:德州儀器

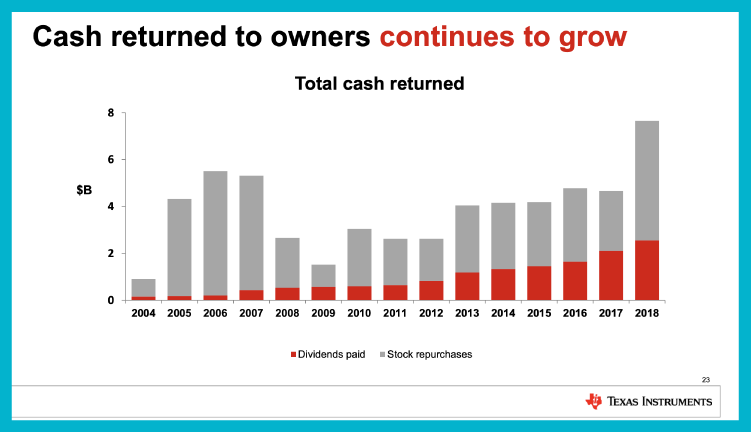

下圖顯示近 10 年返還現金與回購股票嘉惠股東的實際作為,除了股息持續且快速增加之外,回購同樣不遺餘力。

資料來源:德州儀器

資料來源:德州儀器

除了股息連續成長時間夠長之外,德州儀器的股息成長速率相當可觀的 10 年年成長率:19%。一般來說看到這樣高水準的成長速率之後,很可能看到明顯成長減速或者配發率拉高至 60%、70% 以上;然而,2018 年底剛宣布股息再成長 24%,且配發率仍維持健康的 48%,或自由現金流配發率 42%。

財務數據

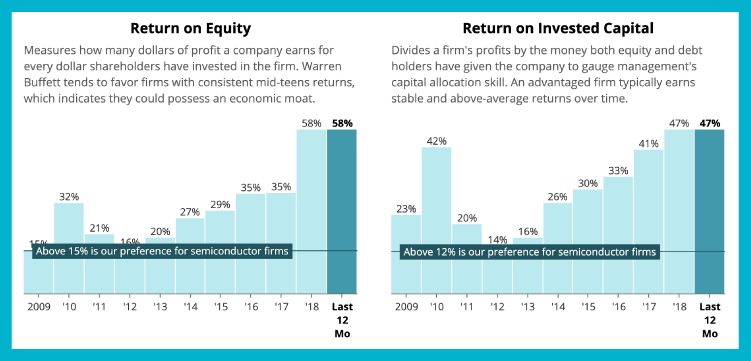

- ROE:該指標是衡量一家企業的財務運作效率,算法為獲利相較於股東權益(淨資產)。

下圖為近 10 年德州儀器的 ROE 一覽,大多在 20% 以上。因為德州儀器股息連續成長 15 年,屬於 CCC List 當中第二個 C(Contender)的企業平均 ROE 為 20%,而總體 S&P500 的企業平均為 13%。

- ROIC:計算方式為 “營業淨收入 ÷(股東權益+有息負債)”,不同於 ROE 可能受到槓桿倍數影響,該指標得以衡量企業運用資本創造收入價值的能力。

ROIC 一般會與加權平均資本成本(WACC)相比較,只有當 ROIC 高於 WACC 時,回報才有意義,也代表企業運用資本的能力較好。

WACC 指的是使用長期資金的資本成本加權平均。因此,算出加權平均資本的成本後,便可用來與企業每年的 ROIC 相比,以確定企業透過管理可取得比 WACC 更高的回報。從上一張圖表,可以確認德州儀器是這方便的管理資本能手。

資料來源:Simply Safe Dividend

資料來源:Simply Safe Dividend

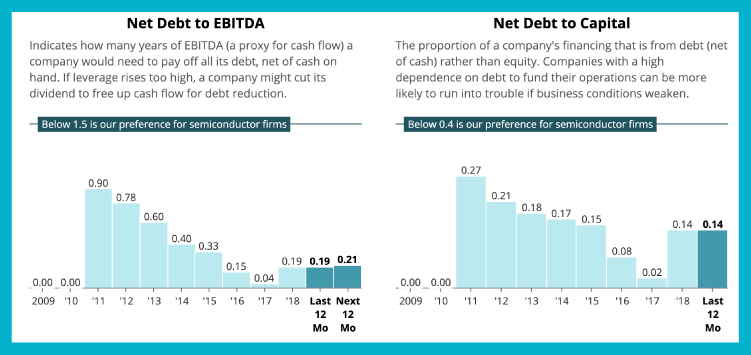

- Debt To Captial:Captial 等於債務加股東權益,因此 D/C 50% 代表債務與股東權益為 1:1。槓桿越高,在順境時或許可以快速衝高獲利與 ROE,然而一旦景氣轉向,高額債務與利息將產生嚴重拖累。

一般企業的 D/C 大多在 50%,而德州儀器僅有三分之一的債務水平(14%),這是非常低的負債率。低債務、高獲利,使得德州儀器在標普信評獲得最高等級 A+的評比,這讓德州儀器能以相當低的利率籌措到資金。

資料來源:Simply Safe Dividend

資料來源:Simply Safe Dividend

如想進一步換個方式得知債務水準,可再參考:

- 利息覆蓋倍數:53 倍,極高水準。

- 債務對 EBITDA 倍數:0.19 倍,極低水準,表示只要德州儀器兩個月的獲利足以還清債務。

- Operating Margin:營收扣除銷售成本與營運費用。德州儀器的盈利率始終維持在相當高的水準,S&P500 的企業平均為 12% 左右。

資料來源:Simply Safe Dividend

資料來源:Simply Safe Dividend

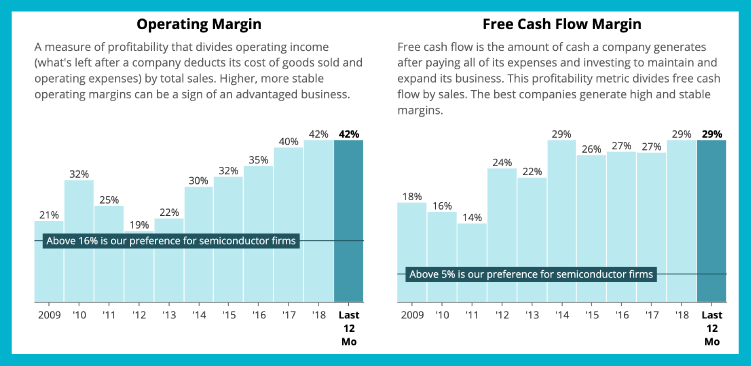

- EPS:能成長當然好,但更重要的是能夠持續,且不大幅波動;德州儀器兩者兼具。

- FCF:德州儀器擁有強大的現金流,除了支應未來成長的股息與回購之外,也能持續挹注德州儀器的資本支出與併購。

2018 年,德州儀器的營收轉換自由現金流率高達 38%,近 10 年年化成長率為 12%,且每年 FCF 都為正數,即使在金融海嘯期間亦是。

資料來源:Simply Safe Dividend

資料來源:Simply Safe Dividend

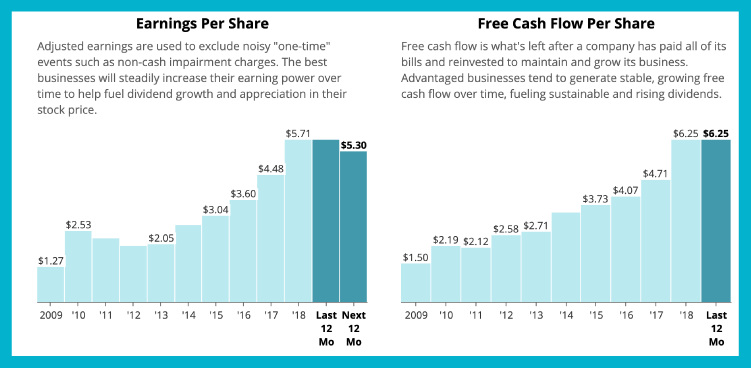

下圖顯示德州儀器產生現金的能力以及落實嘉惠股東的中心思想。

1、右上圖:現金流產生能力高於 91% 的企業

2、左下圖:返回股東現金或回購高於 94% 的企業

3、右下圖:資本報酬高於 97% 的企業

資料來源:德州儀器

資料來源:德州儀器

- Share Count Trend:近 10 年在外流通股數減少 22%,2018 年 9 月董事會再通過 120 億美元的回購,加上原先已通過的 74 美元,合計將近 200 億美元的回購額度。

價值

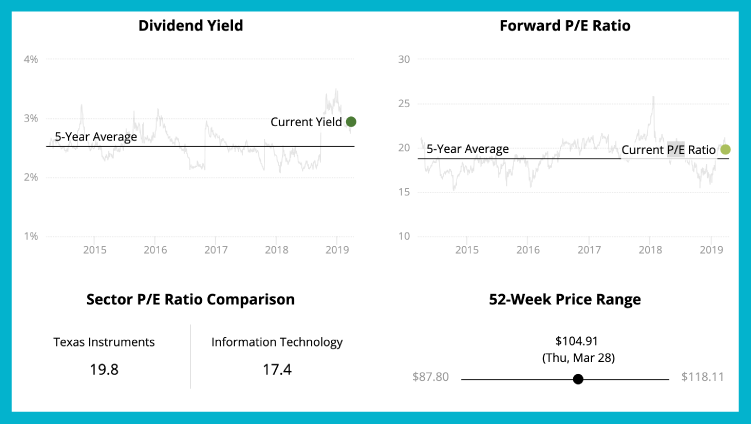

- 與整體市場長期平均 15 倍 P/E 相比:德州儀器目前本益比 19.2 倍,高於市場長期平均 15 倍(橘線),低於目前 S&P500 的 20 倍,高於資訊科技產業的 17.4 倍。

- 與德州儀器自身 5 年平均 P/E 相比:德州儀器目前 P/E 為 19.2 倍,5 年平均為 21 倍(藍線),低於 5 年平均。

資料來源:FAST graphs

資料來源:FAST graphs

- 當前殖利率與 5 年平均相比:目前殖利率為 2.94%,對照其 5 年平均殖利率 2.5%,高出 44 個 bp,或高出 18%。

- 以當前殖利率與歷史殖利率比較:假設當前殖利率高於歷史平均水平,那麼 “有個可能” 是暗示當前價格低估(當然也可能相反)。

綜合以上比較,目前價格大約在合理價附近;或者參考以下圖表:分別為殖利率、未來滾動本益比、產業本益比與一年內價格相對位置。

資料來源:Simply Safe Dividend

資料來源:Simply Safe Dividend

那麼到底合理價格約是多少呢?我一如往常地使用 DDM 來進一步估算合理價。

首先,我必須預估未來 EPS 年化成長率,因為股息成長的動力始終來自於獲利成長。而我習慣將成長預估拆分為幾個小項,方便我能夠更明確的做估算。

- 營收成長:3.5%(過去 10 年為 4.7%)。

- 毛利改善:2.5%~3%,考慮未來上升空間不易再像過往如此快速。

- 股票回購:2%~3%,近年積極回購,2018 年宣布將再回購 120 億,加上原有的 74 億回購份額。

- 總計 EPS 成長率:8%~9.5%。

估算出成長率後,我會同時考慮目前股息配發率,德州儀器為溫和的 48%,沒有成長疑慮。因此 DDM 我將以保守的 8% 作為股息成長率。通常我大多使用兩段式 DDM 來做不同時期的股息成長率預估,然而在預估德州儀器時,對於短期與長期股息成長率沒有特別分歧,因此這回將採取全段式股息成長率:8%。

- 折扣率(預期報酬率 %):採用正常的 10%,得出合理價為 $132.4

- 對照晨星合理價:評價 3 顆星與合理價格為 $106。

- 參考專業分析機構 CFRA:評價 3 顆星與合理價為 98.78。

我使用晨星的原因,除了合理價經常與我所預估的相去不遠,更因為他們使用折扣現金流模型預估長期成長率時,相當客觀、全面且保守,因此長久以來深得我的信賴。

加權合理價=(132.4+106+98.78)/3=$112.4,以目前股價 104.91 計算,打 93 折,還不到非常吸引人的價格。然而請不要忘記德州儀器的企業品質如此之高,此時位於合理價格附近,仍然是值得考慮的。

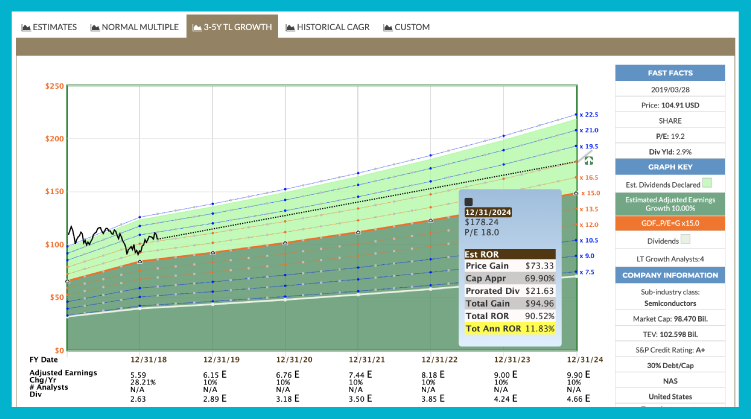

預期報酬

首先,在前一節預估 EPS 成長介於 8%~9.5% 之間,如加上股息 2.94%,總報酬介於 10.94%~12.44% 之間。而德州儀器近 5 年平均本益比 20.6 倍,近 10 年平均本益比 19.9 倍,都高於整體市場長期 15 倍,顯示市場願意給予德州儀器較高的本益比。

我以 FAST Graphs 檢視,分析師預期短期 3~5 年的 EPS 成長率 10% 為基準,到了 2024 年時,假設回到合理本益比 18 倍時(參照上述平均本益比水準),年化報酬為 11.8%(包含股息),也是相當不錯的報酬率。

資料來源:FAST graphs

資料來源:FAST graphs

風險

- 即使類比與嵌入式晶片市場相較於數位晶片的產品週期長得多,利潤率也好上許多,然而其終端市場還是容易受到景氣高低谷影響。

- 儘管過去 10 年股息年成長率高達 20%,然而考慮到目前配發率已接近 50% 水準,除了符合管理層目標(40%~60%)之外,管理層也計劃將資本支出增加 50%,因此未來減少的自由現金流勢必將減緩股息成長率。

- 儘管德州儀器是類比與嵌入式晶片的全球領導龍頭,然而這個產業為市場高度分散且競爭激烈的領域,當中還不乏大型競爭對手,包括博通(Broadcom, AVGO-US)、微晶片科技(Microchip Technology, MCHP-US)、亞德諾半導體(Analog Devices, ADI-US)等等。因此,強勁的對手除了迫使德州儀器必須持續創新之外,也會給予價格競爭壓力。這意味著就算能維持高利潤率(44.6%),但想再更上層樓的難度很高。

總結

半導體產業並不是股息成長投資者常見的首選,畢竟這個產業變化快速且競爭激烈,又易遭受到景氣循環所影響。然而,德州儀器在 10 年前改變了商品戰略,將主力移轉至變化緩慢且產品生命週期長的類比晶片市場,進而開始發揮自主設計與製造的優勢,而後開始看到快速成長的現金流與利潤率。隨著生活與科技發展趨勢,龐大的物聯網市場,保障了足夠持續成長的驅動力。

德州儀器憑藉著股息連續 15 年成長與連續 50 年不中斷的股息配發,都證明了其屹立不搖的營運模式與健全的財務體質。作為股息成長投資者,我可以預估德州儀器在可預見的未來仍可保持股息成長來嘉惠股東,儘管不該再指望年年超過 20% 的高速成長,然而在未來數年繼續實現 10% 的股息成長,應是合理的預期。

[免責聲明] 本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據,亦不得作為向他人提出投資建議使用。本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性,如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。其中所出現的個股標的僅作為舉例說明使用,並無意圖引介任何人至美國券商開戶,亦無意圖向任何人推薦投資標的。

【延伸閱讀】

全球CMOS影像感測器的領導廠商.png)