週期下行,目前已成為擺在半導體全產業鏈面前的挑戰。

反映到資本方面,TechInsights 最新報告數據稱,全球半導體資本開支 2023 年預計將下滑 16% 至 1,522 億美元。

其中,全球晶圓代工板塊 2023 年資本開支預計出現 8% 的小幅下滑至 646 億美元,佔半導體產業整體資本開支的比重將攀升至 42% 。晶圓代工作為半導體產業鏈上游,其產值表現與半導體產業景氣度高度相關,如今也正在經歷衝擊。

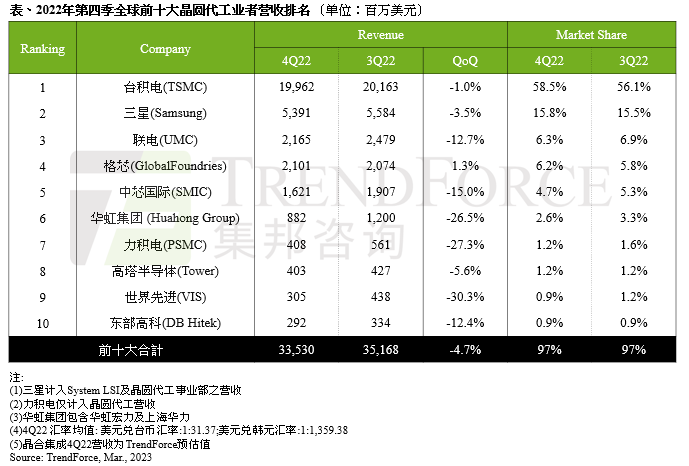

根據 TrendForce 報告顯示, 2022 年第四季度前十大晶圓代工產值約 335.3 億美元,季度與上期相比減少 4.7% ,成為十四個季度以來首度衰退。

▲2022 年第四季度前十大晶圓代工廠營收排名

且面對傳統淡季及大環境的不確定性,今年以來,晶圓代工廠因為終端市場需求疲弱,供應鏈持續調整庫存,產能明顯鬆動。

從去年 Q4 營收排名來看,全球前十的晶圓代工廠分別是:台積電( 2330-TW )、三星、聯電( 2303-TW )、格芯、中芯國際( 00981-HK )、華虹集團、力積電、高塔半導體、世界先進、東部高科。

近段時間來,上述晶圓廠相繼發布了 2023 年 Q1 季報,本文通過對頭部晶圓廠季度財報進行解讀,同時梳理了各晶圓廠對不同下游需求復蘇展望、產能擴張情況、產能利用率等趨勢,希望能給產業提供一定的參考意義。

晶圓代工企業財報,釋放出哪些訊號?

台積電:半導體市場 2023 下半年逐步復甦

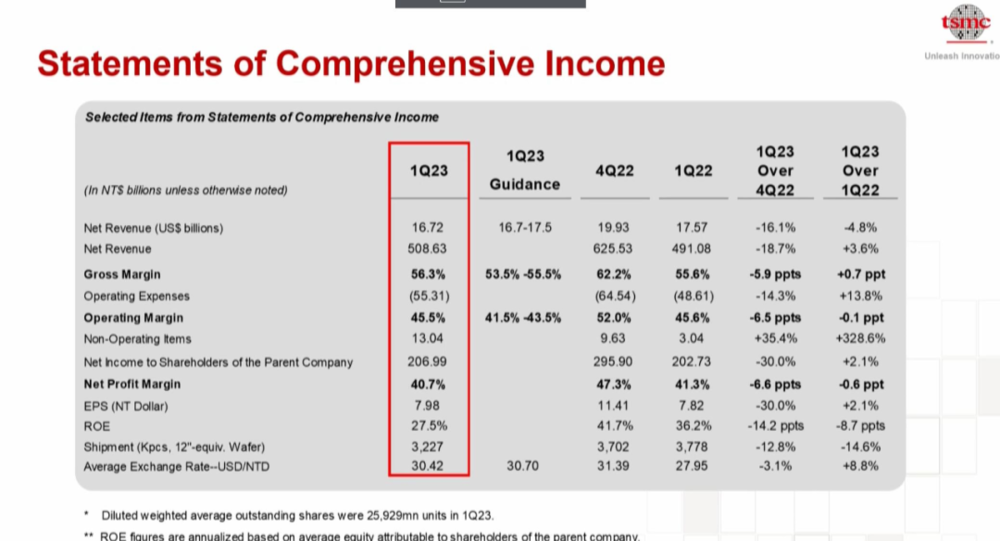

台積電 2023 年 Q1 財報顯示,本季度營收約為 5,086.3 億元新台幣,雖然與上期相比增加了 3.6% ,但是環比下降 18.68% ,沒有達到台積電營收預期,與上期相比成長創 2019 年初以來新低。母公司歸屬淨利潤 2,069.9 億新台幣,與上期相比+ 2.1% ,環比- 30% ,毛利率為 56.3% 。

近幾年台積電財報均表現良好,少見不及預期的情況。台積電在業績交流會上指出,業績與上期相比放緩和環比下滑主要是總體經濟下行,下游需求疲軟,以及客戶調整庫存所致。

其中,台積電 Q1 晶圓出貨量 3,227 千片,與上期相比下滑 15% ,環比下滑 13% ,ASP 約 5,181 美元,與上期相比成長 11% ,連續 13 個季度與上期相比成長。

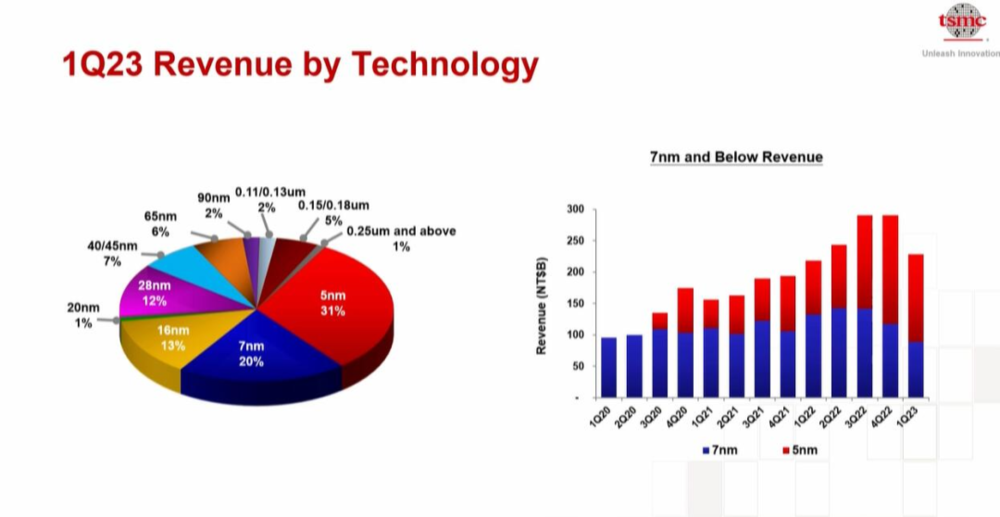

從工藝製程來看,台積電在先進製程方面高歌猛進,第一季度 5nm 製程出貨佔晶圓銷售總額的 31% , 7nm 下滑至 20% , 16nm 佔比 13% , 28nm 佔比 12% 。總體來看, 5nm 和 7nm 先進製程出貨佔晶圓銷售總額的 51% 。( 2022 年 Q4 ,台積電 5nm 和 7nm 的收入佔比分別為 32% 和 22% )

台積電 CEO 魏哲家還表示, 3nm 製程已預定下半年放量,目前已經看到未來多年對 N3 芯片的強勁需求。此外,台積電還計劃將於 2025 年開始量產 GAA 工藝的 2nm 芯片。

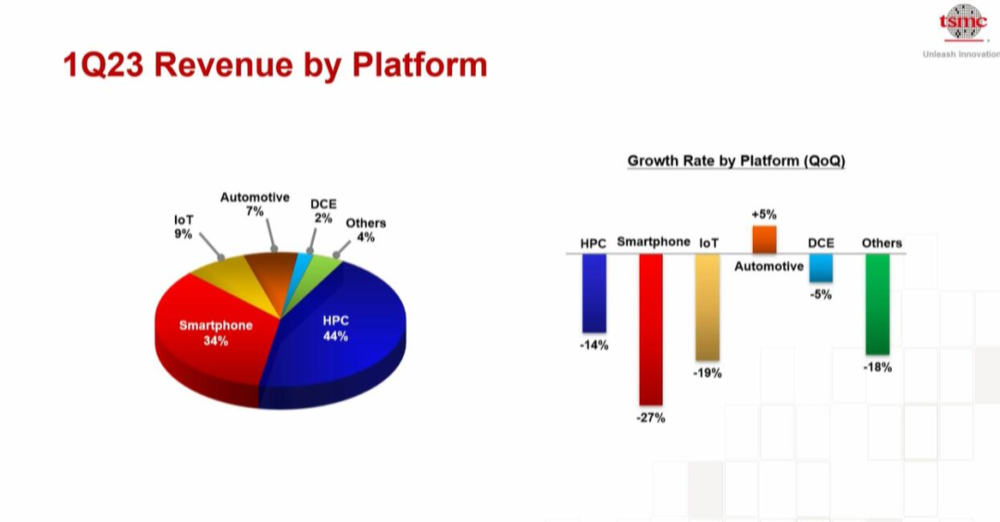

從市場份額來看,高性能計算佔比進一步提高。台積電 Q1 HPC 營收佔比達 44% ,持續超過智慧型手機的 34% 營收佔比,物聯網營收佔比 9% ,汽車電子營收佔比 7% 。

從終端需求看,PC 和智慧型手機需求持續疲軟,僅汽車電子需求保持成長但 23H2 有疲軟趨勢,AI 需求成長繼續維持佔比提升,尤其是 ChatGPT 的爆發,對高性能計算芯片的需求可能進一步增加,將對庫存消化有幫助。

按地區來看,台積電 2023 年 Q1 在北美、中國大陸、亞太、歐洲、日本佔比分別為 63% 、 15% 、 8% 、 7% 、 7% 。值得注意的是,本季度中國大陸營收佔比 15% ,為 25 億美元,創下 2020 年以來新高,主要因成熟工藝需求強勁,台積電也表示南京 28nm 廠需求旺盛。

針對全球的擴產計劃,魏哲家表示,美國亞利桑那州和日本建廠計劃不變,美國亞利桑那州廠將依照進度在 2024 年 4nm 量產,日本工廠計劃在 2024 年量產,台灣的高雄工廠將切換 28nm 至先進工藝。

展望二季度,台積電總裁魏哲家表示,個人電腦和智慧型手機市場持續疲軟,預計 7nm 和 6nm 產能利用率將逐步回溫,第二季度營運會受到客戶進一步去庫存影響。預計第二季度營收在 152 億美元- 160 億美元,與上期相比下滑 12% – 16% ;毛利率將在 52% – 54% 之間,同時受惠於客戶推新品驅動,預計半導體產業在 2023 下半年逐步復甦,下半年業務將比上半年強勁。

台積電錶示 22 年 Q4 庫存成長很多,遠超公司預期,庫存健康狀態可能會延續至 23 年 Q3 之後。台積電下修了今年營收預估,上半年營收也由原預估較去年同期衰退 4% – 9% ,下調至 10% 。

三星:五年內超越台積電

前段時間,三星公佈了 2023 年第一季度財報,堪稱其史上最糟糕季度財報之一。

特別是營業利潤僅為 6.402 億韓元,與上期相比下降 95% ,為 14 年來的最低水平。其中三星半導體部門損失慘重, 2023 年第一季度虧損了 4.58 兆韓元,為此不得不減少了儲存芯片的產量。

三星電子(Samsung, 005930-KR )沒有單獨揭露 DRAM、NAND 快閃記憶體和晶圓代工部門的銷售額。根據各種分析,今年三星電子代工銷售額保守預計在 200 億至 250 億美元之間,去年的晶圓代工銷售額為 218.9 億美元。

三星在經營報告中預測,高效車用芯片的晶圓代工市場將穩健成長,全球晶圓代工市場上半年將受抑制,預期下半年市場將復蘇,驅動力為供需情勢恢復正常以及主要國家的貨幣緊縮行動趨緩。

另一方面,由於 PC 與消費性產品市場庫存調整比預期劇烈,已影響晶圓代工成熟製程與部分相對先進的 7 / 8nm 產能利用率,降低了短期內對晶圓代工產能的需求。三星晶圓代工業務同時面臨出貨萎縮與客戶下單減量的壓力,不得不降價與其他晶圓廠搶單,降價幅度高達 10% ,聯電、世界先進也開始有條件對客戶降價。隨著降價搶單大戰開始,恐打破原本預期平均單價穩定的局面。

當然,三星也不是沒有好消息,近期頻頻傳出其 3 / 4nm 工藝的良品率提升,加上後續的第二代 4LPP 和第三代 4LPP+ 在效能、功耗和密度上的升級,或許能吸引高通(Qualcomm, QCOM-US)和 AMD(Advanced Micro Devices, AMD-US)等企業下單,讓三星的晶圓代工業務出現反彈。

近期,三星還喊出了五年內赶超台積電的口號,認為 3nm 工藝上引入的 GAA 架構晶體管技術是關鍵,到了 2nm 工藝會發揮更大的作用,其目標是在 2030 年成為全球系統半導體第一。

從上文晶圓代工廠排名表單來看,台積電囊括了全球晶圓代工市場高達 58.5% 的市佔率,遠高於三星的 15.8% 。有業界人士表示,三星想彎道超車台積電,仍有一段距離。台積電 2nm 製程將如期於 2025 年量產,三星方面則還有待觀察。

聯電:沒看到強勁復甦跡象

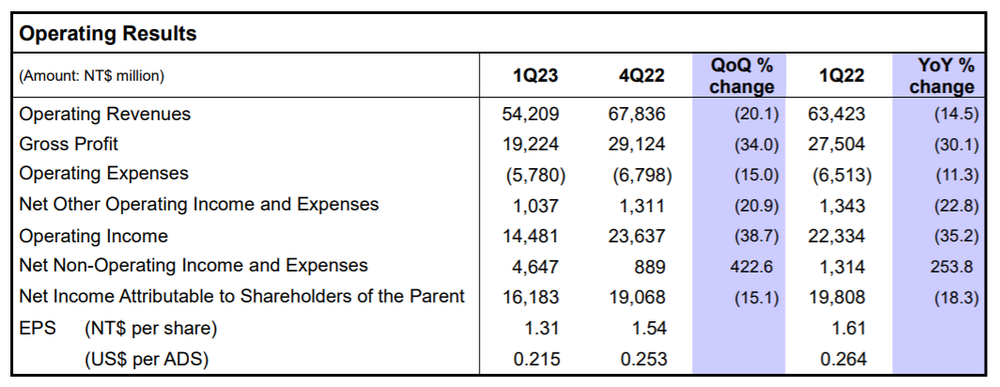

聯電發布 2023 年第一季度營收為 542.1 億元新台幣,與上期相比下降 14.5% ,環比下降 20.1% ;母公司歸屬淨利潤為 161.8 億元新台幣,與上期相比下降 18.3% ,環比下降 15.1% 。

聯電總經理王石表示:「 2023 年第一季度,隨著客戶持續消化庫存,聯電的業務受到晶圓需求疲軟的影響。正如先前公佈的那樣,晶圓出貨量環比下降 17.5% ,製造產能利用率從上季度的 90% 降至 70% 。」

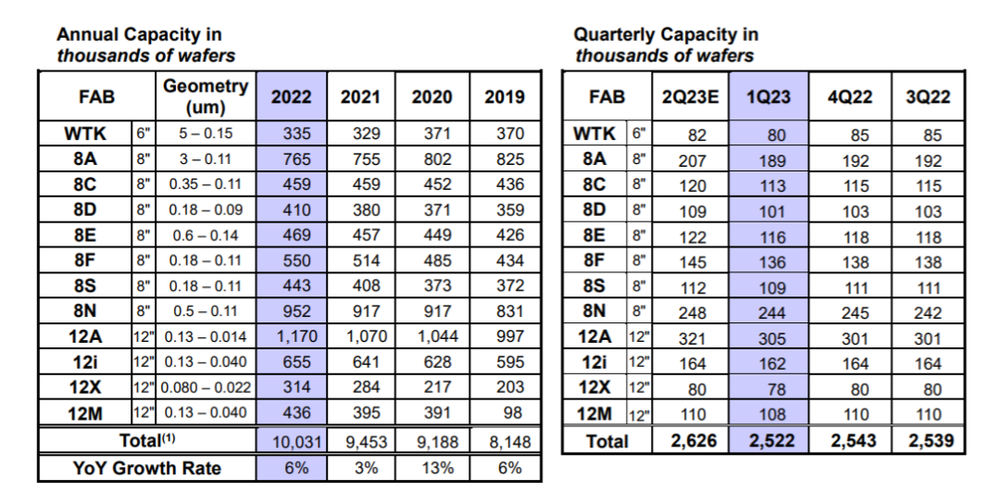

財報顯示,聯電第一季度晶圓出貨量環比下降 17.5% 至 1,826K (等效 8 英寸晶圓,下同),而季度產能為 2,522K 。並預計產能將在 2023 年第二季度成長至 2,626K 片 8 英寸晶圓,主要原因是 12A 工廠的產能擴張。

▲聯電年度/季度晶圓產能

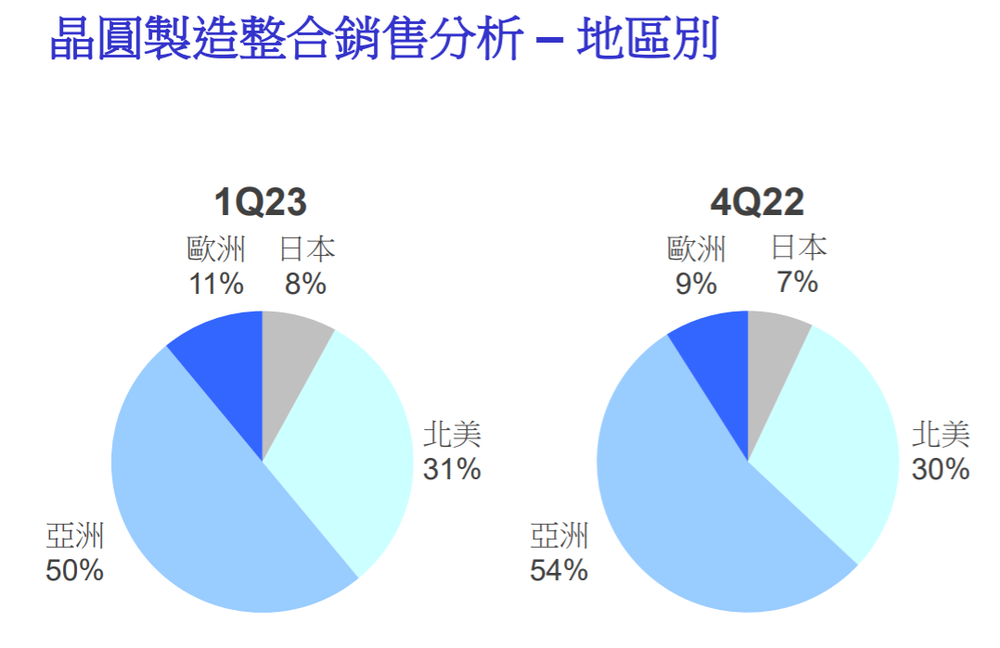

按地區銷售劃分來看,聯電來自亞太地區的收入下降至 50% ,而來自北美的業務佔銷售額的 31% 。來自歐洲的業務成長到 11% ,而來自日本的貢獻為 8% 。

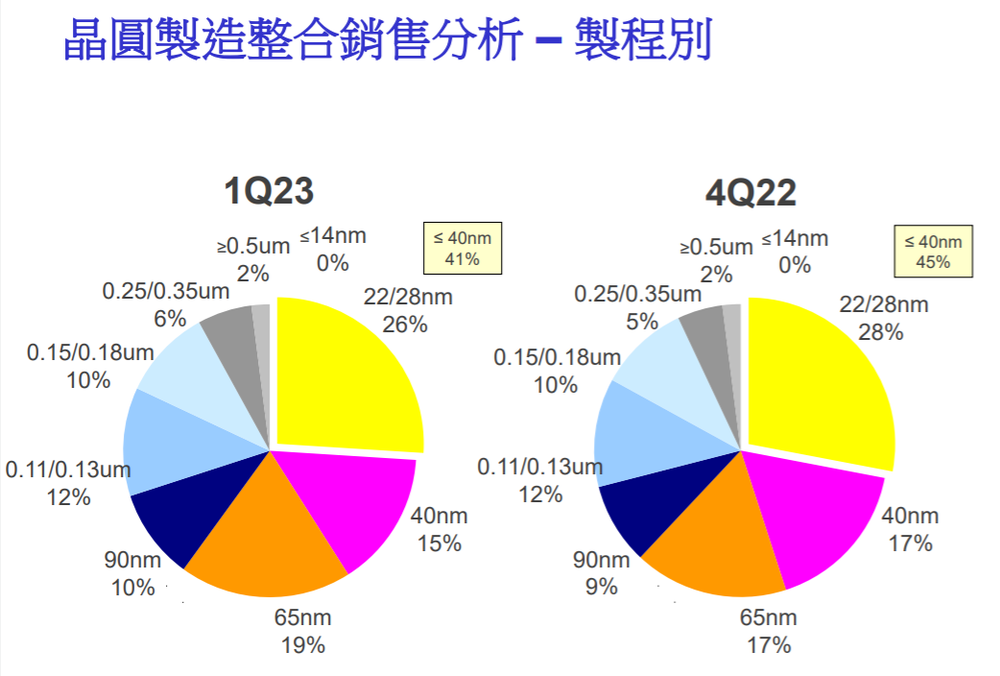

在不同工藝的營收佔比上,聯電的數據略有下降但變動不大,主導的依然是佔比 26% 的 22 / 28nm 工藝,其次是佔比 19% 的 65nm 和占比 15% 的 40nm 。在產品應用上,來自通訊業務的收入佔 44% ,消費者應用的業務佔總收入的 24% 。

展望未來,聯電預計第二季度毛利率在 35% 左右,預計產能利用率將略高於 70% 。第一季度資本支出總額為 9.98 億美元。 2023 年現金資本支出預算將達到 30 億美元。

聯電錶示,下半年還沒看到明顯強勁復甦的跡象,並且因為成熟製程佔其營收比例較高,所以衰退幅度會更高,降幅約為 11% – 13% 。不過,聯電看好汽車芯片的表現,特別是車用業務佔第一季總營收達 17% 。在汽車電子化和自動駕駛的推動下,預期車用 IC 含量將會持續增加,車用產品會是聯電未來重要的營收來源和主要的成長動力。

同時,聯電將專注於跨邏輯和特殊製程平台的差異化方案,如 eHV、RFSOI、BCD,以提升未來業務的成長,並擴大聯電在半導體產業的影響力。

格芯:庫存下降速度比預期慢

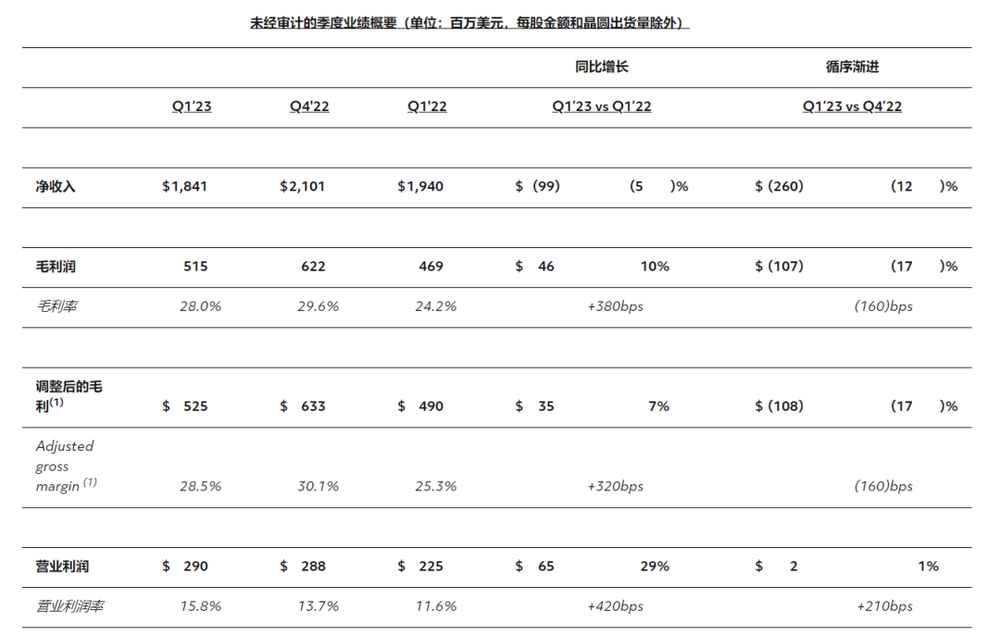

格芯(GlobalFoundries) 2023 年第一季財報顯示,公司營收為 18.41 億美元,與上期相比下滑 5% ,環比下滑 12% ;淨利潤為 2.54 億美元,環比下降 62% ,與上期相比成長 43% 。

格芯財報數據

格芯 Q1 在智能移動市場的銷售額為 6.96 億美元,與上期相比下降 38% ;個人計算市場的收入與上期相比下降 12% 至 3,600 萬美元;通訊和數據中心部門的收入與上期相比成長 8% 至 3.52 億美元,但環比下降。

然而,格芯在汽車市場實現了更積極的趨勢,收入與上期相比成長 122% 至 1.8 億美元,在家庭和工業物聯網領域,第一季度銷售額與上期相比成長 7% 至 3.44 億美元,使得物聯網銷售額佔本季度總收入的 19% ,與數據中心部分大致相同。

格芯 CEO Thomas Caulfield 在財報電話會議上表示:「與業內其他人一樣,我們認為半導體庫存的下降速度比之前預期的要慢,需求的再平衡至少會持續到第二季度,尤其是在智能移動設備、通訊基礎設施和數據等市場中心,以及一般的消費和家用電子市場的低端。」

雖然格芯一季度的業績略高於市場預期,但第二季業績指引低於市場的預期。其預計第一季度收入將是公司 2023 年季度收入的低點,全年將實現季度營收的溫和環比成長。

近期,格芯和 Amkor 結成戰略合作夥伴關係,計劃在歐洲建立了第一個大規模後端設施。格芯將其 300 毫米 Bump 和 Sort 生產線從其位於德國德累斯頓的工廠轉移到 Amkor 在葡萄牙波爾圖的業務。另外,歐盟委員會批准向 GF 和 ST 提供直接撥款資金,以支持在法國 Crolles 建設和營運新的 300mm 製造工廠。

中芯國際:下半年復蘇幅度還不甚明朗

5 月 12 日,中芯國際公佈了 2023 年一季度報,公司實現營業收入 102.1 億元,與上期相比降低 13.88% ;實現母公司歸屬淨利潤 15.9 億元,與上期相比降低 44.0% 。

中芯國際對於業績變化的解釋是:主要由於晶圓銷售量減少及產能利用率下降所致。

從產能方面來看,中芯國際一季度月產能已由 2022 年第四季的 71.4 萬片(約當 8 英寸晶圓)增加至 2023 年第一季的 73.225 萬片,產能利用率從 79.5% 降到 68.1% 。

國內產能分佈方面,中芯國際在上海、北京、天津、深圳建有三座 8 英寸晶圓廠和四座 12 英寸晶圓廠;在上海、北京、天津各有一座 12 英寸晶圓廠在建中。中芯國際稱,公司依據擴產計劃推進相應的資本開支。目前,中芯深圳已進入量產,中芯京城預計下半年進入量產,中芯東方預計年底通線,中芯西青還在建設中。

從各地區的營收貢獻佔比看,來自中國區的營收佔比增至 75.5% ;美國區的佔比為 19.6% ,歐亞區佔比為 4.9% 。從應用分類上看,智慧型手機的營收佔比逐漸降低,本季度中智慧型手機佔比為 23.5% ,物聯網 16.6% ,消費電子 26.7% ,其他 33.2% 。

展望 2023 年第二季度,中芯國際管理層表示,公司預計產能利用率和出貨量都高於一季度,銷售收入預計環比成長 5% 到 7% , 平均晶圓單價受產品組合變動影響環比下降;毛利率預計在 19% – 21% 之間。

不過,中芯國際依舊對於市場回暖的時間節點較為謹慎,雖然二季度收入觸底回升,但下半年復甦的幅度還不甚明朗,尚未看到市場全面回暖,因此對於全年的指引維持不變,即銷售收入與上期相比降幅為低十位數,毛利率在 20% 左右。

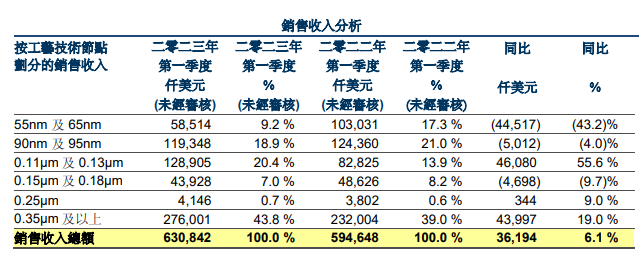

華虹半導體:客戶庫存還處於較高水平

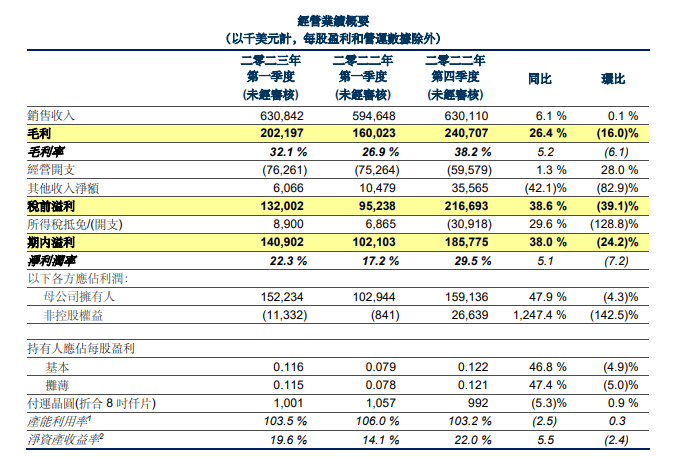

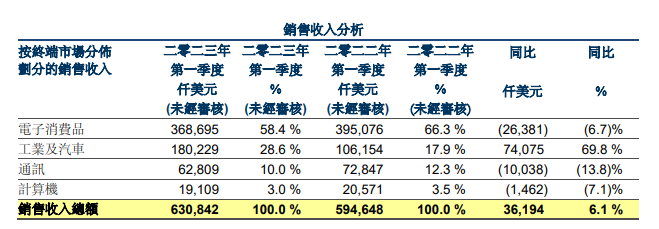

日前,華虹半導體揭露 2023 年第一季度業績, Q1 季度公司銷售收入達 6.308 億美元,與上期相比上升 6.1% ,環比基本持平。毛利率 32.1% ,與上期相比上升 5.2% ,主要得益於平均銷售價格上漲,部分被折舊成本上升所抵消,環比下降 6.1% ,主要由於折舊、原材料和動力成本上升。母公司歸屬淨利潤為 1.522 億美元,與上期相比上升 47.9% ,環比下降 4.3% 。

圖源:華虹半導體公告截圖

財報顯示,華虹半導體一季度末月產能為 32.4 萬片 8 英寸等值晶圓,總體產能利用率為 103.5% 。按晶圓尺寸分類看, 8 英寸晶圓和 12 英寸晶圓的銷售收入分別為 3.796 億美元、 2.513 億美元。

華虹半導體在上海金橋和張江建有三座 8 英寸晶圓廠(華虹一廠、二廠及三廠),月產能約 18 萬片,同時在無錫高新技術產業開發區內有一座月產能 6.5 萬片的 12 英寸晶圓廠(華虹七廠),是國內領先的 12 英寸功率器件代工生產線。

華虹半導體總裁兼執行董事唐均軍則表示, 2023 年,華虹半導體的無錫 12 英寸生產線將逐步釋放月產能至 9.5 萬片,並將適時啟動新產線的建設,為公司特色工藝的中長期發展提供產能支持,以更好滿足市場對公司先進「特色 IC+Power Discrete」工藝的需求。

通過對華虹半導體財報進行拆解分析,還得出以下分享:

從產業看,消費電子的營收佔比為 58.4% ,與上期相比下降了 6.7% ,主要是電源管理、NOR flash 及邏輯產品的需求下降;工業和汽車方面的營收佔比達到了 28.6% ,關鍵是與上期相比成長了 69.8% ,呈現出高速成長的態勢,主要是 IGBT、MCU 及通用 MOSFET 產品的需求增加。

能看到,華虹半導體目前其實也面臨了半導體產業的下行週期的影響,但是在新能源汽車大幅度成長的背景驅動下,公司通過合理規劃產能和產品矩陣,實現了營收的成長,也說明,華虹半導體的業績目前是雙輪驅動,一個消費電子,一個是工業和汽車的需求。

從工藝技術節點看,越小的工藝節點越來越受市場歡迎。一季度中,華虹半導體的 0.11 μm 及 0.13 μm 工藝技術節點的銷售收入 1.289 億美元,與上期相比成長 55.6% ,主要得益於 MCU 產品的需求增加; 0.25 μm 工藝技術節點的銷售收入 410 萬美元,與上期相比成長 9.0% ; 0.35 μm 及以上工藝技術節點的銷售收入 2.760 億美元,與上期相比成長 19.0% ,主要得益於 IGBT 及超級結產品的需求增加。

從地區上看,華虹半導體一季度來自於中國、北美、歐洲的銷售收入與上期相比呈現成長趨勢。其中,中國 4.772 億美元,佔銷售收入總額的 75.7% ,與上期相比成長 5.6% ,主要得益於 MCU、IGBT、智能卡芯片及超級結產品的需求增加,部分被 CIS、NOR Flash、邏輯及其他電源管理的產品需求下降所抵消;北美 7,080 萬美元,與上期相比成長 21.9% ,主要得益於 MCU 產品的需求增加;歐洲 3,730 萬美元,與上期相比成長 69.1% ,主要得益於智能卡芯片及 IGBT 產品的需求增加。而日本 650 萬美元,與上期相比下降 18.3% ,主要由於 MCU 產品的需求減少;亞洲 3,910 萬美元,與上期相比下降 28.8% ,主要由於邏輯及分立器件產品的需求減少。

針對一季度業績,華虹半導體總裁兼執行董事唐均君指出,儘管目前芯片領域低迷狀態尚未改善,部分客戶庫存還處於較高水平,公司仍通過調整產品組合以及銷售策略,強化與包括新能源汽車在內的產業鏈客戶的業務協同來更好地滿足市場需求,以求壯大公司在非易失性記憶體以及功率半導體等平台的市場供給,使產能利用率保持高位運作。

對於 2023 年第二季度指引,華虹半導體預計銷售收入約 6.3 億美元左右,預計毛利率約在 25% – 27% 之間。

此外,據上交所最新公告顯示,華虹半導體已於 5 月 17 日科創板上市通過。公開說明書顯示,此次科創板IPO,華虹半導體擬募集 180 億元資金,募集資金主要投入華虹製造(無錫)項目、 8 英寸厂優化升級項目、特色工藝技術創新研發三大項目。

「華虹製造(無錫)項目」擬投入 125 億元募集資金,建設一條投產後月產能達到 8.3 萬片的 12 英寸特色工藝生產線,在車規級工藝和產品累積的技術經驗基礎上,進一步完善並延展嵌入式/獨立式記憶體、模擬與電源管理、高端功率器件、邏輯與射頻等工藝平台。

為了匹配嵌入式非易失性記憶體等特色工藝平台技術需求,華虹半導體計劃投入 20 億元,購買生產設備,進行 8 英寸部分生產線的升級,提高產線的生產效率及產品質量。

此外,特色工藝技術創新研發項目擬投入 25 億元,旨在拓展公司在相關領域的自主創新能力和研發水平,保持公司在特色工藝平台技術的領先地位。

力積電&世界先進:產能利用率跌至 60% 以下

力積電第一季度營收為 114.5 億新台幣,環比減少了 20% ,毛利率更是降低至 18.7% ,季減 16.1 個百分點。其中產能利用率下降同樣較為嚴重,跌破了原先預估的 60% 大關。

從各產品線來看,驅動 IC 客戶需求明顯回升、CMOS 圖像感測器也回溫,電源管理芯片客戶需求下調較晚、仍在去化庫存中,DRAM 客戶減少投片情況也會延續至第二季。

力積電總經理謝再居表示,本季營收將較首季持平或小幅下滑 3% 至 5% ,預期營運有望在上半年落底。

由於晶圓出貨量出現了 6.3% 的環比下滑,世界先進第一季度營收總額為 81.87 億新台幣,相比上季度減少了 14.5% ,與上期相比減少 39.32% ;稅後淨利潤只有 13.63 億元,為 5 年來歷史新低。第一季度產能利用率更是低至 57% – 59% 。

在產品分佈上,世界先進的主要晶圓營收來源還是電源管理產品,佔比高達 69% ,但相比上季度下滑了 9 個百分點,反倒是 LDDIC 和 SDDIC 等驅動 IC 佔比從 16% 上升至了 26% 。

世界先進先前表示,由於消費性電子終端市場需求持續疲弱,工業用半導體需求亦步入庫存調整,使得公司整體產能利用率持續下降。世界先進董事長曾稱,今年首季將面臨谷底,為了避免產能浪費,在與客戶雙方同意下提前生產備貨。

展望未來,世界先進預計大部分客戶的庫存修正將在上半年結束,比如筆記本電腦等消費終端產品,因此對第三季度的業績依然持謹慎與樂觀的態度,但仍有一些可能延伸至第三季度。

英特爾(Intel, INTC-US):代工業務是最大 X 因素

除了三星外,放言搶奪晶圓代工頭把交椅的還有英特爾。

但被英特爾寄予厚望、承載著 IDM2.0 戰略目標的晶圓代工服務事業群 IFS,表現仍難如預期,在第一季度收入 1.18 億美元,與上期相比下跌 24% 。

筆者近日在《芯片產業,何時走出至暗時刻?》一文中提到了英特爾 IFS 業務,有觀點認為,代工業務是英特爾面臨的最大 X 因素。

因為,一方面英特爾 XPU 戰略的基石離不開先進工藝的支持;另一方面,要在先進工藝實現後來居上,倚重的還是節點的步步為營和客戶訂單的保障。

基辛格對此充滿信心,他提及英特爾正穩步推進四年五個製程節點計劃, 2024 年在工藝性能上追平對手, 2025 年憑藉 Intel 18A 製程工藝取得無可爭議的領先地位。

英特爾穩步推進四年五個製程節點計劃:

- Intel 7 :已實現大規模量產

- Intel 4 :正式快速提升 Meteor Lake 的產量,英特爾新一代酷睿處理器(Meteor Lake)將於 2023 年下半年按計劃推出

- Intel 3 、 20A 和 18A :正按計劃推進中

基辛格進一步強調,英特爾將擴展 IFS 代工客戶群,通過先進封裝技術、Intel 16 、Intel 3 和 Intel 18A 工藝,在 2023 年實現更多的產品迭代。

但英特爾代工業務還存在諸多變數,例如不得不延遲對 Tower 的收購;德國工廠的建設開工有所延遲;代工生態建設能否順利推進;以及能否爭取到足夠的客戶來填補其新晶圓廠龐大產能讓營運有利可圖?

在目前趨勢和境遇下,還需要幾年時間才能判斷英特爾能否再次具有全球競爭力。

據了解,三星旗下的三星證券,在去年 7 月份的一份報告中表示,為了能將三星電子的非存儲芯片領域的代工業務進行多元化組合,建議三星電子分拆晶圓代工業務,並在美國上市;

英特爾方面,通過新成立獨立業務部門「英特爾製造服務部」,逐漸剝離代工業務。

業界人士表示,這種方式的好處便是能在未來大大提高抵禦產業風險的能力。英特爾、三星等 IDM 廠商此舉,很大一部分原因是希望以此表達自己不會與客戶形成競爭關係的態度,從而向 Foundry 廠商看齊,以獲取更多的客戶訂單。

但是更重要的一點,是在通向先進技術、先進製程的路上,代工能為大廠提供更多的試錯機會,從而不斷優化其工藝生產。從台積電、三星、英特爾的對外發言看,其實非常樂意尋求外部合作,為各類企業代工芯片的。代工工藝的精進還需要量的支撐,而先進工藝的演進,則需要龐大的經驗支持。

總體來看,當代晶圓代工之爭愈發強勁,拼產能拼製程拼產業格局,各大企業招數層出不窮,未來市場格局將迎來何種變數,還需拭目以待。

半導體晶圓代工結論

綜合產業主要晶圓代工廠 Q1 財報來看,目前芯片產業整體需求復蘇和庫存去化均不及預期,但部分芯片類型和下游應用有小幅回溫跡象,伴隨著庫存持續去化和需求緩慢復甦,晶圓代工廠產能利用率在 23Q2 及之後也有望呈現小幅回升態勢。

正如摩根大通(JPMorgan, JPM-US)證券最近對晶圓代工進行的三大評析:

- 稼動率在上半年維持 70-80% , 12 英寸優於 8 英寸,下半年回彈可期;

- 去庫存進展順利,下游供應鏈庫存去化高峰已過,Fabless 廠商庫存高峰落在去年第 4 季或今年第 1 季;

- 晶圓代工價格持穩,有助廠商獲利表現。

【延伸閱讀】

電競硬體後進者_-.png)