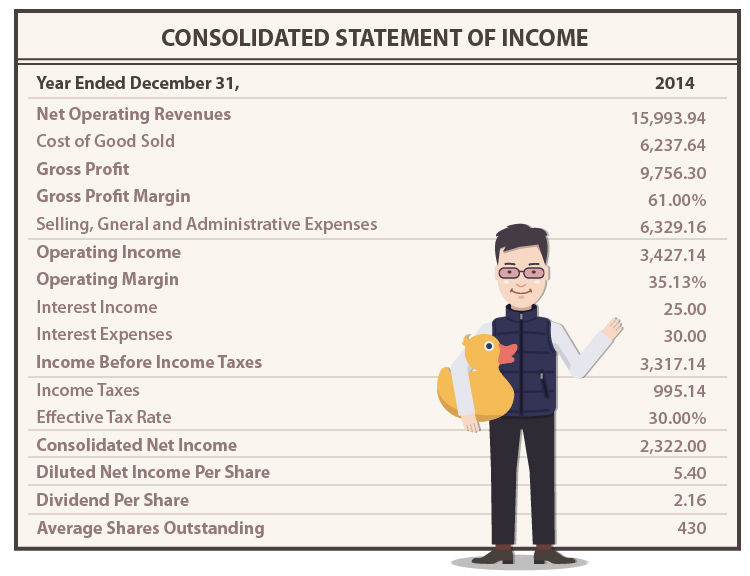

這是一家小公司的損益表,年營收不到 1.6 萬美金,毛利率 61%,稅前淨利 3,317.14 元,稅後淨利 2,322 元,流通股數 430 股,EPS 為 5.4 元,配息率 40%,每股配發 2.16 元。

這是什麼公司?

拍謝,這隻醜小鴨是我幾天前剛用 32,826.18 元買進的公司。能這樣算嗎?依照美國 GAAP (Generally Accepted Accounting Principle)會計準則,當然不能這樣算,但我並不受 GAAP 規範,我採用的是 MAP(Mental Accounting Principal),我自己的心靈會計準則,愛怎麼合併就怎麼合併。

股票是什麼?英文叫 Owners’ Equity,業主權益。誰是業主?我就是業主,也就是我的權益。在我的心靈會計中,我的投資也會有一張損益表,貨真價實的損益表。我把股數乘以手上各家公司的每股營收,就是我的營收,而銷貨成本、營運費用、稅金也是一樣的道理,最後算出 EPS。

他人笑我太瘋癲,我笑他人看不穿。我買的是真的公司,不是大富翁的遊戲,真的有人在賣漢堡,真的有客戶在用我們公司的信用卡,真的有我的火車在北美大陸跑,這些公司賺了錢,我也真的分得到利潤。

朋友說我是價值型投資人,我說 “No!我是業主型投資人。”

如果我想進一步去建構報表的話,當然可以搞出一張我的資產負債表,還有現金流量表。更無聊一點,還可以算出我有多少員工、多少公分的鐵路。

未來每買進一家新公司、增加既有公司的持股、公司回購股票、經理人努力工作增加營收和獲利,這張損益表就會長大,就像經營公司一樣,買股票就像併購公司,更讚的是我不用雇用投資銀行,只要付一點交易手續費,就可以在公開市場買進我想要的公司。以這張損益表為基礎,慢慢增加投資,我估計 20 年後,這隻醜小鴨每年的營收應該會達到 90 萬美金,淨利每年約 12 萬,而且裡面的數字,都是由世界級一流的公司所貢獻的。

當然我只負擔的起擁有一小部分的麥當勞(McDonald’s, MCD-US)(McDonald’s Co, MCD-US)、一小部分的 IBM(IBM-US)、一小部分的 Wells Fargo(WFC-US)、一小部分的 VISA(V-US)、一小部分的 Walmart(WMT-US),而且真的是非常微小的一部分,但這些一小部分合起來,未來就是一家營收 90 萬美金、淨利 12 萬的企業,而且我對這家公司的所有權是 100%。

用這樣的想法去思考投資,我承認有點瘋狂,但我並不笨,當然沒有真的把這 19 家公司的損益表拿來合併,我只是用股利往前回推,再拿可口可樂(Coca-Cola, KO-US)2014 年的財報科目和比例做分配,推論出一張損益表,我相信這和實際拿 19 家公司合併報表,絕對有很大的差異,真的要搞,恐怕要請個會計系的工讀生來幫我弄。

雖然這是一張竹竿到菜刀的損益表,但在心靈會計的準則下,我仍然給這份財報簽核——無保留意見!!!

投資微軟(Microsoft, MSFT-US)想賺的比 Bill Gates 還多,投資鴻海(2317-TW)(2354-TW)想賺的郭台銘還多,當一個投資人,我們都犯過這樣的傻。

人一犯傻就開始幹蠢事,想等低價買進,讓自己的成本比業主低;等高價賣出,賺的比業主多。這樣的期待,讓我們開始尋找致勝方法與工具。先不提技術分析、基金、選擇權等,這些我不願花時間去了解的奇門遁甲,即便只專注於基本功,也不用擔心沒有蠢事可幹。

我一開始投資時,認為學會股票評價是最重要的,找出低估的個股,買進後等市場將他拉回正常的價位,以高價賣出,反覆操作致富。的確,也找到幾個好了幾十年的公司,突然出現荒唐的低價,危機入市!但回頭看,發現只買到荒唐,沒有買到低價,入市把別人的危機,變成自己的危機。

例如:COACH(TPR-US)、Mattel(MAT-US)、Family Dollar(已下市)、Petsmart(已下市),當時我認為這些公司難得出現好價位,雖然公司已經深陷困境的事實相當明顯,最後我還是選擇視而不見,有著眾人皆醉我獨醒的自信。最後的演變,讓我有深刻的體驗,當公司出現好到像圈套的價位(美國人稱為 Value Trap),那肯定是個圈套,只是還沒勒緊。

這幾家公司帶給我很嚴重的損失嗎?並沒有,結果其實還有一點甜美。

當我想清楚後出脫時,COACH 大概賠了 20 多 %,Mattel 沒賠,Family Dollar 因為經營的不好而被 Dollar Tree(DLTR-US)併購了,Petsmart 被私募基金併購後下市,整體賺到的遠超過損失,壞事變好事。我很清楚,這種運氣不可能常常有。

這個教訓讓我了解,股價通常並未被低估,而是我一直高估了自己的選股能力。雖然沒什麼好後悔的,只是可惜了那些時間和那些錢。

此後我認為選股比評價更重要,限縮自己的選股範圍,重新去看一些真正好的公司。買進好公司,即使買的稍為貴一點,只要時間夠長,仍有機會賺錢,但選到壞公司,無藥可救。

低價但 “可疑” 的好公司,就像一個承諾不會胡鬧的小三,如果你信以為真而出軌,或許會有幾天的美好日子,如沐春風飄然不已,等到有一天他到你家敲門時,飄然傾刻變茫然。相信我,這方面我經驗豐富,我是說…股票。

過去曾犯過的選股錯誤,日後一定還會再犯,但限縮範圍,避免低價誘惑,盡量降低犯錯所帶來的傷害。

跟評價和選股糾纏了好幾年後,有了更深層的體悟,評價和選股只是手段,更重要的是心態,要有一顆業主之心。我們不可能投資一家公司,卻期待賺的比業主還多,但可以跟他賺一樣多。

一個業主能賺到的錢,除了董監酬勞,就是「股數 × EPS × 持股年數」。

在某個時間點買進一家公司的股票,就開始可以跟業主享受同樣的 EPS,往後每年都一樣,唯一的差別是股數。當公司產生出EPS 後,業主可以利用來拓展市場、併購、償債、支付股利,這些投資人都享受的到。

投資人能賺到的,最多只能跟業主一樣,就是「股數 × EPS × 持股年數」。這就是投資人真正能 “賺” 到的錢,就這些,沒有其他了!

EPS 交給公司經營管理階層去操心,投資人只須跟業主一樣,成為一個堅定的持有者,並積極增加持股數,可以持有多家公司,不一定要只持有一家。這方程式中,有一個元素是投資人最好的朋友,那就是時間,持股年數是會一直增加的東西。

股價只是 “看” 到的錢,並不是真正 “賺” 到的。很難用言語去解釋 “看到的錢” 和 “賺到的錢” 有何差別,因為業主大部分 “賺” 到的錢,都是以股價呈現。這不是故意講的曖昧,跟經營事業一樣,投資路上,前景總是模糊不清,如果沒有一顆能忍受不確定的心,現在就開始培養一個!別試圖找到一個清爽的答案,沒有人能告訴你怎麼做,只能獨立思考、做出判斷、採取行動、享受成果,或是承擔後果。

《業主型投資人Invest Like An Owner》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)