你相信歷史會重演嗎?技術分析的邏輯就是相信透過歷史分析,可以得到操作的指示。

其實我並不完全相信歷史真的會完全重演,不過歷史「高機率」重演我是完全認同的!基於我認同歷史高機率重演的狀況之下,我選擇技術分析來當作我在股市戰鬥的工具。而 形態學 就是技術分析當中重要的一環。

對於技術線圖有一定程度了解的投資朋友應該會發現,市場的技術分析圖常看到很多一再出現的價格走勢圖形,而且後續的走勢與這些圖形都有一定的關聯。例如出現某種特定的圖形,後續上漲機率就會比較高!如果這項邏輯是正確可行的,那麼我們就可以透過價格走勢的圖形,作為分析股市趨勢的一個方法,這就是「形態學」!下面一起來看看形態學的介紹吧!

形態學是什麼?

形態學指的是透過觀察 歷史行情 價格走勢,歸納出數個重複出現的價格走勢圖形,並且觀察股價出現特定型態後的股價表現,作為分析股價趨勢的工具之一,我們稱之為「形態學」。

相較於其他技術分析來說,形態學相對容易,因為投資人僅需使用眼睛就能辨識價格走勢是屬於哪一種圖型,較為直覺與簡單!

為什麼要會形態學?

形態學的重要性除了可以協助判斷未來行情趨勢之外,更重要的是如果搭配價量關係,更可以清楚看出目前在股票市場上的行情,以及主力的心態、市場當時的氛圍,同時,投資人就可以藉此來判斷股市行情的方向與大戶思維喔。

形態學的原理是什麼?

形態學所借助的原理在於:透過「大量的歷史行情走勢」歸納出數個常見的走勢圖形,並且經過歷史行情的驗證,發現形態學確實對於股價具備一定的方向指引。

形態學可以分為哪幾種?

根據不同的時間週期形成的 K 棒,可以分為以下三種:

(一)單根 K 線型態(Single Candle Pattern):單純使用一根K 線判斷當日市場強弱訊號。例如在技術分析當中我們介紹到的大陽線、墓碑線、小陰線等等

(二)組合K 線型態(Multi Candle Pattern):兩、三根K 線所組合出來的組合型態,通常比單根K 線更具價格判斷趨勢的代表性。例如:紅三冰、晨星等等。

(三)圖形辨識交易(Pattern Trading):透過一連串的股價 行情走勢 ,歸納出行情走勢圖形,並且透過歷史行情驗證,確認其影響價格趨勢的準確性。例如:W 底、M 頭、 頭肩頂 等等

本篇主要要介紹第三個-圖形辨識交易(Pattern Trading),下面用一些例子讓大家更快掌握主要的型態吧!

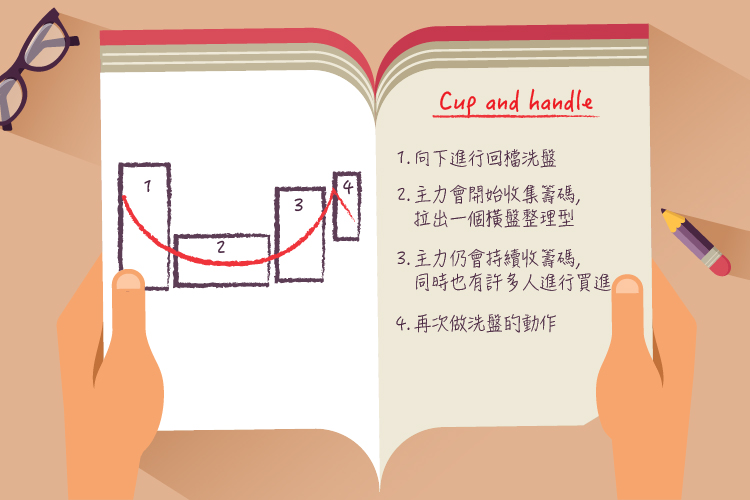

Cup and handle

這個型態像是一個帶柄的杯子,在型態形成後,我們預期股價會有相當可觀的漲幅。我們將這個型態分為四個階段,如上圖所示。前三階段可能占整個型態的 7/8 時間,第四階段占 1/8,型態的形成大多介於 3~6 個月,也可能更長,第一階段修正的幅度可能介於 15%~25% 間。

一段長期漲幅中,通常股價隨大盤及大環境的空頭走勢,而在上圖標示之第一階段向下進行回檔洗盤;進入第二階段,主力會開始收集籌碼,這時線型會慢慢趨於平緩,拉出一個橫盤整理型;第二階段後期,籌碼開始穩定,因為套牢而決定賣出的投資人以及耐心不足的投資人都忍痛賣出,於是進入第三階段;在進入第三階段時,主力仍會持續收籌碼,這階段要收的是因為解套而願意出貨的投資人的股票,同時也會有許多人在這裡進行買進的動作;於第四階段,也就是杯柄的部分;在第四階段會再次做洗盤的動作,也就是要淘汰在第三階段買進股票的投資人。

幾個需要注意的地方:第一個是,這個型態在前三階段應該形成的是 U 型,而不是 V 型;第二個是,在盤整的部分,也就是第二階段,應該要在 200 日均線以上盤整,也就是要有較窄的震盪及穩定性;第三個是,在第四階段杯柄的部分,回測幅度須在 10 周均線以上,不然我們會視為較脆弱的型態。

當然,我們可以加入成交量考量。在第二和第三階段之間,通常會有一大量出現做突破的動作,在杯柄形成後,要開始進入我們預期大漲前,會有量縮及爆大量突破的現象。

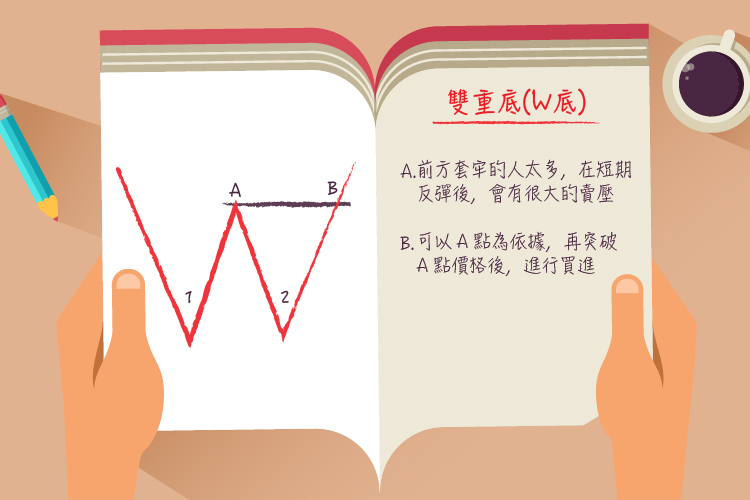

雙重底(W 底)

這個型態的第一隻腳部分,通常是因為前面跌深後,有人認為超跌而開始接股票,造成第一次的反彈,但前方套牢的人太多,在短期反彈後,會有很大的賣壓,因此又將股價向下壓回到第二隻腳的部分,這裡要注意的是,第二隻腳很可能比第一隻腳低一點點,這樣的目的是要淘汰一些信心較薄弱的投資人,而隨後的反彈,可以以 A 點為依據,再突破 A 點價格後,進行買進,也就是圖上的 B 點。

當然,第二隻腳到 B 點間,也會有成交量增加的現象。

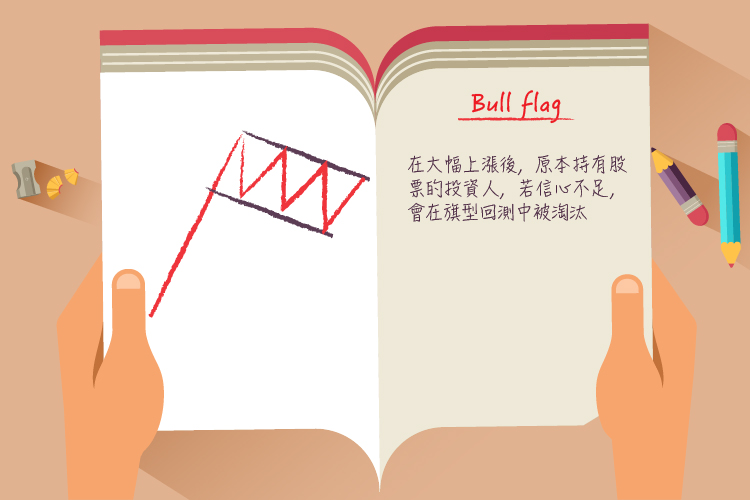

Bull flag

這個型態形成前,通常有一段大幅的漲幅,股票在短期內,可能是 4~8周,股價有 100%~120% 的漲幅,而回測的幅度大約為 10%~25%,可能需要 3~5 周。

在大幅上漲後,原本持有股票的投資人,若信心不足,會在旗型回測中被淘汰,這個型態形成後,可能帶來的是 1:1 的漲幅,也就是可能與回測前具有相同幅度的漲幅。同樣的,這個型態也可以搭配量來判斷,在開始回測到下一個起漲點前,都應該呈現量縮的情況,要做突破時,會帶量突破。

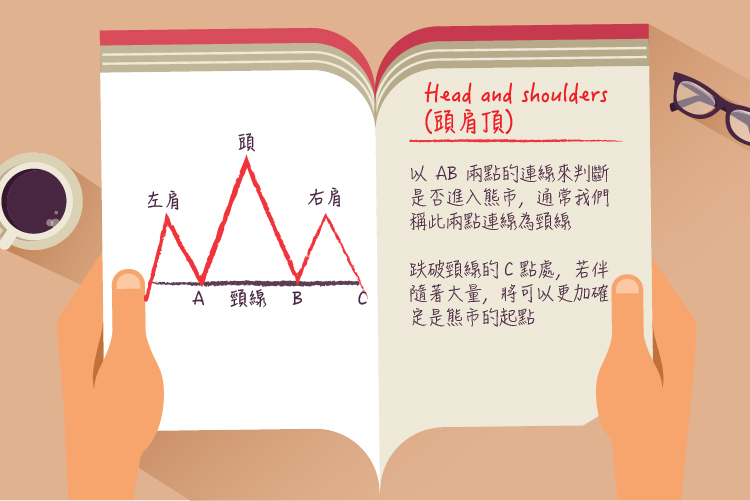

Head and shoulders(頭肩頂)

經歷一段漲幅後,有一段獲利了結的賣壓,通常是左肩形成的原因,而在回檔後,股價反彈再創新高,又形成另一波獲利了結賣壓,而且賣壓非常重,股價下跌到比左肩還低的位置,接著又一波反彈,但反彈幅度小,並未突破前高,顯示在前兩波漲幅後,市場投資這檔股票的意願已經下降,因此股價已到頂點,後市可能進入盤整或進入熊市,這裡我們可以以 AB 兩點的連線來判斷是否進入熊市,通常我們稱此兩點連線為頸線,在右肩形成後,若股價跌破頸線,頭肩頂的型態便算完成,投資人宜及早出場或對股票做空。

這裡我們一樣可以搭配量來看,左肩的頂點處通常帶有大量,頭部也同樣會有大量出現,跌破頸線的 C 點處,若伴隨著大量,我們將可以更加確定是熊市的起點。

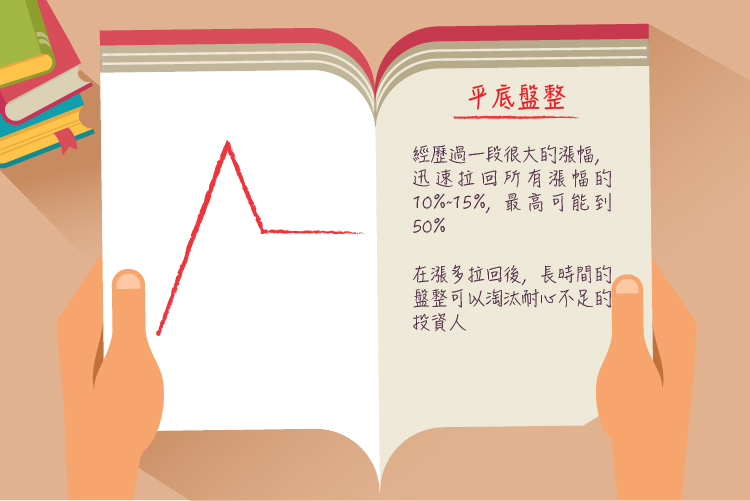

平底盤整

經歷過一段很大的漲幅,迅速拉回所有漲幅的 10%~15%,最高可能到 50%,並在一定區間內盤整,最大幅度在 25%內,窄幅的波動至少 5~6 周。

這個型態的心理是,在漲多拉回後,長時間的盤整可以淘汰耐心不足的投資人,且下跌後在此窄區間內盤整,代表股價在這價位有支撐,在淘汰不安定籌碼後,個股籌碼穩定,在突破盤整區間後,我們期待出現相當可觀的漲幅。同樣可以搭配量來看,在盤整的期間,量也是呈現縮減的情況,帶大量的突破,也是我們進場的好依據。

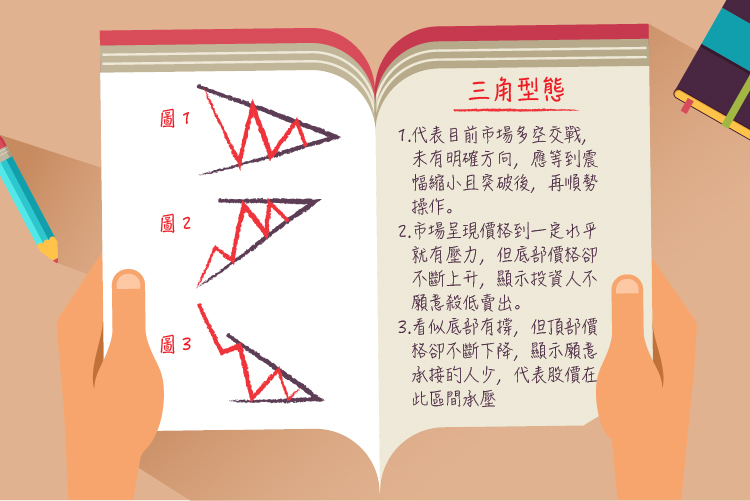

三角型態

三角型態是一種盤整型態,第一種是方向較不明確的,但上下震幅縮小,在縮小之後的突破,將表明接下來股價的方向;較常見的是在一個趨勢中,股價進入盤整,在突破後,股價通常會延續先前趨勢。

型態若如上圖 1,代表目前市場多空交戰,未有明確方向,應等到震幅縮小且突破後,再順勢操作。型態如後二圖所示,代表市場上正在製造一種股價到頂(底)的氣氛,以向上三角為例(圖 2),市場呈現價格到一定水平就有壓力,但底部價格卻不斷上升,顯示投資人不願意殺低賣出,也股價在此區間中有支撐;反之,向下三角亦然,看似底部有撐,但頂部價格卻不斷下降,顯示願意承接的人少,代表股價在此區間承壓。

如同其他盤整型態,三角盤整也可以與量共同作用,在盤整期間應該量縮的現象。

V型

這個型態的形成原因通常是在利空下,投資人有不理性的追價行為,以及恐慌造成快速的下跌,進而使股價有超跌的現象或在底部有重大訊息干擾,使得股價以同樣速度反彈。但這個型態一般對後市的影響並不明確。

這部分一樣可以搭配量來看,通常在 V 的底部會爆出相當大的量。

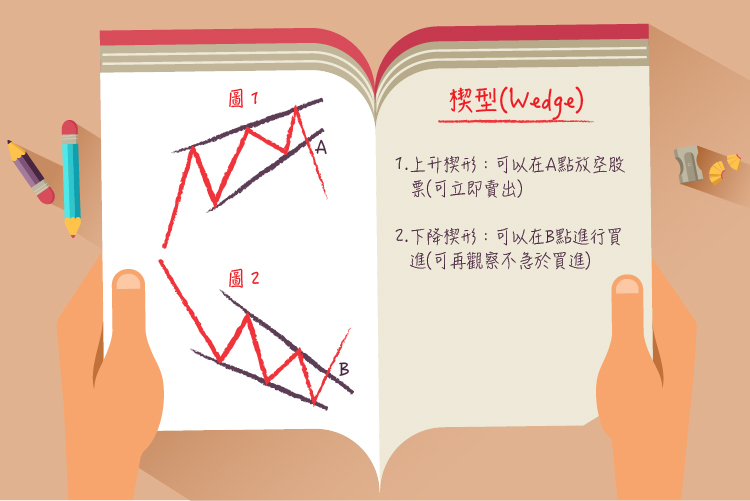

楔型(Wedge)

這個型態與三角型態相似,但不同的是,三角型態通常延續先前走勢,但楔形通常代表漲(跌)勢已到盡頭。

上升楔形(圖 1)看似股價正在上揚,但每次波動逐漸縮小,代表多方力道減輕,市場投資人隨著股價上揚,對這檔股票的興趣漸減,如此一來,在跌破下檔趨勢線時,就代表這檔標的已到頂點,我們可以在 A 點放空股票;下降楔形(圖 2)也是相同道理,隨著空方力道減少,在突破上檔趨勢線後,我們可以進行買進的動作,即在 B 點買進。

上升楔形在跌破時,通常是急跌的走勢,我們可以在A點就進行賣出,但下降楔形在突破 B 點後,可能會先平盤整理或漲勢緩慢,因此不需要急於在 B 點就立刻進場,可以再觀察一下,才進行買進的動作。

型態學有沒有參考性?

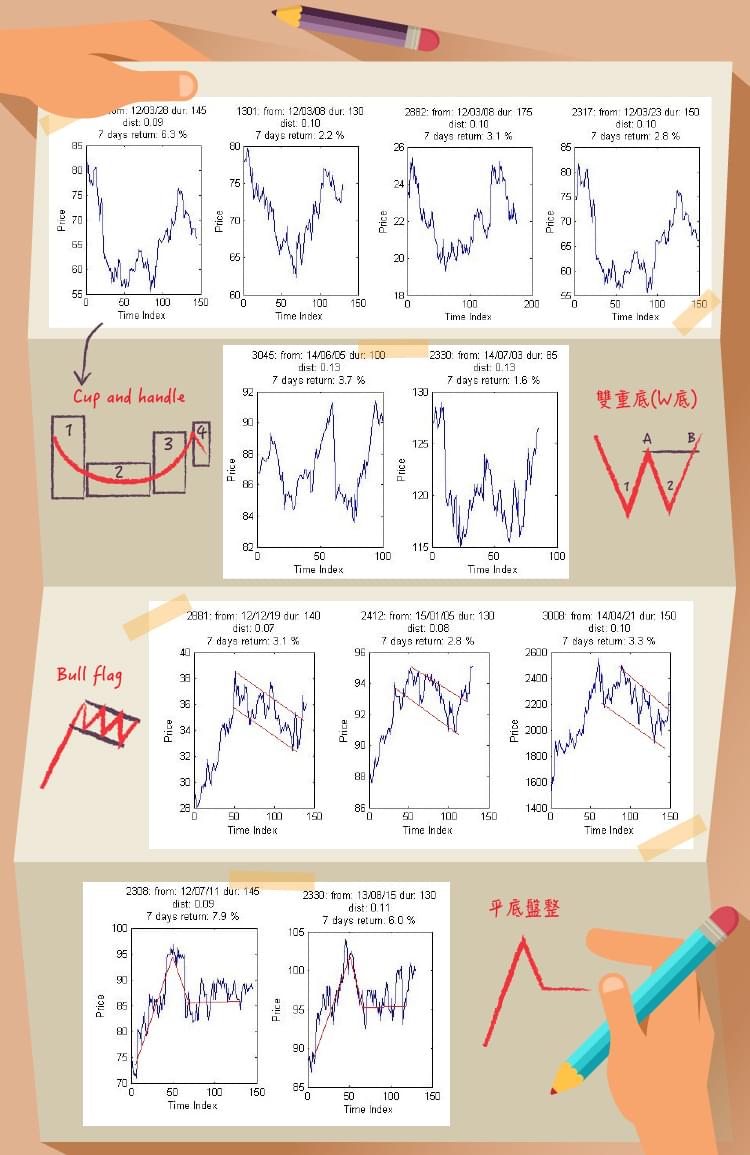

介紹完幾個重要的型態後,為了確保他們的獲利模式,讓我們來做些回測吧!

我們使用目前台股前 15 大權值股的歷史資料來測試,回測區間為 2012.01.01~2015.08.31,從歷史資料中找到相似的型態,再計算之後 7 天的報酬。以下提供幾個例子及績效給大家參考。舉例來說,在 Cup and Handle 最左邊的圖例中,2317 是鴻海(2317-TW)股票代號,型態的起始日是 2012 年 3 月 28 日,型態形成時間是 145 天,dist 是依照圖像辨識的評分方式(數值愈低表示誤差愈小,也就是與比對的型態愈相似,0 表示完全相同),7 days return 指的是形成後 t+1 個交易日到 t+7 個交易日的累積報酬率。

從回測中的幾個例子可以看出,歷史真的很有可能重演,用型態來分析雖是可行的辦法,但如何判斷型態是否形成,以及形成的型態是哪一個種類,都是很主觀的判斷,這邊我們用圖像辨識的方法來找出型態,僅是其中一種方式。實際操作上,還是得從經驗中不斷學習,才能做出最好的進出場判斷。此外,搭配量價關係應該可以協助我們做出更準確的判斷。

形態學是市場主力心態的語言

當股價在上下波動時,倘若主力有意操作某檔個股,就會營造出 多頭型態 的樣貌,暗示著市場的投資人:「這檔個股有主力要進場操作,投資人可以多加留意喔!」但實際上也是主力法人要逢低進場佈局股票,所形成的型態喔!

因此投資人可以透過觀察形態學,洞察主力的關鍵心態,作為判斷後續行情走勢的依據!

如果認同歷史將高機率重演,技術分析將有辦法辨識關鍵轉折,那麼型態學就是你在股市廝殺當中的一個重要利器。型態學在股市透露給我們的暗號,你抓住了嗎?

【延伸閱讀】