自行車產業可謂台灣的驕傲,不僅出產質量精實,出口營收也相當可觀,自從兩大龍頭巨大( 9921-TW )、美利達( 9914-TW )及相關零件商決定結盟成立「A-Team」後,不僅重整台灣的自行車產業供應鏈,彼此合作競爭產生群聚效應,更讓台灣成為全球生產中高級自行車和零件的重鎮。其中台灣自行車市場的第二大製造商美利達,近年掌握電動化趨勢,而使得營運有所突破,本篇就以財務分析的方式來帶著讀者了解美利達過去的營運表現及未來的發展重點。

營收分析

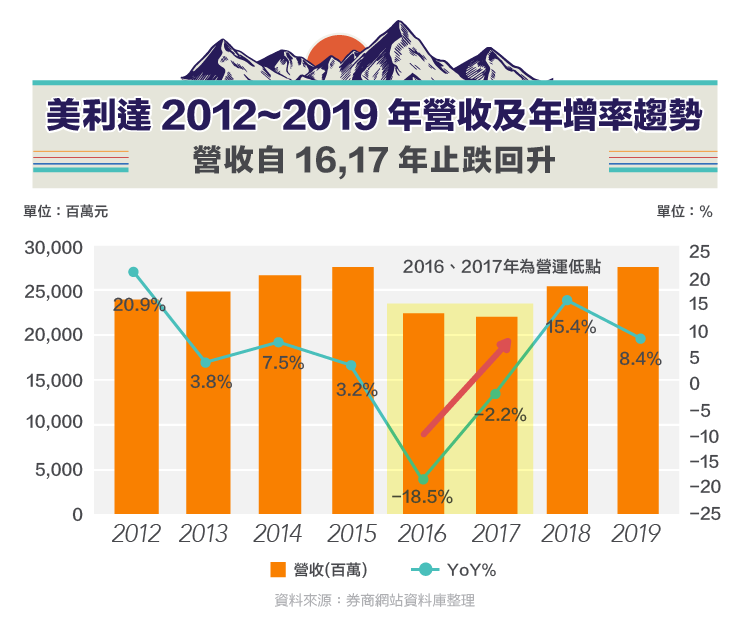

美利達創立至今已快 50 個年頭,營運模式以自有品牌與 ODM 代工並行,目前以 ODM 代工比重較高,主要業務為自行車成車的製造及銷售占比超過 95% ,剩下不到 5% 的部分是車架及零組件的銷售,故產品集中度非常高,是相當專注本業的公司。若以銷售區域別來看,歐洲及北美為最主要的銷售市場, 2018 年銷售合計占比超過 80% ,歐洲與北美算是發展相對成熟的區域,也讓美利達中高階品牌定位策略得以持續。觀察近八年合併營收趨勢如下圖一,從圖中可發現 2016 、 2017 年為近年營運低點,營運低迷原因主要是在中國市場受共享單車的發展影響,單車銷量從高峰年銷百萬輛的規模快速下滑,中國市場的需求萎縮也讓美利達受到此一產業趨勢的衝擊,使得 2016 年營收呈現較大幅度的衰退,所幸近年掌握了電動自行車的發展趨勢,營收自 2018 年開始回升, 2019 年全年營收達到 280.24 億元,年增率超過 8% ,和 2015 年高峰差距僅 0.2% 。

電動自行車普及是長期趨勢,目前歐洲及北美滲透率尚不高,可發展空間仍然很大,美利達近五年電動自行車銷量整理如下圖二,銷量自 2014 年約 7 千台成長至 2018 年已達約 14.5 萬台,計算年均複合成長率高達 113% ,預期高階的電動自行車將取代中高階的傳統自行車,使得美利達未來傳統自行車出貨量將可能下降,而電動自行車的出貨則會持續成長,美利達聚焦高階車款的策略,使得整體自行車銷量雖可能呈現下降,但因平均售價(ASP)提升,帶動合併營收仍有機會保持成長。

獲利能力分析

公司介紹的文章中提到過由於美利達主要採取合資的模式,與台灣自行車龍頭廠巨大以百分之百持股子公司的營運策略不同,美利達以入股但未達控制權的方式與各國的當地經銷商共同經營,來達成快速佈建在地化通路的策略,使得美利達有很大一塊的轉投資沒有併入合併財報,而是以權益法的方式認列在業外收入,故分析美利達的獲利時,需認知到本業的獲利與業外獲利都相當重要,以下分別就本業及業外的獲利來分析。

( 1 )本業獲利分析:

本業獲利從毛利率開始,美利達近八年的平均毛利率約為 15% ,而從近八年的趨勢圖(參考如下圖三),可以看到毛利率從 2011~2015 年的毛利率呈現緩步上升的趨勢,一度站穩在 17% 以上,但 2016 年後則明顯呈現下滑,分析毛利率表現不佳的主要原因有:( 1 )產能利用率下降: 2016 年後受中國市場的需求萎縮,工廠稼動率較 2015 年以前明顯降低。( 2 )歐元匯率走弱:歐元於 2014 年後呈長期走弱,使得相同的報價換算回台幣的銷售金額降低,假定成本不變的情況下則會使得毛利率下降。( 3 )產品結構轉型:美利達近年因電動自行車占比快速提升,但電動自行車目前生產的規模經濟尚未發酵,故不利毛利率的提升。

接著看營業利益率的部分,美利達近八年的平均營業利益率約為 8% ,其中從近八年的趨勢圖可以發現營業利益率與毛利率的走勢亦步亦趨,中間的差距即營業費用率維持在 7~8% ,從過去的趨勢可證明美利達在營業費用的控管非常扎實,在營收有大幅起伏的情況下,營業費用率仍能保持平穩,從整個本業的獲利來看,美利達近年主要因營收成長不如預期,毛利率則受到產能利用率下降、匯率及產品結構轉型等因素影響呈現下滑,而壓縮到本業的獲利表現。

( 2 )業外損益分析:

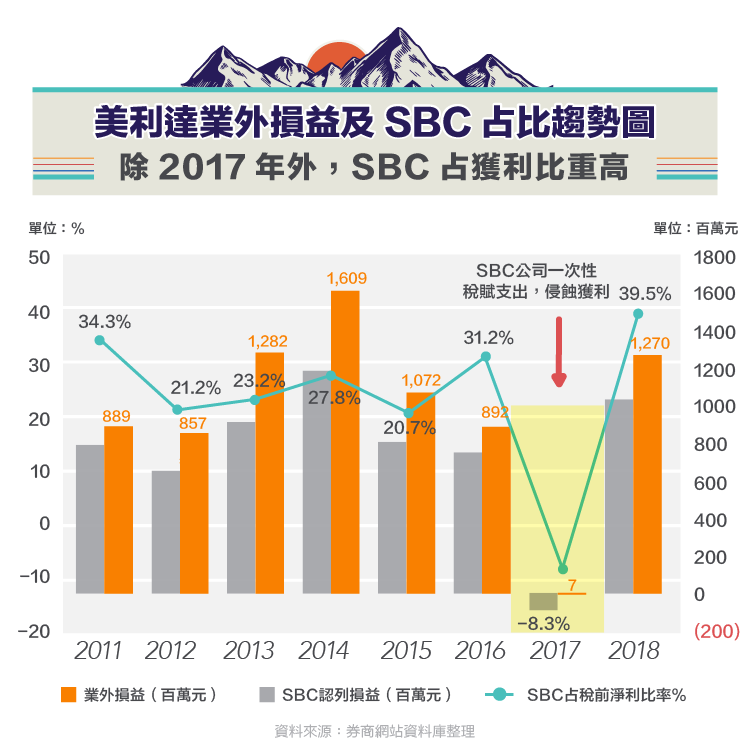

觀察美利達業外轉投資,收益認列最高者即是 SBC(Specialized Bicycle)這個轉投資項目,美利達目前持股達 35% ,合資品牌為「SPECIALIZED」,Specialized 為美國前幾大自行車品牌公司,該公司僅從事品牌與行銷業務,生產製造委由美利達與東南亞業者從事,故 Specialized 也是美利達最大的客戶。

從美利達近八年業外損益趨勢觀察如下圖四,除 2017 年因 SBC 受到一次性稅賦費用認列影響外,每年業外損益的金額皆超過 8 億元(約占營收 4% ),其中 SBC 認列的收益占整體業外收益比重皆超過 70% ,SBC 認列的收益占整體稅前純益則皆超過 20% ,其中 2018 年占更比達 39.5% ,若以每年超過 10 億元水準換算每年影響美利達的 EPS 金額達 3 元,故 SBC 對美利達的重要性是相當大的。

結論

回顧美利達近年的發展可發現,自行車產業歷經了一場翻天覆地的變化,共享單車這個創業模式橫空出世後又因為泡沫快速破裂,使得原本美利達在中國市場一年達 100 萬輛的自行車銷量,在近年快速下滑,受此一趨勢影響,美利達營運也受到重擊,在 2017 年每股盈餘僅 2.67 元,創下近 10 年新低。

所幸美利達在危機中還能轉型升級,近年抓住電動自行車的發展趨勢,使得營運獲得突破,營收及獲利也在 2018 年開始回升,展望未來因電動自行車在城市通勤應用上符合節能減碳議題,在運動休閒應用上符合高齡化運動休閒趨勢,預期將還有很大的成長空間,受惠電動自行車的出貨成長,美利達平均銷售價格(ASP)將有機會再往上提升,也帶動營收可望再度突破新高,毛利率部分則在電動自行車生產達經濟規模後,將有機會再往上提升,使得獲利成長,期待美利達在自行車產業的新變局中能再次破風突圍。

資料來源: 107 年股東會年報、公司法說會簡報、公司官網、國泰綜合證券、股感美利達公司介紹

【延伸閱讀】

快時尚退燒搶佔機能新商機_-.png)

電競硬體後進者_-.png)

全球CMOS影像感測器的領導廠商.png)