作為亞洲健身器材的第一品牌,喬山(1736-TW)最早是以替全球健身器材品牌廠做 OEM 代工起家,而後商業模式從 OEM 代工到 ODM(代工含設計)再轉型到 OBM(自有品牌),這個過程反映了喬山經過製造代工的經驗而累積的堅實製造實力,並從設計代工培養了研發創新的能力,最後才有機會跨足到經營自有品牌的業務。本篇將以財務分析的角度來了解喬山過去的經營績效,並利用各項財務指標的趨勢來展望喬山未來的營運發展重點。

營收分析

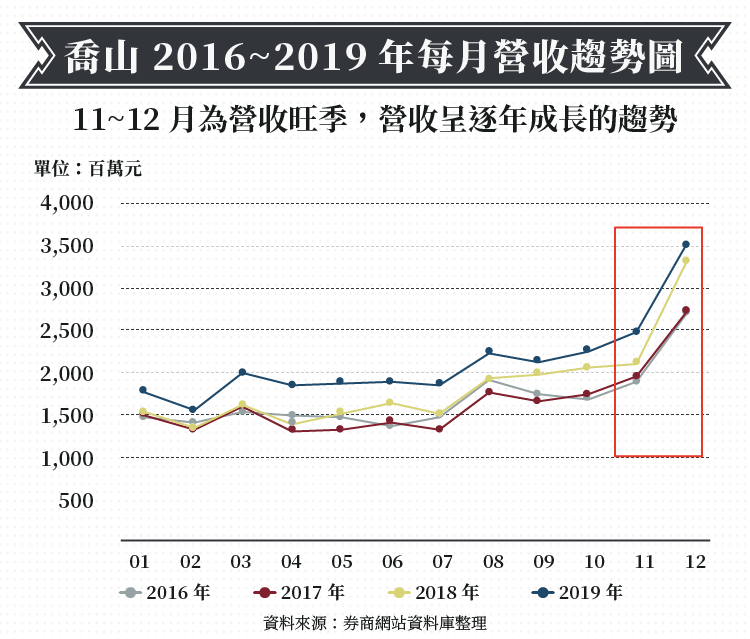

喬山主要業務為健身器材的生產及銷售,而其中健身器材市場又分為商用及家用,目前商用業務佔公司營收大宗,佔比約達 73 % ,喬山現已穩坐全球商用健身器材第二大品牌,包括美國最大連鎖健身房星球健身( Planet Fitness )、南美洲第一大健身俱樂部 Smart Fit 及台灣市佔最大的連鎖健身中心 World Gym 等都是喬山的客戶,公司外銷佔比達 95 % ,而銷售地區則以美洲區佔比最高、歐洲地區居次。從喬山近四年每月營收趨勢圖(參考如圖一)可以看出 11~12 月為喬山營收旺季,主因為歐美市場在黑色星期五及聖誕節的採購需求旺盛,營收並呈逐年成長的趨勢, 2019 年累計合併營收達 253.57 億元,較 2018 年成長 16.5 % ,更是創下歷史新高紀錄。喬山營收的成長主要歸功於 2018 年 9 月起打進全美最大連鎖健身房星球健身的供應鏈,該客戶的營收貢獻從 3 % 提升至 7 % ,也晉身為喬山的最大客戶,預期搭配星球健身新展店與汰換舊店設備需求將可延續喬山的營收成長動能。

獲利能力分析

喬山的商業模式為經營自有品牌(OBM),為了打造品牌價值需要建立自有零售通路,以滿足客戶快速配銷與售後服務的需求,故喬山在全球成立 30 家行銷子公司,以在地化服務的能量提供從銷售、快速 48 小時售後服務與舊品買回等完整供應鏈服務,也使得喬山投入非常多的費用經營品牌,因此除了營收的成長外,營收是否有轉化為獲利才是觀察的重點。

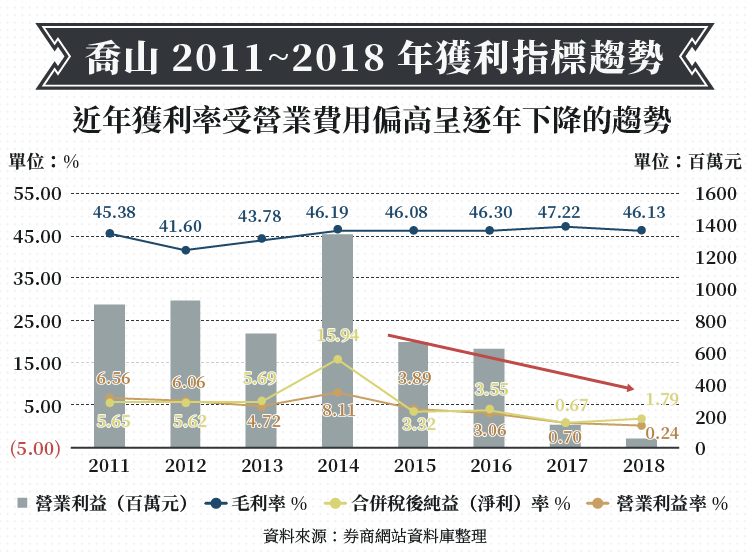

觀察喬山在三大獲利指標的表現,整理如圖二。首先喬山的毛利率相當不錯,近八年毛利率均有 40 % 以上的水準, 2019 年最新公布的第三季財報單季毛利率更突破 50 % ,創下近 10 年單季新高水準,反映產品組合有利及產能利用率提升,使得毛利率獲得提升。

而從營業利益率來看,相比毛利率則沒有表現這麼亮眼,近年更呈現逐年走低的現象,可以看出經營自有品牌必須投入很多管理、研發設計及行銷等費用,造成費用率偏高壓縮了本業獲利的現象,最近八年喬山營業利益率的平均水準約為 4.17 % ,近兩年雖然營收成長,但費用投入的更多,主要因喬山近幾年廣設子公司,來建立主要市場的自有業務團隊而不依賴代理商的發展策略,以強化在地化服務的能量,但卻使得費用率偏高造成營業利益走低,顯見改善偏高的營業費用率為喬山未來的首要任務。

最後稅後淨利率的部分,喬山主要的業外收支項目為利息收入及匯兌損益,因外銷比例較高,故有較大匯兌風險,也使得稅後淨利率的波動較大,整體公司營業利益加上業外收支後,稅後淨利率雖較營業利益率高,但獲利率下降的趨勢不變。

財務結構分析

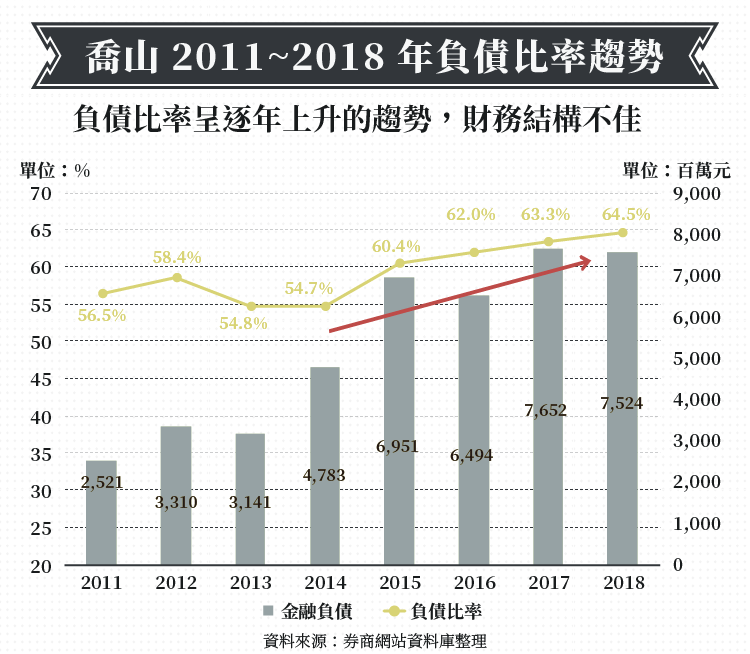

看完前面損益表面的分析後,接著從資產負債表面的角度來觀察喬山的財務結構是否穩健。喬山的負債比率近八年都大於 50 % , 2015 年後負債比率更超過 60 % ,顯示喬山近年積極擴張事業版圖,雖營收有顯著成長,但並沒有反應在獲利上,連帶因公司迫切的資金需求使得負債有顯著上升的趨勢,觀察喬山負債中屬金融負債的科目(例:短期借款、一年內到期長期負債及長期借款等)合計從 2011 年的 25.21 億元,到 2018 年則上升到 75.24 億元, 8 年的時間金融負債增加將近 3 倍,也讓財務結構有惡化的趨勢,相關指標圖表整理如圖三。

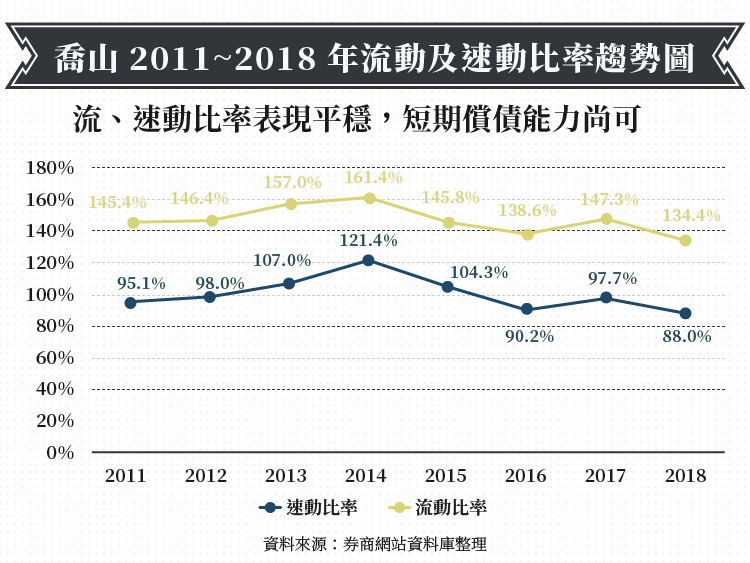

償債能力分析

負債比率上升的趨勢可看出喬山的財務結構有惡化的風險,若從負債的結構來觀察債務的質量,可發現喬山的金融負債佔總負債的比重超過 45 % ,不免讓人擔心財務槓桿的運用是否過度了?故需要接續觀察公司短期償債能力的兩個重要指標流動比率及速動比率,以判斷公司的短期資產若變現後是否可清償短期債務,一般財務結構較穩健企業的流動比會要求大於 150 % ,而速動比則大於 100 % 。從圖四來看,喬山近八年流動比率都在 150 % 上下;速動比率則也都在 100 % 上下, 2018 年雖有稍微下降,但幅度並不大,整體流、速動比表現尚稱平穩,故短期負債暫不會對喬山造成壓力,短期財務風險發生的機率應不高。

結論

結論

經營品牌是一場長時間的戰略方針,喬山從代工轉型做自有品牌之路,主要著眼於品牌價值的蓄積有助企業長期發展,而從喬山近年財務績效的表現可知雖然營收隨著積極併購通路的效益發酵而有所成長,但自有通路的大動作布局,也讓喬山近年的營業費用率居高不下,獲利受到壓縮,雖公司預期隨營收規模擴張,營運槓桿的效益將逐漸發揮,但從財務數據來看,近年的獲利表現確實不如預期,龐大的資金需求也使得喬山負債比率上升,使得財務結構有惡化的風險。展望未來因全球健康意識抬頭,健身產業趨勢預期將能持續成長,平價健身房的布局帶動商用健身器材成長,喬山最大客戶星球健身拓點趨勢延續及長期器材汰換需求仍在,將有機會進一步推升喬山的營收,而營業費用的控制將成喬山未來的營運重點,期待這個台灣品牌能繼續在國際發揚光大!

資料來源: 107 年股東會年報、公司法說會簡報、公司官網、國泰綜合證券

【延伸閱讀】

快時尚退燒搶佔機能新商機_-.png)

電競硬體後進者_-.png)