你知道嗎?在這個萬物互聯的時代,從我們每天使用的智慧型手機、家電,到熱門話題的電動車與邊緣 AI 的核心系統,背後都隱藏著一個不可或缺的部件——微控制器(MCU)。這個被稱為「微型電腦」的晶片,正以驚人的速度推動著各行各業的變革。它不只體積小巧、節能高效,還能在極其有限的空間內,精準完成複雜的運算與控制任務。今天,股感就帶你一同揭開這個應用層面極廣,卻鮮為人知的神秘產業。一起來探索微控制器是如何成為驅動未來科技、連接智慧世界的關鍵力量!

編按:2026/01/27 更新,中國 MCU 供應鏈傳出漲價消息!受到晶片供應緊張、成本上升、封裝交期拉長等因素影響,中微半導體預計將針對 MCU、NOR Flash 等產品進行 15% ~ 50% 的價格調整,消息一出便帶動台股 MCU 概念股直奔漲停!

MCU 是什麼?

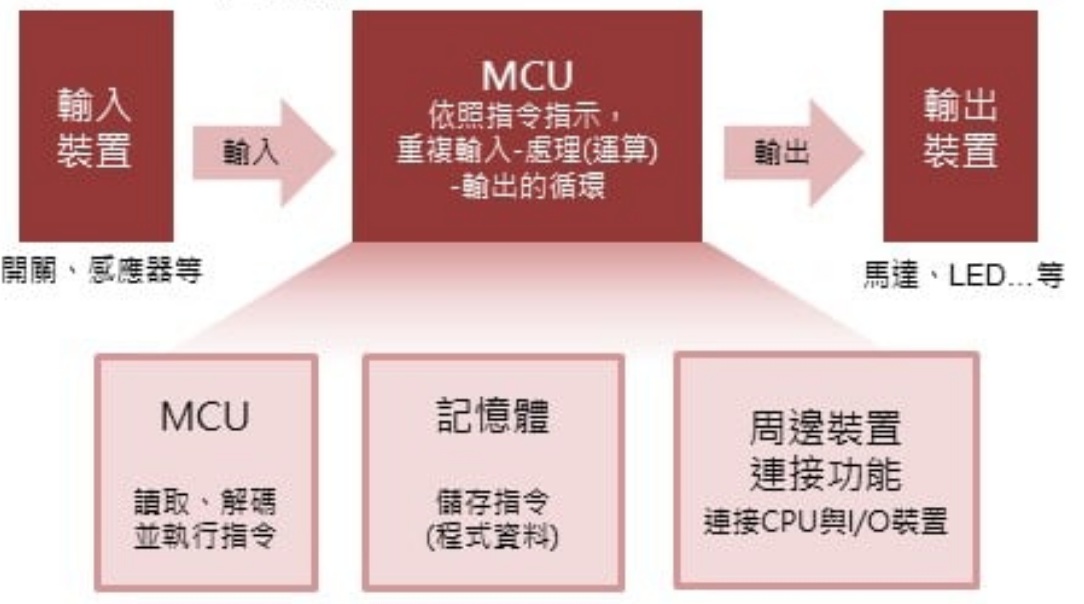

MCU(Microcontroller Unit),中文名為「微控制器單元」、「單晶片微電腦」。MCU 將中央處理器(CPU)、記憶體(RAM)、輸入 / 輸出介面(I/O)等等一大堆東西,全部整合在「一塊 IC」 上面。因此 MCU 才會有「微型電腦」一稱,可以負責做少量、簡單的資料運算與處理。

▲ MCU 的運作原理(資料來源:Collaborator 產經共學社)

MCU 應用

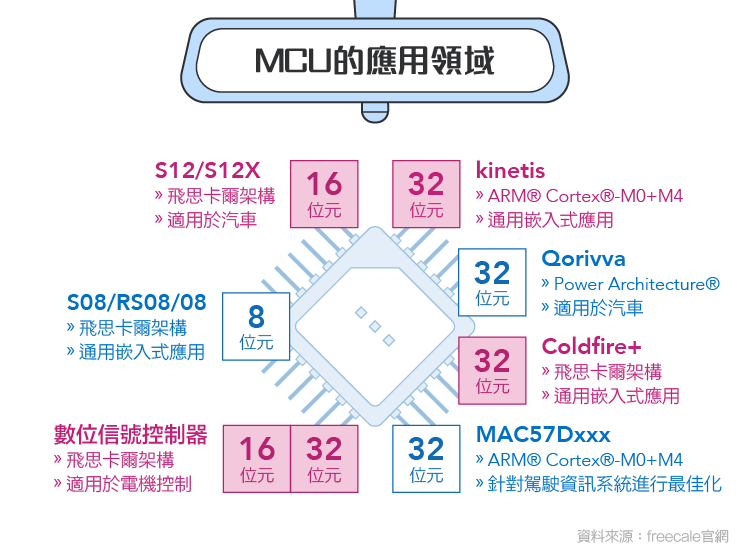

根據世界半導體貿易統計組織( WSTS )的分類, MCU 可以等級高低分為分為 4 位元、8 位元、16 位元與 32 位元四種。根據 MCU 應用產品的複雜度不同,各產品也適用不同等級的 MCU。以車用相關的 MCU 應用為例 —— 系統功能較簡單的構件(如:車內空調、車窗,後照鏡等),可使用成本較低的 8 位元 MCU;而要求高運算處理能力的零件(例如:煞車、安全氣囊、車身穩定控制等),則需使用 16 位元。如今隨著電子產品越趨智慧化,32 位元 MCU 已逐漸成為市場上主流規格,像是車載多媒體、駕駛資訊等較高階的電子化資訊系統,已多採用 32 位元規格。

▲ 各等級 MCU 的應用領域(資料來源:Freecale 官網,股感知識庫整理)

當然,除了上述的車用 MCU 以外,MCU 還見於非常多種終端電子產品。例如:受到 COVID 疫情所帶起來的額溫槍、自動化酒精噴灑器、自動給皂機;家電相關的氣炸鍋、電子食物秤、無線吸塵器;穿戴裝置的無限藍牙耳機、充電盒以及近期加大研發力度的 AI 眼鏡等等,產品應用層面非常之廣。至於前段所提到的車用 MCU,實是當今 MCU 應用第二大的領域 —— 不過車用 MCU 的成長率很快,未來有望成為 MCU 的主力應用產品。

MCU 廠商

全球 MCU 龍頭企業

全球 MCU 市場的競爭格局高度集中,主要由少數幾家國際大廠主導。根據市場分析,前六大供應商共同佔據了全球 MCU 市場超過 80% 的份額 。這些巨頭的策略核心是專注於高階、高利潤的應用領域,特別是汽車、工業與醫療設備。股感也舉幾個特別知名的國際大廠跟大家介紹:

英飛凌 Infineon(德國)

英飛凌近年在 MCU 與功率半導體市場維持領先地位。儘管 2024–2025 年汽車與工業需求轉弱,英飛凌預期在 AI 資料中心需求帶動下,2026 會計年度將重返成長。公司上修 AI 資料中心電源解決方案銷售預估至 15 億歐元,較先前財測提高約五成,成為中期成長的重要動能。

目前英飛凌營收仍以汽車半導體為核心,汽車事業約占總營收五成,產品線涵蓋 AURIX™、TRAVEO™、PSOC™ 等 MCU 與電源控制方案。AI 資料中心需求成長,有助抵銷汽車市場復甦趨緩的影響。2025 會計年度營收為 146.6 億歐元(年減 2%),其中 2025 財年第四季營收 39.4 億歐元,季增 6%,顯示營運逐步回穩。

瑞薩 Renesas(日本)

瑞薩電子由日立、三菱與 NEC 的部分電子業務合併而成,長期為全球 MCU 產業龍頭。2024 年瑞薩於全球車用 MCU 市場市佔率約 23.7%,生產模式以自產為主,約七成 MCU 由自家製造,其餘三成委外代工。近年瑞薩持續聚焦 MCU 與嵌入式半導體平台,作為核心成長方向。

2025 年 8 月底公布的最新財報顯示,截至 2025 年 6 月止六個月營收為 6,343 億日圓,受產業循環與轉型調整影響,期間稅前及歸屬母公司淨利轉為虧損;惟 2024 年全年營收仍達 1.35 兆日圓,顯示中長期營運規模仍具基礎。先前因與碳化矽(SiC)供應商 Wolfspeed 簽署協議並支付 20.62 億美元訂金,在對方破產重組後承受一次性衝擊,也促使瑞薩加速調整事業重心。

在策略面上,瑞薩近期傳出擬以約 30 億美元出售旗下時脈晶片部門予 SiTime,消息一度帶動股價 上漲 6.7%。該部門主要提供無線基礎設施同步用時脈元件,交易若完成,將有助瑞薩回收資金、提升資本彈性,並進一步聚焦 MCU 與嵌入式半導體等核心高成長領域,朝平台化經營與效率導向策略邁進。

恩智浦(NXP)(荷蘭)

荷蘭恩智浦前身為飛利浦半導體,是全球車用與工業 MCU 的主要供應商之一。根據 2025 年第四季財報,恩智浦單季營收達 33.4 億美元(年增 7%),高於市場預期的 33.1 億美元,經調整每股盈餘為 3.35 美元,亦優於市場預估。全年來看,汽車半導體仍為核心業務,約 55% 營收來自車用晶片,工業與 IoT 約占 18%,顯示車用 MCU 仍是公司營運重心。

展望方面,恩智浦預估 2026 年第一季營收介於 30.5 至 32.5 億美元,中位數高於市場共識,經調整 EPS 預估 2.77–3.17 美元。管理層指出,雖然通訊部門上季營收年減 18%,仍拖累整體表現,但汽車與工業需求正逐步改善,特別是在電動車(EV)、軟體定義車(SDV)與車用雷達與 MCU 應用方面。恩智浦近五年營收年均複合成長率約 7.3%,略高於產業平均,顯示其在車用與嵌入式半導體市場仍具穩定需求基礎。

微芯(Microchip)(美國)

Microchip 是一家美國 MCU、RAM 與類比半導體的製造商。 其中 MCU 及混合信號 MCU 佔總收入近一半(約49.5%),是公司營收的核心。

其他大廠

另外還有德州儀器(TI)(美國)、意法半導體(STM)(瑞士)。以上六家廠商共佔了全球超過 8 成的 MCU 產能。

MCU 概念股(台灣)

台灣廠商則多在中低階的應用市場,主要應用為消費型產業:家電、玩具等,這邊舉兩間國內較為知名的 MCU 廠商為例:

新唐於 2020 年完成收購 Panasonic 半導體事業後,營收重心以車用與工控為主,車用與工控佔 38%,電腦應用佔 26%,其餘通訊與消費性應用分別為 21% 與 15%。2025 年受車用需求復甦緩慢、日本子公司產能利用率偏低及匯率影響,營運承壓。

2025 年第三季仍呈虧損但較前季收斂,毛利率回升。公司指出,日本子公司產能修正已接近落底,目標短期回到 2023 年水準;第四季營收可能小幅下滑,但隨 AI 伺服器與車用市場回溫,預期 2026 年第一季逐步改善。

產品布局方面,新唐持續聚焦車用與工控,新一代 NFC 晶片與 Digital Power MCU已量產導入日本市場,並推出 AEC-Q100 智慧座艙方案;伺服器端則推出 BMC 晶片 NPCM8mnx 與 48V 馬達驅動晶片,切入 AI 伺服器與資料中心應用。

盛群過去為台灣 MCU 產業龍頭,2020 年成功打入 Hyundai 供應鏈,MCU 應用於車用音效模組。2025 年 Q2 合併營收 8.6 億元,季增 13%,上半年累計 16.2 億元,年增 43.9%,毛利率約 38.7%,隨庫存去化有望逐步接近 40%。不過,下半年客戶多採短期下單策略,能見度仍偏保守。

財務體質方面,負債比下降 7.2%,EPS 連續 4 季年增、營業利益率亦連續 4 季年增,屬於歷史統計上未來 90 天股價表現相對較佳的型態。需留意的是,2025Q1 與 Q3 獲利主要來自業外,本業復甦仍待確認。

以下股感也整理出了其他上市(櫃)的 MCU 概念股:

| 股感資料庫整理 | |||||

| 台灣 MCU 概念股 | |||||

|---|---|---|---|---|---|

| 公司/代號 | 主要業務 | 2024 全年營收(億元) | 2024 EPS(元) | 2025 Q3 營收(億元) |

2025 Q3 年增率(%) |

| 松翰( 5471-TW ) | 半導體 IC/ MCU 設計與封裝 |

27.44 | 1.07 | 19.87 | 1.99 |

| 義隆( 2458-TW) | 嵌入式 MCU/ 動態控制 IC、AI 應用等 |

126.96 | 9.16 | 94.67 | -2.55 |

| 凌陽( 2401-TW ) | MCU/ AI 智慧語音晶片 |

64.34 | 0.44 | 48.06 | -2.33 |

| 偉詮電( 2436-TW ) | MCU 周邊、伺服器與遊戲機用 IC 設計 | 30.95 | 1.57 | 26.43 | +8.48 |

| 迅杰( 6243-TW ) | MCU 設計/伺服器 /記憶體控制 IC |

7.21 | 1.12 | 5.07 | -6.38 |

| 凌通( 4952-TW ) | MCU 結合 3D IC 封裝、智慧邊緣 AI 平台 | 24.62 | 2.27 | 21.4 | -16.15 |

| 金麗科( 3228-TW ) | 模擬/電源管理 IC 設計 | 4.25 | −0.34 | 0.81 | -34.36 |

| 九齊( 6494-TW ) | 消費性 MCU 設計 | 13.45 | 2.63 | 8.57 | -12.38 |

MCU 市場現況

近年來,微控制器(MCU)的需求呈現爆發式成長。根據 Global Information 的調查,2025 年全球 MCU 市場規模預計為 347.5 億美元,並將在 2030 年達到 572.5 億美元,預測期內的複合年增長率(CAGR)高達 10.5%。主要的成長動能由以下三大領域驅動:

- 電動車: 電動車(EV)的普及大幅提升車輛中 MCU 的使用數量,從引擎控制、安全系統到車載娛樂,MCU 都扮演關鍵角色。

- 物聯網(IoT)裝置: MCU 體積小且節能高效的優勢,成為智慧家電、感測器等各種 IoT 裝置的核心,推動了市場的蓬勃發展。

- 邊緣人工智慧(Edge AI): 隨著邊緣 AI 應用的興起,MCU 產業也迎來了新的長期利多趨勢,能夠在終端裝置上直接處理數據,提升運算效率。

全球市場競爭版圖與台灣廠商的突圍策略

目前,全球 MCU 市場呈現明確的兩極化競爭態勢。在汽車、醫療等高階應用領域,採用 32 位元和 64 位元 MCU 的市場,主要由歐美日大廠如恩智浦(NXP)、英飛凌(Infineon)、意法半導體(STMicroelectronics)等所壟斷,這些領域具有高技術門檻和穩定的獲利能力。

相比之下,台灣的 MCU 廠商則多聚焦在中低階市場,產品主要應用於家電、玩具等消費性電子產品。這些市場容易受到景氣波動的影響,更會面臨中國同業的低價競爭。由於中國廠商獲得本土晶圓廠和政府補貼的雙重支持,台灣廠商在成本上難以與之抗衡。

為此,台灣廠商已明確轉向「差異化」與「高附加價值」的突圍策略。將重心放在難以被複製的專業應用領域,如汽車工控、安全與醫療設備,並透過提供完整的「應用解決方案」來深化與客戶的合作關係,以此建立難以跨越的門檻,擺脫單純的價格競爭,提升產業地位。

MCU 未來展望

版圖劇變,中國 MCU 勢力崛起不容小覷

中國近年來發展 MCU 技術的進展飛快,多家重點廠商(例如:比亞迪半導體、捷發科技、中穎電子、東軟載波等)也成為全球 MCU 產業所關注的幾位超新星。市場預計 2025 年中國 MCU 的國產比重將急遽拉升至 23%,這樣的轉變將對於目前產能高度集中的 MCU 產業(全球 MCU 產量近 80% 集中於前六名大廠)帶來衝擊。目前市場幾家龍頭廠商 ——恩智浦(NXP)、瑞薩(Renesas)、英飛凌(Infineon)、德州儀器(TI)、微芯(Microchip)及意法半導體(STM)等 —— 有可能失去部分市占與市場的話語權。

邊緣人工智慧(Edge AI):重新定義 MCU 的角色

邊緣 AI 指的是在裝置端進行 AI 運算,而不是將所有數據傳輸至雲端。這種模式可以顯著降低數據傳輸延遲,保護用戶隱私,並減少對雲端運算資源的依賴。

以前 MCU 主要用於簡單的控制和數據處理。但隨著邊緣 AI 的興起,MCU 必須承擔更複雜的任務,例如機器學習推理、感測器數據融合與即時監控 。讓 MCU 廠商在產品中整合專用的神經網路加速器(neural accelerators),可以提供更強大的運算效能,模糊 MCU 與更複雜處理器之間的界線,為 MCU 廠商創造新的高價值產品線與市場空間。

產品應用層面廣上加廣,「毛利率」成為競爭力關鍵

MCU 的終端應用本來就很廣泛了,未來隨著科技技術發展更加成熟,許多電子產品需要應用到的 MCU 數目 / 規格要求都更加提升。在下游需求處於穩健緩慢擴張時期,如何吃下這塊越來越大的市場大餅 —— 擴張生產規模,著重開發特定應用領域與技術 —— 是各家廠商首要目標。

像是 2021 受到疫情影響,全球出現晶片荒,各家晶圓廠都紛紛漲價之際,如何提升自身議價能力 / 成本轉嫁能力也將成為 MCU 廠商短期的關鍵因子。若能有效將提高的成本轉嫁給下游,才能進一步提高產品毛利率,保持企業競爭力。

【 延伸閱讀 】