從2008年開始,“量化寬鬆”這個詞就開始頻繁出現於各大金融媒體。那麼量化寬鬆到底是什麼意思?它對於我們的經濟有什麼影響?作為一個普通投資者為什麼需要瞭解它?下面這篇文章就來說明這個問題。

量化寬鬆的英語名稱叫做Quantitative Easing。這個名詞最早由德國經濟學家Richard Werner在1995年左右提出。當時Werner在東京工作,是Jardine Fleming Securities (Asia) Ltd的經濟學家。在他撰寫的幾篇研究文獻中,Werner提出日本的經濟問題無法通過傳統的貨幣政策,比如降低利率來解決。日本央行和政府需要進行一些新的嘗試,人為的製造信貸擴張。 Werner將這種政策稱為Quantitative Easing,中文翻譯過來就是“量化寬鬆”。

令人覺得有些諷刺的是,目前全世界絕大多數已開發國家(比如美英日等)中央銀行力推的“量化寬鬆”政策,和Werner一開始提出的量化寬鬆的概念已經有了很大差別。Wener本人在接受BBC等電台採訪時,多次聲明他不贊同2008年以後這些央行實行的量化寬鬆政策。

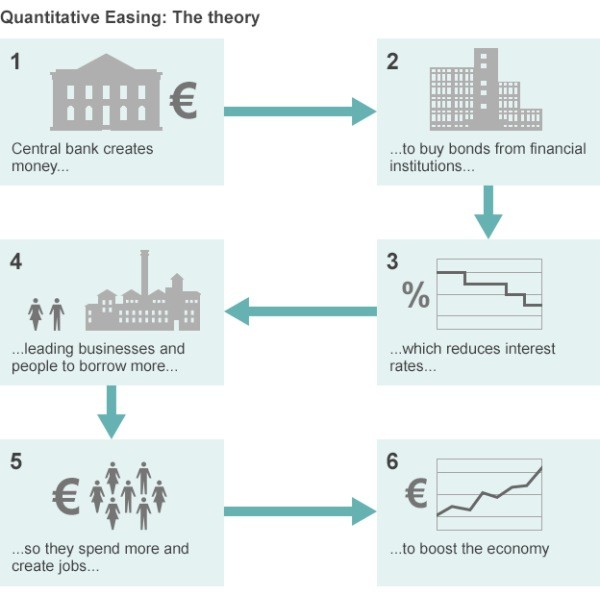

那麼現在絕大多數金融媒體上說的“量化寬鬆”,到底指的是什麼意思呢?讓我借用下面這張BBC的圖例來解釋一下。

一個典型的“量化寬鬆”操作過程是這樣的:首先央行需要印鈔票。在現代意義上,央行印鈔片並不需要真的去印鈔局印製數以十億計甚至是百億計的紙幣。我們這裡所說的央行印鈔,指的是央行在其資產負債表的兩端憑空造出數量相等的資產和負債,整個過程只涉及會計處理和記賬,完全不需要印出紙幣。

央行有了錢以後,需要去市場上購買債券。這個過程相當於央行把新製造出來的錢借給那些發行債券的機構。一開始的量化寬鬆主要僅限於購買政府債券,也就是說央行造的新錢只是借給政府使用。但後來量化寬鬆的範圍越來越廣,從政府債券延伸到公司債券,公司股票和房地產信託(REITs)。

購買債券會產生兩個效果:首先市場利率會下降,這樣就能夠刺激消費和投資。其次經濟中的信貸(也稱為流動性)會增加,這也是對於經濟的一針強心劑。政策制定者希望在這兩個渠道雙管齊下的作用下,刺激本國經濟成長,增加就業,提高人民收入水平。

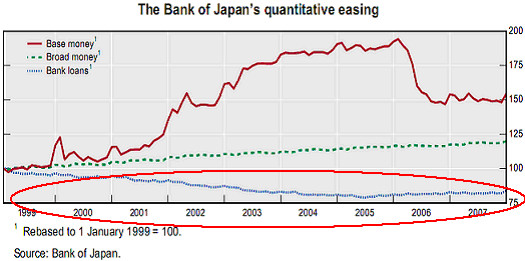

日本是世界近代史上第一個嘗試量化寬鬆政策的國家。從1999年左右開始,日本就首先開始“量化寬鬆”的嘗試。

比如上圖日本央行的數據顯示,從1999年開始,日本央行的貨幣基數(上圖紅線)就開始不斷增加。到了2006年左右,日本的貨幣基數差不多是1999年的一倍左右。在短短的7年時間裡,日本央行提供的貨幣數量翻了一倍。但是很遺憾的,日本的這次“量化寬鬆”並沒有取得一開始期望的成功。一直到今天,日本還是深陷通貨緊縮,物價下跌,經濟成長乏力的泥潭之中無法自拔。

2008年金融危機發生以後,世界各國的央行都開始了各自的量化寬鬆政策。舉個例子來說,美國的聯準會在2008-2014年期間,其資產負債表的規模大約增加了4倍。同期的英格蘭銀行增加了3倍多的貨幣供給。歐洲央行一度增加了1倍的貨幣供給,而日本央行也不甘人後,增加了大約1倍多的貨幣供給。通過造錢,給經濟注入流動性來刺激成長,已經成為各國央行教科書式的政策手段。

量化寬鬆到底有沒有作用?量化寬鬆對於經濟的貢獻是正還是負?下面我們來主要講講量化寬鬆引起的批評和爭議。

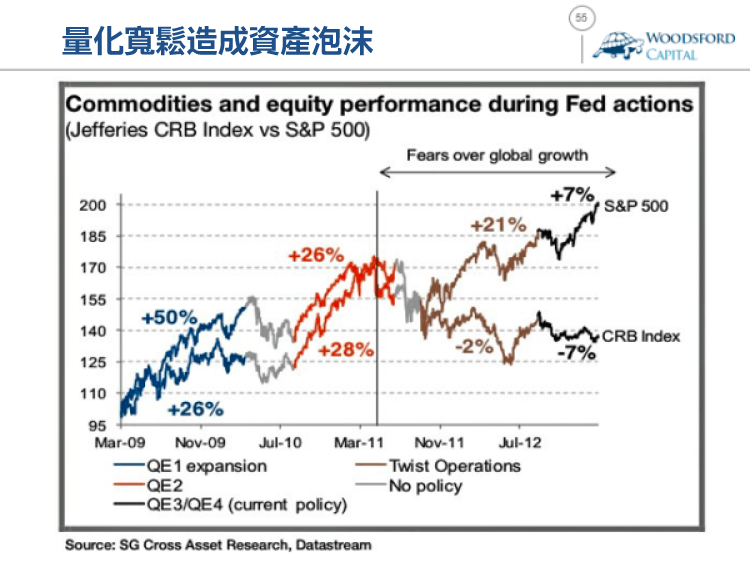

首先,量化寬鬆容易造成資產泡沫

當央行將流動性注入市場以後,這些錢被用到哪裡去不受央行的控制。人們可以選擇投資實業,比如建造廠房,擴大生產,但他們也可以選擇去投機,比如購買股票、大宗商品或者房地產。

上圖顯示的是美國股市(標普500指數)和全球大宗商品(CRB)在2009-2012年之間的價格走勢。這段時間內,美國的央行聯準會一共發起了4次大規模的“量化寬鬆行動”。在每一次量化寬鬆行動期間,美國股市(標準普爾500指數)都有比較大的上漲幅度。在第一次量化寬鬆和第二次量化寬鬆期間,世界大宗商品價格(CRB指數)也有類似的價格上漲。但是到了第三次和第四次量化寬鬆階段,大宗商品的價格則沒有繼續跟上。

另外一個值得一提的現像是,每一次量化寬鬆以後,股市的上漲都不如前一次來的有力。比如第一次量化寬鬆後,美股股市上漲了50%。但是在接下來的幾次量化寬鬆中,美國股市分別上漲26%、21%和7%。這就好比運動員使用興奮劑:第一次使用的時候能夠讓運動員極度亢奮,創造出非常好的成績。但是接下來,如果劑量不變,那麼這樣的方法對於提高運動員成績的作用則越來越小。事實上很多經濟學家對於量化寬鬆的擔憂正是,如果什麼時候把這些人為的興奮劑撤掉,那麼我們的經濟是否又會像一個病人那樣回到病殃殃的狀態。

其次,量化寬鬆可能會引發貨幣戰爭

在國際經濟關係中,對於通過貶低貨幣幣值來提高本國產品競爭力的策略有一個專有名詞,叫做Beggar-thy-neighbour,這是一種損人利己的經濟策略。

從貨幣政策的角度來看,如果一個國家的央行大規模增加貨幣發行量,導致國內的利率下跌,那麼在一個沒有資本流動限制的環境裡,該國的貨幣幣值會下跌。對於國內出口型企業來講,這是好消息,因為他們出售的產品和服務的價格下降了,因此競爭力會變強。但是對於他們的貿易夥伴來說,卻是壞消息。因為貿易夥伴同類的出口產品和服務的價格升高了。因此量化寬鬆也被稱為是“捅鄰居一刀”的經濟政策。

如果所有主要國家的央行都熱衷於量化寬鬆,那麼我們就可能看到一場沒有硝煙的貨幣戰爭開始發生。這場戰爭可能是這樣的:今天聯準會增加貨幣供給注入流動性,美元對其他貨幣的幣值應聲下跌。幾天後歐洲央行也推出他們的量化寬鬆,於是歐元開始下跌。再過幾天又輪到英格蘭銀行和日本央行。不同國家的央行輪流推出不同類型的寬鬆政策,到最後誰印的錢多,誰就可能取得這場貨幣戰爭的優勢。而對於全球經濟來講,這樣的惡性競爭帶來的只有壞處和怨氣。

第三,量化寬鬆會導致更大程度的貧富差距

量化寬鬆的目的是為經濟注入流動性和活力,這個想法的出發點並沒有錯。但有一個很重要的問題是,央行提供的這些“便宜的錢”,最後都流去了哪裡?答案是,大部分的錢都去了銀行那裡。

2008年的金融危機始於美國的金融業,也導致了美國最大的銀行之一雷曼兄弟的倒閉。但現在央行通過量化寬鬆去拯救這些身處麻煩之中的銀行,這樣的行為導致的後果讓很多人無法接受。

舉個例子來說,2008年10月,美國總統小布希簽署了由國會通過的TARP(Troubled Asset Relief Program)法令。該法令授權美國財政部高達7000億美元的預算去購買各種不良資產,堪稱美國歷史上最激進的救市策略之一。財政部哪來那麼多錢?自然需要發售國債,通過向央行舉債來籌集這些救市資金。而央行的錢,自然只能通過量化寬鬆這個神奇的方法來製造出來。

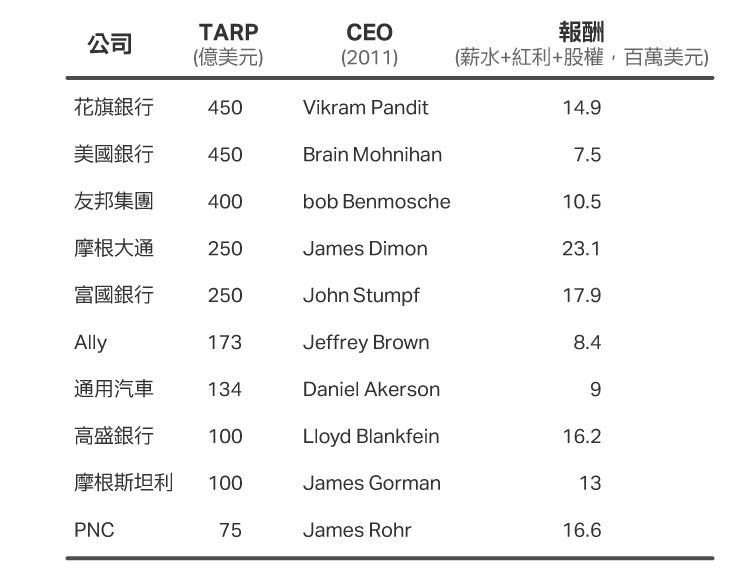

那麼這些救命錢都花去哪裡了呢?讓我們來看看接受TARP救助的十大公司:

在接受TARP救助的十大公司中,絕大部分都是美國的大銀行,他們包括:花旗銀行、美國銀行(Bank of America, BAC-US)、富國銀行、摩根大通(JPMorgan, JPM-US)、高盛(Goldman Sachs Group, GS-US)和摩根史坦利(Morgan Stanley, MS-US)。同時接受大額救助的公司還有保險公司(AIG)和汽車公司(通用)。

上表也顯示了這些公司在2011年的CEO以及他們在當年拿到的報酬(包括薪水、分紅和股份)。我們可以看到,這些CEO一年的報酬都在百萬美元到千萬美元的水平。像摩根大通的Dimon更是達到了2千萬美元以上。

這就是量化寬鬆讓很多人難以接受的原因所在。一方面受到金融危機影響的銀行大幅裁員,導致很多人失去工作;但同時美國政府和央行選擇救助這些銀行,而其中得到好處最多的只是那在最頂層的一小撮高層人員。到最後,所謂的救助行動變成了向一小部分最富有的大公司CEO利益輸送的一場鬧劇。這也是美國後來發生的“佔領華爾街”運動的歷史背景。

除去上面提到的一些道德判斷,量化寬鬆面臨的最大的質疑是:這種政策到底有沒有效果?

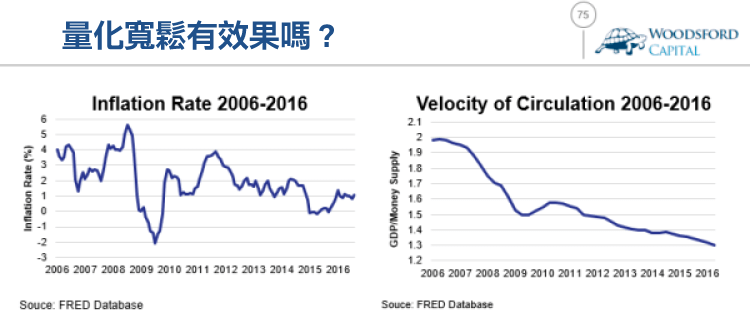

上圖顯示,聯準會從2008年開始推出了4輪量化寬鬆,但是美國的通貨膨脹率並沒有達到央行預期的2%左右的水平。相反,通貨膨脹率還是非常低,甚至有落入通縮的可能。從2008年開始的貨幣周轉率每年下降,這就意味著央行憑空創造出來的那麼多錢並沒有被用到實體經濟中,而是還存在銀行的保險櫃裡得不到使用。

當然,量化寬鬆的支持者也會提出理由,說如果沒有這幾輪量化寬鬆,英美諸國的經濟情況可能還要糟糕很多,失業率也會高出很多。這一條理由也不是沒有道理,當然也很難證實或者證偽,因為這其中有太多的“如果”。

量化寬鬆,注定會成為一個極富爭議的話題,不斷的被歷史和經濟學家研究和討論。以史為鑑,各國政府都應該從這些經歷中吸取教訓,在下一次危機來臨時提高自己的應對能力。

希望對大家有所幫助。

- http://www.southampton.ac.uk/business-school/about/staff/werner.page

- Richard A. Werner, New Paradigm in Macroeconomics: Solving the Riddle of Japanese Macroeconomic Performance, Basingstoke: Palgrave Macmillan

- Richard Werner, Princess of Yen, 2003

- http://www.bbc.com/news/business-15198789

- http://ig.ft.com/sites/2015/bank-ceo-compensation-2015/

- http://www.marketwatch.com/story/aig-ceos-salary-remained-unchanged-for-2011-2012-04-05

- http://www.mlive.com/business/detroit/index.ssf/2011/04/akersons_expected_9m_salary_fo.html