在醫療界當中,醫生為了幫助診斷病人情況,會利用X光、核磁共振和腦部斷層掃描,而像心電圖和超音波這些必須研究的「畫面」,則會記錄在紙張上或是顯示在類似電視的螢幕上,方便用來說明與分析。

每一個領域都會有一些工具,協助人們正確地評估當前的情況與接收準確的資訊。而投資領域當然也一樣的,投資人把一檔股票的價格和成交量歷史,記錄在技術線圖上,是要幫他判斷,究竟這一檔股票是否強勁、健康,是否「進貨」或者是表現疲弱和反常等。

但許多市場上的投資人在買賣股票時,卻完全沒有參考股票技術線圖。想像一下,醫生若不使用X光、電腦斷層掃描掃描和心電圖等來判斷病人情況,是不是很不負責任?相同的道理,如果投資人不學會怎麼解讀股票技術線圖上的股價與成交量型態,或一直仰賴其他不了解技術分析的人來進行投資,那投資人一定會虧損很多錢。

技術線圖解讀

技術線圖所記載的,是數千檔股票真實的股價表現。股價變化是世界上最大的競價市場當中,每日供需互動下的結果。

技術線圖所形成的股價型態,代表的是股價經過先前一段時間上漲後的修正與整理。可以說大多數的技術線圖型態的形成(80%~90%)都是大盤陷入修正造成的結果。因此,如果我們想透過技術分析辨別底部區,必須學習下述型態技巧:

- 診斷股價與成交量走勢是否正常或異常

- 辨別強勢與弱勢的訊號

- 看懂常見股價型態圖形

歷史會重演:學習使用歷史先例

在前述文章-《最神奇的選股秘密》當中,歐尼爾透過觀察歷史飆股發現很多成功的股價型態和整理結構,總是不斷重複地在市場上出現,因此整理出了選股的法則。這些飆股都具備七項特質,歐尼爾以此歸納出 CANSLIM 交易系統。

—>在股票市場上,歷史會不斷重演。因為人類的本性不會改變,供給的法則也不會。

過去大飆股的型態,顯然可以作為未來選股的參考模型。

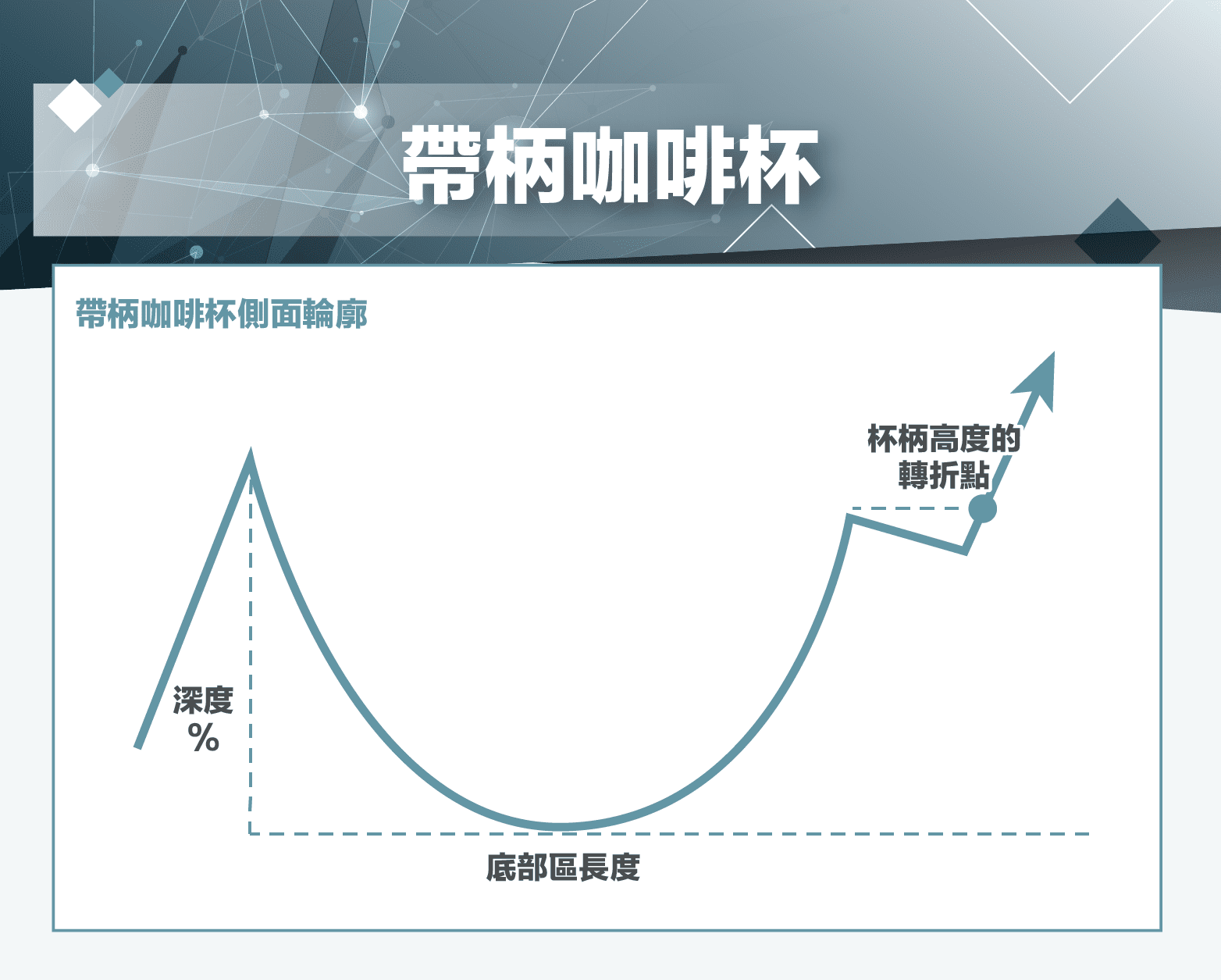

最常見的股票型態:帶柄咖啡杯

最重要的股票型態之一,就是帶柄的咖啡杯。咖啡杯的型態可能延續短則 7 週、長則 65 週,大多數這種形態的延續時間介於 3-6 個月。

◎這種形態有兩個部分的重點:

壹、杯體

從絕對高點(杯子的最高點)起算,到最低(杯子的底部)的價格比率大概介在12~15%,有時也可能高達33%。從這我們可以看到一點:

◎任何一種強勢股價型態,在開始建構底部型態前,都會出現有一個清晰且明確的價格上漲趨勢。前一段上升趨勢的漲幅,必須至少達30%以上,而它的成交量曾經大幅度放大過。

大多數咖啡杯的底部都應該是圓形的形狀,像英文字母「U」的外型,而非常狹窄的「V」型,原因在於我們要給股票足夠多的時間來進行必要的修正。

「U」型打底的這段期間非常重要。在這個階段,除了可以嚇走還沒有出場的膽小持股人或讓他們變得更膽小外,還可以讓其他的投機者不再注意這檔股票。

於是,這些過程就建構出了一個堅實的底部基礎,能繼續堅持下去持有的投資人通常都比較堅強,較不傾向於在下一波漲勢中賣出股票。

貳、杯柄

形成杯柄通常需要花費 1~2 週以上的時間,而且股價會向下拉回,我們稱之為洗盤(skateout)。股價將跌破幾個星期前,在杯柄區域形成的前低點,此時的拉回通常都已經接近整理的尾聲。在拉回的過程中,通常成交量會大幅度萎縮,呈現「窒息量」的狀況。

正確的股價杯柄型態,在於整個底部區結構的上半部,其杯柄應該高於該股票的十週均線(50日移動平均線)。反之,如果杯柄的型態在底部區結構的下半部,或低於該股票的十週均線,通常是典型的弱勢型態,容易失敗。

「實際案例」

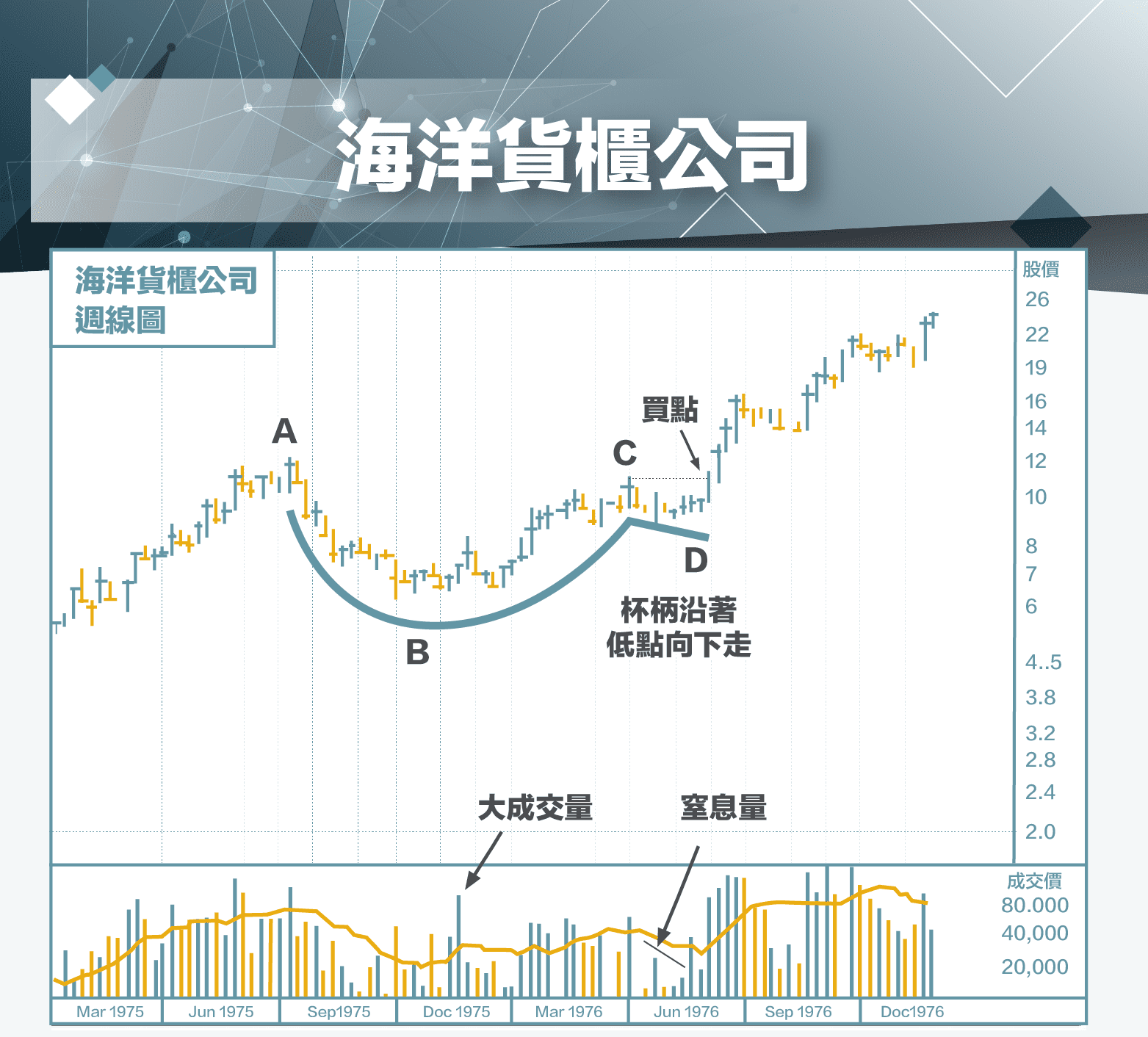

(一)海洋貨櫃公司

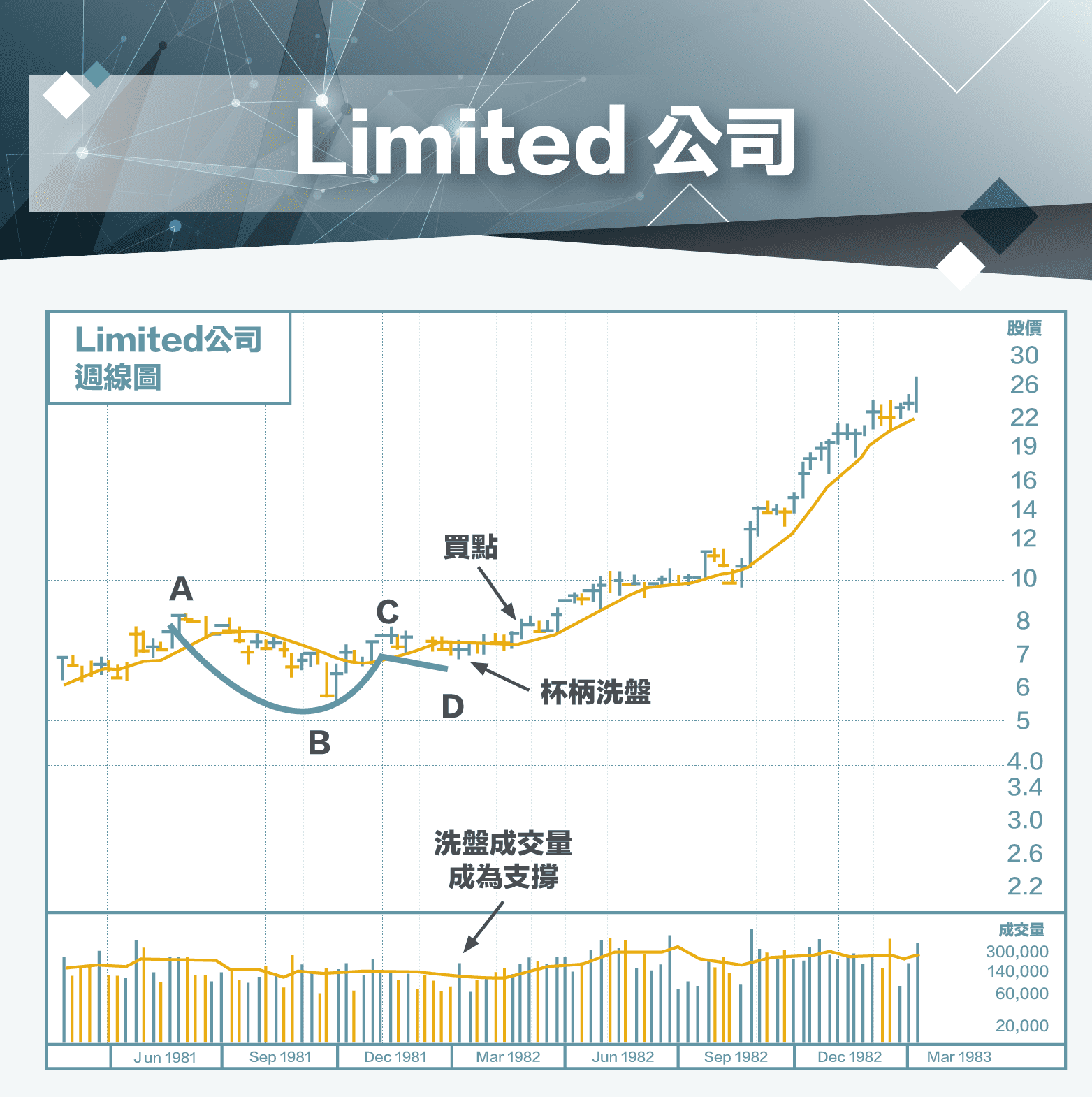

(二)Limited公司

股價波動區間狹窄:建設性型態

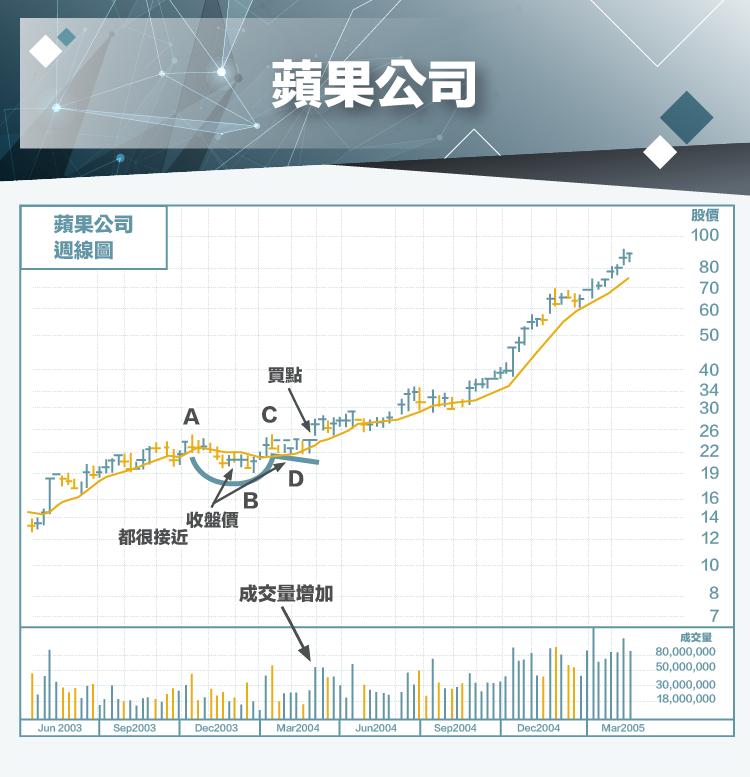

當股價處於「進貨」階段時,股價型態中至少會存在幾個「波動區間狹窄」的趨勢。從週線圖的角度來看,「區間狹窄」是指一週內股價高低點之間的變化很小,甚至有連續幾個星期的收盤價都不變,或是非常接近前一週的收盤價。

如果股票在底部區型態當中,每一週的高低點價差都很大,代表股票依然處於震盪,股票本身會成為市場矚目的焦點,當它向上突破時,失敗機率非常高。

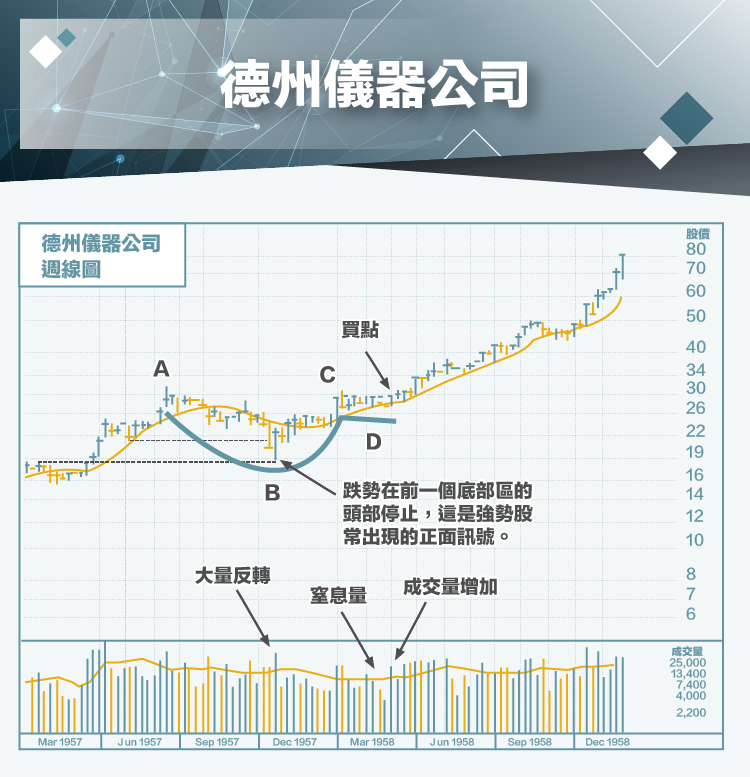

◎找出關鍵轉折點,並注意「成交量」

當股價形成一個咖啡杯的型態,並衝向一個上方的買點,這個時候就是傑西.李佛摩(Jesse Livermore)所說的「轉折點」或「最小阻力線」。那一天的成交量會放大到正常狀態下的 40 %- 50 %的水準。而在新的市場強勢股當中,成交量比昨日暴增200%、500%甚至是1000%都是有可能的。

以大多數的例子來說,因為專業法人機構買盤介入,因此會出現在轉折突破點時,出現高於均量的大成交量。為什麼是法人呢?事實上,高達95%的一般投資大眾,都不敢在這種價位買進,因為這個時點讓人害怕,風險看起來很高。

然而我們的目標,並不是進場在波段最低點。一個成功的投資人總會等到這些精確的轉折點出現時才買進股票,這才是一波走勢真正的起點。

◎股價型態低點,找尋「窒息量」

幾乎所有正確的底部區,像是底部區的極低位置、杯柄區域的低點或是杯柄即將完成,這些位置的前幾週會出現 1-2 週的極端窒息量。這代表所有的賣壓已經出籠,剩餘會流入市場的籌碼已經非常好,準備要起漲的個股通常都會具備這種「症狀」。

「實際案例」

(一)德州儀器公司

(二)蘋果公司

還有什麼型態是歐尼爾認為是底部訊號的呢?

下一篇我們繼續來學習!!

【延伸閱讀】