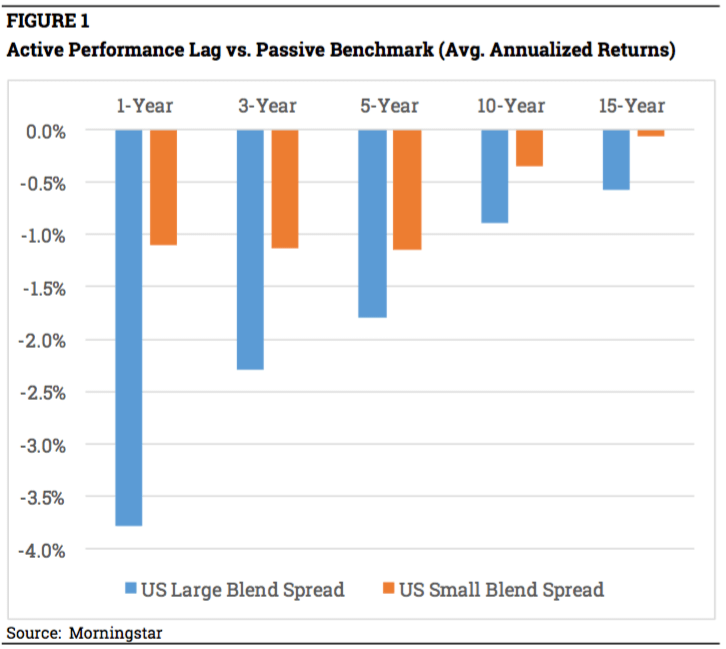

若你是股票投資者,那麼你的生活肯定是不好受。就美國國內市場資本額50億美元(Large Cap)與10億美元(Small Cap)的基金來說,主動式管理基金的年化平均報酬率已遠遠低於被動式管理(如圖一)。

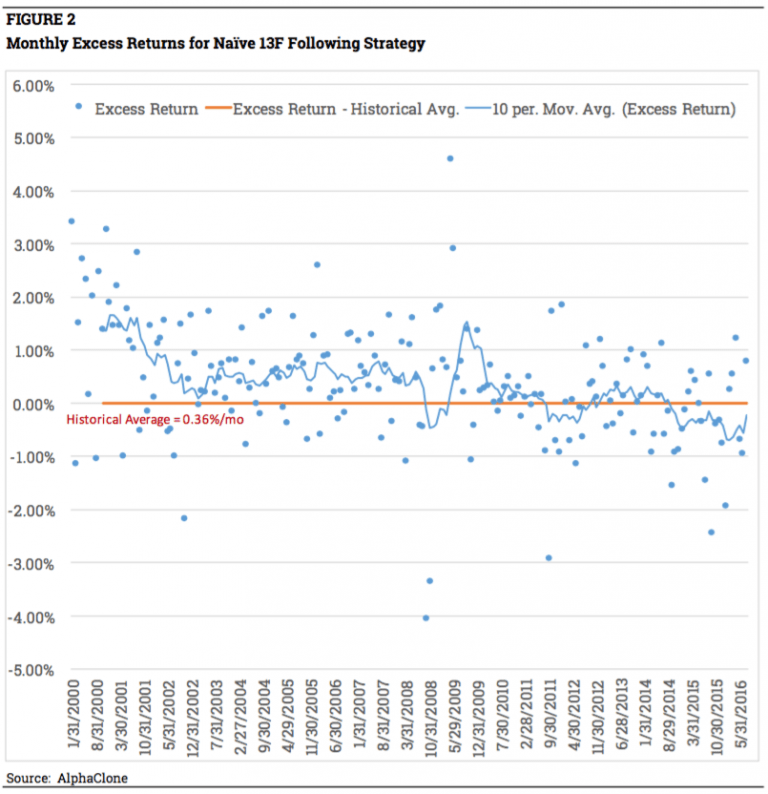

若分析對沖基金與金融機構的投資組合,結果也同樣如此。從AlphaClone國際避險ETF所追蹤的標普500指數型基金(S&P500 Index Fund)中,可看出前20大控股公司的表現從2000年以來就開始下滑,並且低於應有的報酬率。

雖然每個月的平均超額報酬(Alpha)都有著0.36%的表現,但10個月下來,平均超額報酬(藍色線)卻呈現下滑的趨勢,而最低點則落在今年的一月。

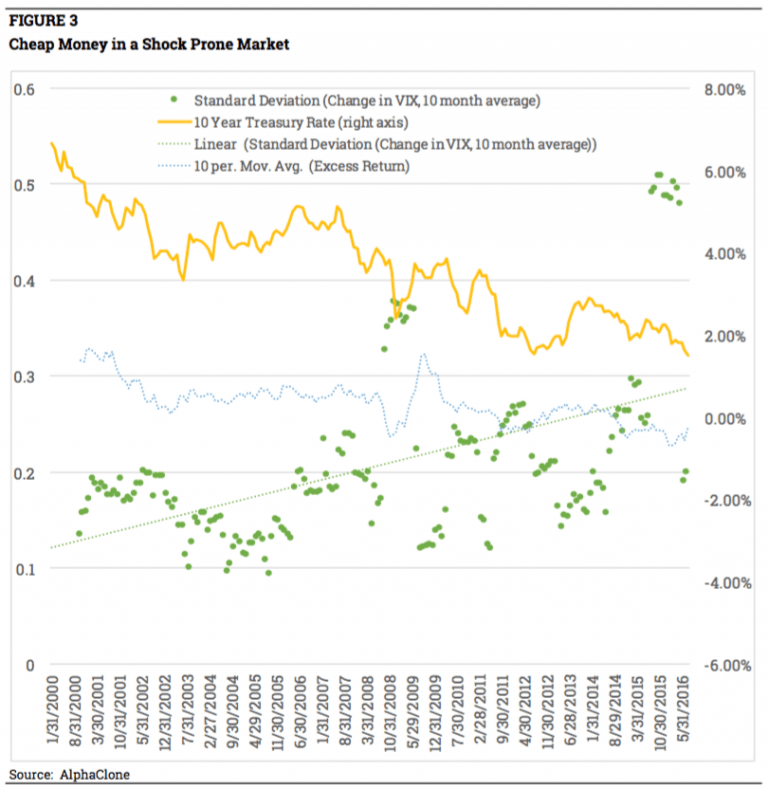

或許主動式管理下alpha表現的下滑,可以歸咎於聯準會(The Federal Reserve System, Fed)超乎常理的貨幣政策與不斷波動的市場。然而,反對方卻認為,聯準會只不過是主動式管理者的推託之辭。圖三比較了自2000年以來,13F文件所統計的資料;10年期公債利率(黃色)與其10個月移動平均線(Moving Average)的標準差(綠色),以及10個月以來超額報酬的移動平均線(藍色)。顯然投資者已受到低息資金(Cheap Money)與極具變化的波動率帶來的負面影響。

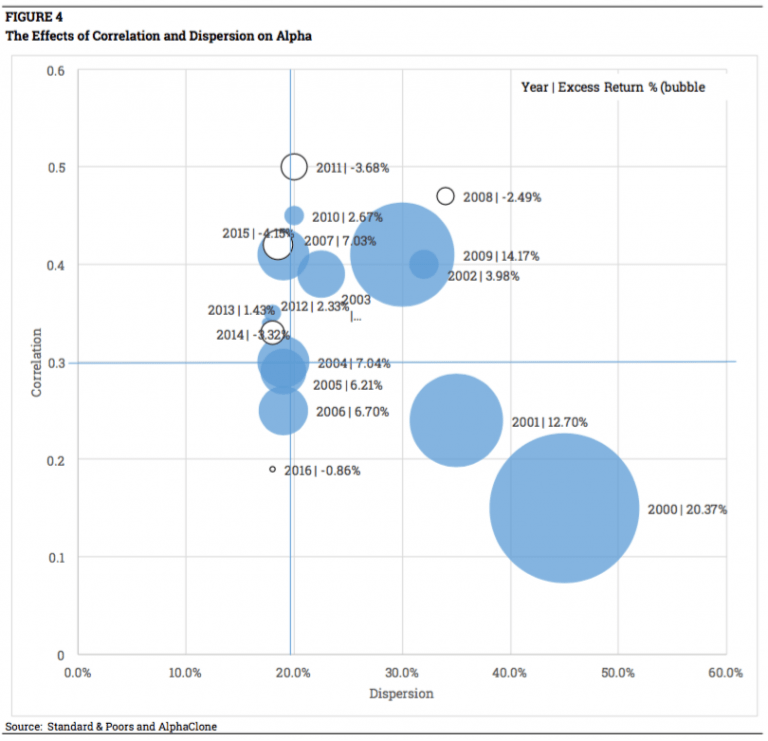

一旦衝擊性事件發生後,可以明顯感受到幾乎所有資產類別都連帶受到波動影響,如個股或是債劵與股票之間。如果這波動的關連性,使得投資者頭痛的話,其實可以改試近幾年超額報酬率較低的標的。這可不是空口白話,圖四就是個實際的例子。

圖四顯示了AlphaClone國際避險ETF針對標普(Standard & Poors)計算後,資料的相關性與分佈情況。圓圈的大小表示著每年度的超額報酬量,白色圓圈則表示為負報酬率。要注意的是,指數中關於資產的波動走向,是跟隨著平均股價的波動。

顯然,較高的資產價值與較低的超額報酬反而成正相關趨勢。可以看到每當超額報酬越低時(圓圈較小),其相關係數是為0.3以上。並也發現自2000年以來,超額報酬的分佈已越顯穩定,只有當超額報酬率過高時才會出現分歧。而這也表示著,當市場出現反轉時,主動式管理者才有機會把握有價值的alpha標的。

所以alpha是否已失去功用?若現況持續,選股仍有難度。但有徵兆顯示趨勢已經改變:

- 股票相關係數從去年平均0.42的表現,大幅下降至今年8月剩0.19。

- 被動式基金在過去五年內,已收到高於兩倍的歷史平均收益,吸引數十億美元流入其中。這時需留意是否有任何的超額報酬是源自於主動式管理。考量到現行標普指數已擁有2.2兆美元的資產,代表所有公司的股權佔據了其中12%。

- 如果聯準會的政策趨於緊縮,那麼表示著利率成長幅度也將趨緩,未來不確定性增加。但以朱利安·羅伯遜(Julian Robertson) 的觀點來看,這並不是壞事。

《ValueWalk》授權轉載