創立於1904年的Coty用平價奢華重新定位香水,促使香水走向平價化,讓一般大眾也能夠享受香水的芬芳。

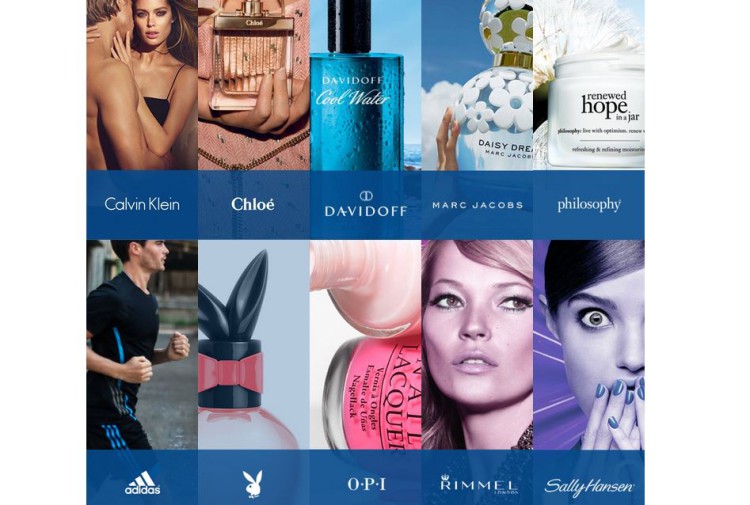

圖片來源:Coty 官網

迄今,Coty已躍升全球香水領導廠商之一,旗下最有名的10個牌子分別是大家耳熟能詳的 adidas, Calvin Klein, Chloé, Davidoff, Marc Jacobs, OPI, philosophy, Playboy, Rimmel 和 Sally Hansen。Coty不只香,還很美,它使用併購的方式,迅速擴大自己的版圖,打造出一個充滿香味的國度。並在2015年7月,用了125億美元收購了P&G底下的Gucci, Hugo Boss和Dolce & Gabbana等香水品牌以及彩妝品牌Cover Girl和Max Factor,使Coty躍升全球第一大香水製造商以及全球第三大彩妝品牌。據Reuters的報導顯示,併購後的COTY,年營收將可達到100億美元的規模。

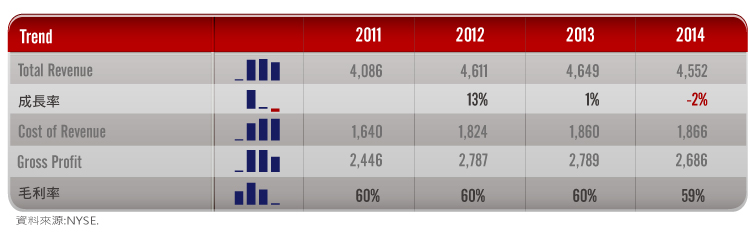

接下來,讓我們由過去的財報來看看,近年來Coty的成長狀況如何:(以下數字沒有註明者,皆來自NYSE)

首先看到的是損益表:

可以看到從2013年後,Coty的成長率就開始下降,甚至2014年呈現負的走勢。或許是為了挽救成長率,因此選擇在2015年大手筆收購,如果照Reuters的說法,2015年的營收成長將會超過100%。

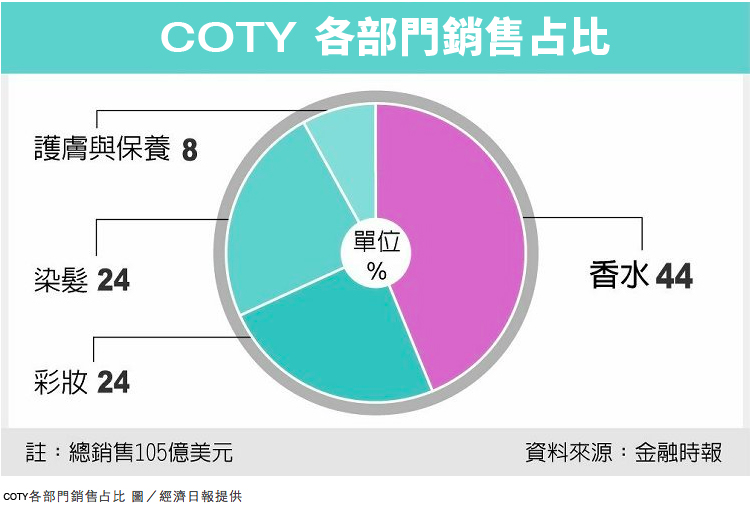

而根據經濟日報的資料顯示,合併後的Coty,銷售佔比將會從香水55%、彩妝30%以及保養15%調整成以下的比例:

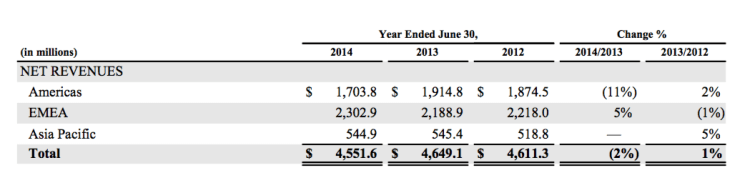

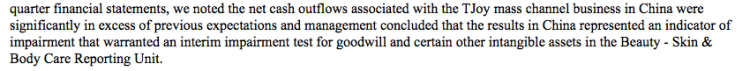

從各地區的比重來看,可以看出,目前歐洲市場是最大,接下來是美國,再來則是亞洲地區。為了進軍大陸市場,Coty也在2011年作出購併TJoy(丁家宜)的決策。其中一個重要的目的是為了靠TJoy的經銷管道來進攻大陸市場的通路。

from Coty 2014 annual report

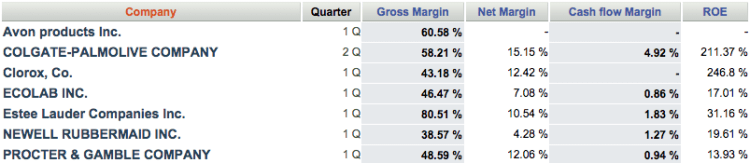

而Coty的毛利率約在59%~60%,和其他公司同性質的公司相較,毛利率排名約落在中間。但每間公司部門銷售比例不同會影響到毛利率的高低,如果以後有寫到其他公司的話再來補充。

from CSImarket

接下來看到的是營業費用:

可以看到銷管費用從2012年開始,也開始走下坡,或許是因為營收成長開始停滯了而對費用作控管所致。

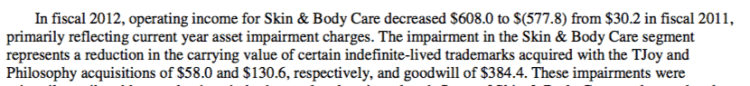

其中2012年,根據財報顯示因為TJoy和Philosophy的商譽帳面價值有減損的情況,因此當年度的費用相對較高,也使得淨利由正轉負。

而也是因為丁家宜這個品牌,讓Coty在2014年認列高額的商譽損失,其實在Coty收購這個品牌時,丁家宜的營業額已出現走下坡的情況,甚至在2012年的收入已比2011年少了一半。而在2014年6月也暫停銷售丁家宜。

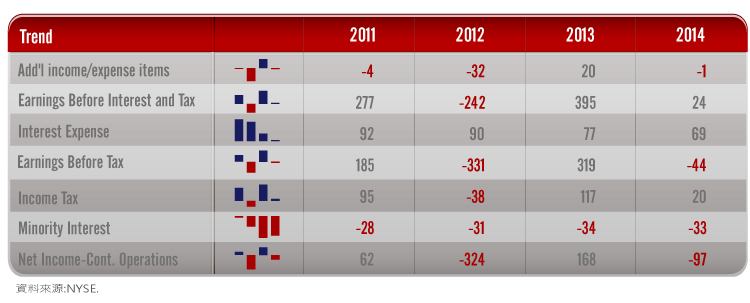

接下來看到的是業外部份:

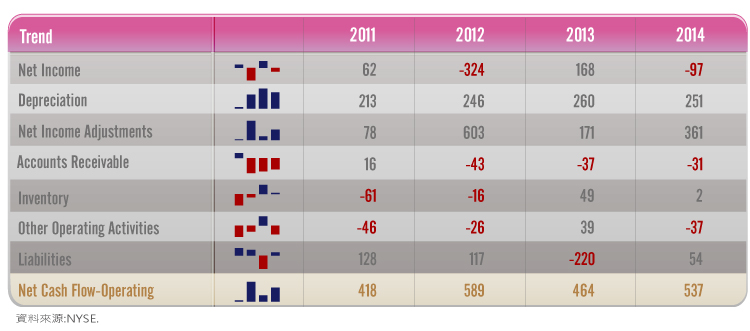

公司主要的業外費用是利息費用,可以看到從2011年開始利息費用已逐期地減少。再來是現金流量的部份:

可以看到雖然淨利雖然不高,但是加了調整數還有折舊後變高了,主要是因為商譽的減損和折舊因為不影響現金流量,因此將它加回了而造成現金流量的提升。

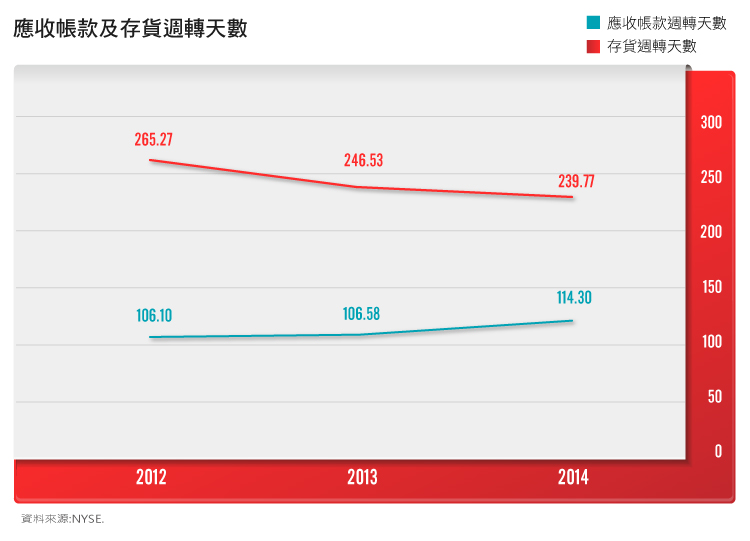

接下來還可以看到的是因為應收帳款的增加,使現金流量減少了,因此我們來看看應收帳款週轉天數是否有顯著地下降:

可以看到從2012年至2014年,應收帳款週轉天數的確有下降的情形,未來需要觀察是否有持續惡化的情況。而存貨週轉天數則是上升,表示存貨的週轉變快了,效率提升了。

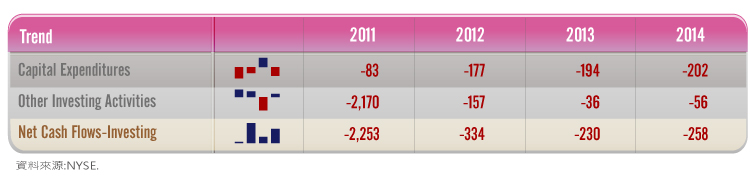

接下來看到的是投資活動的部份:

可以看到資本支出逐年增加當中,其中2011年其他投資活動較高,是因為當年度為取得丁家宜因此而付出大把鈔票。

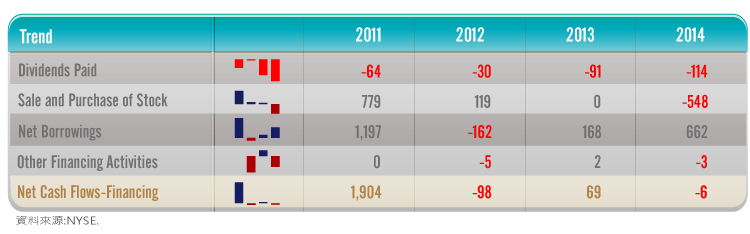

再來是屬於融資活動的部份:

從融資活動可以看出Coty的主要現金流入來源為借款,在2011年因為品牌併購而借入資金,而在2014年借款也有增加的趨勢。而在2015年時Coty購入P&G旗下的大品牌花費了125億美元,也需要再進一步了解對公司是否會造成沉重的負擔。

另外在2014年的現金流量可以看出,公司從營業活動取得的現金只有537(million),但是卻舉債買回公司自家股票以及發放現金股利,這對公司來說,並不是一件好事。

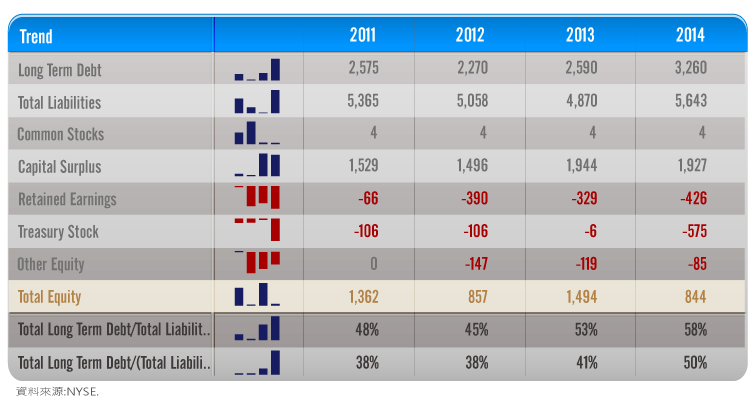

接下來我們從負債比率來看看公司的穩健度如何:

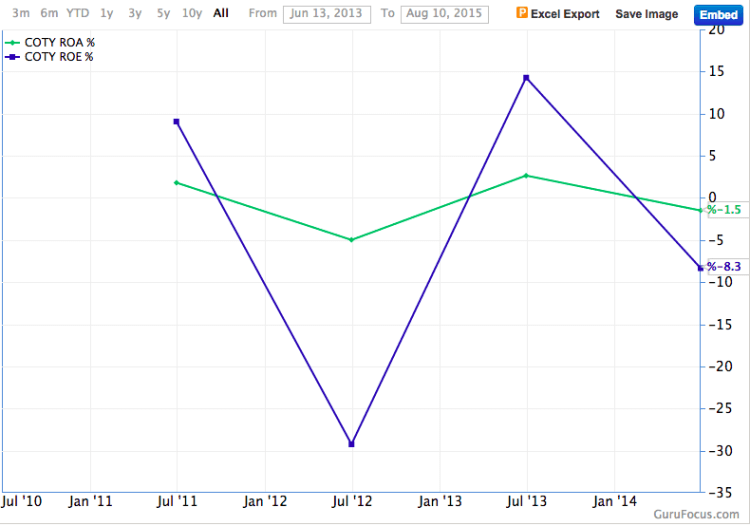

從上圖的長期負債與總負債比率以及長期負債與總負債加總股東權益的比率看來,長期負債的比重越來越高,尤其是2014年因為買回了庫藏股之後,負債比率提升了。而從財務槓桿的角度來看,ROE在2014年後已低於ROA,此時舉債較不好是因為需要考慮利息費用的問題,而因為在2015年併購後,收入和業外的組合會與併購前有差異,因此應該要就合併後之ROE以及ROA進行評估。

from Guru

接下來看的是最近公司的報酬率如何?

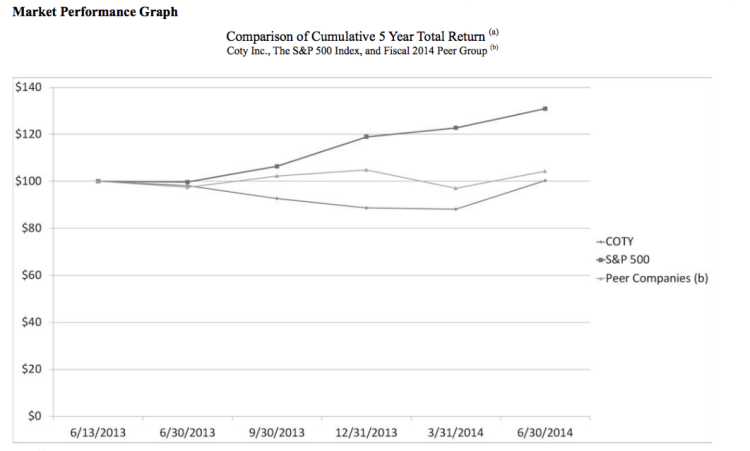

From Coty 2014 annual report

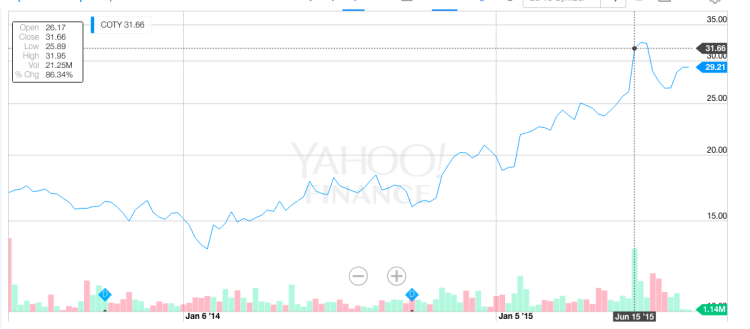

從上圖中可以看出,從2013年上市到現在,Coty因為營收停滯不前,因此股價與S&P500相較並未隨著大盤成長,績效相較於其他競爭者而者也較差。為了擴大版圖收購了P&G旗下品牌的消息一傳出後,當日股價應聲大漲了19.3%,當日創上了Coty歷史上股價的新高點,以31.08收盤。

from yahoo finance

結論:

雖然公司收購品牌能夠為公司帶來豐碩的營收,但也仍要考慮公司所付出的資金對它來說會不會是一種「沉重的負擔」?

電商毛利率保衛戰_-.png)

併購大幅提升營業收益.png)