網飛公布 2023 年第 2 季財務報表,淨增加了 590 萬付費會員,遠高於預期的 207 萬,總用戶來到了 2.38 億戶,成長了 4.9%;收入增加 2.7% 來到 81.8 億美元,略低於市場預期,盤後市場也不給面子的大跌,以下就來看看本季財報表現。

網飛的航海王真人版受到許多期待

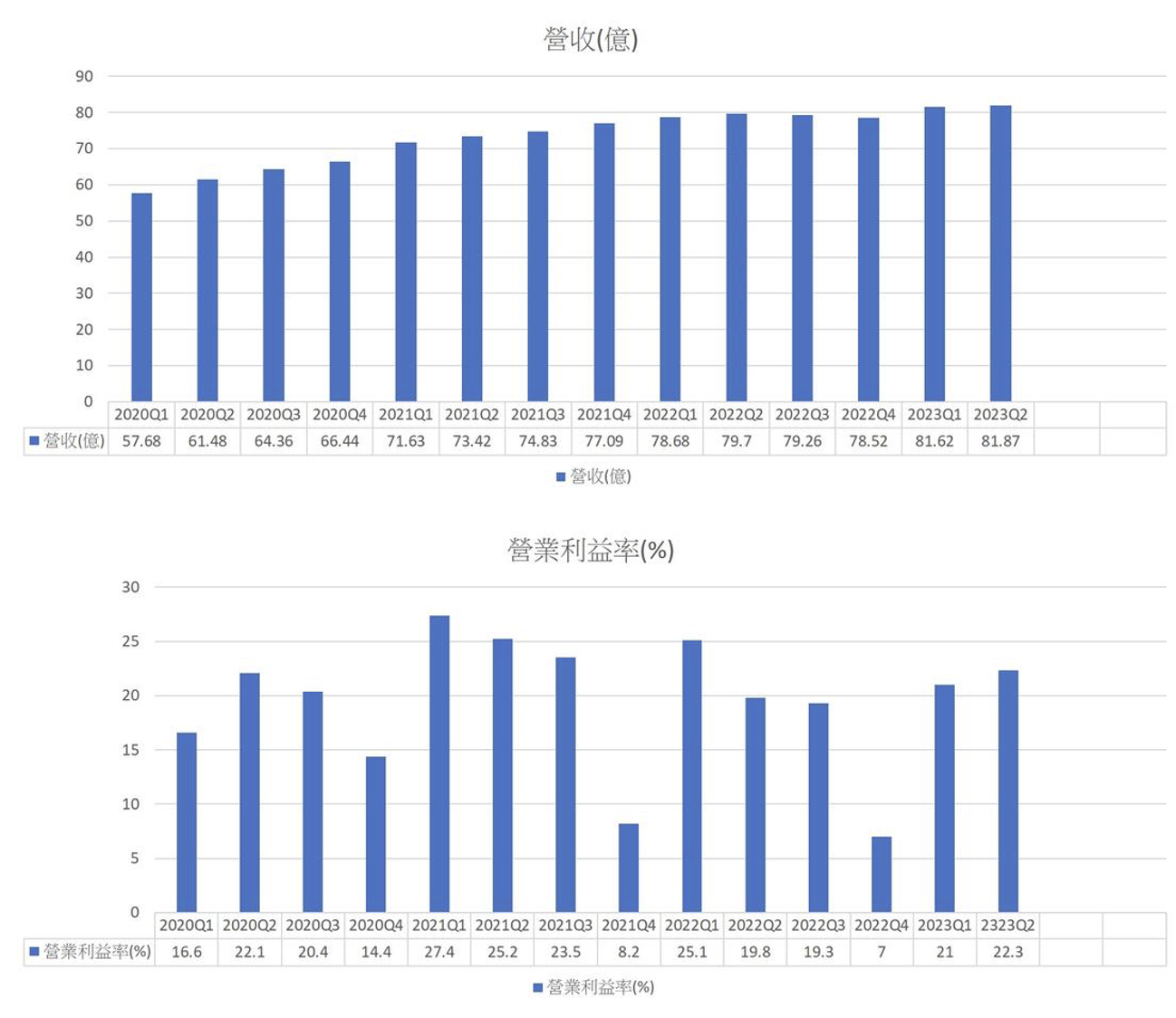

Netflix 網飛(NFLX)營收數據

本季網飛營收 81.87 億美元,年成長 2.7%;18 億美元的營業利潤較去年同期成長 18%,營業利潤率為 22.3%,好於公司上季的預期。ARM 的部分,則衰退了 3%,但扣除匯率影響則衰退了 1%。

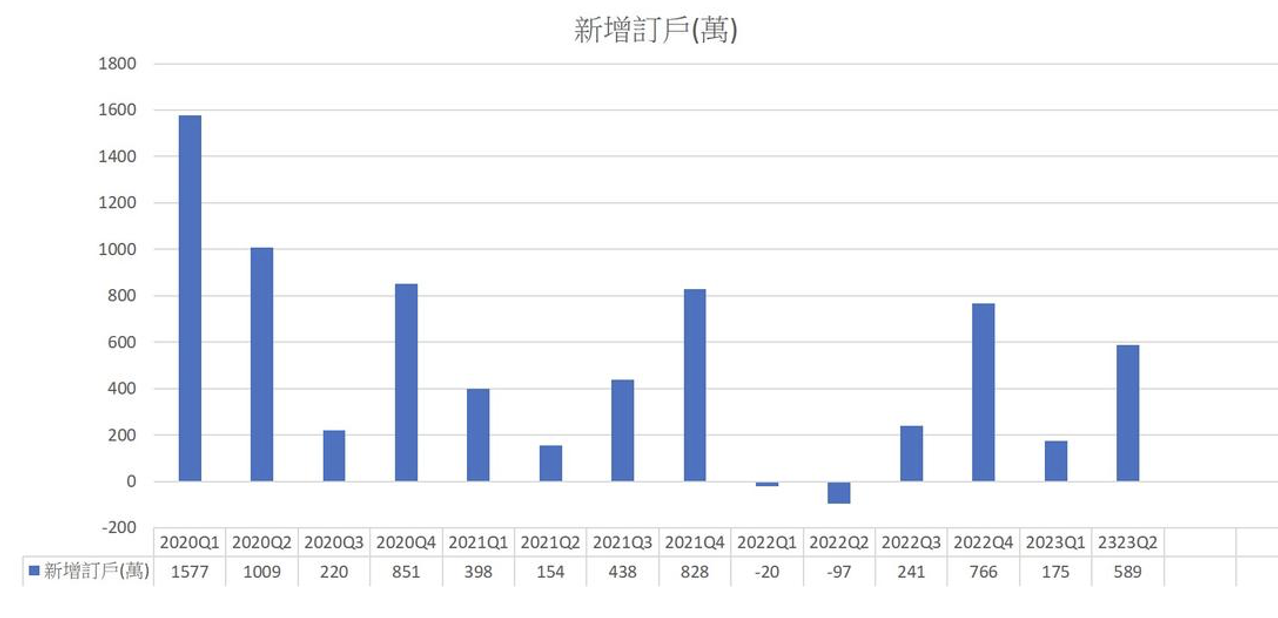

Netflix 網飛(NFLX)訂戶表現

本季網飛訂戶增加了 589 萬,遠超市場的預測的 207 萬,總訂戶來到 2.38 億戶,年成長了 4.9%。

市場的表現部分,亞洲市場增加了 107 萬的訂戶,營收增加了 1%;歐洲市場增加了最多的 243 萬訂戶,營收增加了 4%;拉丁美洲減少了 122 萬訂戶,營收增加了 4%;及美加地區成長117萬訂戶,營收增加了 1%。

Netflix 網飛(NFLX)未來展望

網飛的目標仍然是加速收入增長、擴大營業利潤及增加現金流。且預計 2023 年下半年的營收將會顯著加速,因為付費共享政策的收入增長。

而第三季度,預計收入為 85 億美元,外匯中性下年成長 7%,較第二季度的 6% 成長更多,而 ARM 將會持平或略有下降。而第三季的付費會員淨增加將與第二季度相當,收入的增長將在第四季加速。

第三季度的營業收入預估為 19 億美元,營業利潤率為 22%,全年的營業利潤率目標為 18-20%。

Netflix 網飛(NFLX)廣告及付費共享方案

目前採用廣告方案的會員數量第二季時已經比第一季翻了一倍,但因會員數量很少,因此佔比還不高,未來希望廣告業務可以成為數十億美元的收入。

第二季度,取消了加拿大新加入會員的無廣告計劃,目前在英國及美國也準備推出。付費共享部分,已經擴展到 100 多個國家,這些家的營收占了 80% 以上,未來將會把剩下的國家都推出付費共享,但部分國家不會推出額外會員的選項,因為最近這些國家的會費都有降低。

Netflix 網飛(NFLX)電話會議重點

- Netflix 的首席內容官 Ted Sarandos 表示,公司希望能夠與工會達成公平的協議,以防止罷工的發生。Netflix 有豐富的內容庫存,但終結罷工以讓行業能夠繼續發展是最主要的目標。

- Netflix 已經在全球大部分市場推出了新的使用者體驗,並且目前看來效果良好。雖然有些效益可能需要經過數個季度才會顯現,但公司對於收入和訂閱者數量持續成長持樂觀態度。

- 第三季度和第四季度的營收都有明顯加速,這也是公司的主要目標之一。

- 今年的收入增長主要來自於新付費會員數量的增加,這在很大程度上是由付費共享計劃的推出所驅動。

- Netflix 在加拿大、美國和英國取消了基本方案,並推出了含有廣告的服務層級。根據首席產品官 Greg Peters 的說法,這是公司長期優化計劃結構、價格和功能的一部分,目的是吸引更多消費者並優化長期收入。

- 過去一年,Netflix 的會員增長主要來自於美加以外的地區,這些地區的平均收入較低,但成長較快。公司預計,隨著時間的推移,這些地區的收入將會隨著價格調整和會員增長而提升。

- Netflix 的廣告計劃會員數量每季度增長近 100%,並且公司希望能夠吸引更多廣告商的投資。

- Netflix 高管預期,未來廣告將會佔公司營收的 10%,並將致力於吸引更多的品牌廣告收入。

- 在所有的服務層級中,包括含有廣告的計劃,Netflix 都看到了良好的參與度。

- 由於持續的罷工,今年的現金流量可能會有相當大的波動。這種波動可能會持續到 2023 年至 2024 年。

- Netflix 認為,即使不涉足體育直播許可權的經濟模式,也能夠為體育迷提供強大的服務。

我的看法

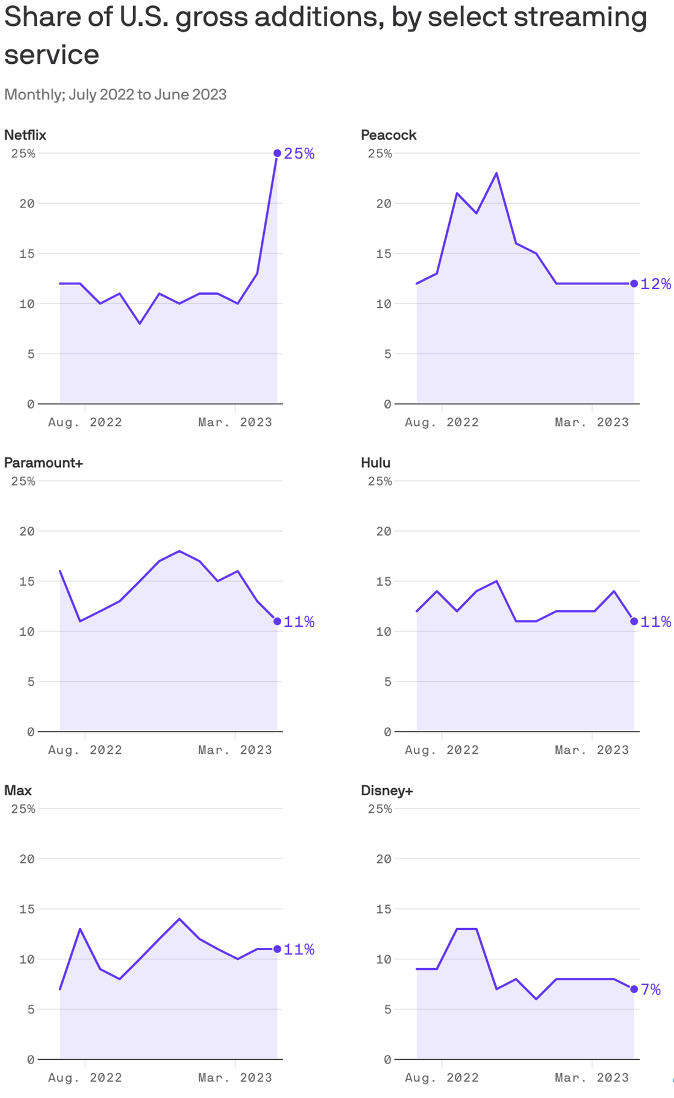

- 對於串流媒體的競爭,基本上已經慢慢定調,下圖可以看到網飛的佔有率跟其他比起來顯著增加,受罷工影響,其他業者仍在努力苦撐,就算是第二名的迪士尼也陷入了苦戰,但布局全球的網飛看起來蠻游刃有餘,也因此市占率也快速上升。我們可以知道,串流媒體的高資本支出就連亞馬遜的串流服務來說也是很吃不消的,對於魔戒影集的製作就讓亞馬遜很頭痛,但很早就進入該領域的網飛來說,除了新進者紅利外,已經布局了很多年後也勉強在近兩年才開始賺錢,對於其他業者而言,最痛苦的一段也許根本還沒有開始,未來可能就會朝著合併的方式成長。

圖片來源:雅虎財經

- 串流媒體業者的支出狀況呈現出一些趨勢。根據 Moffett Nathanson 的研究機構揭露,2021 年和 2022 年,串流媒體業者的節目支出分別增加了 25% 和 14%。然而,預計今年增長率可能僅為 1%,未來可能進一步節省成本,顯示業者開始感受到沉重的壓力而放緩的節目支出腳步,例如迪士尼裁減曼威及星際大戰相關支出,但根據尼爾森調查,原創內容才是真正能讓觀眾駐足的武器,而這點是網飛最擅長的,如何在支出與內容投資取得平衡,將會是未來的一大挑戰。

- 網飛在未來展望的部分對於全年的利潤率有所下修,範圍由 19-20% 修為 18-20%,我認為是網飛在下半年可能會有重量級的作品有關。

- 而本次財報為什麼訂戶增加與營收增加不成比例,我認為有幾個原因,首先是付費共享的營收目前只有進帳一個月,尚未構成巨大的營收;再來是廣告的方案占比太小,尚未對於營收有很大的貢獻;另外在用戶成長快速的地區多為月費較低的區域,對於營收的助益也是有限。也因此本季營收的增長與訂戶增長不成比例,但是隨著時間過去,第三、四季結合傳統旺季的到來,營收有望再創高。

- 本季營業利益率大幅增加,可能與第二季並無重量級大作,且網飛開始嚴格控制成本費用的支出,因此營業利益率能維持在不錯的水準。

- 本季訂閱數大幅增加,反映了網飛的需求剛性,就算要訂戶多付錢增加用戶(我也是其中之一),其實大家還是很願意掏錢,並不太會因此想轉去其他串流平台,或可以說願意付費的比流失的還多。也代表過去漲價時所流失的是價格彈性比較小的群眾,對於大多數人而言費用增加還是可以接受的。再來是其實許多用戶是由許多非同住者一起 share 家庭方案,當共享策略啟動時,通常不太可能退出(因為其他人就要分擔一個人的月費),因此還是會摸摸鼻子一起分攤付費增加帳號的費用。相信網飛也因此吃了一記定心丸,未來推出的政策(撈錢)就可以更大膽。

- 而把基本無廣告的方案拿掉,我認為就是希望把貢獻度最低的群眾身上榨出更多錢,不但收月費,還可以增加廣告費用,且以各串流媒體的資費來說,還是非常有競爭力的。

Netflix 網飛(NFLX)結論

我認為本季財報後的股價大跌,其實是奠基於市場對於用戶激增下營收表現不好的預期,但仔細看數據後會發現其實目前的增長指示前幾個月的事情,目前可能有很多用戶還沒決定好要不要開額外用戶,當市場普遍認輸的時候,就會試往非迎來更強勁忌妒的時候,況且第二季還是不忘記,預計第四季會是廣告和共享用戶開始起飛的時候,總而言之我認為將目光放在年底,甚至未來(競爭能力強),會是贏者全拿的贏家。

IB 盈透證券:美股投資的好選擇

IB 盈透證券創立於 1978 年,是全球規模最大、排名龍頭的美國券商,也是 Nasdaq 的上市公司(代號: IBKR ),除了能投資美股投資,也有提供債券、選擇權、期貨、加密貨幣等多項全球金融投資商品,因此,IB 盈透證券也是全球最多專業交易者使用的券商之一。

盈透證券是一個歷史長遠的上市券商,除了是許多散戶投資人的愛用券商之外,更是許多專業投資人所使用的券商,更有機構會直接串聯盈透證券的 API 進行自動下單。用心服務客戶的精神也讓盈透證券在眾多券商中脫穎而出。

【延伸閱讀】

美國付費電視產業70年沈浮:Netflix-崛起_-.png)