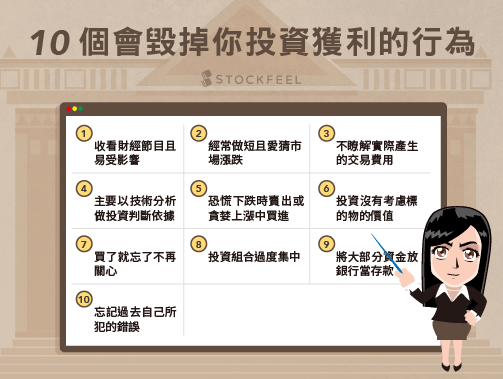

技術分析的方式,是基於某種神秘主義。人們錯把數學上的統計關聯關係,當成了邏輯上的因果關係。而散戶特別喜歡說的一句:管它什麼方法,能賺錢的就是好方法。輕易迴避了投資本質問題的思考,這種懶惰的行為,最終會付出沉重的代價。

這次要談的是筆者入行以來,親歷的真實故事。目的很簡單,就是想要告訴讀者,一個散戶,要越過多少困難,才能走上投資穩定獲利的正途, 箇中曲折、人性無常,無十年八載,恐怕不容易悟得出來。

一般來說,我們將個人投資者稱為散戶。錢少的叫“小散戶”,錢多的叫“大戶”,都是一種稱呼罷了。但這個稱呼的意義,絕不只停留於字面的詞意,通常還含意著“技術差”、“不理性”、“投機隨波逐流”等。

而我所見的多數小散戶,執迷詞彙所指,常自言:散戶就是這樣啊!

敢於偉大?自甘墮落

“敢於偉大”,是馬克斯 (Howard Marks) 給《巴菲特之道》一書所作序言的題目。自然是要誇巴菲特的偉大,在投資上能夠有自己堅守的大道,不走尋常路,投資格局立於偉大的投資家的風範,不墜入普通投資者的範式。照當下流行語的講法就是:我不屑於玩一般的套路,我走我的大道。

筆者剛入行那時,耐心十足,凡見客戶,必悉心指導。有一年正值熊市末期牛市初期,一個退休的阿姨找到我,講述了一段她的虧損遭遇,無非就是炒短線、看技術圖形、追漲殺跌之術。我把平生所學所悟的投資大道講了一遍,做了不少具體的案例分析,她認為我水平高,信誓旦旦要追隨於我。臨走之跡,感激涕零。

未過幾日,她又來了,告訴我最近炒短線的收成。我講的道理,成了耳邊風。再後來,她偶爾來找我,股票我也不再談了。

還有些老大爺。隨身攜帶小本書,記錄我的陳述,我對他們交易心理的剖析,讓他們覺得遇到真知,學習看起來細緻認真。我的慣例是要講一些案例,他們聽了,回去就會試驗。我記得有次講了 2 到 3 個多小時,這些大爺覺得都學會了,轉頭就買進了。次日興致沖沖地找到我,“賺了賺了,我拋在了一個高點”,此後,我也再不與其聊股票了。

於是我逐漸明白,講的道理再多也無用,這只會讓一個小散戶的自我定位和認同出現危機,在他們的潛意識當中,散戶就該像個散戶。

永動機迷惑

早期的物理學史上,有人熱衷於製造永動機,如果能有一套機構設計,能夠持續不斷自動地運動下去,就能讓人類解決運動中的能量問題。但能量是永恆的,永動機不存在。

在投資界,同樣存在著普遍的永動機情結,這其中最為典型的就是技術分析。如果能找到某個技術指標、走勢形態,未來會重複再現,或者某個神秘的技術指標參數,其出現作為因,必然出現股價的某一果,這不就可以坐收漁利,一勞永逸的解決賺錢的問題了嗎?

物理的世界,人們可以用自然科學的實驗來證實、證偽,受控可重複實驗,是科學的本質。但投資的世界,卻不具備這種性質,投資包含了預期,預期又是人的行為活動。人自己參與了一個求解自我的過程,而這一過程,又會因為人的參與而發生改變,這樣一種自洽的過程,使得投資變得異常複雜。

價值投資很容易理解,也很容易理解財富的來源,這裡不講。但技術分析的方式,卻是基於某種神秘主義。人們錯把數學上的統計關聯,當成了邏輯上的因果關係。而散戶特別喜歡說的一句:管它什麼方法,能賺錢的就是好方法。這句話輕易迴避了投資本質問題的思考,這種懶惰的行為,最終會付出沉重的代價。如果不搞清楚投資的本質,就極容易誤入歧途。

股市,不存在技術分析的固定方式,甚至變化的方式亦不存在,基於此種神秘主義的財富永動機追求,都是徒勞無功的。

葉公好龍

也有一些散戶知道炒股不是容易的事情,也想要學習。但要下真功夫,讀書、思考、實踐的時候,又墜入自己是一個散戶的心安理得的狀態之中。

股市漲了,追,股市跌了,關閉帳戶不看。

他們的唯一趣味就是期待股價上漲,看著帳上資金數字變大,如此而已,其它什麼都是麻煩的。別說上面讀書是累人的,就是讓一些散戶出個門,到證券公司開通一些功能,他們都會覺得麻煩。

這些人,只是喜歡龍而已,要是龍真來了,早嚇倒了。

數字遊戲

有些人喜歡去遊戲室打電動。花些錢買上一堆遊戲幣,看到喜歡的項目投些硬幣,就可以愉快的縱情歡樂。電玩的生意模式就是讓玩家花錢購買娛樂享受。

對很多散戶而言,炒股票就是一種和上面電子遊戲一樣的娛樂項目。打遊戲可以帶來快樂,炒股票也一樣可以帶來快感。

這個行為的定義就是:交易的快感。這和賭博裡面的那個癮是一樣的,猜對一隻股票會上漲,出手下注,轉手賣出賺了錢,這種賭對的快感,是巨大的,和賭博上癮無差別。否則,你無法解釋為什麼一些人可以從青年炒股炒到老年還沉迷其中,但帳上資金並無甚增加。

為了獲得交易的快感,散戶支付了費用 (手續費、虧錢),這和打遊戲支付金錢購買遊戲幣是一樣的。只不過打遊戲是玩遊戲帶來的快感,而炒股票,是交易下單那一買一賣的衝動刺激。賭癮使得散戶在交易時,痴迷於追求買在股價短期最低和賣在最高,如果操作成功,內心的竊喜不亞於玩拉霸轉到三個七。

而跌得多、虧得慘,當終於賺錢的時候,快感會更強烈。人似乎都有受虐傾向,在我看來,很多人患了股市的“斯德哥爾摩”綜合症。

心理帳戶

假設公車站有 2 個人正在等下一班車,我們再假設車的到站時間是隨機的。這二個人,一個等了半個小時,一個等了 5 分鐘,你會如何建議二人?顯然只有兩個方案:繼續等,或換其它交通方式。

在給建議的時候,我們唯一需要考慮的是,下一班車什麼時候會到,至於前面 2 人等了多久,完全不在考慮之列。如果下一班車 1 個小時以後才到,2 人都應該換交通方式,如果下一班車 5 分鐘以後到,2 人皆應再等。

投出去的成本已經覆水難收,該不該堅持完全取決於未來。眼睛要向前看,過去的應該被遺忘。

現在的電視、電台、媒體,一些講股票的“老師”會給一些散戶解盤,這解盤的要訣需要提供買入的“成本價”。這個成本價至關重要,相當程度決定了老師會給出什麼樣的方案,因為他會考慮散戶割肉、賣出、增持的痛感。賺得多了,老師會讓你賣出獲利了結;賺得少,賣出觀望或等待;小虧,形態壞了就割肉;大虧,就只好忍了,因為真割了,翻本賭一個新的股票有心理壓力。

錨定成本價,構建心理帳戶,是散戶虧錢的一大致命傷。

偶爾軟體顯示出了問題,就會有散戶火冒三丈打來電話,問為什麼參考成本價變了。市值沒出錯的情況下,我會說成本價毫無意義,不用看,看未來就行了。電話那頭的散戶,此時最想做的大概是騎上自行車,後座夾上一塊兒磚頭,要來與我決鬥。

還有些轉戶的散戶,從我這轉入轉出的情況都有。轉完戶以後,在新的帳戶,必定要買之前同樣的股票。

投資,與你的成本價毫無關係,它只與未來這東西還有沒有價值有關 — 有價值,持有;沒價值,扔掉。

快錢之下棄常識

炒股最大的痛苦,不僅來自於虧損,更來自於比較。對散戶而言,隔壁什麼也不懂的老王在牛市賺了一倍,自己只賺了 50%,這也是一種痛苦。

牛市剛起前,有散戶跟著我賺了不少錢。牛市中場,這個散戶覺得賺得慢,另尋高人,後來的悲劇不多言。牛市後場,大媽比基金經理賺得多的,比比皆是。牛市之勢,雞犬升天,不要命的、邏輯奇葩的人,反而漲得最猛。基金經理酸溜溜甩狠話:我們熊市見。大媽毫不示弱:熊市誰跟你玩。

當一個人的財富帳面數字大幅增加時,人們往往會丟棄常識。常識告訴我們,要經營好一家包子店,就要做好源頭的材料控管,麵要和得有講究,包子的樣式、味道要好,店子的位置要有選址。最後賣出包子,賣得多了,才能賺到錢。

你沒做過包子生意,但你肯定多多少少能懂生意的常識。炒上了股票,人心就變了。買進一個數字,賣出一個數字,錢就到手了,世界上還有這般生財的數字遊戲,這樣也能持續賺錢,那對起早貪黑做包子的老闆娘來說,就太沒有天理了吧!

公司沒賺錢,買賣公司股票的投資者卻賺錢了,只有一種可能:別人比你傻!

矛盾的人格

一個好的投資人,需要具備相互矛盾的人格特質,比如說既要有大局觀念又要關注細節;既要保持客觀理性,又要富有激情;既要遵守投資紀律,又要懂得靈活變通;既要有開放的心態來廣泛聽取別人的意見,又要能獨立思考不盲從。

市場會頻繁對此種分裂的人格特質進行拷問,一般人容易翻船。散戶並不是沒有買過好股票,出名投資家也有買錯的時候。

買過幾支好股,沒抱住後,散戶容易最後在一個錯誤的標的上堅守,從而虧得厲害。買過幾隻爛股,正確的快速割肉,下一次又在好股上因為沒有堅持,只賺得蠅頭小利。真是守也不是,不守也不是。

一般散戶在經歷這種矛盾分裂人格考驗後,要就回到上面所講的永動機追尋,不然就是遊戲股市,不發財也不大虧,娛樂而已。

人性是個大問題

其實上面這些坑洞,都是散戶自己給自己挖的,歸根結底,是人性使然。想要成為一個能夠在市場長期存活,持續賺錢的投資者,要破除的障礙太多。

單就認識論層面,要搞懂財富是如何產生的,經濟是如何運作的,政府又充當了什麼角色。到公司層面,又要搞懂企業是怎麼經營的,產業的格局如何,競爭的戰略。還要戰勝各種偏見,各種主義的錯誤執念。這一套大體系的建立,何其艱難。

任何一個坑洞,都可致被埋,膽敢進入股票市場搏殺者,是配頒一個“最勇敢無畏”獎的!

《雪球》授權轉載

【延伸閱讀】

經典心得《快思慢想》教你從機率學思維_-.png)