評估一個投資構想時,我並非步驟式、條條皆須審視的擁護者。我知道這樣的想法在近年獲得許多呼聲,部分因為著作《The Checklist Manifesto》,部分是因為價值投資圈的 Mohnish Pabrai。

我很尊敬 Mohnish Pabrai,也認為他關於評估自己,或其他傑出的投資者過往所犯的投資錯誤的主張是個很棒的練習。

其中一個可以練習的投資失誤正是 Pabrai 在投資 Horsehead Holdings(ZINC)時所犯的錯誤。總是有幾點原因讓我疑惑他為什麼買 ZINC,也有一些理由讓我認為這個投資絕對不會成功。但是,我在這裡要提到一件巴菲特在他 2004 年給股東的信中所提到的事:

去年,MidAmerican 註銷了一大筆關於鋅的復興投資計劃,這個計劃發起於 1998 年,於 2002 年啟動。大量的鋅出現在加州地熱發電所產生的海水中,而我們相信我們能從中將這種金屬提取出來。有幾個月時,商業上可行的回收看來就近在咫尺了。但就像石油探勘,每當即將成功之際,總會遇到新的困難。解決一個問題,另一個又接踵而至。九月,我們便投降了。

我們這次的失敗證明了一個重要的原則,那就是堅持簡單的方法,這也是我們常在投資及營運時遵循的原則。一個決定中倘若只存在一個關鍵變數,並且這個變數有 90% 的機率會如我們的預期走,那麼這件事出現成功結果的機率顯然也是 90%。但是,如果過程中有十個不同的變數需要一一突破才能成功,而每個變數的成功機率都各為 90%,那麼我們成功的機率就只剩 35%。在我們的鋅投資之中,我們解決了多數的問題,但有個棘手的問題是,數量太多了。由於單一一個環節絕對不會比整個連結難解決,因此我們應該尋找的是簡單好解決的單一環節。

這聽起來與 Horsehead Holdings(ZINC)在北加州的鋅工廠所遇到的問題相似。我不會深入講細節,但我認為 ZINC 要成為一個成功的投資需要解決太多的變數。

但是,錯誤也是投資的一部份。有太多人急著在這些投資人,如:Pabrai、David Einhorn、Bill Ackman 犯大錯時,對他們作論斷。我認為那些批評者在快速作論斷之前,應該要看這些人長期的整體表現,而非長期表現中的單一錯誤投資。上述這三位投資人都是長期績效勝過標普500指數的優秀投資人,應該透過這樣的紀錄,而非以過去幾年的不佳表現來評斷他們。

但不論你怎麼樣評價這些投資者,從他們的錯誤之中學習總是有幫助的。不久前,我才剛寫了篇關於 Valeant 的短文,這檔股票正是 Ackman 最大的錯誤。我也研究了 Einhorn 所犯的投資錯誤- SunEdison。雖然事後為投資失利找理由總是較為容易的,但是,我認為研究這些錯誤是有幫助的。

我不認為需要有完美的檢查清單來檢視這三個例子(ZINC、VRX、SunEdison)。這當中的兩間公司都極為關注營收成長,忽略了這些營收成長帶來的資本報酬率(ROC),它們都是使用整合併購的方式。而這三種投資的損失最後都因為負債而加重。

我認為這些投資除了負債以外,都還取決於幾個關鍵變數。而且我認為,與其走過一輪簡略式的投資前清單(pre – flight checklist),更好的方法是有幾個更廣的檢查項目,接著再決定真正具影響性的關鍵變數為何。

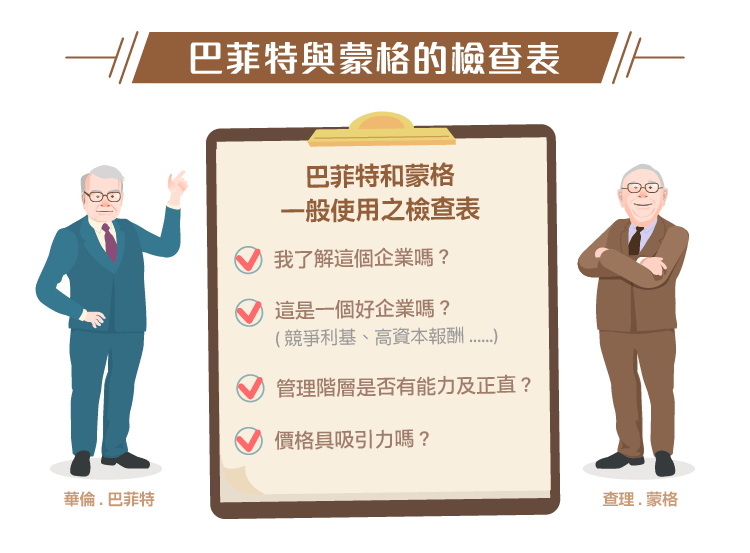

更廣的檢查項目是什麼意思?巴菲特和蒙格一般所使用的清單是:

1、我了解這個企業嗎?

2、這是個好企業嗎?(競爭利基,高資本報酬率等)

3、管理階層是否有能力及正直?

4、價格具吸引力嗎?

沒有比這更簡單明瞭的清單了,我認為這四點是所有投資都可適用的檢查項目。

要回答這些簡單的問題,顯然需要更多思考和分析。因此,我有一個更簡單的檢查清單。

檢查清單 1

這並非真的檢查項目,而是我自己經驗的結晶。

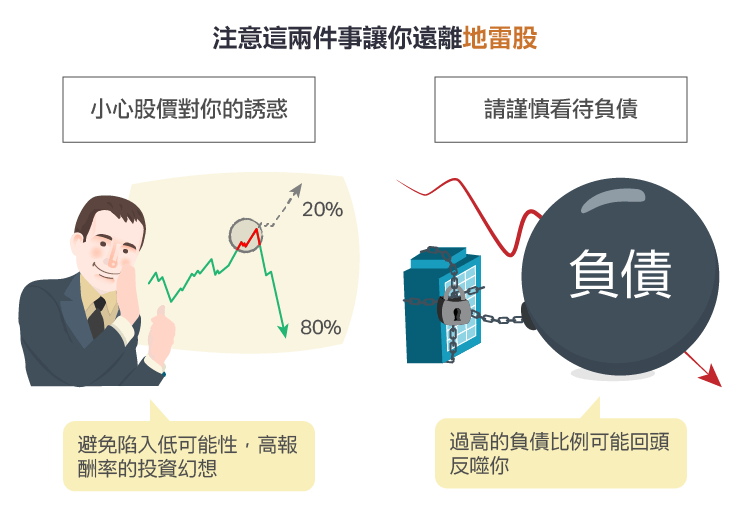

- 當我發現自己對一間公司的股票更感興趣而不是企業價值時,這通常是個避開的好理由。

我所犯的錯誤幾乎來自於投資差勁企業出現便宜股價時。我發現自己專注在好企業時的表現比較好。這意味著要錯過某些機會,但對我來說,這也能幫我減少錯誤。同時,替他人在 Saber Capital Management 管理投資時,不論差勁企業的價格有多吸引人,持有這些低品質企業就是讓我感到不安。最近我在 Twitter 上提過這樣的想法,激盪出一些有趣的討論。

有幾位投資人不認同這個看法。藉由買進這些價格遠低於其價值的糟糕企業,有些投資人確實獲利不少。這種透過購買沒有人要的低價股,然後在悲觀情緒轉淡時脫手進而獲利是可能的,這就是許羅斯(Walter Schloss)在 1950 至 1970 年間獲得大成功的「雪茄屁股」投資法。

但我認為過往的「雪茄屁股」投資法與如今的不同之處在於:資產負債表的負債程度。我如今聽到的「雪茄屁股」企業常是負債過高的企業。如果情況出現轉圜,且企業存活下來,企業的股價可能倍增;反之,企業將會破產,其股價也將暴跌。

要能善於處理這類情況是可能的,但這不是我的投資方式。因此,我選擇放棄這些雖然可能有些許成功率,但負債過高的公司。

低可能性,高回報的投資構想

這順勢將我帶到另一個我想提及的討論點:評估可能性。我常看到許多討論多種可能結果的投資方案。這很合理,巴菲特也提過他自己會評估投資可能會呈現的各種結果。有時候一些發生機率很低的事件,也會是一個好賭注。例如,若有 25% 的機率取得十倍報酬便是一個好賭注。這是個低可能性但高報酬率的賭注,這也是一個你應該接受的賭注。

但我一般會略過機率低的構想,原因有二:

- 不像撲克牌或骰子等其它機率幾乎確定的遊戲,企業及投資是隨情況變動而變化的。撲克牌和骰子是封閉系統,可能的結果有限,但企業是無時無刻變化的,有數以萬計的未知事件都可能影響結果。因此,指定一個固定的可能性給這些情況似乎不太合理。

- 投資人傾向高估低機率事件的成功可能性。舉上面的例子來說,一位投資人可能假設有 25% 的機率能取得十倍的報酬,但實際上,可能只有 10% 的機率能取得五倍的報酬。投資人可能準確描述了一項投資的所有可能影響事項,也確實了解成功的機率很低,但卻仍違背了自己的預估,因此下了不好的賭注。為了合理化買股的行為,人們很容易對一項投資過度樂觀。

一兩年前,我讀了許多關於 Dex Media 的文章,其中包含一篇 Kyle Bass 所寫的文章。DXM 是間負債遠大於資產的瀕死企業,試圖從平面走向數位。所有的文章都點出這個企業顯而易見的難關,同時也清楚認識到成功率極低。我認為那些買了這檔股票的投資人,高估了成功的機率或潛在報酬。有位投資人還說 DXM 的報酬可以到一百倍。這個報酬可以合理化這樣投資,即便成功機率很小。

關於兩大房貸公司- Fannie Mae 與 Freddie Mac-的投資案例是較為近期,屬於這類機率低、高報酬投資的例子。雖然可能會成功,但我還是認為許多人高估了成功的機率。

就我的經驗來說,放走這種機率低的投資構想是最好的作法。它們實在是太難以評斷,並且通常都是高負債或不好的企業。

檢查清單 2

許羅斯在許多例子中投資了品質差的企業,他究竟為何能如此成功?許羅斯有許多檢查清單,其中最後一項,但卻很重要的檢查項目是:

- 小心負債,它可能回頭反噬你。

這是個看似簡單,卻很棒的忠告。我認為,當許羅斯投資不具競爭力的企業時,他之所以能夠成功乃因其耐心,而且願意等待循環轉佳。他很多的投資都是資本密集、週期性企業,但幾乎所有他買的企業都有乾淨的資產負債表。

現今的社會較能接受高負債水準,不論是個人或公司的水平都是。證券化讓債務易於取得,進而促使如今的公司比 1950 年代的公司更容易進行借貸。很多許羅斯當時可能會看的企業,現在都充滿負債,這些公司試圖藉由槓桿來改善它們原本的低股東權益報酬率(ROE)。只要價格夠低,許羅斯便能接受低 ROE。最終,只要企業的商業週期從蕭條步向繁榮,獲利能力就會轉高。

現在商業週期和過去一樣有循環波動,但是現在的槓桿放大了資產價值。自從今年二月的低點以來,我看到石油及天然氣製造商的股價飆漲了 5 倍或更多。槓桿為他們股票價值的復甦提供了助力。但是,如果油價在關鍵時刻沒有反彈,這便會成為他們的喪鐘。

許羅斯在 1973 年富比世的文章〈從垃圾中賺錢〉中說過,在你購買便宜的公司時,有三件事能協助你:

1. 獲利反轉,而且股票明顯增值

2. 有人買下公司控制權(收購)

3. 公司開始買回自家股票

然而,在投資處於商業循環向上、獲利能力可能相應反彈的企業之前,你需要確定資產負債表是乾淨的。

Stanley Druckenmiller 去年發表了一場精采的演說,他提到其導師教他的一個關鍵事情:

絕對不要投資現在。公司現在或過去的獲利和賺到什麼並不重要。我的老師告訴我,太多人關注在現在,但你必須要做的是想像 18 個月之後。

巴菲特也曾提過,閉上眼想像公司十年後的狀況,又或者假設證交所停止營業五年,你是否還能開心持有那檔股票。

我不認為想像確切的時間長度很重要,重點是當你決定投資一檔股票,你是在持有一家企業的一部分。當我看向未來的某一個時間點,不論是 18 個月或 5 年後,我傾向聚焦在我認為將有發展性、將有更強的獲利能力及比現在更有價值的企業。

《Base Hit Investing》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

別因過去的錯誤而錯過牛市_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)

找藉口很簡單-改善投資績效卻很難.png)