在這個系列的第二部份談到的是展望理論(Prospect Theory)。這個理論立基於財務行為學,並進一步的研究有關人們在選擇時無法理性地思考的相關議題。展望理論和一些研究提供了一些有關非理性思考的證據。

討論重點

- 展望理論的背景

- 非理性行為的證據

- 和投資的相關性

“展望理論和理查・泰勒(Richard Thaler)的心理帳戶理論(mental accounting)是兩個撐起行為經濟學的的重要支柱-Belsky &Gilovich

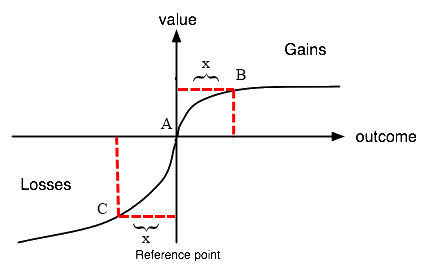

傳統上認為預期效用理論是在有風險的情況之下作決策或在收益不確定的情況下作選擇。在1979年,有兩個心理學家Kahneman和Tversky針對此一理論進行批判,並提出了另一種理論—展望理論。傳統的觀點認為預期效用理論是將個別決策所帶來的利益以及損失加總後,藉以評估出一個最好的決策。“效用”指的是人們從決策當中可以得到的好處。預期效用理論指出人們會偏好選出效用最大的那一個決策。換句話來說,這些決策的價值高低是基於最終的結果或者是整體的價值,而非個別的利益或損失。

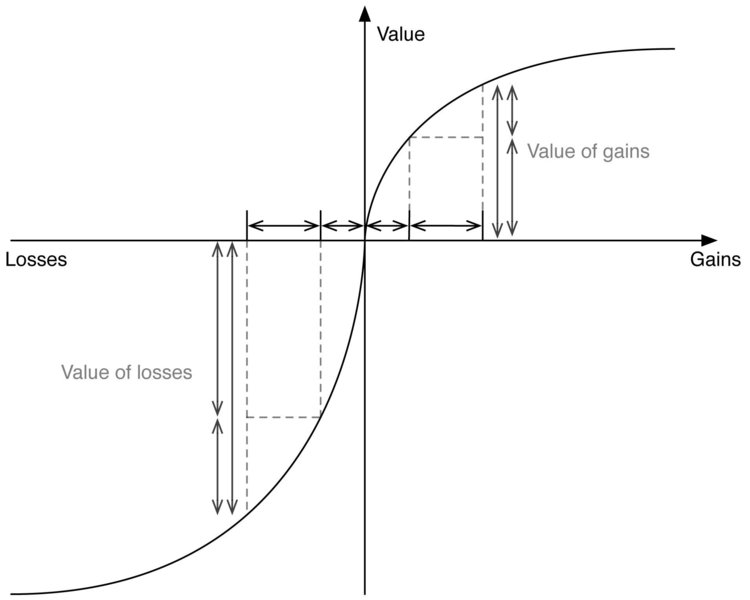

而展望理論強調的則是人們實際上無法那麼的理性。它認為人們重視個別的利益和損失更甚於所有的資產。展望理論認為我們對每一項決策都有不同的評價,我們的決策是基於收益導向而非損失導向。根據展望理論,相同數額的損失比收益對我們的情感影響更大。舉例來說,得到100元的效用對我們來說應該和損失100元的效用是一樣的。但是事實並非如此。絕大多數的人們認為失去100元所帶來的影響比得到100元還要大。研究也證明了這一點。

非理性行為的證據

展望理論指出人們時常作出非理性的決策。Kahneman和Tverskyp作了許多研究,讓人們在有利益或損失的兩個決策當中作選擇。以下是兩個不同的情況:

- 情境1:你有1,000元,你必須在以下的兩個選項當中選擇一個:

- 選擇A:你有50%的機率可以得到1,000元,50%的機率會得到0元。

- 選擇B:你有100%的機率可以得到500元。

- 情境2:你有2,000元,你必須在以下的兩個選項當中選擇一個:

- 選擇A:你有50%的機率會損失1,000元,有50%的機率損失0元。

- 選擇B:你有100%的機率會損失500元。

“我們不願意參與可能帶來損失的賭局。這表示當我們獲利時會很快地賣出股票,但有損失時卻不願意將股票賣出”。-Tvede

我給你幾分鐘讓你決定在兩個情況當中會選擇哪一個選項。你會選擇哪一個呢?這並沒有絕對的對錯,但如果你在兩個情況當中都選擇B選項的話那表示比起選擇A的人來說,你比較像是個風險規避者。如果以理性和合乎邏輯的方式來評估兩個情境,那麼應該會在兩個情境當中都選擇A或都是都選擇B。但研究顯示,大多數的人們在情境1下選擇B,而在情境2之下卻選擇了A。這表示他們只要得到合理的收益就夠了,但卻願意用較具風險的方式來減少損失。這也證明了先前的假設:同樣數額的損失和收益,在投資人的心目中損失是比較重要的。

和投資的相關性

行為財務學和展望理論在制定決策的過程提出了不同的見解,得到收益而感到快樂的程度和損失而帶來悲痛的程度是不同的。這樣的行為在我們進行財務決策時確實存在。而這也是為什麼大多數的人們不願意存錢投資的一個的原因,因為未來的利益帶給我們的快樂程度遠低於沒有買新東西所帶來的短暫痛苦。

不幸的是,這樣的情況在投資人的行為當中也相當地常見,特別是在賣出的時候。處置效應(disposition effect)說的就是這樣的事情,投資人會傾向長期持有賠錢的股票,但卻很快的就把賺錢的股票賣出。從這個研究當中可以清楚地解釋人們願意接受合理的收益,但卻不容易接受損失。但對投資人來說,最重要的其實應該是要對每項投資決定出合理的價格區間,知道什麼時候要賣出股票,還有賣出股票的原因。

“展望理論解釋了為什麼人們會習慣性的規避損失,未忽略沉沒成本使得人們無法作出最有利的決策。賠錢的痛楚時候會讓投資人在股價下跌時作出不明智的賣出的舉動”-Belsky & Gilovich。

上述的格言和班傑明・葛拉漢(Benjamin Graham)的“聰明的投資人”有異曲同工之妙。但事實上這是來自於一本財務經濟學的書《半斤非八兩-跳出理財的心理陷阱(Why Smart People Make Big Money Mistakes)》。書中所指出的行為財務學和展望理論和葛拉漢很久之前所倡導的理念是一樣的。投資時應該要儘量減少受到情緒的影響並堅持以務實的態度來規避可能的陷阱和偏誤。在這個系列的最後一集,我會提到如何避免陷阱和偏誤。

結論

- 展望理論是另一個能夠用來描敘決策制定過程的模型。

- 和預期效用理論相反,展望理論闡述的是人們作決策時並非完全理性。

- 研究顯示我們評估個別的收益和損失而非整體的利益,對我們而言,相同程度的損失比利益對我們的影響更大。

- 在投資的時候,我們的行為模式和處置效應是一樣的,投資人會傾向於長期持有虧損的股票,並將那些獲利的股票很快地賣掉。

- 應該要採用務實的方法,決定公平價值的範圍,並知道要在何時賣出股票、為什麼要賣出股票,這樣才能減少投資的潛在陷阱。

《GuruFocus》授權轉載

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)