說到財產傳承,有土斯有財,土地、房屋是最常見的財產,傳承股票的人也不少,有朋友媽媽將近三十年前花了不到三萬元買進一張台積電股票,數十年配股下來,已經成長到將近八張,市値將近五百萬元。同樣的,如果我們長期投資 ETF 只進不出可不可行呢?哪些 ETF 不適合長期持有?由時報出版的《零基礎!機智選股生活:用台股打造「財富後盾」,人生更有安全感》,作者葉芷娟準備與讀者分享判斷的 2 大關鍵因素。

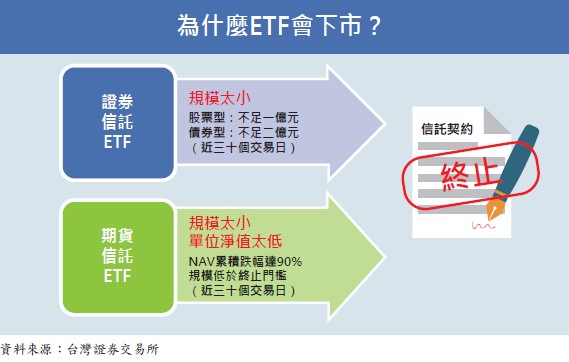

ETF 會下市嗎?

當然有可能!投資買股票,我們會擔心買到一間經營不善的公司,一旦公司倒閉,股票瞬間變壁紙。相對來說,投資一籃子公司的 ETF 穩健許多,不太可能買進三十家、五十家公司同時踩雷,機率極低。如此一來, ETF 應該永遠能交易不會下市囉? 眞實數字可能會讓你嚇一跳,事實上,二○○三年台灣 ETF 市場開始交易以來,截至二○二一年中,還是有三十檔股票型 ETF 和三檔期貨型 ETF 下市。

下市是什麼概念?以近期下市的 ETF 「元大S&P 原油正2」和「富邦VIX」來舉例,「元大S&P 原油正2」下市淸算後, 投資者可分配到每單位 0.749 元,假設當初用發行價二十元(一張二萬元)買進這檔 ETF ,最終只能拿回七百四十九元, 眞的是血本無歸。富邦VIX 淸算後每單位約 1.49 元,只能拿回一千四百九十元。

如果你想要了解更多下市的知識,還可以閱讀這兩篇文章:

哪些 ETF 不適合長期持有?

即使買的是 ETF ,能不能當傳家寶,還是有二大關鍵因素:

ETF 規模太小不適合長期持有

ETF 剛成立時,淨値規模最少約二億元到三億元,若操作順利,基金規模理應逐漸升高,或者有愈來愈多投資人申購,基金追加募集,都會讓基金規模愈來愈龐大。但如果一檔 ETF 人氣很低迷,沒什麼人想買,一旦股票型 ETF 淨値規模低於一億元、債券型 ETF 淨値規模低於二億元,資產規模太小,就會被要求下市。例如:0058(富邦發達)、00767(FH 美國金融股)都是因為長期規模偏低,最終下市。

期貨 ETF 淨值過低不適合長期持有

期貨型 ETF 又是另一種狀況,這類 ETF 下市的門檻主要是因為「單位淨値過低」,目前法規規定,最近三十個營業日,平均單位淨値比最初單位淨値跌幅達 90% 時,就必須下市。也就是說,假設 ETF 發行時每單位淨値是二十元,如果近三十日淨値平均値低於二元,一樣得下市。

二○二○年初因為新冠肺炎疫情影響石油需求,加上產油國減產協議破局,導致油價大跌,「元大S&P 原油正2」當時就因為平均每單位淨値低於二元,面臨下市命運,當時有超過二萬八千名投資人來不及脫手,最終只能領回淸算後打折打到谷底的淨値。

ETF 有溢價過高的風險

說到 ETF 淨値,有些人可能覺得困惑,一檔 ETF 在股票市場裡就是一個價格,為什麼還有「淨値」呢?我們簡單用百貨公司週年慶化妝品套組來思考。對女生來說,百貨公司週年慶檔期最重要的就是搶保養品優惠組,精華液一罐原價一千元、眼霜五百元、美白化妝水六百元,把這三件單品結合起來原價是二千一百元,但週年慶期間只要一千五百元就能買到,相當於打了七二折,這是市價。

但如果是同樣的三件組商品,用精美包裝袋包裝,標價二千五百元,比分別單購還貴了四百元,卻仍有消費者願意買單,如果我是化妝品專櫃的櫃姊,這時一定會去把這三樣物品分別買齊,自己裝進漂亮包裝盒來賣,從中套利四百元放進自己的口袋。

這個觀念可套用到 ETF 淨値和市價的「折溢價」概念裡, 0050 是投資五十家公司股票,五十家公司分別有自己的股價,全部加起來可以得到 ETF 的原始價格,稱為「淨值」。而掛牌在股票市場裡的 ETF 股價稱為「市價」,市價理應貼近 ETF 眞實「淨値」價格。如果今天市價高於淨値,大戶投資人就可以用淨値向投信公司買進 ETF ,隔天再到市場賣出, 從中套利放進自己口袋,直到市價和淨値趨於近似。

當 ETF 市價大於淨値,就稱為「溢價風險」,不値得投資人去追價購買,因為總有一天它會回到眞正該有的價値。這種 ETF 大幅溢價的狀況最容易發生在剛上市的 ETF ,例如00885(富邦越南)上市第一天,溢價幅度一度衝破20%,股價一舉從掛牌的15 元衝到18.25 元,但隨後股價連續走跌回到15.02 元,硬是把溢價全部吐了回去。

反之,如果今天 ETF 市價低於淨値,稱為「折價」,就是可以買進的時機,因為預期市價應該有空間漲到淨値價位才是。一般來說 ETF 市價和淨値之間折溢價在1% ~ 2% 之間都算正常,若超過2%,甚至5% 以上,就會出現套利機會。折溢價數據,投信公司網站每天都會公告,需要一家一家查有點麻煩,推薦大家可以下載「台股 ETF 折溢價」App,每天都會即時整理各家投信公司旗下 ETF 折溢價情形,一目瞭然, 非常方便。

如果你想要了解更多下市的知識,還可以閱讀這篇文章:什麼叫ETF折 溢價?如何查詢?為什麼股票、基金沒有折溢價?

ETF 一點都不懶人

諾貝爾經濟學獎得主康納曼(Daniel Kahneman)曾做過一個有趣的研究,他統計一萬個股票帳戶,當投資人把A股賣掉轉買B股換股操作後,意外發現,一年後被賣掉的A股平均表現其實比B股還要好3% !

「什麼?積極換股操作反而比不換更差!」

康納曼花了七年時間,分析了十六萬筆交易才做出這份統計,統計時間長、數量也多,我相信有一定代表性,不過眞的和我們原先的想像有挺大的落差。

這份統計提醒了我們,如果你只是單純想獲得和大盤差不多的報酬,相對於近來很流行的電動車、生技、半導體等主題型 ETF ,其實追蹤大盤指數的 ETF 才是應該優先考慮的標的。另外,長期持有很重要,進出次數太多,被動投資反而會變成主動投資,喪失被動投資的本意。

過去我們常把 ETF 和「懶人投資」、「無腦買進」畫上等號, 但原則上只適用於市値型和高股息 ETF ,近來很紅的主題式 ETF ,比較適合會做功課的投資人,必須判斷哪些主題是未來主流,並掌握產業出現轉折或突破點的時機。所以,到頭來還是回歸 ETF 這章節一開始和大家說的, 見到一檔 ETF 先看看它屬於三大類型六大主題中的哪一類。

買 ETF 唯量是問,有人氣的 ETF 比較能免於規模太低或變壁紙的窘境。金融市場裡什麼鬼故事都有,如果眞的不會主動選股, 持有 ETF 確實不是太笨,尤其遇到系統性風險,全球股市一起下跌時,可以進場買進存股為目的的 ETF ,平常用主題型 ETF 波段操作,確實檢視這個主題有沒有如預期逐步發酵。重點是, ETF 眞的一點都不懶人,我們還是要多關心自己手上買到的到底是什麼。

書名:《零基礎!機智選股生活:用台股打造「財富後盾」,人生更有安全感》

作者:葉芷娟

出版社:時報出版

【延伸閱讀】