市場的目光都聚焦於美聯儲,這一次美聯儲決議決定著大選之前的市場走向。在美聯儲周三宣布政策之前,全球市場漲跌互現,而美國期貨小幅上漲。法蘭克福和東京的基準指數溫和上升,但倫敦和香港的基準指數有所下滑。美股午後走高,美聯儲維持利率不變,並預計將維持利率在當前水平至 2023 年。會議聲明偏鴿派,整體符合市場預期。

美聯儲說了些什麼?

1. 經濟預測偏樂觀, 2023 年達目標

美聯儲上調了經濟預估。自 7 月末美聯儲政策會議以來,美國經濟“最黑暗的時刻”已過。美國最初的 2200 萬失業如今已經恢復近一半,失業率從 14.7% 降至 8.4% ,這一失業率已低於美聯儲官員年底的預期 9.3% 。

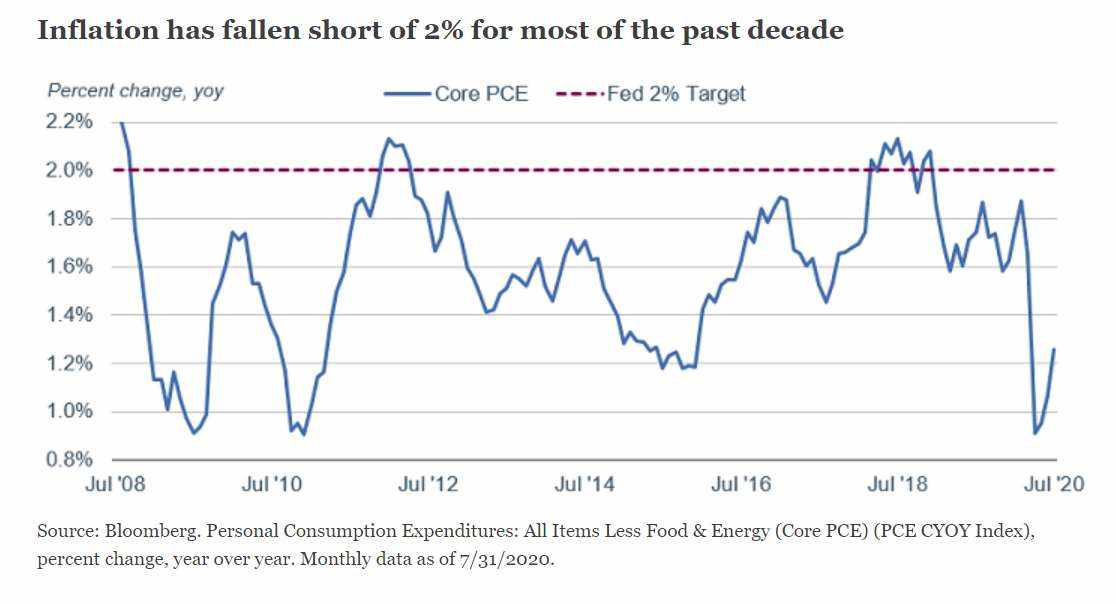

該委員會目前預計全年GDP降幅為 3.7% ,遠好於 6 月的 6.5% 。不過,委員會將 2021 年的預測從 5% 下調至 4% ,將 2022 年的預測從 3.5% 下調至 3% 。該委員會預計 2023 年GDP將增長 2.5% 。該委員會還將 2020 年的通貨膨脹預期從 6 月份的 0.8% 上調至 1.2% ,不過它仍認為要到 2023 年才能達到 2% 的目標。

即便是GDP這一關鍵指標出現反彈,就業率的提升依然存在滯後性。換而言之,即便經濟出現復甦,數百萬失業者無法感受到經濟回暖的跡象。自上世紀 90 年代以來,就業從經濟衰退中的反彈表現遠比GDP的提振來得遲緩, 2008 年金融危機帶來的失業潮,直到 2014 年中期才收復了所流失的 800 萬個崗位。

此次新冠疫情的影響只會增加這一現象的複雜性。一方面,新冠疫情對於服務業影響難估,旅遊業、餐飲業等行業有數百萬人沒有工作;另一方面,疫情引發的生活、消費、生產方式的轉變勢必影響商業模式的變革,因此這一輪的待業時間或許會持續更久。當前就業率的恢復能否延續這一水平才是美聯儲應該擔心的。

2. 繼續維持低利率,長期通脹率目標 2%

美聯儲釋放了長期寬鬆貨幣政策的信號,顯示美聯儲至少到 2023 年底都沒有必要升息。 8 月美國CPI數據已經升至 1.3% ,通貨膨脹已經開始復甦。美聯儲核心通貨膨脹目標當前為 2% ,這說明美聯儲在拖延加息預期。

對於通貨膨脹的目標,美聯儲措辭明確,即希望保持寬鬆的貨幣政策立場。 “由於通貨膨脹持續低於這一長期目標,委員會的目標是在一段時間內實現略高於 2% 的水平,以便長期平均通貨膨脹率達到 2% 。”

Δ通脹率未達 2%

雖然表示將繼續維持低利率,基準利率維持在 0% – 0.25% 區間不變。但由於經濟不確定性加劇,美聯儲官員並沒有明確承諾,即將通貨膨脹預期同利率前景掛鉤。例如,在達成 2.5% 的通貨膨脹率之前,指標隔夜貸款利率目標區間將繼續保持在目前的 0-0 . 25% 。

8 月下旬,明尼阿波利斯聯邦儲備銀行行長內爾·卡什卡里(Neel Kashkari)在彭博播客中表示:“我認為我們不需要改變當前的前瞻指導來改變市場預期,這是一個巨大的壓力。” 包括亞特蘭大聯儲的拉斐爾·波斯蒂克(Raphael Bostic)和波士頓聯儲的埃里克·羅森格倫(Eric Rosengren)在內的一些同事都闡述了類似觀點。

美聯儲還有什麼招?

若想繼續防水,美聯儲或許會選擇繼續大舉“購債”。目前美聯儲正在購買大量債券,包括國債和抵押貸款支持證券(MBS)。“購債”是美聯儲的“必殺技”,當市場預期美聯儲開始或繼續購買債券時,利率就會大幅下降。當美聯儲威脅要取消或減少債券購買時,利率就會走高。而市場心心念念的利率又是關乎企業與消費者的經濟命脈。

“等待與觀望”仍是美聯儲當前的基調,是否將通脹目標與利率前景明確掛鉤、是否調整“購債”,都需要美國經濟態勢的進一步明朗化。

美聯儲的“救命錢”——大眾商業貸款還好嗎?

為緩解新冠疫情的重創,美國財政部和美聯儲啟動了 6000 億美元大眾商業貸款(Main Street Lending Program),這一計劃堪稱美國中小企業的“救命錢”,搶救效果究竟如何?貌似大銀行們對此並不感興趣,參與率僅為 0.2% ,這將削弱經濟復甦與促進就業的正向影響。

據負責該計劃的波士頓聯邦儲備銀行(Boston Fed)表示,截至 9 月 10 日,美國僅發放了 14 億美元的普通貸款,還有大約 3 億美元已提交或正在處理中。相比之下, 3 月份以來藍籌股公司已經發行了逾 1.2 萬億美元的公司債券,以幫助抵禦疫情對經濟的打擊。

2008 年金融危機之後,一些銀行退出了向風險較高的中端市場公司放貸的業務,因此也缺乏專業技能。同十年前類似,據彭博社採訪的銀行家透露,美國財政部建議銀行避免承擔任何信貸風險,但同時要以“零損失”為目標。由此可見,銀行並非毫無風險。

此外,由於擔心同貸款人美聯儲“對薄公堂”,一些潛在貸款人或將放棄選擇這一貸款計劃。這一計劃未能有效推進的代價並不小。美國中型企業約有 4800 萬員工,約佔私營部門GDP的三分之一。對這些公司來說,信貸緊縮可能會導致許多公司步履蹣跚或徹底破產,阻礙後疫情時代下的經濟復甦與就業提振。根據AFS Business Intelligence的數據,大型和地區性銀行提供的貸款已經減少到 2500 萬美元,甚至更少。

“如果經濟繼續低迷,企業破產增加,而該計劃仍收效甚微,未來經濟如何前行將是個問題。”哈佛大學經濟系主席、 2012 年至2014 年擔任美聯儲理事的傑里米•斯坦(Jeremy Stein )對這一計劃的成效並不樂觀。

⟪36氪⟫授權轉載

【延伸閱讀】

清除絆腳石-_-.png)