編按:富邦金(2881)董事會決議通過配發 4 元股利,創下歷史新高紀錄,盈餘配發率達 46.8%,現金股息 3 元、股票股利 1 元。 富邦金去年稅後淨利達 902.72 億元,創下歷史新高,現金股息從去年每股 2 元提高到 3 元。除了現金股息外,富邦金此次同時配發股票股利1元,為該金控時隔九年以來,再次配發股票股利。——財訊快報

藉由這個時事議題,我們來進一步認識富邦金吧!

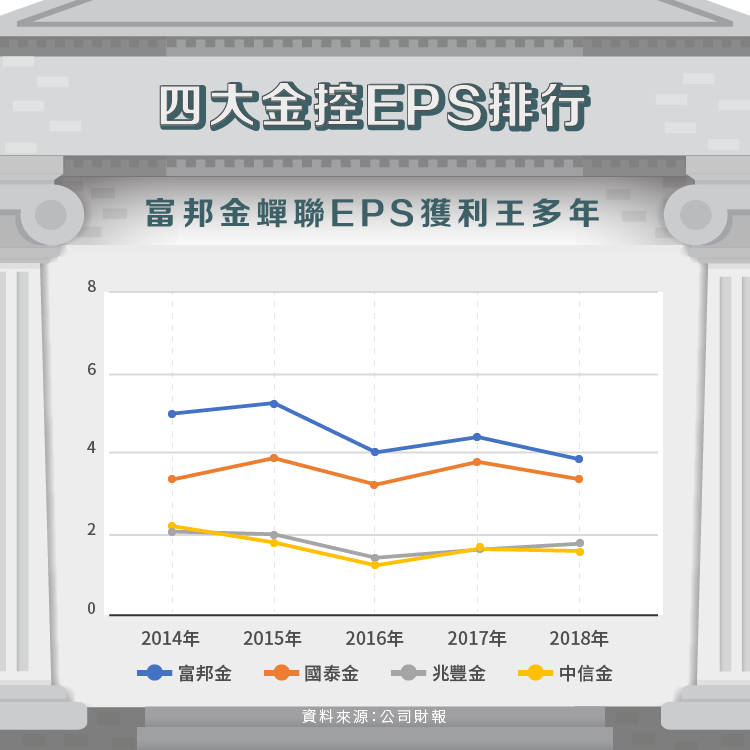

攤開台灣各大金控的年度每股獲利,富邦金(2881-TW)控可說是穩居 EPS 獲利王,雖然獲利的絕對數字輸給國泰金(2882-TW),但因股本比國泰小的緣故,讓 EPS 從 2009~2018 年都是名列首位,到底富邦金是靠什麼業務獲利的呢?底下就一一為大家介紹。

成立背景

2001 年台灣實施金融控股公司法,富邦金控成為全台第一家成立的金控公司,整合旗下富邦產險、富邦人壽、富邦商銀、富邦證券,後續再併入富邦投信、台北銀行等事業。旗下各事業體在各領域中都名列前茅,例如富邦產險市佔將近四分之一穩居龍頭、富邦證券經紀單點平均成交量第一、富邦人壽多項業務僅次於國泰人壽、北富銀佈局中國腳步最積極等。

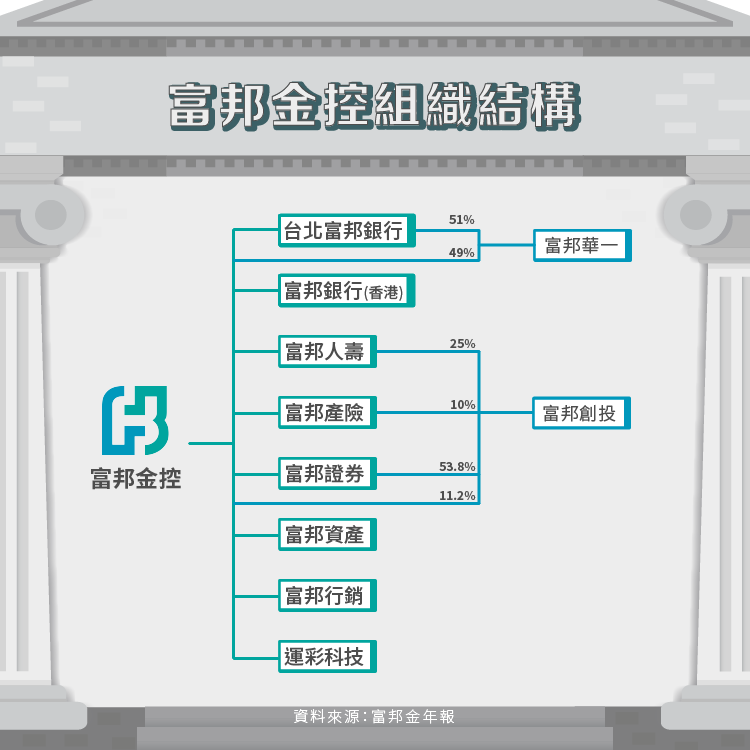

組織結構

截至 2018 年底,富邦金控旗下共有 8 家直接 100% 持股的子公司,另外還有兩家透過子公司一起 100% 持有的公司,當然各子公司底下還有其他轉投資。其中富邦產險本身成立於 1961 年,是整個富邦集團歷史最悠久的公司,而富邦人壽也與國泰人壽並列國內兩大人壽。

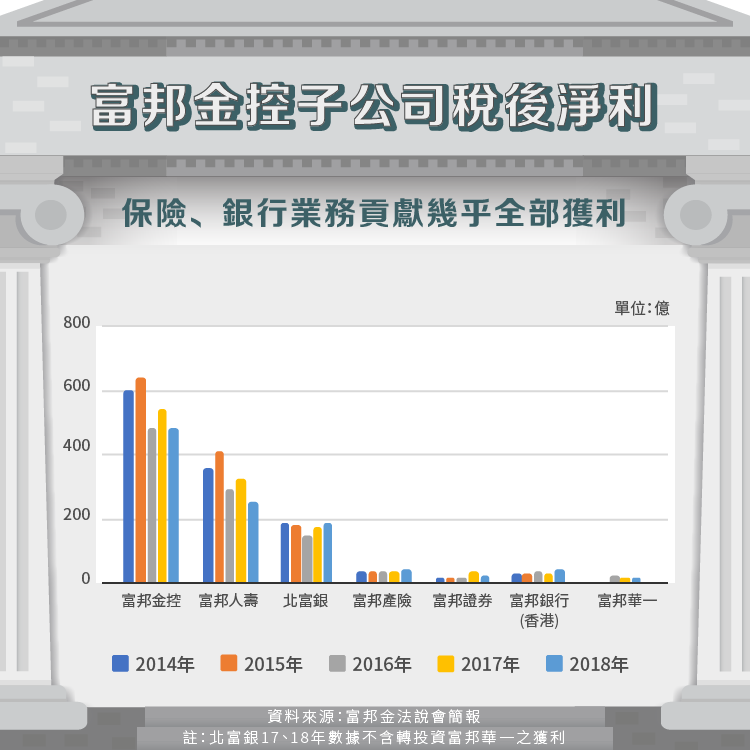

至於獲利的部分,各子公司的稅後淨利以富邦人壽的貢獻最大,其次則是台北富邦銀行,產險、證券與其餘子公司則貢獻剩下的部分,不過除了圖上所列的子公司以外,其餘子公司綜合起來其實還小幅虧損。由此可見,要分析富邦金的營運狀況重點仍須擺在保險與銀行業務的部分。

底下我們就針對各重要子公司做進一步的探討。

台北富邦銀行

首先從銀行看起,北富銀的前身分別為台北市政府的台北銀行與富邦集團的富邦銀行,2005 年時,兩家銀行正式合併,也創下台灣官股銀行與民股銀行合併的先例,近年來穩定貢獻母公司約 180 億的稅後淨利,底下將以北富銀的個體財務數據來進行分析。

- 淨收益結構

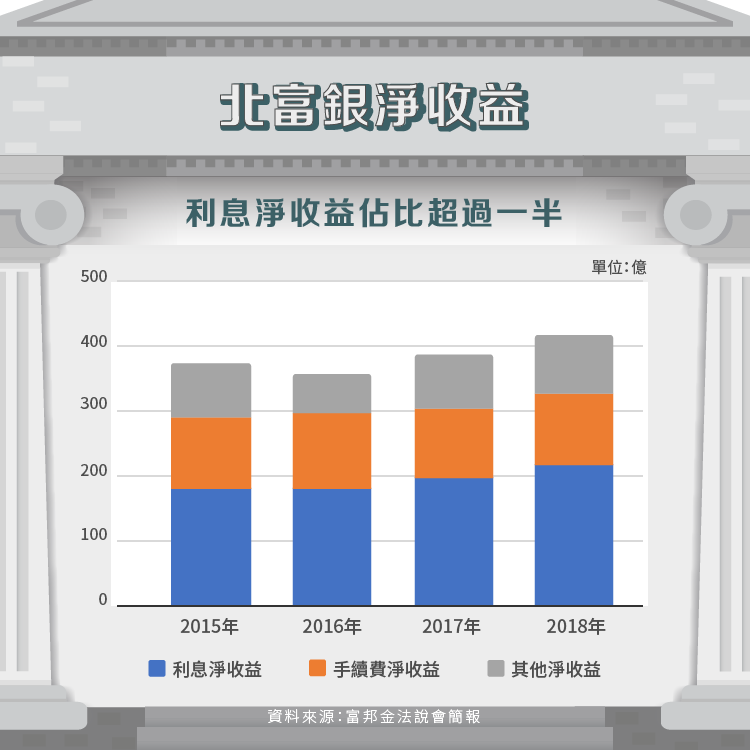

北富銀的淨收益結構主要可分為三塊:利息淨收益、手續費淨收益、其他淨收益,其他部分包含衍生性商品、外匯、金融資產損益等。三者中以利息淨收益佔約 5 成最重。

而利息淨收益的部分以存放款相關業務為主要來源,另外投資或發行債券的利息收支也包含在裡面,兩者近年來都有所成長,帶動整體淨收益成長。接下來就來觀察有關存放款的一些數據。

- 放款結構

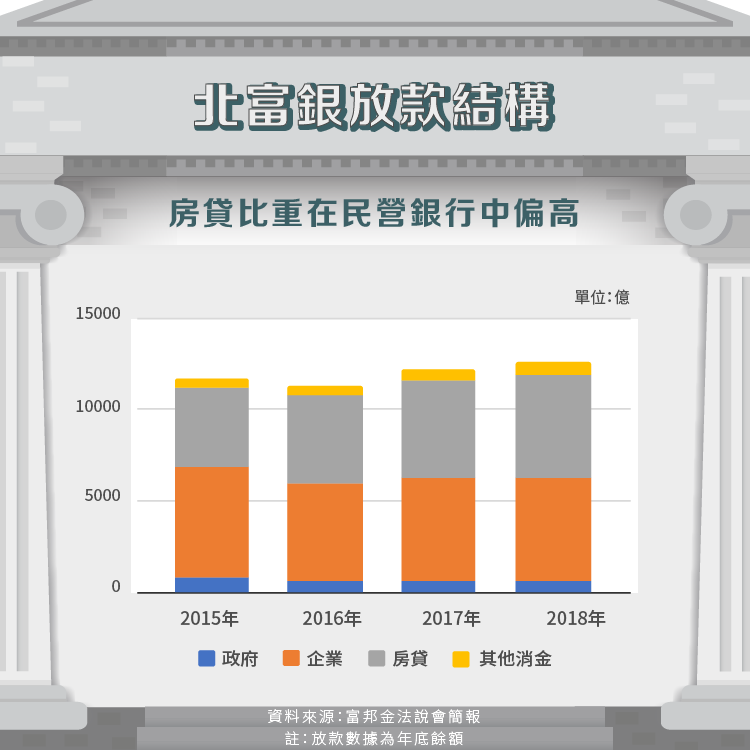

觀察北富銀的放款結構可發現,主要是以企業與房貸為主,兩者皆佔 4 成多,其中房貸這塊是比較特別的,多數銀行的房貸占比都沒有像北富銀這麼高,尤其民營銀行,這也讓他們近年來躋身國內前五大房貸銀行之列,另外入榜的民營銀行為中信銀,雖然房貸放款總額大於北富銀,但是佔中信銀的整體放款比例也才不到 3 成。

北富銀主要透過兩大通路去尋找房貸客戶,首先與房仲業者配合,擴大異業合作,另外則是針對銀行財管的優質客戶,抓緊「換房族」的需求,此類客戶財力較高,抗風險能力較佳,是銀行積極爭取的對象。

- 利差數據

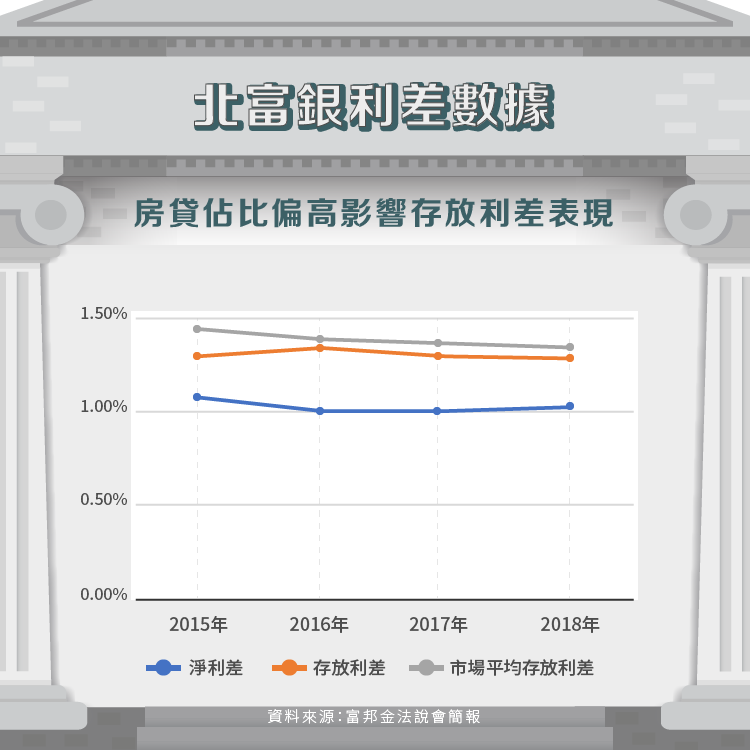

但房貸佔比這麼高的結果,也會讓銀行的存放利差不太好看,整體的存放利差低於央行統計的台幣市場平均,而通常外幣的存放利差會比較高,也就是說北富銀的台幣存放利差應該更低才對。這也讓淨利差幾乎快不到 1%,18 年還有小幅上升是因為債券投資的帶動。

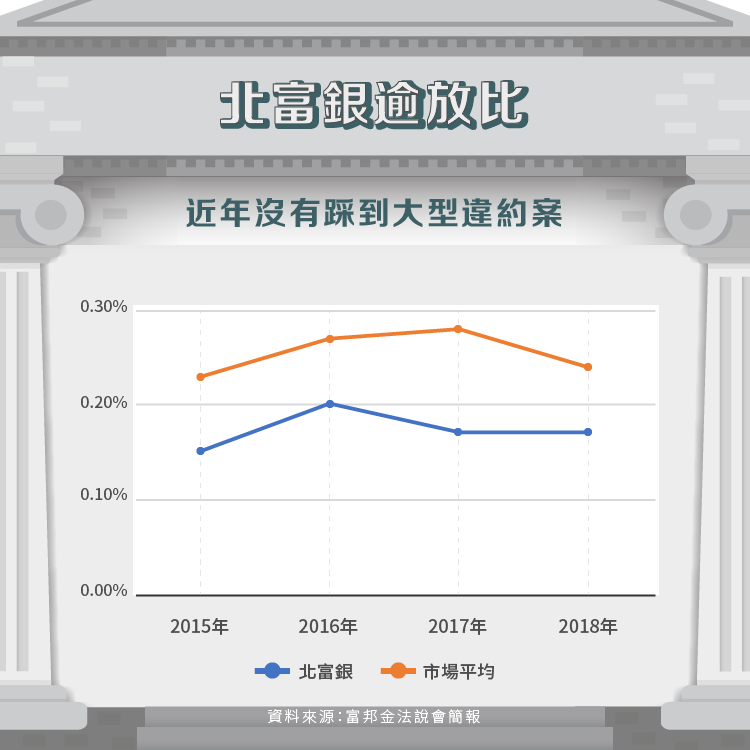

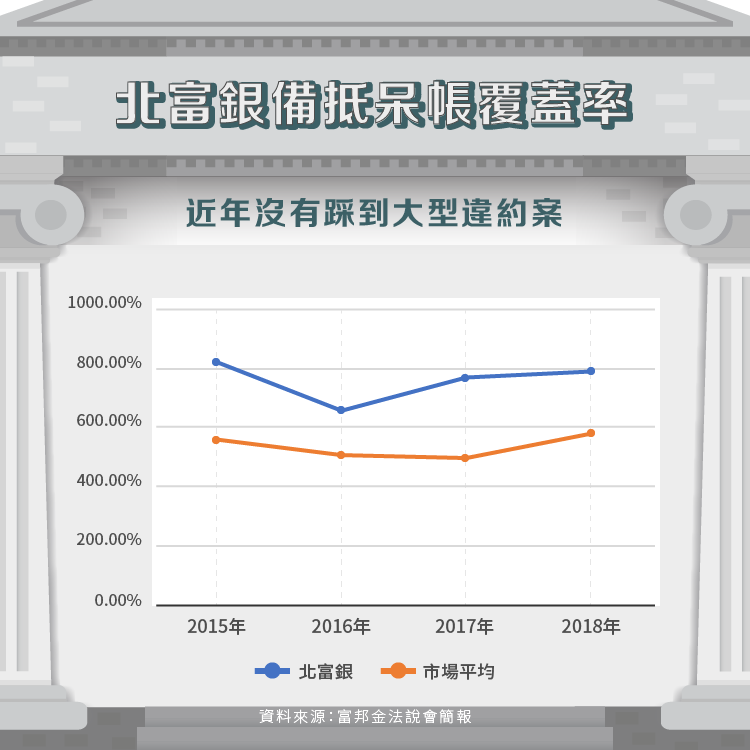

- 資產品質

除了收益的部分,再來還要關心放款品質,以逾放比與備抵呆帳覆蓋率來說,北富銀都維持在市場水準之上,近年來也並沒有踩到市場上較大的放貸違約案,推測也跟放款結構有近一半是有房屋土地擔保的房貸有關。

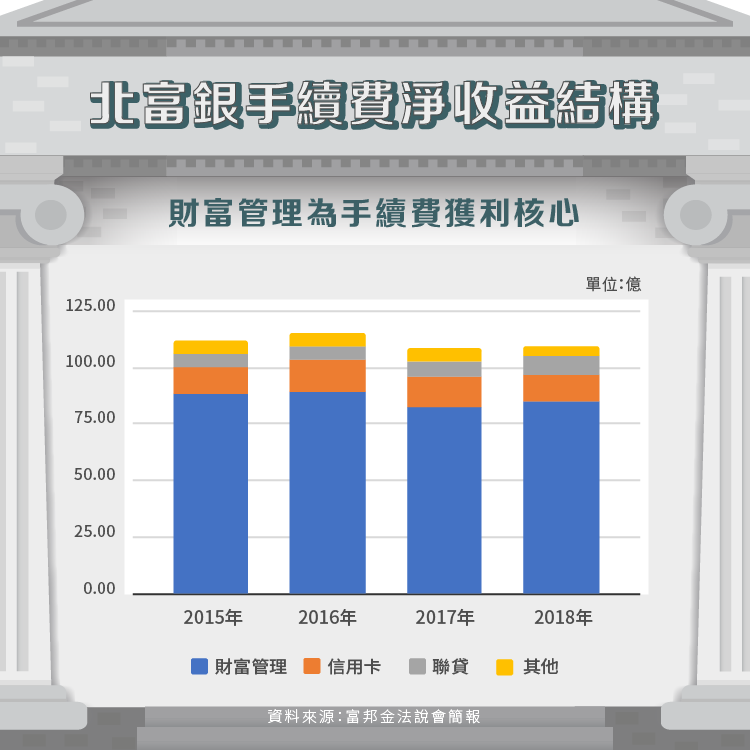

- 手續費淨收益

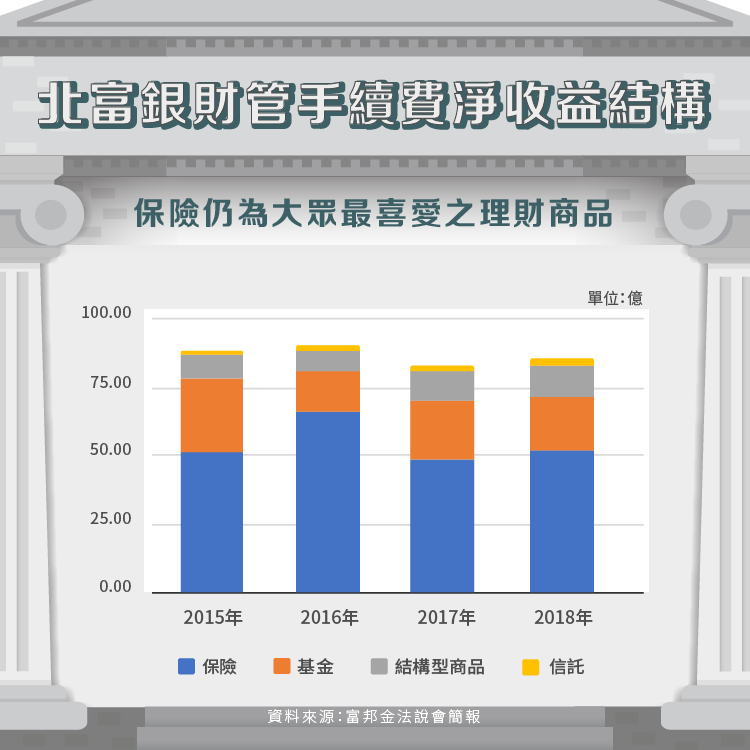

接著來看每年佔比約 3 成的手續費淨收益,北富銀近年的手續費淨收益皆維持在百億之上,最主要的貢獻來自於財富管理,佔比超過 75%,其次是信用卡相關的手續費,放貸相關的手續費反而佔比並不高,是比較特別的地方。

而細看財富管理手續費可以發現其中佔比最大的是銷售保險商品相關的收入,其次則是基金銷售,兩者合計約佔 8 成多,理財商品的銷售仍深受國人所喜愛,而且看起來北富銀較沒有受到市場波動的影響,留住客戶的能力較佳,對於股東來說是個好現象。

展望未來,2018 年最大的動作應該要屬取得 LINE Pay 將近 2 成的股權,並佔有 2 席董事,透過合作可以取得龐大的支付數據,有利進行數據分析與行銷,另外這些用戶未來也有可能成為北富銀的客群,進而增加相關手續費的收入,在現今 LINE Pay 越來越普及的情況下,此項戰略合作可說是具有重要的意義。另外同樣與 LINE 合作的純網銀,預計也將開啟更多新的可能,期待未來此塊的發展。

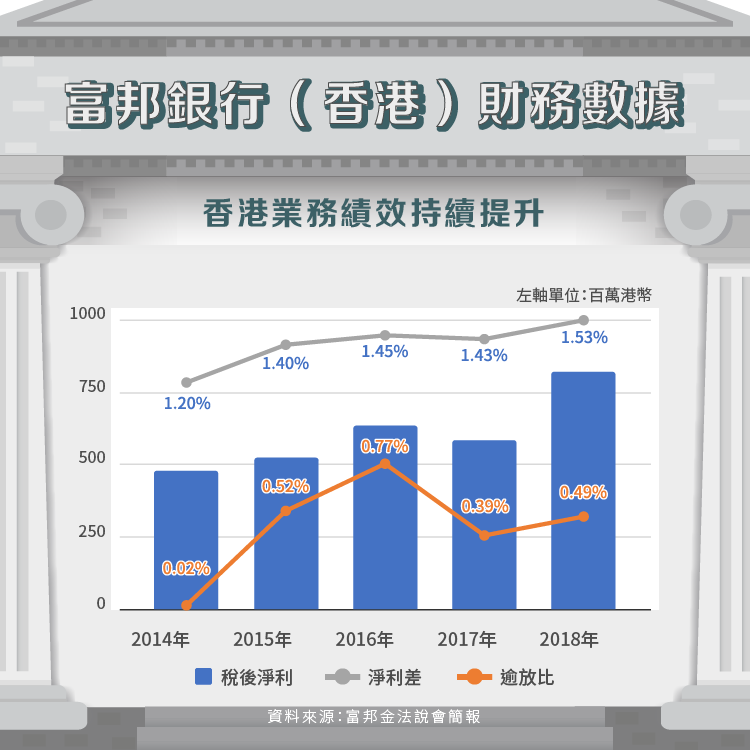

富邦銀行(香港)

富邦金在香港的佈局是從 2004 年收購香港港基銀行開始,後來在 2005 年時更名為現在的富邦銀行(香港),當初併購的目的有透過香港進軍中國的戰略地位,因此也在 2008 年時投資中國的廈門銀行,開創台資參股中國銀行的先驅,這筆股權在 2018 年底正式轉給富邦金控直接持有。

再加上後來直接買下華一銀行,富邦金在中國的佈局可說是相當完整,香港據點的重要性反而下降,因此在 2018 年底時也傳出富邦金有意出售香港銀行的新聞,但仍處於初步接洽的階段。

回到近年香港地區的經營狀況,稅後淨利 2018 年大幅跳升,主要受惠淨利息收入及廈門銀行相關收入增加;而香港同業拆款利率的上升,則使淨利差穩定上升,逾放比與台灣銀行相比稍微高了一點,但比中國子行還低。不過廈門銀行股權轉移給母公司後,未來香港部分獲利勢必會減少,但對於金控主體並沒有影響,反而如果能順利出售香港業務,有可能會有處份利益的進帳。

富邦華一

富邦華一前身是華一銀行,原本是 1997 年由寶成(9904-TW)總裁蔡其瑞以個人名義持有的投資公司與上海浦東發展銀行、香港永亨銀行共同出資成立,後來富邦在 2012 年時收購其中 8 成股權,其餘為浦東所有,又於 2016 年 10 月取得剩下的 20% 股權,正式成為富邦金控的全資子公司。

在中國的台資銀行有像富邦是在當地成立子行公司,如永豐、玉山、國泰等,另外其他多數則是設立分行,差別在於子行須獨立受到中國金管機構監管,不能依靠在台灣的母行計算相關法規要求的比率,不過在業務上卻不會受到限制,包括可以吸收 100 萬人民幣以下的定期存款、可以發展信用卡等消金業務等,兩種方式各有優劣,端看母公司的策略。

而富邦華一就是目前在中國深耕最多的台資銀行,截至 2019 年 5 月已有 26 個營業據點,在各個重要城市幾乎都有佈局,並積極發展許多業務,例如取得中國公民人民幣業務牌照、成為第一家可以發行信用卡的台資銀行等,為的就是中國背後龐大的消金業務。

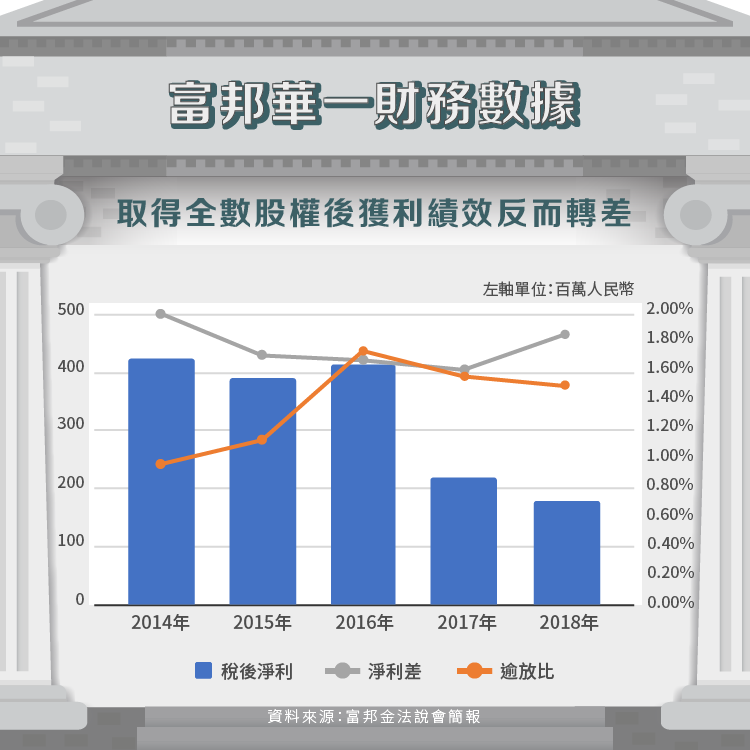

不過從 2016 底取得全數股份後,富邦華一接下來兩年的稅後淨利卻是衰退許多,主要是受到中國去槓桿監管影響,導致放款、投資部位受限,金融交易相關收入降低,另一方面市場資金成本增加也導致淨利差下滑,2018 年透過貸款組合的優化有向上提升,但稅後淨利仍未見起色。安全性方面,逾放比是集團底下所有銀行最高的,反映中國市場較為不良的資產品質。

富邦人壽

再來進到另外一大業務保險的範圍,其中富邦人壽是貢獻金控獲利最重要的子公司,每年的獲利起伏也是來自於他,而影響壽險公司稅後淨利的因素很多,包括保費收入、理賠成本、投資收益、匯率變化等,每年變動的原因不盡相同。

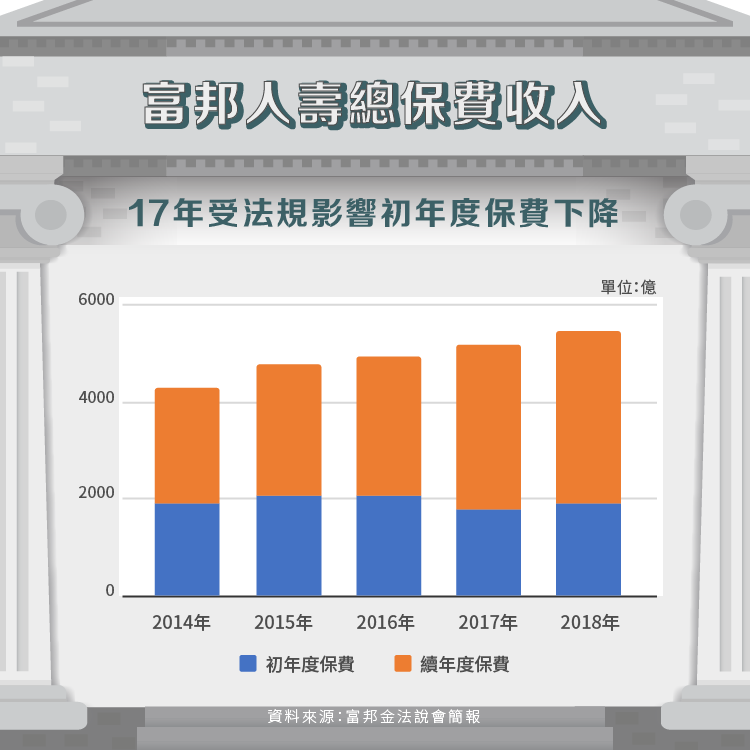

首先收入方面近五年總保費收入持續成長,但 2017 年的初年度保費有突然下滑的現象,主要受新商品責任準備金利率調降,保費相對應上升,造成銷售趨緩的影響,18 年則因投資型保單持續成長、分期壽險回溫的關係,帶動保費成長。

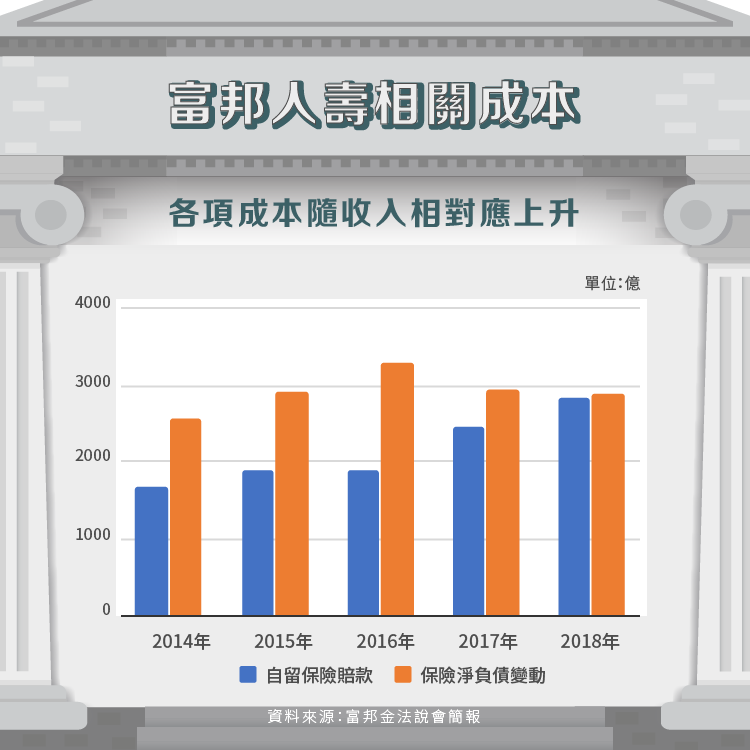

成本方面,因為總保費持續上升,自留保險賠款也當然會相對應上升,而保險負債淨變動則依銷售保單不同,有不一樣的提列準則,此項數字在 2016 年攀升,也影響當年度稅後淨利。

投資方面也是另一大獲利來源,隨著可投資的資產越來越多,近年的投資收益也越來越高,但要稍微注意的是報酬率反而是下降的,尤其是避險前與避險後的差距越來越大,反映出避險成本升高的隱憂,主要是因為近年來台美利差擴大,換匯避險的成本提高之故。

另外一個壽險業的大事則是 IFRS17 會計公報,國際預估 2021 年生效,國內則最快 2024 年導入,但相關衝擊仍引起熱烈討論,主要是擔心相關的保險負債準備會增加許多,影響資產負債表,進一步須增資因應,這也是為什麼擁有兩大壽險的富邦與國泰,2019 年的股價表現不若其他金控或銀行亮眼的原因之一。

富邦產險

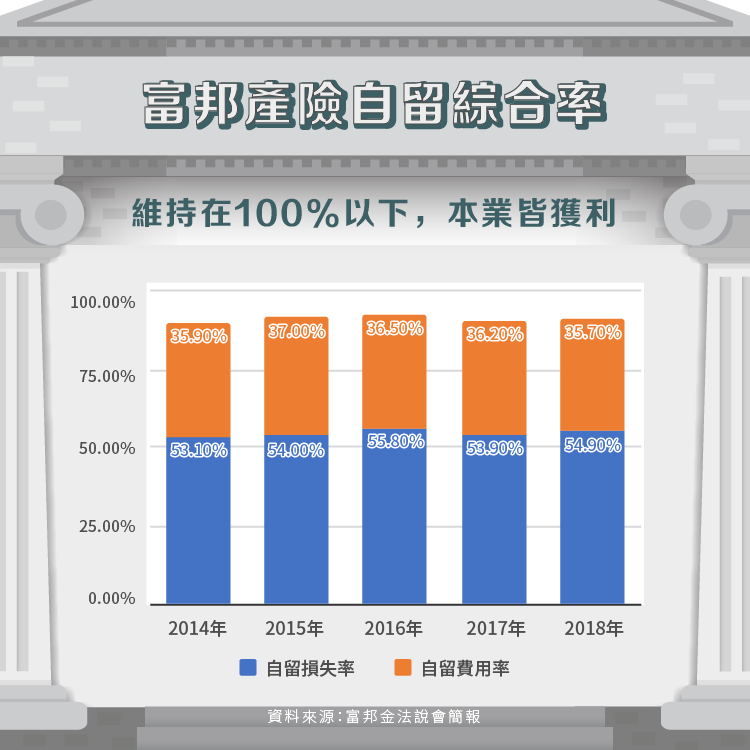

產險的部分,2018 年簽單市佔 23.4%,穩居市場龍頭。若以產險公司常用指標衡量績效,也是表現優異,自留綜合率都低於 100%,代表本業是有在賺錢的,其中自留費用率指的是保險公司扣除再保險轉嫁出去的風險後,其日常營運費用佔自留保費的比率,而自留損失率則是理賠部分的比率,兩者加總就代表產險公司承擔的總成本,數字大於 100%,代表本業虧錢,如果投資績效不彰,那整體就會是賠錢的。

近年穩定的績效使得富邦產險獲利持續上升,另一方面,中國子公司富邦財險獲利也逐漸轉好,自留綜合率 2018 年降低了 8.8 個百分點,來到 105.3%,雖然仍高於 100%,但在持續優化費用管理、緊盯核保政策的狀況下,預期未來仍能繼續改善,最終貢獻產險母公司獲利。

財務績效

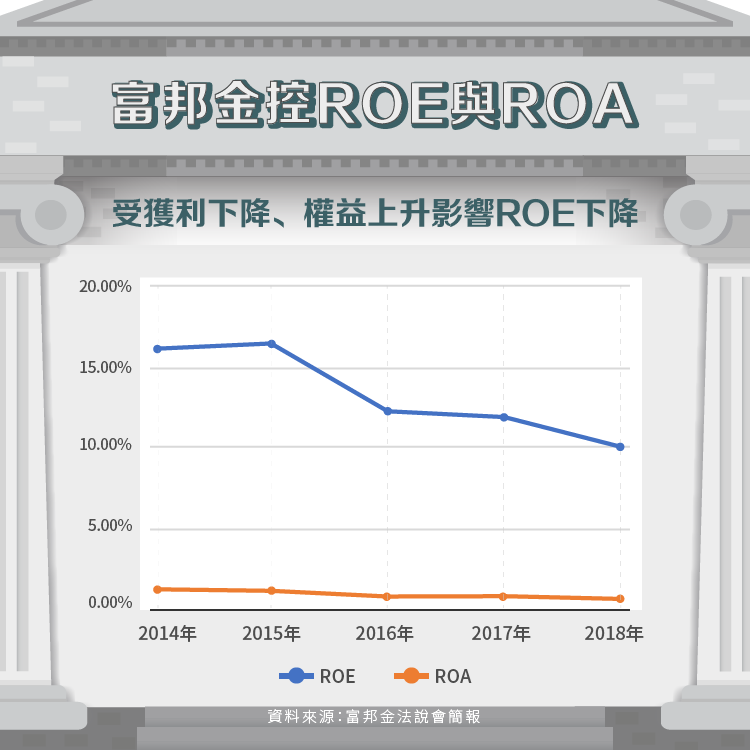

最後用一些財務數據檢視整體績效。首先獲利的部分,ROE 與 ROA 受到近幾年獲利下滑的結果也不太好看,股利發放率不到 5 成的結果也使股東權益提升,變相拉低 ROE 的數字。

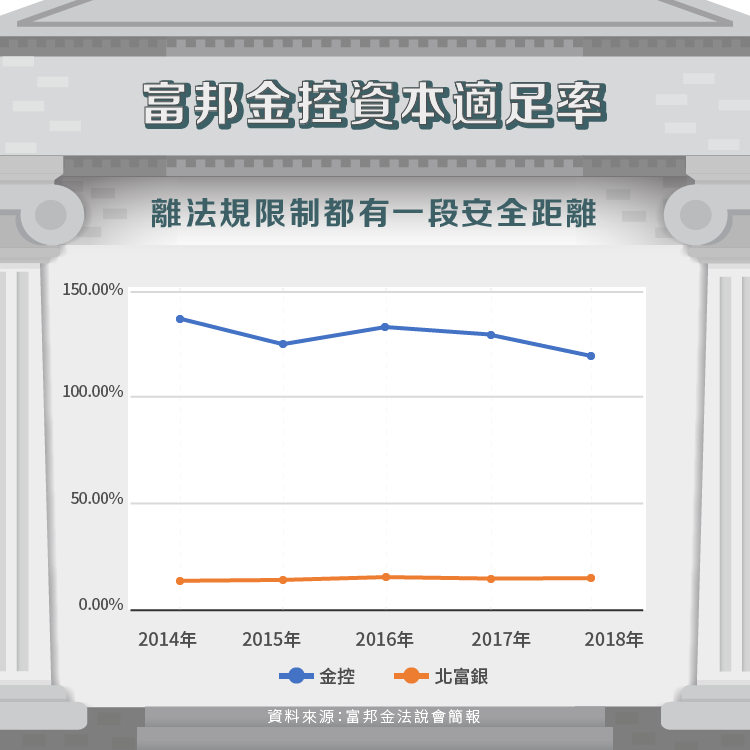

在安全性方面用資本適足率來檢查,其中銀行的資本適足率維持在兩位數以上,過往的法規要求只有 8%,但 2016 年後為了接軌巴塞爾協定的要求,政府也逐步提高法規限制,採取逐年調高 0.625% 的方式,2018 年來到 9.875%,2019 年則要滿足 10.5%,目前來看北富銀離標準仍有一定距離,暫時不用擔心資本不足的風險,而整體金控雖有些許下滑,但也都維持在法規標準之上。

結語

富邦金身為國內兩大金控,旗下涵蓋各項業務,並都維持一定的地位,雖然壽險業未來面臨的挑戰還很多,但若回歸保險的本質,做好相對應的準備,反而大的壽險公司會比較有能力應對。而銀行部分在中國業務蓬勃發展的情況下,是未來可以期待的彩蛋,但也要小心他們國內的政經風險。整體來說富邦金控未來幾年應仍能維持金控獲利王的寶座。

資料來源:富邦金財報、年報、富邦金法說會簡報、經濟日報、工商時報、鉅亨網

【延伸閱讀】