國泰金(2882-TW)控為台灣最大的金控公司,以「大樹」為企業標誌而深植台灣民眾心中,是台灣少數以人壽為主要獲利來源的金控集團,旗下的國泰人壽與富邦人壽並列台灣兩大壽險龍頭,近年策略聚焦「保險+銀行+資產管理」三大獲利成長引擎,但受台灣低利率環境及 IFRS 17 的衝擊可能將對公司營運造成負面影響。

公司簡介

國泰金控成立於 2001 年,為台灣第一大民營企業集團「霖園集團」的經營核心。霖園集團由蔡萬霖先生所創立,最早蔡萬春與蔡萬霖兄弟於 1962 年成立國泰人壽,並於 1979 年時分家。分家後蔡萬霖以其獨到的眼光看好當時在台灣剛起步的人壽保險業務,之後蔡萬霖以國泰人壽與國泰建設為骨幹成立國泰人壽集團,稍後正式改名為霖園集團。國泰金控是霖園集團根據《金融控股公司法》,在收購合併了世華銀行之後,整合旗下原有相關業務成立的金控公司,目前旗下有六間子公司,分別為國泰世華銀行、國泰產險、國泰人壽、國泰證券投資信託、國泰綜合證券及國泰創投,現任董事長是蔡萬霖之子蔡宏圖,總經理為李長庚,組織圖整理如圖一。旗下業務涵蓋各個金融領域,並持續通過併購與入股方式強化各領域的競爭力。

國泰金控的獲利主要來自國泰人壽與國泰世華銀行兩大子公司,2018 年獲利分別為 303 億元與 213 億元,佔 2018 年稅後淨利的 58% 與 41%,其他子公司則合計獲利 19 億元,佔比約 1%。相較其他以銀行為主體的金控公司(如:兆豐金(2886-TW)、玉山金(2884-TW)等)經常有接近 90% 淨利來自銀行業務的情況,國泰金控的獲利因有國泰人壽支撐顯得較為分散,而其他子公司雖然獲利貢獻少,但未發生虧損的情況。接下來就分別來介紹國泰金控最重要的兩個子公司國泰人壽與國泰世華銀行。

國泰人壽

- 創天價的歷史

提到國泰人壽,相信不少人會回想到 1980 年代末期到 1990 年代初期,當時是「台灣錢,淹腳目」的時代,游資有多氾濫、資本市場有多瘋狂大概是現代年輕人難以想像的,其實從股價指數的表現不難看出當時台灣經濟正吹出一個巨大的泡沫,股市在 1962 年 2 月,花了超過 24 年才在 1986 年 10 月站上 1,000 點,接著卻花不到 3 年的時間,在 1989 年 6 月就突破萬點,1990 年更站上史上最高的 1 萬 2,682 點,3 年推升指數上漲超過 10 倍,當時市場瘋狂的程度由此可見。

就在這個台股行情最好的年代,也是當時金融機構寡占的時代,台灣唯一上市的壽險公司國泰人壽最高股價漲到 1,975 元,這個紀錄也高懸了二十四年,一直到近年才被大立光(3008-TW)打破。當時台灣有超過六檔的金融股,股價超過千元,除了國泰人壽外,三商(2905-TW)銀都逾千元,其中彰銀(2801-TW)是 1,105 元,一銀是 1,110 元,華南銀行最高漲到 1,120 元;中華開發漲到 1,075 元,還有後來併入永豐金控的台北企銀,一度漲到 1,080 元,

金融股最光輝的時代,也伴隨著最大的風險,台灣政府在這個時代陸續完成利率市場化、銀行民營化以及開放資本帳等多項改革,就在 1991 年時任財政部長的王建煊一口氣開放十六家新銀行,金融業寡頭壟斷的時代宣告結束,加上房市、股市的泡沫雙雙吹破,金融股股價慘跌,到了 1997 年再遇到亞洲金融風暴,許多民營銀行經營不善面臨倒閉,這是金融股的一頁滄桑,也代表金融業走過泡沫調整過程的慘痛代價。

- 商業模式

保險業的經營模式,就是向保戶收取保費(收入),然後用這筆錢去投資產生收益,最後在滿足保單條件後,將保額(支出)交付予保戶,故在設計保險費用與保額時,精算師會計算「預定利率」也就是資金取得的成本,「預定利率」越高,那麼保額折現回來的現值就越低,表示保戶所繳交的保險費用也越低,最後保費收入加計投資收益扣掉保額的支付中間的差異,就是保險公司的利潤(虧損)來源。

- 營運概況:

回顧完國泰人壽所創下的天價歷史及簡單的商業模式介紹後,再來分析目前國泰人壽的經營狀況及重點,首先就國泰金年報所公布的營業比重,目前國泰人壽以業務別分類,人壽保險佔比 65% 為最高,投資型保險佔比 20% 居次,其他業務如健康檢、傷害險及年金險則佔約 15%。國泰人壽 2018 年保費收入達 6,807 億元,市占率 19.3% 為台灣第一,排名第二、第三的富邦人壽及南山人壽,市占率分別為 15.4% 及 14%,前三大壽險公司,就吃下全台近 5 成的市場。

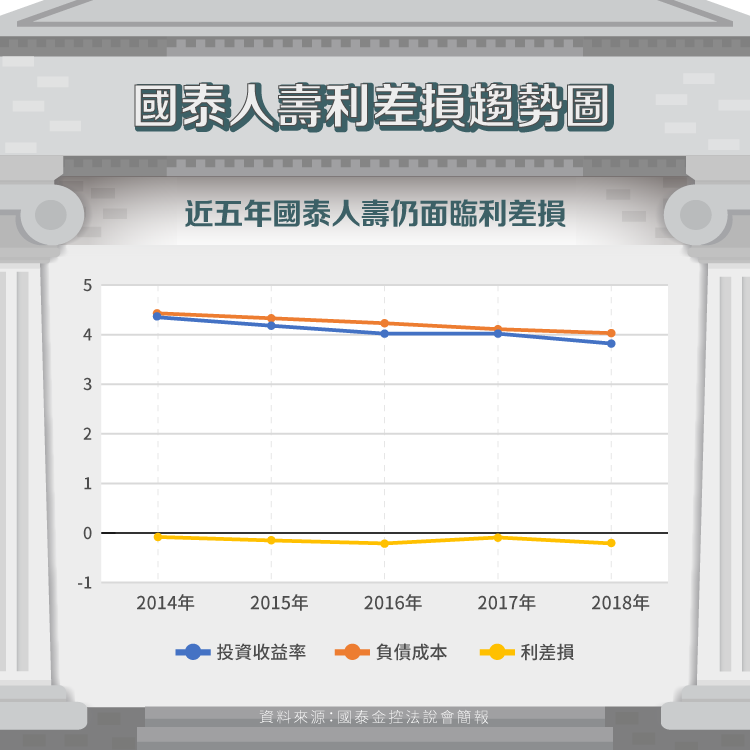

除了基本的收入面外,負債成本及投資報酬率更是分析保險業非常重要的營運指標,從上述保險業的商業模式可知,若保險業者以當初預估保費收入未來的報酬率,並以此承諾未來給付保戶的保額,在隨著市場利率滑落的環境下(如台灣的十年期公債利率自 2000 年後即快速下滑),保險業者在這中間的過程,若無法找到匹配當初預定利率的投資工具,這中間形成的落差就稱為「利差損」。

若以國泰人壽法說會公布的資料,2018 年負債的成本大約在 4.03%,避險後的投資報酬率約為 3.82%,中間有 0.21% 的利差損,而從最近五年的資料(整理如圖二),可以看出以國泰人壽目前的投資收益率與負債成本相比,利差損仍持續存在。

雖然利差損並不會立刻反應在保險業者的財報上,至少在目前的會計原則下不會。但我們都知道,這就像是政府各種的年金制度,雖然目前帳面上仍擁有許多資產,但未來若無法扭轉收益結構,相當有可能會面臨入不敷出的局面。

國泰世華銀行

- 融入在地生活

由世華聯合商業銀行與國泰商業銀行於 2003 年 10 月合併後成為現今的國泰世華銀行。現代人跑銀行存錢、匯款、買賣金融商品,已經成為生活的一部份,「銀行」更成為都市街道上常見的風景,以銀行局的統計目前台灣分行家數前五名的銀行分別為:合作金庫商業銀行 ( 269 家)、第一商業銀行 ( 187 家)、華南銀行 ( 185 家)、彰化銀行 ( 184 家) 及國泰世華銀行 ( 164 家),扣掉前述有官股色彩的銀行,則國泰世華已為台灣營運據點第一多的民營銀行。

另外根據金管會統計,截至 2019 年 7 月全台自動提款機 ATM 台數達 30,056 台,台灣 ATM 機台架設的密度之高,為其他國家難得見到的情況。ATM 台數以中信銀最多達 5,992 台(佔比約 20%),第二多為國泰世華銀 4,165 台(佔比約 14 %),台新銀 3,639 台則居第三(佔比約 12 %)。中國信託因穩住 7-11 超商據點,使得機台數領先群雄,而國泰世華除佔據部分全家、萊爾富超商的據點外,近年更大手筆操作,搶下社區超市龍頭全聯福利中心的據點,目前全台全聯門市有高達 99% 配置國泰世華的 ATM 機台,故隨著全聯積極展店,國泰世華在 ATM 機台的數量已逐步進逼龍頭中信銀。

從分行數及 ATM 台數來看,國泰世華銀行具有廣大客群基礎,以其綿密之分行通路服務據點,提供客戶適時、適性、適地之金融服務,融入台灣民眾的在地生活為其一大優勢。在新業務方面,配合政府推動數位金融環境,國泰世華也積極創新發展 Fintech,並推出自己的「KOKO」 數位銀行存款帳戶,透過整合性服務增加交易平台便利性及資訊豐富性,提供客戶良好的數位體驗與附加價值。

- 營運概況:

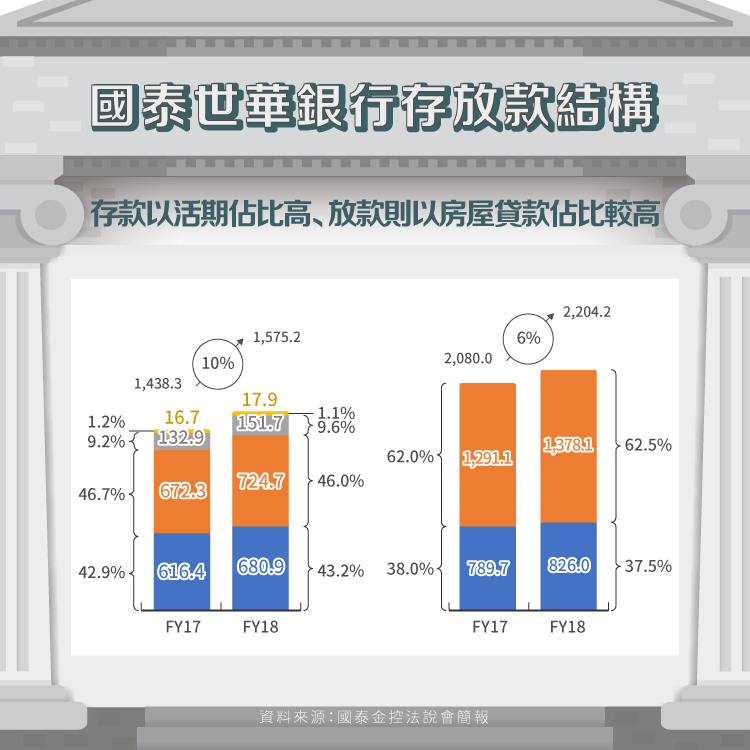

在觀察國泰世華在台灣在地生活的布局後,這邊用銀行營運的角度來簡易分析其目前經營狀況及重點。一般商業銀行的營運模式為吸收民眾手上的存款(負債端),再將這些存款找到有資金需求的對象進行放款(資產),作為金融中介者的角色,銀行主要就是賺取存放款中間的利差以及相關服務的手續費。故商業銀行的存款結構(負債結構)決定資金成本,放款結構(資產結構)則決定了收益。

首先整理國泰世華 2018 年的存放款結構如圖三。從存款結構來看,活期存款佔比 62.5%,定期存款則為 37.5%,相較於其他商業銀行活期存款佔比約 40~50%,國泰世華的活期存款佔比超過60%,顯見其資金取得成本較低,這得益於國泰金控集團多元的金融商品資源以及分行與 ATM 據點眾多,使得民眾較願意把資金放在國泰世華的活期存款帳上。從放款結構來看,佔比最高的則為企業放款達43%,其次為房屋貸款 46%,其他個人及信用卡放款則佔比約 11%,相較相較於其他商業銀行企業及消費性放款佔比約 60%,國泰世華的放款則有較高的比例在房屋貸款,而 2018 年整體逾放比為 0.16%,其中房屋貸款的逾放比約 0.15%,放款的信用風險尚低,資產品質佳。

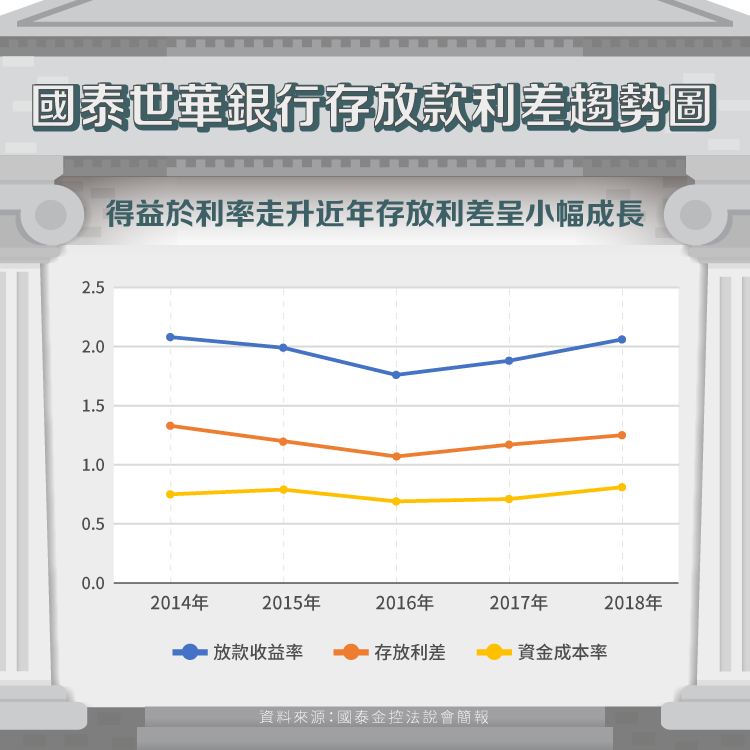

另外銀行的獲利很重要一部分來自存放利差,2018 年國泰世華取得存款的資金成本為 0.81%,放款平均的利息收益率為 2.06%,存放利差為 1.25%。若觀察近三年的趨勢存放利差呈小幅成長(整理如圖四),近五年平均存放利差為 1.2%。

國泰世華近年核心的存放款業務及利差皆呈穩健成長,目前持續擴展海外市場,海外獲利佔比已超過 40%,另外在手續費收入也呈現成長,其中以財富管理及信用卡業務的手收佔最大宗,銀行業務成為國泰金不可或缺的獲利來源。

結論

國泰金控以人壽保險業務起家,近年銀行業務穩健成長,形成一間能以保險及銀行為其獲利雙引擎的金控公司。值得注意的是保險業務在台灣利率環境大幅滑落下,使得保險業者有很多較早期的保單成本較高,但台灣投資工具所能創造的報酬率越來越低,保險業者為了提升報酬率,更為了扭轉長期利差損的問題,他們只能尋求海外投資工具,但大幅增加海外投資,保險公司卻不願意負擔相應的避險成本,而採取外匯價格變動準備金代替避險的做法,使營運風險升高。

另外號稱保險「大魔王」的 IFRS17 會計準則將會於 2022 年實施,台灣將會在 2025 年開始採用。主要的影響在於將保單負債改用公允價格表達,而且要改以現時履約模型,未來利差損、或是像無上限理賠的健康險等,都會反應在財報上,使得保險業者有大幅增資的必要。

保險業面臨的問題,包括台灣低利率、海外投資上限與台美利差等問題,在短時間內沒有改變的可能,故就結構上來看,台灣保險業的長期投資價值並不高,也是國泰金目前最大的隱憂。

【延伸閱讀】