投淨比=5 年的投資活動現金淨流出量總和/5 年淨利總和

投淨比:-100% 以下 (很安全)

投淨比:-100% ~ -200% (安全)

投淨比:-200% 以上 (可能有危險,越大越危險)

——————-

一家公司長期都在虧損算不算地雷股?

不算。

投資這樣的公司本來就是火中取粟,投資人早就做好鉅額損失的思想準備,萬一被雷霹中,不冤啊。

但已經很小心地買進有盈利,甚至看起來還欣欣向榮的公司,為什麼還會踩到雷?

一般用來檢定地雷股的方法是用自由現金流量 (Free Cash Flow, FCF),但自由現金流量不屬於通用會計準則中的科目,所以沒有統一的定義,絶大多數公司不提供這個數字,就算有提供的公司算法也不盡相同,所以投資人必須自行計算,若你很勤勞想自己動手算,可是公式就有好幾種,哪一種比較合適?

MBA 智庫就提供了好幾種方法:

自由現金流量= (稅後淨營業利潤+折舊及攤銷) – (資本支出+營運資本增加)

自由現金流量= (營業利潤+股利收入+利息收入) × (1 – 所得稅率) +遞延所得稅增加+折舊 – 資本支出 – 營運資本增加

自由現金流量=息稅前利潤 × (1 – 所得稅率) +折舊 – 資本支出 – 營運資本增加

但什麼才是必要支出必須扣除?是維持現有產能必要的支出嗎?還是維持現有市場地位所必要的支出?還是維持目前成長的必要支出?公司成長的方式有內部成長 (資本支出),外部成長 (長期投資),只有自己蓋廠房買設備才算 (資本支出),還是包括策略性合作或轉投資 (長期投資) 的都算?

你還沒暈我都暈了。

上述自由現金流量並未檢驗投資的部份,又給了公司上下其手的空間,而且只能看出自由現金流量的正與負,若為負數當然不好,但並非為負就可能是地雷,那要負多少負多久才是可疑的公司?

自由現金流量只看本業的資本支出,也有人看公司的業外投資,不管本業或業外過度投資風險都會增加,所以我們從另外一個角度切入找方法,剛剛我們看到最可能被公司動手腳把現金流出的兩個項目就是內部成長 (資本支出) 和外部成長 (長期投資),而這兩個項目通通在現金流量表的「投資活動現金淨流量」科目中,所以我們用 5 年的投資活動現金淨流出量總和除以 5 年淨利總和 (名字太長我就將其簡稱為「投淨比」),如果這個數字超過 -200%,我們就可以合理懷疑這家公司可能會有問題。(註:投資活動現金淨流量在財報中為淨流出 (負數),若財報上投資活動現金淨流量在財報中為淨流入 (正數),這家公司視為沒問題。)

邏輯很簡單,不管是內部成長 (資本支出) 和外部成長 (長期投資),公司最好能靠自己的獲利來擴張,雖然靠舉債或增資也無不可,但 5 年累計超過 -200% 就很危險,看 5 年的原因是資本支出可以帶來的利益不只一個營運週期 (一年),用三年以下看不太公平,如果 5 年累計都還是如此,而且還是超過 -200%,若時間拖越長坑越大,別說其中容易有貓膩 (編者按:暗指事情有內情),連大象都可以藏了。

我們就用實際範例來看看。

範例一

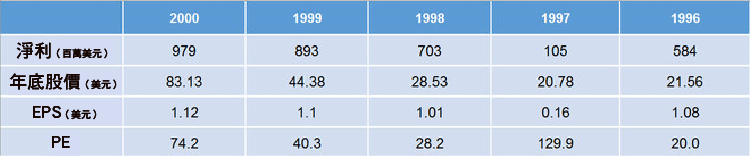

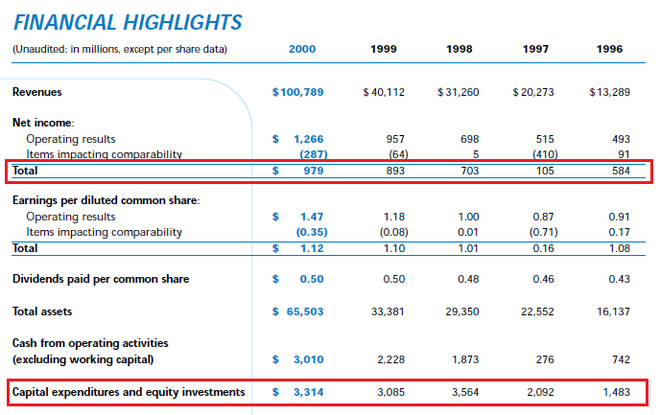

我們看到這家公司從 1996 年到 2000 年都是盈利的狀況,除了 1997 年衰退之外,就是一副欣欣向榮的模樣,當然股價也跟著水漲船高。

但在同時期 5 年的投資活動現金淨流量總和和 5 年淨利總和的投淨比如下:

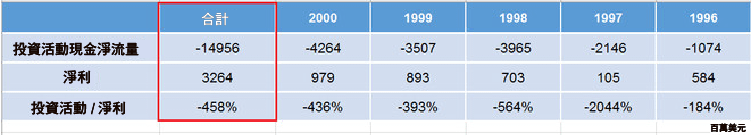

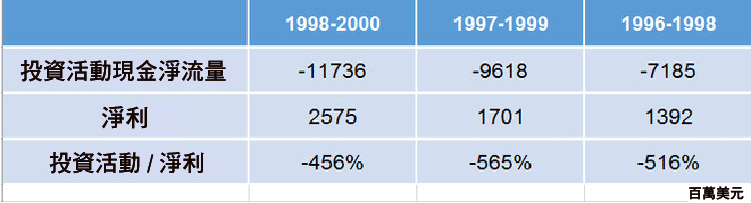

我們可以看到這個比率高達 -458% 遠高於我設定的 -200%,若在 2000 年才發現會不會為時已晚,所以我們用三年滾動式投淨比來看:

其實從 1998 年或 1999 年就已經呈現出警訊,這家公司的繁榮很可能是靠舉債和募資不斷擴張形成的假象。

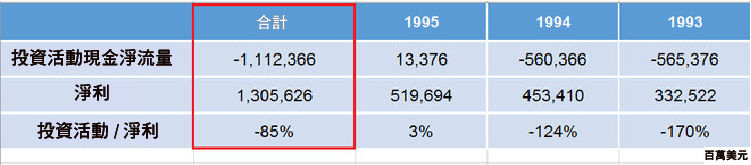

而在 1993~1995 年公司就沒有這種現象。

這家公司終於在 2001 年底聲請破產保護,他就是大名鼎鼎的安隆公司 (Enron),很諷刺的是公司連續六年被《財星》雜誌評選為「美國最具創新精神公司」。

更諷刺的是安隆在 2000 年財報中就將這樣的警訊獨立出來告訴投資人,但因節節高升的股價,沒人在乎公司早就入不敷出了。

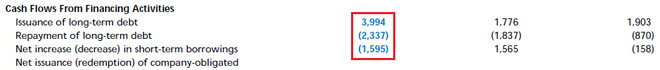

在 2000 年發行 40 億美元的債借新還舊,把要到期的債和短期借貸清完,然後就領便當了。

範例二

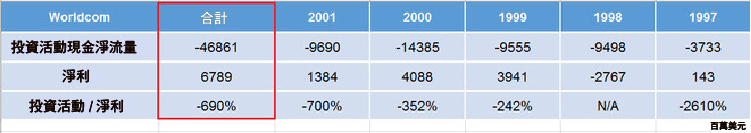

在同一時期還有另一家公司,同樣是因財務造假而名留青史,並在 2002 年聲請破產,成為當時史上最大的破產案:世通公司 (Worldcom)。

世通被指控的主要兩個罪名:

- 少記「線路成本」(與其他電信公司網絡互連所產生的費用),將這部分費用計入固定資產。

- 假造「企業未分配收入」科目虛增收入。

我們可以看出 1997~2001 年:5 年的投資活動現金淨流出量總和除以 5 年淨利總和為 -690%,這個投淨比可以看出被指控的第一罪名,因為這些應該是費用的錢變成資本支出最後跑到固定資產去了。

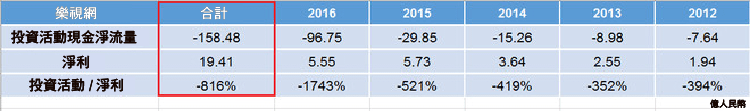

範例三

樂視網在停牌前也有這種現象,投淨比 -816%,獲利看起來蒸蒸日上,然後就沒有然後了。

其他財務健全的公司會有這種狀況嗎?

我們可以看一下目前世界上唯二債信跟美國國債一樣好的公司。

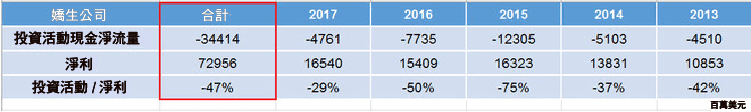

我們看到嬌生(Johnson & Johnson, JNJ-US)公司 (Johnson & Johnson, JNJ-US) 的投淨比就是低於 -200%。

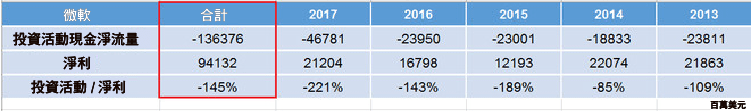

而微軟(Microsoft, MSFT-US) (Microsoft,MSFT-US) 投淨比也是低於 -200%,但比嬌生公司高出許多,這代表微軟比嬌生公司風險高嗎?其實不盡然,只是兩家公司所處的產業特性不同,或是採取的策略不同。投淨比只要低於 -200% 即可,但高於 -200% 不管是哪一種產業,都是有風險的。

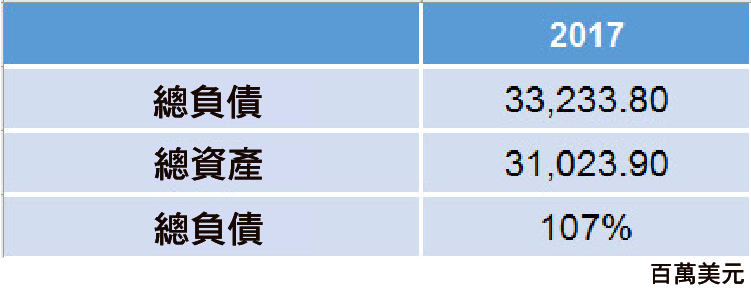

有人喜歡看負債比 (總負債/總資產)來判斷是公司是否為地雷,我嘗試過,但發現不太管用。

看看這家公司的負債比都超過 100% 了,肯定是個地雷股?!如果我告訴你這家公司是麥當勞(McDonald’s, MCD-US) (McDonald’s Co, MCD-US),你會改觀嗎?不是如果,因為這家就公司就是麥當勞。

麥當勞還是能夠用自身的獲利來支持成長,就算公司用的資產是借貸來的,而且美股中這種公司還不少,世界牙膏大廠高露潔(Colgate Palmolive Company, CL-US) (Colgate-Palmolive Company,CL-US) 也是這樣,這兩家公司是地雷股的可能性微乎極微。

投淨比的侷限性

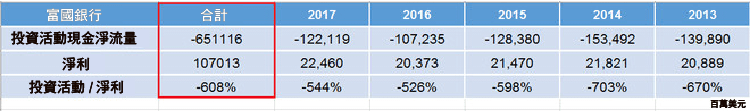

侷限 1:跟任何方法一樣都有侷限性,因為投淨比不適用於以投資為業的公司,例如:銀行。

像富國銀行 (Wells Fargo & Co, WFC-US) 指標值超過 -600% 也不會有事,分析銀行有另外的方法,請參考我另一篇文章《怎樣在十分鐘內分析一隻銀行股》。

侷限 2:投淨比會不會排除掉正在成長的潛力股?

會。

所以這個指標無效?

仍然有效,任何潛力股在證明他能靠自己獲利去支持成長之前,投淨比高於 -200% 都是地雷股。

因為初期獲利微薄且正在燒錢的潛力股,都是非常脆弱的,這段期間只要有任何坎沒過,這地雷就爆了,當然有些公司通過市場考驗而變成獲利機器,但更多公司沒熬過來,因為這樣的公司只要借不到錢或募不到資金,錢燒光就破產了。投資這樣的公司就像玩俄羅斯轉盤一樣,這方法至少能告訴你這把槍裡面有子彈,至於裡面是一發還是六發,我也不知道。

侷限 3:投淨比只能看出財務上的風險而非經營風險

投淨比只能看出公司是否在財務上走險,無法看出這個產業前景如何。

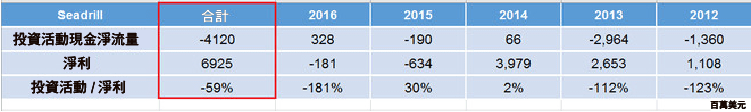

這幾年因為油價低迷,海上鑽井活動只減不增,整個產經歷了歷史性的衰退,因此破產的公司不少,而海上鑽井龍頭 Seadrill (SDRL-US) 也是其中之一。但這是因為整體產業因素,我們可以看到他這 5 年的投淨比也才 -59%,不涉及財務造假或誇飾,就算管理層規規矩矩經營,但仍無法頂住大環境的衝擊。

結論

雖然有上述的侷限性,但這方法仍有三個優點

- 實用:只要找到兩個數字 (5 年的投資活動現金淨流出量及 5 年淨利),不用大量調整數字。

- 簡單:使用加法和除法就可以辦到,沒有難度,任何人都可以在 3 分鐘內完成。

- 有效:就算公司看起來負債比不高,獲利節節上升我們一樣能看出他可能是地雷。

《雪球》授權轉載

【延伸閱讀】