現代人對健康的意識不斷提高,除了在飲食上更為講究以外,更會定期安排健康檢查,藉以提前發現病灶,以便早期發現,早期治療。通常越早發現,治癒或成功矯正的機率越高。其實,這個概念在投資領域上也是同樣可行的,投資人也需要定期地對自己的投資標的進行健診,藉以及早發現投資標的是否出現基本面的惡化,儘早做出調整與因應。實務上對股票健診與基金投資組合健診的執行方式會有所不同,健診以及事後調整的目的也各不相同。大家在財經廚房裡大吃大喝太久了,一不小心身體裡就會累積太多毒素,如果不自我做個健診,會影響未來投資的健康。過去,我在證券公司或是銀行服務的期間,有一大部分工作的內容,就是在協助客戶進行投資部位的健診,藉以協助客戶做出更好的調整。今天我們就分別來看看,股票健診以及基金投資組合健診,各自該如何進行?

需要關注哪些財務指標?

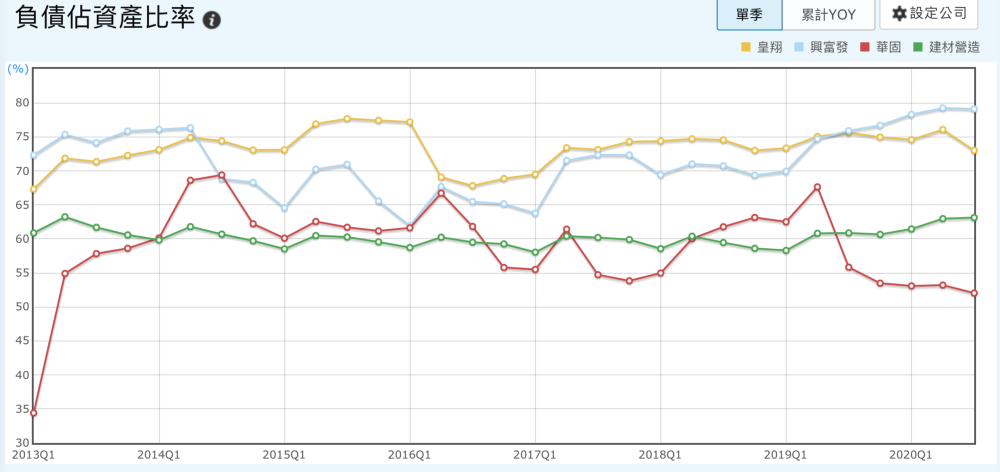

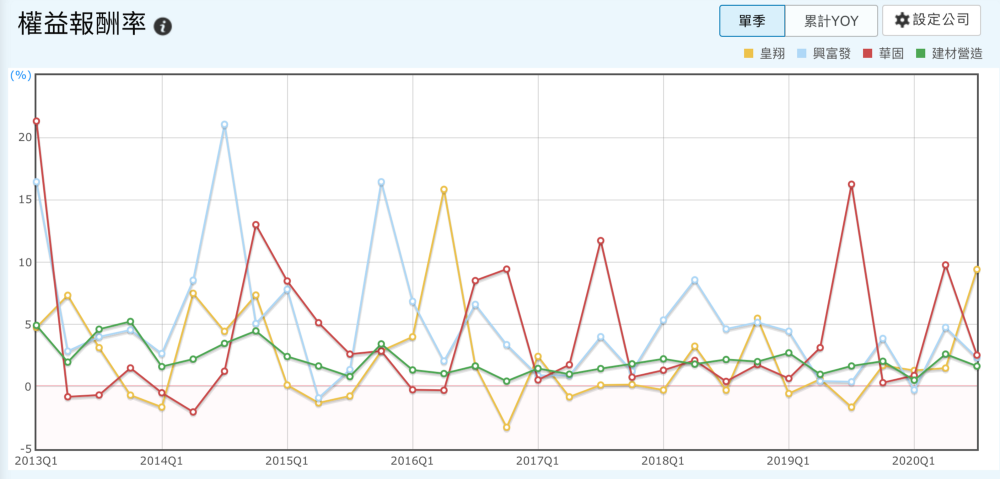

不得不說,會抱著對帳單來討論股票健診的狀態,通常都是很糟糕的情境了。原因是,大多數的投資人都是把賺錢的股票賣掉,然後留下賠錢的股票。而這些賠錢的股票放著放著,其實很難等到他回本的一天,更多的狀況是放到腰斬或是「膝蓋斬」。檢視持股的健康程度,一般都先從公司歷年的財務數據開始。重點關注的財務指標包括:獲利能力指標,重點關注過去幾年的的ROE股東權益報酬率、毛利率、淨利潤率等。現金流狀況指標,包含營業活動現金流對淨利比、自由現金流等。財務安全性指標:負債比、流動比率、速動比率、股票質押比例等。最後是回報股東的能力和意願:歷年股息股利的情況等。過去,即便是業內人士,想要快速的整合這些資訊,也不是一件容易的事,但現在公開資訊觀測站,提供了「財務比較e點通」的平台,把相關的資料整理成容易解讀的圖表,真的是讓股票檢診的難度大幅下降了。唯一要提醒的是,以上所說的這些財務數據,都沒有絕對的標準,必須與相同產業做比較才會得出比較客觀的結果。我待會提到的相關圖表,我也都放在文稿當中。

以負債比來舉例,假設我們注意到興富發( 2542-TW )的負債比到了 79% ,這表示興富發很危險嗎?也未必,我們可以跟同業比較看看,整體建材營造的負債比是 63 %,但建材營造產業裡,建設公司的負債比通常比較高,而營造商則負債比較低,因此會拉低了平均水準。

從股東權益報酬率來觀察,興富發過去有一段時間股東權益報酬率不錯,近年則持續走低,相對也反映在股價上,沒有任何突出表現。相較於皇翔( 2545-TW )的狀態,皇翔的ROE逐漸走出低谷,股價的動能也較佳。

現在有了「財務比較e點通」,我們更應該定期體檢手上的持股。此外,公司發布的消息,你也應該留意。同時要關注對公司具有長期影響的因素,例如公司的商業模式、成長空間、護城河是否有變化等等。對一家公司的認知會隨著資訊的增加以及個人判斷力的提升而逐步加深,一家過去看好的公司經過長期了解後可能就不再看好。

思考哪些股票要賣出

檢視過,財報或相關基本面的訊息之後,接下來就要思考是否要賣出?類似的股票有的是賺錢的有的是賠錢的,到底是要賣出賺錢的還是賠錢的?答案是,既不是賺錢的,也不是賠錢的,而是那個當初買進的原因已經不存在的,不論是賺錢還是賠錢。不過,講到這裡,有趣的是如果你問投資人的話,他們都會說,也不記得當時為什麼會買?可能一場餐敘,一個老朋友聊起某家公司,可能是一場投資說明會,老師提到的名單,可能一本雜誌寫的故事。總之一定不是他自己覺得有什麼理由應該要買。這也很正常,因為賺錢的股票都是自己挑的,賠錢的股票都是跟別人的。

除了,買入的條件不再,須要賣出以外。公司基本面惡化也是賣出的要件之一。例如因為某些不可逆轉的經營失誤或外部環境的變化導致公司原有的商業模式不再成立,或者失去成長空間、企業護城河受損,此時都應該要賣出。舉例來說,銘異( 3060-TW )( 3060 ),在過去是一檔很穩健股票,然而他主要產品是硬碟,但問題是現在電腦主流的硬碟已經不再是機械式磁盤硬碟,而是固態硬碟。這就導致公司必須經歷痛苦的轉型過程,股價也持續疲軟。

其次,觀察這些庫存股票名單,我們幾乎也可以判斷投資人進入市場的時機,每一個時期的熱門股各有特色。抱了三十年以上的老股民大多是套在傳產股、鋼鐵、航運,或金融股。 2000 年左右進場的投資人則會是有一堆電子股,然後很多人套在 3D 族群,包含了LED、DRAM、TFT LCD。為什麼即便已經健診出這個產業或個股,未來的成長潛力不佳,公司的獲利短期也不會成長,但投資人還是不願意走呢?說到底還是不願意面對現實,更何況虧損的現實更加殘酷。

當公司達到買入標準⋯?

少數我們持有的公司可能在持有過程中又達到新的買入標準。例如,公司發展大幅超出預期,公司業務增加了新的發展潛力等等。少數公司在成長力道上,非但滿足了市場的期待,甚至還超越市場預期。導致股價大幅上漲後反而具備了更大的投資價值,出現了「股價越漲越便宜」的狀況。當然這主要是因為市場對於公司未來的營收表現樂觀期待的關係。此時,即使價格已經大幅高於當初我們買入的成本,也不代表應該要出清這檔股票,只要他在當下情境還是符合買進的條件,也還是應該要進場加碼。

另一種狀況,可能是公司基本面沒有變化,但遇到熊市或暫時性的「黑天鵝」事件導致股價大幅下滑。此時,假設我們檢查過相關的基本面資料,以及產業條件,如果還是滿足買入條件的話,不論當時股價是否低於先前的成本,還是應該進場加碼。

你會針對自己手上的持股定期做健診嗎?如果你自己持有標的數量不多,或許你可以去找找你父母的或是你親戚的,看看他們是不是願意讓你體檢一下,這其實一個很有趣過程。你上次檢查你手上庫存的基本面或財報是什麼時候?跟大家分享一下你後來的發現。

《比爾的財經廚房》授權轉載

【延伸閱讀】