無法生產汽車、無法生產電腦、無法生產智慧型手機、無法生產遊戲機,無法生產任何一種電子產品。2021 年爆發的半導體供給不足問題幾乎波及了所有的領域,要說具體體現在哪些方面?在超長的交貨期(Lead Time)上體現的淋漓盡致。

CHENG TING-FANG and LAULY LI 等的 4 月 16 日的文章《How the chip shortage got so bad — and why it’s so hard to fi》中提到,一般情況下,大部分半導體的交貨期在四週到八週,最近,功率 IC、MCU(即微控制器)的交貨期為 24 週到52 週(居然需要一年的時間。)。CPU需要 12 週到 16 週,半導體記憶體需要 14 週到 15 週,Wi-Fi(通訊半導體等)需要 24 週到 30 週等。

此外,液晶顯示螢幕( LCD )、基板材料、封裝服務等的交貨期也都在加長。晶圓以及後段工序的印刷線路板等基板材料的正常交貨期是 12 週,而如今的交貨期為 20 週到 52 週(最長為一年)。

為什麼會發生以上這種全球性的半導體供給不足問題?這與 2016 年到 2018 年發生的所謂的 “ 超級週期( Super Cycle,即半導體記憶體泡沫) ” 有何不同?如今的 “ 瘋狂 ” 狀態是 “ 泡沫 ” 嗎?此外,如今的這種供給不足問題會持續到何時?會以怎樣的結局結束?本文就此展開論述。

全球半導體市場動向

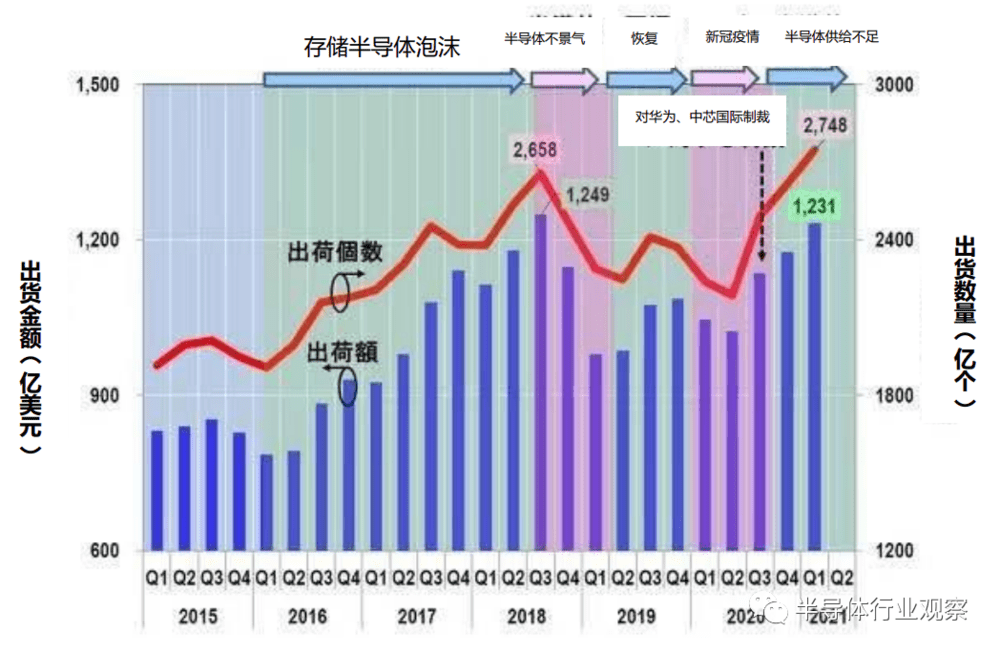

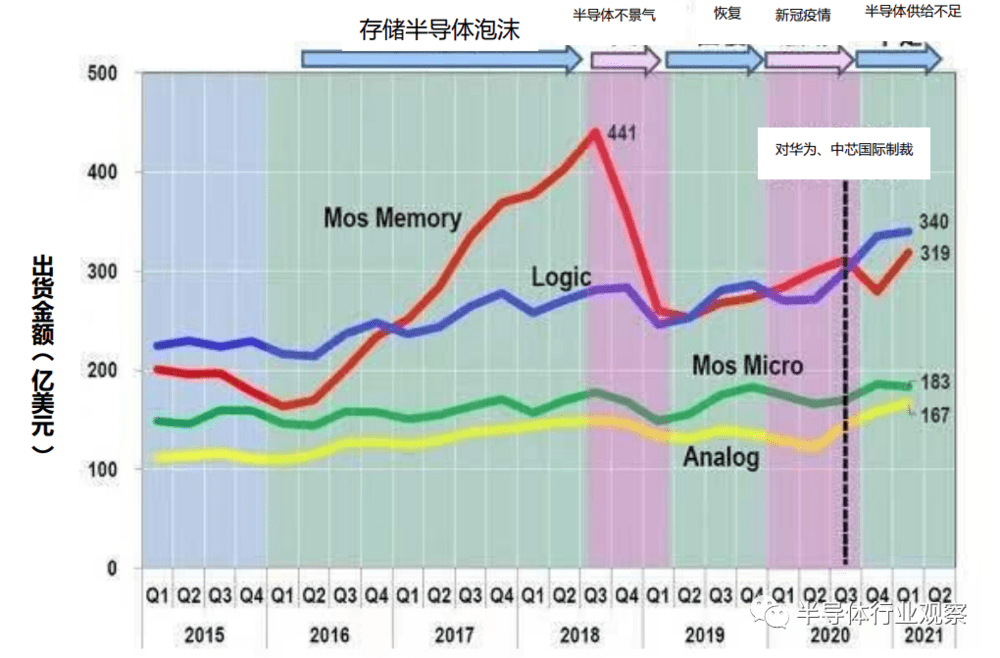

下圖 2 是 2015 年到 2021 年第一季度( Q1 )的全球半導體出貨金額和出貨數量的推移表。 2016 年第一季度以後,半導體市場大幅度成長,出貨金額和出貨數量也大幅度成長。 2018 年第三季度的出貨金額為 1,249 億美元,出貨數量約為 2,658 億個,後來從此處的峰值開始下跌,半導體陷入了不景氣時代,這被人們稱為 “ 超級週期(Super Cycl) ” 。

▲圖 2 :全球半導體出貨金額和出貨數量( 2015 年第一季度到 2021 年第一季度)。(圖片出自:筆者根據 WSTS 的數據製作了此圖。)

半導體的不景氣在 2019 年第二季度觸底,後來開始逐步恢復,由於 2020 年年初發生了新冠疫情,半導體出貨數量和出貨金額再度跌落。然而,同年第三季度以後,又迅速恢復, 2021 年第一季度的出貨金額達到了 1,231 億美元,金額幾乎要趕上半導體記憶體泡沫時的峰值,出貨數量卻超過了峰值,為史上季度最高值(約 2,748 億個)。

從新冠疫情中迅速恢復的原因和半導體供給不足的原因

從新冠疫情中迅速恢復的原因和半導體供給不足的原因主要有以下幾點:

- 由於新冠疫情,遠程辦公在全球普及,電腦需求劇增。

- 此外,新冠疫情迫使人們 “ 宅在家中 ” ,因此遊戲機、各種電子產品的需求猛增。

- 遠程辦公的普及、居家辦公帶動了網路購物的迅猛成長,因此數據傳輸量大幅度增加,雲廠商( Cloud Maker )加快了對數據中心( Data Center )的投資。

- 由於美國加強制裁華為, 2020 年第三季度華為採購量大幅度成長。

- 在智慧型手機市場上,同年第四季度,蘋果(Apple, AAPL-US)、三星電子、vivo、小米(01810-HK)等廠商為了填補華為的空缺,開始增產。

- 由於美國也對中國的中芯國際(00981-HK)進行制裁,諸多 Fabless 公司紛紛將代工廠商轉為 TSMC、UMC 等公司,因此這些台灣的代工廠商的產能達到了極限(但是,據說如今就連中芯國際的產能也是逼近了極限)。

- 2020 年 2 月到 8 月受到新冠疫情的影響,汽車產業大幅度減產,同年九月以後,又迅速恢復。瑞薩電子等車載半導體廠商將 40 奈米以後的尖端半導體都外包給 TSMC 生產,但是,基於 “ Just In Time(準時制) ” 的生產方式,因此一度取消訂單又重下訂單。然而,TSMC 用其他半導體填補了被取消的車載半導體的空缺。因此,車載半導體供給不足問題在 2021 年越來越顯著,日本、美國、德國等各國政府競相向台灣提出了增產車載半導體的要求。TSMC雖然增產了車載半導體,原本產能就滿負荷,因此影響到了其他半導體的生產。

至此,半導體供給不足的主要原因如下:新冠疫情是 “ 導火線 ” 、美國對華為和中芯國際展開制裁、汽車廠商的 Just In Time(準時制)的生產方式。下面進行定量分析。

各種半導體的市場動向

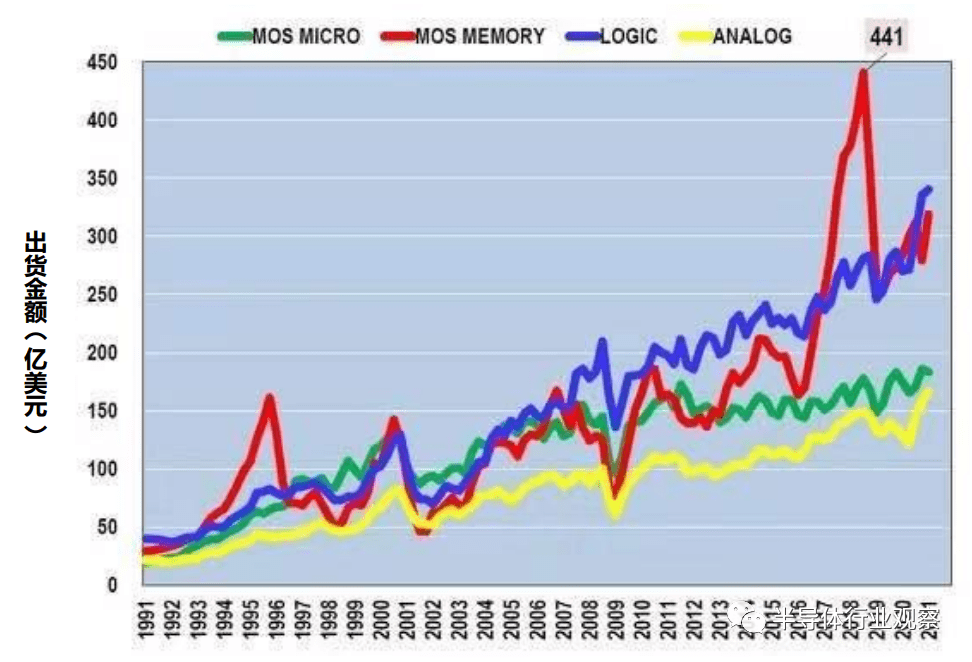

下圖 3 是各種半導體的季度出貨金額的推移表。MosMemory(包括 DRAM 和 NAND)在 2018 年第三季度達到峰值,為 441 億美元。我們只能感慨說此時的頂峰值真是非同一般。

▲圖 3 :每個季度的各種半導體的出貨金額(到 2021 年第一季度)。(圖片出自:筆者根據 WSTS 的數據製作了此圖。)

我們即使做出以上感慨也無濟於事,下面開始分析。下圖 4 是對 2015 年第一季度以後的出貨金額進行特寫, 2016 年第一季度以後,雖然 MosMemory 市場急劇擴大,但邏輯半導體、Mos Micro( MPU、MCU 等)、模擬半導體緩慢成長。 2018 年第三季度和第四季度整個市場出現萎縮,又在 2019 年第一季度恢復。

▲圖 4 :各種半導體在各季度的出貨金額( 2015 年第一季度到 2021 年第一季度)。(圖片出自:筆者根據 WSTS 的數據製作了此圖。)

進入 2020 年,由於新冠疫情的緣故,邏輯半導體、Mos Micro、模擬半導體等下滑,僅有 Mos Memory 保持成長,又在同年第季度下滑、後又恢復。另一方面,邏輯半導體、Mos Micro、模擬半導體在同年第三季度觸底反彈。

在 2021 年第一季度,邏輯半導體銷售額達到 340 億美元,Mos Micro為 183 億美元,模擬半導體達到 167 億美元 ,分別達到季度最高值。Mos Memory 也在 2018 年的第三季度達到頂峰,為 319 億美元。

與過去的 “ 半導體記憶體泡沫 ” 有何不同?

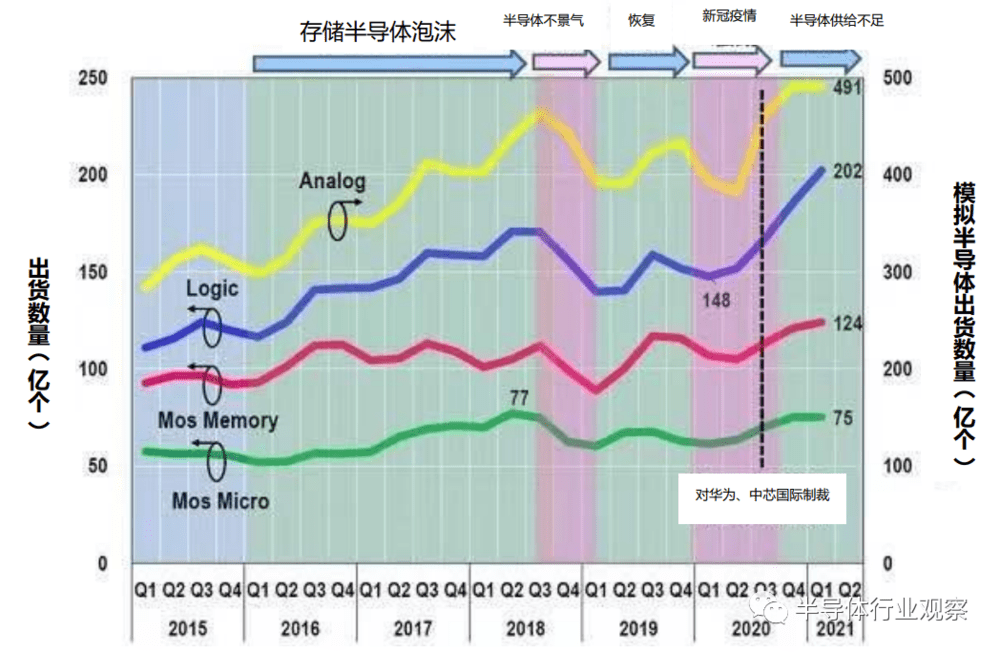

下面我們來看看各種半導體的季度出貨數量推移(下圖 5 )。 2016 年到 2018 年第三季度,模擬半導體、邏輯半導體、Mos Micro 的出貨數量保持成長,僅有 Mos Memory 的出貨數量相對平穩。雖然是半導體記憶體泡沫,但半導體記憶體的出貨數量幾乎沒有成長。

▲圖 5 :每個季度的各種半導體的出貨數量( 2015 年第一季度到 2021 年第一季度)。(圖片出自:筆者根據 WSTS 的數據製作了此圖。)

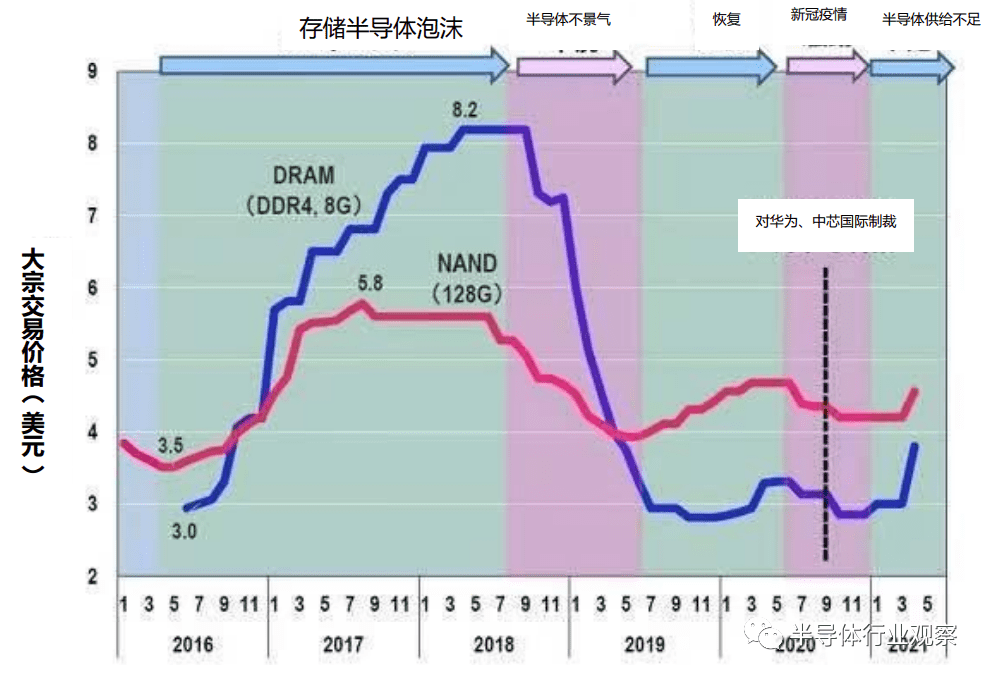

為什麼在圖 3 和圖 4 中 Mos Memory 的出貨金額突然增加呢?原因在於價格高昂的半導體記憶體(如下圖 6 )。就大宗交易價格而言, 8G 的 DDR4 DRAM的從 3 美元上漲到 8.2 美元, 128G 的 NAND 從 3 美元上漲到 5.8 美元,二者都出現了上漲。這就是 2018 年第三季度的令人驚嘆的半導體記憶體泡沫的真實現象。

▲圖 6 :DRAM(DDR, 8G )、NAND( 128G )的大宗交易價格推移。(圖片出自:筆者根據DRAMeXchange的數據製作了此圖。)

邏輯半導體的出貨數量的推移

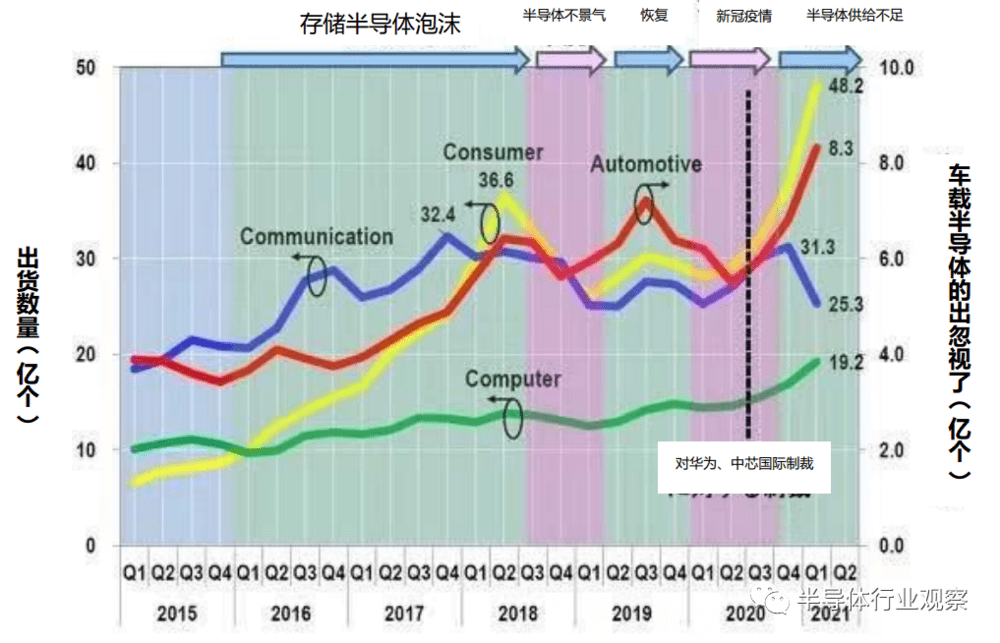

在上圖 5 中,筆者尤其在意的是從 2020 年第一季度的 148 億個驟增至 2021 年第一季度的 202 億個,針對邏輯半導體的出貨數量,筆者基於各種用途方向,統計了ASIC(Application Specific Integrated Circuit)的出貨數量,如下圖 7 。

▲圖 7 :各種 ASIC(Application Specific Integrated Circuit)在各個季度的出貨數量(到 2021 年第一季度)。(圖片出自:筆者根據 WSTS 的數據製作了此圖。)

Consumer(包括遊戲機、各類電子設備)、Communication(智慧型手機處理器AP、通訊半導體)、Computer(包括用於人工智慧AI的GPU)、作為車載的 Automotive 這四項雖然有類似的地方,但是難以匯總說明。尤其引人注目的是進入 2020 年,Consumer 驟增,在 2021 年第一季度達到 48.2 億個,為歷史最高值。可以想像的是這才真正反映了居家辦公的需求。

此外,在 2020 年第二季度驟減的 Automotive 也出現了 “ V 字型 ” 恢復,遠遠超過了疫情之前的水平,在 2021 年第一季度,達到了歷史最高值,為 8.3 億個。此外,Computer 也刷新了歷史最高值,為 19.2 億個。

另一方面,僅有 Communication 未受到新冠疫情的影響,且在 2020 一整年都出現了大幅度成長。主要原因是受到美國制裁的華為的大批量提前備貨、以及其他智慧型手機廠商為了填補華為的空缺而進行的 “ 擴產之戰 ” 。但是,最終在 2021 年第一季度出現了驟減。

ASIC 出貨數量與上年相比較

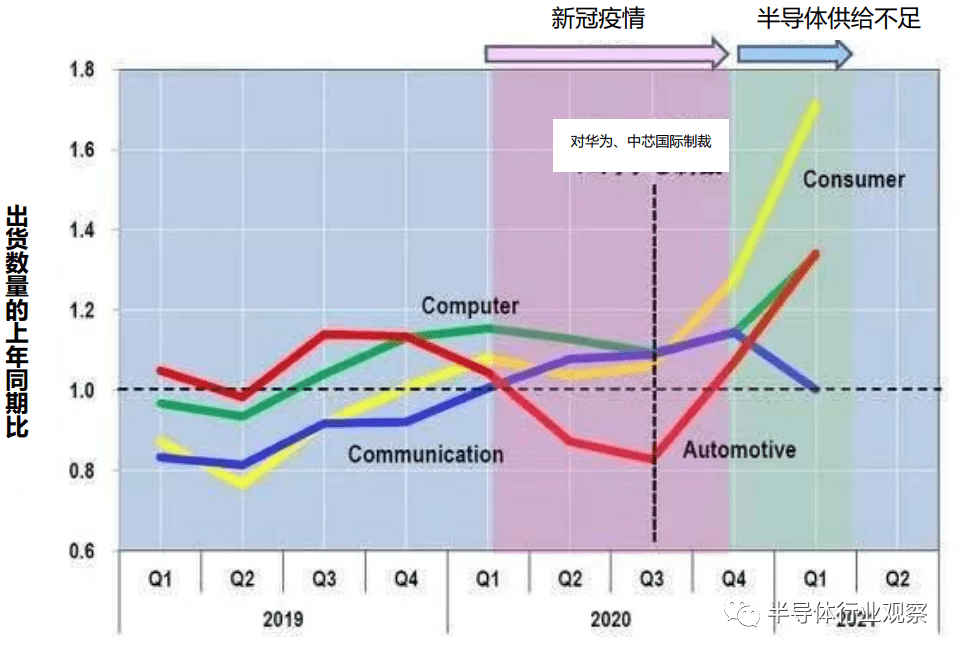

此處可以考慮的因素是 ASIC 受到季節性變動因素的影響,針對 2019 年到 2021 年第一季度的出貨數量與上年同期的對比,筆者製作了下圖 8 。上年與上期相比大於 “ 1 ” 、即為成長,小於 “ 1 ” 、即為下跌。

▲圖 8 :季度的各種ASIC的出貨數量(上年同期比)。(圖片出自:筆者根據 WSTS 的數據製作了此圖。)

從上圖 8 中可以看出,自 2020 年第四季度以後,新冠肺炎導致人們宅在家中,因此 Consumer 大幅度成長,數據中心投資也擴大。其中,Consumer 的成長尤其顯著。

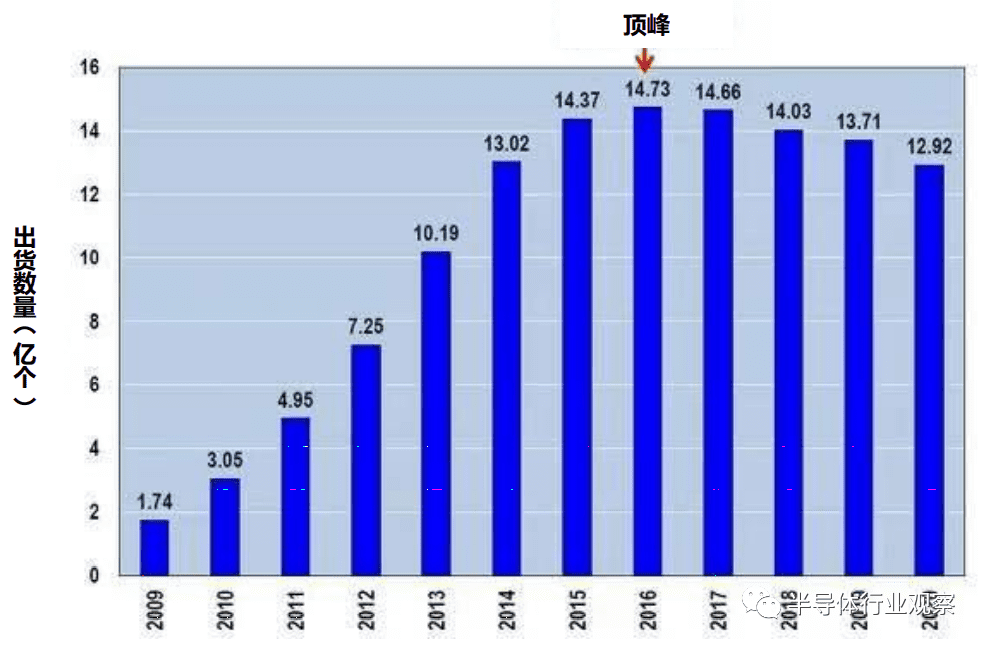

其次,就 Communication 而言,可以看出在 2019 年出現了低迷。全球智慧型手機出貨數量在 2016 年達到頂峰,為 14.73 億部,後開始下滑(如下圖 9 ),因此在 2017 年以後的 “ 上年與上期相比 ” 必然會低於 “ 1 ” 。

▲圖 9 :全球智慧型手機出貨數量。(圖片出自:筆者根據 IDC 的數據製作了此圖。)

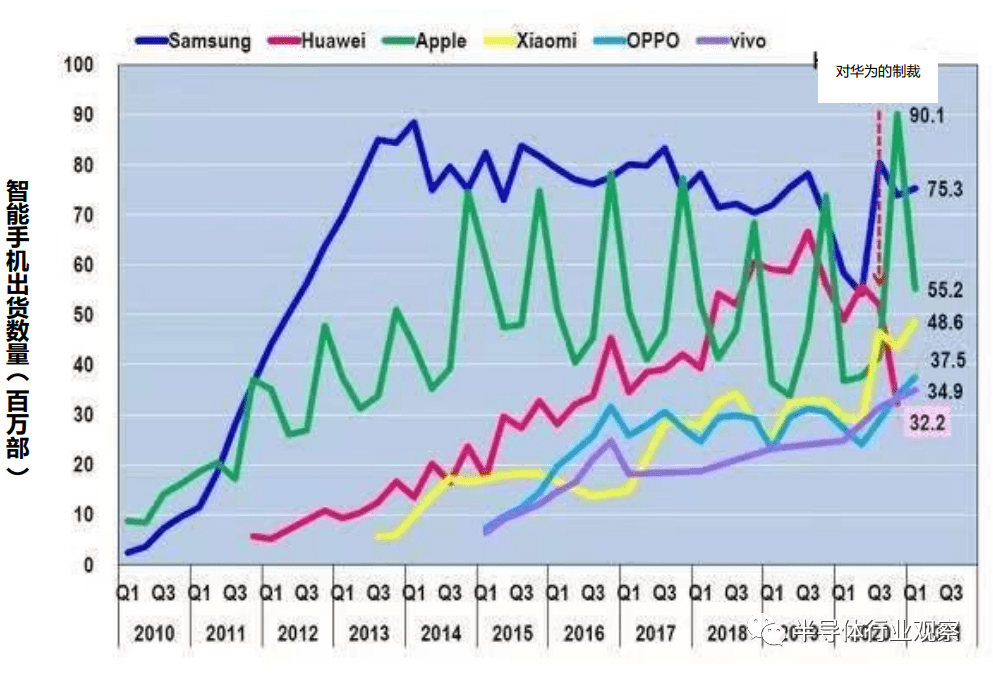

然而,在 2020 年的第二季度到第四季度卻超過了 “ 1 ” 。第二季度到第三季度是由於華為的原因(受美國制裁)。此外,同年第四季度可以推測的理由如下:蘋果、三星、小米、OPPO、vivo想要奪取華為的市場佔有率。

由於美國的制裁, 2015 年以後,原屬於前三的華為的出貨數量在 2021 年第一季度下跌至 TOP 6 ,為 3,220 萬部(下圖 10 )。另一方面,排名第一的三星電子(Samsung, 005930-KR)的出貨數量為 7,530 萬部,第二的蘋果為 5,520 萬部( 2020 年第四季度為 9,010 萬部,排名第一),第三為小米,為 4,860 萬部,第四為 OPPO,為 3,750 萬部,第五為 vivo,為 3,490 萬部。尤其是中國的小米、OPPO、vivo 遠超華為,出貨數量出現猛增。

▲圖 10 :各家企業智慧型手機出貨數量。(圖片出自:筆者根據 IDC 的數據製作了此圖。)

車載半導體的情況

下面再度回到圖 8 來看看,由於新冠疫情,Consumer、Computer、Communication 的上年與上期相比都超過了 “ 1 ” ,而Automotive卻低於 “ 1 ” 。主要原因是:汽車減產、Just In Time(準時制)的生產方式。

TSMC 等代工廠(Foundry)的 Automotive 方向的 40 奈米到 20 奈米產品被 Consumer 中的各種電子產品奪走了產能。此外,還可以做出如下推測:透過 5G 通訊聯網的車載 7 奈米到 5 奈米尖端邏輯半導體被 Communication、Computer、Consumer 中的高級遊戲機奪走了產能。

在 2021 年第一季度之所以超過 “ 1 ” ,是由於日本、美國、德國等各國政府透過台灣向 TSMC 等廠商提出了增加車載半導體生產的要求。但是,這真的是 TSMC 透過緊急對應就可以克服的問題嗎?於是,TSMC 在中國南京的工廠投資約 3,100 億日元,新建車載半導體產線,且計劃在 2023 年開始啟動,在此之前車載半導體應該繼續會供給不足。

小結

全球半導體的供給不足的 “ 導火線 ” 是新冠疫情,也和美國對華為和中芯國際的制裁有一定關係,汽車廠商的 Just In Time(準時制)的生產方式等因素匯集在一起,引起了當下的結果。

此外,如今的半導體供給不足問題,與因半導體記憶體價格過高引起的 “ 半導體記憶體泡沫 ” 完全不同,由於各種半導體的出貨數量在不斷成長,因此,可以說真的是 “ 無論生產多少,都不夠用 ” 。

此外,從邏輯半導體的各種 ASIC來看,由於新冠疫情,Consumer、Communication、Computer 的促使 ASIC 出貨數量成長,而採用了 Just In Time(準時制)的生產方式的 Automotive 的出貨數量卻下跌了。 2021 年第一季度,由於政治因素,Automotive雖然出現了出貨數量的成長,是一時的 “ 緩兵之計 ” ,不會成為最終的解決方案。

對於未來的展望

各種半導體的供給不足問題會持續到什麼時候?

“ 供給不足 ” 這種現象的意思是 “ 對於需求而言,供給不夠充分 ” 。因此,在 “ 供給 ” 趕上 “ 需求 ” 之前,會存在 “ 不足 ” 的問題(這是理所當然的)。TSMC 於 4 約 1 日公布稱,要在未來三年內,投資 1,000 億美元,後來,又宣布,僅 2021 年的投資從原來的 280 億美元增至 300 億美元。

3 月 23 日,美國的英特爾(Intel, INTC-US)宣布,要投資 200 億美元在美國亞利桑那州建設第二幢廠房。第一幢生產CPU,據說第二幢用於 Foundry。此外,英特爾還計劃投資 35 億美元擴大位於新墨西哥州的工廠(日本經濟新聞 5 月 5 日)。業界認為此次投資是用於 3D 壓層的後段工序。

5 月 13 日,三星電子宣布,到 2030 年投資約 16 兆 5,000 億日元,僅今年( 2021 年)的投資就會超過兩兆日元。如此巨額的投資真讓人眼花撩亂,但是,問題是即使立即進行巨額投資,也無法生產出半導體。首先,要建設工廠,導入龐大的設備,流動晶圓,再確立生產工藝。

此外,如文章開頭所述,如今的晶圓等材料的交貨週圍為 20 週- 52 週(最長為一年),在此之前,如果要進行如此龐大的巨額投資,僅前段工序就需要 “ 搶購 ” 十多種設備。此外,每款設備又由數千個零組件構成,因此可以想像的是如果零組件供給出現問題,將會直接影響設備的製造。這也是 2016 年到 2018 年半導體記憶體泡沫期間實際發生的情況。

是否會發生令人擔憂的情況?

客觀地來說,半導體供給不足問題至少會持續到 2023 年前後。此外,筆者認為屆時還會出現令人擔憂的情況。筆者在上文中提到 “ 此次的半導體供給不足問題與之前的半導體記憶體泡沫問題有本質的不同 ” ,因此,此次的問題不是泡沫,TSMC、三星電子、英特爾等企業進行巨額投資,在競相爭奪設備、材料等的同時,進一步擴大產能。於是,最終 “ 供給 ” 會趕上 “ 需求 ” ,在超越的瞬間,供給不足問題得以解決。屆時,又會發生什麼呢?即是,半導體價格大幅度下滑,別無其他。

至此,我們已經面臨了多次這種噩夢了, 2001 年 IT 泡沫破裂(因此筆者在 2002 年不得不離開了日立(Hitachi, 6501-JP ))。 2008 年 “ 雷曼衝擊 ” (筆者在 2009 年放棄成立風投企業的念頭,陷入無業狀態)。此外, 2018 年半導體記憶體泡沫破裂(很幸運,筆者沒有受到影響)。

那麼,在 “ 供給 ” 趕上 “ 需求 ” 的 2023 年,將會發生什麼呢?人們很容易認為明天還會繼續延續今天的狀態,但是,歷史證明並非如此。半導體產業的諸位,還是從現在開始就做好心理準備。

《虎嗅網》授權轉載

【延伸閱讀】

全球CMOS影像感測器的領導廠商.png)