一、你虧的錢去哪兒了?

很多人在虧錢後都會思考一個問題:股票整體下跌時,錢去哪兒了?我虧的錢到哪兒了?

有一種解釋是,「有人虧就有人賺,虧的人被高位套現的人賺走了,之所以股票整體下跌,是因為高位套現的人,跑了。」這是一套基於流動性的解釋,非常符合直覺,有錢進來,股票就漲,大家一起賺錢,有人跑了,股票就跌,留下來的人都虧錢。

如果可以這麼解釋的話,是不是說,不需要企業業績成長,只需要源源不斷地有錢進來,股市就一直漲呢?

「流動性與風險偏好」系列的第一篇《一月市場流動性之謎》,我總結了春節前後市場流動性寬鬆,但股票下跌的原因,在於投資者對企業基本面看空的預期。這裡的「流動性」是場外的流動性,整個社會經濟的流動性,那股票的流動性又是由什麼決定的呢?

股票市場的流動性有兩種定義的角度:

- 狹義的定義就是,股票帳戶裡資金帳戶的錢,很明顯,它直接受場外流動性的影響。

- 廣義的定義是「資金帳戶+股票市值」代表股票市場的資產總量,這才是我們更容易感受到的流動性——牛市永遠有用不完的錢在「買買買」,熊市永遠有賣不完的股票在「賣賣賣」。

為什麼一定要區分這兩個定義呢?因為對流動性的各種爭議,都是「名詞解釋」的爭議。不區分這兩個定義,就看不到股市流動性的真相。

二、什麼是市場風險偏好?

為了方便理解市場,我們假設有這樣一個股票市場,只有甲、乙兩個投資者和 A、B 兩家上市公司。

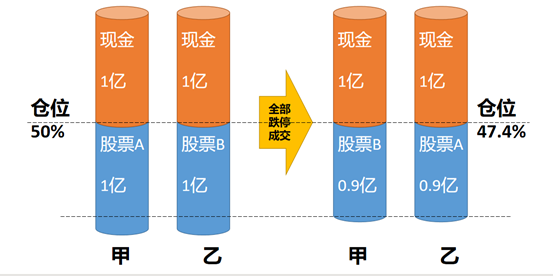

假設兩家公司各 1 個億流通市值,甲乙兩人各有總資產 2 個億,其中現金 1 億,市值 1 億,甲持有股票 A,乙持有股票 B,此時,市場的整體部位水平就是 50%。有一天甲在跌停板上把股票 A 全部賣給乙,乙在跌停板上把股票 B 全部賣給甲,此時甲乙的部位是多少呢?

由於兩支股票都是跌停價成交,買入賣出的金額都是 9,000 萬,所以收盤後,股票縮水了 10%,市值僅 9,000 萬,現金仍然是 1 億,兩人的總資產分別為 1.9 億,股票部位下降到了 47.4%。

假如第二天,兩人再這麼賣一遍,總資產下降至 1.81 億,部位下降到 44.8%。第三天,總資產 1.729 億,部位下降至 42.2%,現金始終是一個億。

可能有讀者想問,現實中哪有這樣的事,既然要在跌停板上賣股票,那為什麼同時又要買回來呢?

不妨假設有 N 個投資者,第一天,甲把股票低價賣給乙,因為甲認為有風險,而乙沒有發現風險。第二天乙也感到有風險,又把股票賣給丙,丙買了後就後悔,第三天又賣給丁,就這樣賣了一輪,股價下跌了 10%,所以甲覺得風險釋放了,又買回來。

這就是現實投資中的「風險偏好下降」對股價的影響機制是,投資者預期未來的價格會下降,而出現了大比例的「主動性賣盤」和「低位買盤掛單」,導致股價紛紛下跌。如果反過來,市場風險偏好上升時,股價上漲,結果是:現金總值不變,股票市值不斷上升,部位也不斷上升。

上述過程理論上是無限的,不需要有新錢進入市場,僅僅靠提升風險偏好,股票部位可上漲至無限接近 100%,下跌時可無限接近 0%。

總結一下,這種單純由「風險偏好下降(上升) 」導致的下跌(上漲),有三個特點:

特點一:狹義流動性不變

因為所有投資者的現金總量是不變的,所以狹義流動性沒有變化。

特點二:廣義流動性變化

股價上漲或下跌引發股票總市值上升或下降,總資產代表的廣義流動性也隨之變化。

股票市場的現金總量受外部流動性,即 m2 的量直接影響,無論是「寬信用」,還是「寬貨幣」,影響的都只是股票市場的流動性(狹義),但與市場風險偏好無關,因此不能直接引發市場的上漲。

特點三:市場風險偏好總是與市場總部位相匹配

這個特點後面再分析。

股市有句老話,「市場不缺錢,只缺信心,有了信心,錢自然就來了」,這裡的「信心」指風險偏好,這裡的「錢」,指的不僅僅是狹義流動性的現金,更主要是指總資產。

銀行可以通過「貨幣乘數」創造社會總流動性;事實上,股票市場也能創造流動性,通過「風險偏好的上升」,交易價格上升導致的市場總資產上升,而創造出的流動性。

那麼新的問題來了,如果流動性(狹義)增加,而風險偏好不上升,那股指會不會漲呢?

三、放水就會有牛市嗎?

還是前面的案例,A、B 兩公司各 1 億市值,甲、乙兩人現金各 1 億,市值各 1 億。現在,甲、乙各增加了現金 0.1 億,到 1.1 億,則兩人的總資產上升至 4.2 億,股票部位下降至 47.6%。

- 假設現在是風險偏好下降期,第二天以跌停價買了對方手上的股票,此時,兩人手上都是現金 1.1 億,市值 0.9 億,兩人的總資產(廣義流動性)下降至 4 億,總部位下降至 45%。

- 假如現在是風險偏好上升期,第二天以漲停價買了對方手上的股票,此時,兩人手上都是現金 1.1 億,市值 1.1 億。兩人的總資產(廣義流動性)繼續上升至 4.4 億,總部位回升至 50%。

由於指數是由股票市值計算,流動性(狹義)的增加,並不會推升指數,所以前面的問題答案很明確,只要風險偏好仍然不變,不管流動性(狹義)如何變化,指數都不會變。

決定指數漲跌的仍然是風險偏好。

所以,「寬信用無熊市」這句話,在邏輯上並不成立。大家可以想一想,如果放水就可以讓大盤漲,那就不存在日本股市失落的 20 年,去年土耳其將是全球漲幅第一的市場。市場對於流動性解釋有點過度依賴了,比如兩個對牛市的常見理解。

問題一: 2020 年的傑出人物市是放水放出來的嗎?

2020 年的傑出人物市並不是放水放出來的,仍然是由風險偏好推升的,全球央行釋放的流動性,只是在火上添了一把柴。

春節後到 6 月,疫情剛剛傳播到全球時,當時幾乎沒人想到疫情會延續如此長的時間,所以在風險偏好短暫的快速下降後,投資者用以前的經驗,將之視為一次性事件,不影響世界經濟的長期運作,而先前的恐慌挖了一個超級大坑,自然要先把坑填上。

等到 7 月把坑填上,投資者開始意識到疫情不會那麼快結束時,大家又發現,疫情對經濟的影響是可控的,消費能力依賴各國政府發錢,製造能力依賴中國頑強的製造業,那還有什麼可擔心的呢?

事實也證明,除了少數產業,大部分公司又恢復到疫情之前的正常經營水平,這個風險偏好的上升是有道理的。

問題二: 2015 年的牛市是放水放出來的嗎?

由於 2015 年是天量社融成長,同期企業利潤又不斷下降,故 2014~2015 年的牛市被稱為「傑出人物市」,認為是放水引起的「人造牛市」。

但參與過 2014~2015 年行情的投資者應該都記得,雖然企業業績差,但政策鼓勵資產重組,傳統企業紛紛轉型新經濟,市場並不是瞎炒「流動性」,而是預期資產重組給企業帶來的巨大變化,這是一種典型的由微觀基本面的劇變帶來的高風險偏好。

2014~2015 年的牛市也被稱為「槓桿牛」,表面上看,槓桿代表流動性增加,但投資者是因為預期股價上升而加大融資槓桿,幾乎不會持有現金,代表部位突破了 100%,相當於提高了市場風險偏好水平。

下行的經濟成長和高信心並不矛盾,主要是對政策、對上市公司的前景有信心,這個現象同樣出現在 2021 年。

去年的融資與上期相比成長從 2 月開始不斷下降,屬於標準的緊信用,外部流動性不斷收緊,但去年的整體市場報酬率還不錯,其原因之一正是在政府積極推動「雙碳政策」背景下,相關產業的高成長預期帶來的高風險偏好。

所以,一旦政策開始「糾偏」,市場風險偏好就會急劇下降,正是 1 月份外部流動性好轉,但市場下跌的直接原因。

當然,「寬貨幣」特別是「寬信用」下,市場上漲的機率更高,那不是流動性直接推升市場,而是通過兩個「風險偏好傳導機制」實現的:

第一、「寬信用」讓投資者預期企業獲利回暖,從而提升風險偏好。

這也是上一篇文章《一月市場流動性之謎》的核心內容,但它產生作用的前提是投資者從微觀層面感受到企業的真正融資需求和資本擴張速度的回升,從而風險偏好上升。這才是當下市場社融數據上升,市場卻不領情的原因。

第二、「寬信用」總會有錢流到股市上,導致股票市場總現金量上升,從而讓股票部位被動下降。

而這個機制正是前面說的第三個特點:市場風險偏好總是與市場總部位相匹配。

四、兩種風險偏好的運動形式

大部分人在風險偏好下降時,會降低股票部位,從個人的角度理解是為了賣股票。但若站在整個市場的角度看,有人賣必然有人買,實際部位降低不是因為賣股票,而是股票市值下降,而持有現金不變,導致部位水平被動下降。

風險偏好就代表市場整體內心的焦慮程度,部位就像緩解焦慮的藥,當焦慮提升,就要降低部位去適應當時的焦慮水平。所謂「擇時策略」,就是要用合適的部位水平去適應與應對市場風險偏好(不是自己的風險偏好)。而現金增加讓股票部位被動降低,市場焦慮自動緩解,不需要通過低賣低買,這就是「寬信用」對市場風險偏好的第二個傳導機制。

降部位就像服用抗焦慮的藥,市場總是要把部位調整到風險偏好相匹配的地步,這個過程就形成了市場的波動。

風險偏好有兩種基本的運動形式:

1. 短期波動

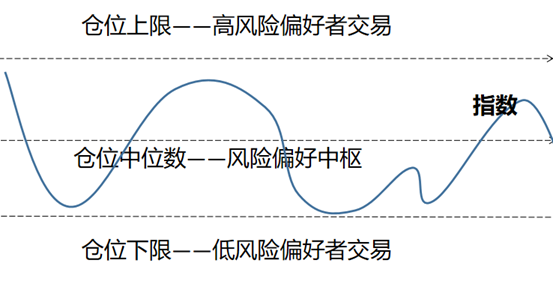

理論上說,風險偏好不變,市場指數就不會變化。但真正的投資中,投資者的風險偏好是分層的,有些風險偏好高,有些偏好低。

當市場交易以高風險偏好高的投資者為主時,指數就會短期上漲,漲到一定程度,市場交易者就漸漸變成降低風險偏好的投資者為主,指數會短期下跌。這就形成了指數的短期波動,背後是部位的小幅波動,其部位的中樞即指數波動的中軸。

2. 中期變化

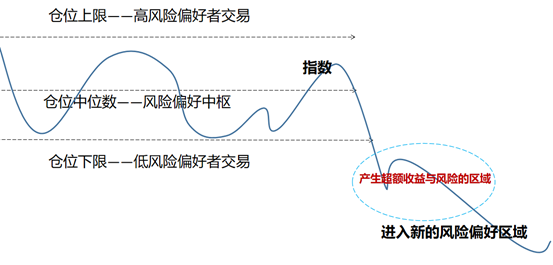

但當總體經濟基本面的變化被部分投資者感知後,其風險偏好的中樞位置會發生變化,指數就會突破波開放空間域,形成市場的中期趨勢。

所以,一波高過(低於)一波的持續上漲(下跌),背後是整體風險偏好中樞趨勢性的變化而非波動,高機率代表著總體基本面的變化,投資者一定要尋找背後的原因,而不是一味認為是「市場先生髮瘋」。

流動性對於市場的影響是滯後的,經濟的影響是預期前置的,所以在流動性發生拐點和經濟發生變化中間的這一段空白,往往出現總體與股票實際趨勢的背離,成為總體策略超額絕對收益的來源。

由於中國是政府主導型的經濟體系,有時這種變化會非常劇烈,引發的風險和收益都是決定性的。

五、股市流動性是貨幣幻覺的一種

先總結一下前面的內容:

- 無論是「寬信用」,還是「寬貨幣」,影響的都只是股票市場的現金,與市場風險偏好無關,因此不能直接引發市場的上漲。

- 股票市場可以通過「風險偏好的上升」創造流動性, 2015 年和 2020 年的牛市都是各種原因引發的「風險偏好上升」。

- 市場總是要把部位調整到與風險偏好相匹配的地步,這個過程形成了市場的波動。

流動性因有各式各樣的數據,被認為是實實在在的東西,而風險偏好只是一種心理反應,不被注重。但在實際投資中,數據的影響是間接的,是通過風險偏好來實現的,風險偏好才是一種決定性的力量。

在上一篇中指出,部位是投資者的風險偏好,貨幣是央行的風險偏好,信用是銀行的風險偏好,債務與投資是企業的風險偏好,消費是國民的風險偏好。

央行是所有貨幣的源頭,國民是所有需求的源頭,當所有的人都在高風險偏好時,大家都在賺錢花錢、花錢賺錢,實際上賺的都是貨幣幻覺,花的是「明天會更好」的風險偏好上升的錢。

現代金融是基於整個社會風險偏好不斷上升和貨幣乘數效應的大泡泡,而股票市場就是這個大泡沫上由投資者風險偏好決定的小泡泡。時間的朋友們,並沒有特權,賺的也是泡沫的錢,是在一堆易破的泡泡中,尋找持續性長一點的泡泡。

投資者要麼遠離這個是非之地,要麼謹慎地參與,感受周圍風險偏好的變化,賺當下的錢。當然,要做好投資,還是要更具體地理解市場的風險偏好是如何形成的。

《虎嗅網》授權轉載

【延伸閱讀】