即使股價走的如此亮眼,蘋果(Apple, AAPL-US)的真實本益比 (PE) 也僅僅只有 13 倍不到, P/FCF 大概是 11 倍。

為什麼這個在眾多人眼裡這個馬上就帝國滅亡,走下神壇的蘋果,股價卻走在了屢創新高的路上呢?

系統 1 和系統 2

在講蘋果之前,請先看回答以下問題:

- 問題 a:2+5=?

- 問題 b:俄羅斯首都在哪裡?

- 問題 c:74 x 69=?

在看到問題 a 和問題 b 時,幾乎所有人都是本能的給出答案。大腦不需要經過什麼仔細的思考就可以計算出 2+5 等於多少,就可以知道俄羅斯的首都在哪裡。

但是當看到問題 c 時,絶大多數人都不會立刻給出答案。

如果要計算出 74 乘以 69 等於多少,需要你回憶起乘法運算公式,回憶起乘法口訣,相對前兩個問題而言,問題 3 需要思考的東西很多,也很複雜。

因此,在看這篇文章的人當中幾乎不會有人去算問題 3。

實際上,上面問題基本解釋了人類在做決策過程中的兩個基本系統:系統 1 和系統 2 (系統 1 和系統 2 只是幫助大家理解決策過程的工具,實際在大腦中是不存在的) 。

而提出這個概念的是著名心理學家,《快思慢想 (Thinking, Fast and Slow) 》的作者,Daniel Kahneman。

系統 1 指的是我們大腦中的直覺性判斷。其特點是做決策快,消耗能量低,依據直覺和經驗做出迅速的判斷。因此,系統 1 也叫作“快思考”。系統 1 的缺點是由於依據本能做決策,所以往往做出一些不理性或者不是最佳的決定。回答問題 a 和問題 b 都只需要系統 1 。

而系統 2 就是深思熟慮之後做出的決定。當然,很多時候即使是深思熟慮後,做出來的可能也是不理智的決定。實際上每個人系統 2 的分析水平是截然不同的。但是總體來說,系統 2 犯錯的機率要比系統 1 低很多,因為最起碼仔細思考過了。系統 2 的特點是做決策慢,經過一定程度上深思熟路,因此系統 2 也叫做“慢思考”。

而系統 2 的缺點是複雜,切耗能多。這也就是為什麼看這篇文章的人幾乎沒有人會去真實的計算 74 乘以 69 是多少。因為這是個耗能多,但是又沒有什麼獎勵的事情。

正如 Daniel Kahneman 所言,當思考問題時,首先引入腦海的往往不是最終得到的最佳答案。“快系統”只負責得出來一個大概的感覺出來的答案,“慢系統”才是決定你能否笑到最後的關鍵。

然而,很不幸的是,因為人類的本能偏好耗能低的行為 (其實就是懶) ,所以大多數時候人類偏好於使用系統 1 做決策,而不是系統 2 (因為慢系統耗能多,複雜) 。

然而在《Fooled by Randomness》一書中,作者塔勒布又告訴投資者一個很殘酷的事實:在投資裡面,絶大多數時候,直覺 (系統 1) 是不準的。這本書裡揭示了一個很有意思的道理:股市並不是一個可以讓大多數投資者培養“直覺”的地方。塔勒布認為,相對穩定的外界環境是培養直覺的必要條件。

簡單來講,直覺都是靠經驗積累起來的。以醫生為例,正是因為他所接觸過的疾病可以比較輕鬆的讓他積累經驗,所以才導致經驗積累到一定程度醫生會產生很準的直覺。

但是在金融市場裡,絶大多數人積累經驗的方式其實是錯誤的。因為在金融市場裡很多事件都是隨機的,一次性的,小機率事件,比如 911 事件,比如英國退歐。這些時間的重複性極其低,而且並沒有明顯的規律。

除此之外,在投資裡,以結果為導向的學習過程是總結不了任何有用的投資經驗的 (實際上大多數投資者都是從結果中總結經驗來學習的) 。

與醫生不同,投資者本質上來講都是需要預測未來的,只要預測未來就有不確定性。因此,完全可能出現一種情況是你做投資決策的過程是完全理性的,完全正確的,這在當時來看就是絶佳的投資,但是最後的結果不盡如人意 (因為未來是不確定性的) 。

如果以結果為導向的學習,就會認為這是一個失敗的投資,我要修正之前的思考。但真實情況是,這不代表你的投資決策有問題,只是未來出現了小機率事件,你不應該去修正你正確的投資決策過程。

正是這種不確定的環境,和積累經驗的困難性導致了在金融市場裡,普通人的直覺往往不可靠。這就是為什麼偉大的投資者往往特別注重自己的決策過程,對投資結果卻比較釋然。

以上的事情告訴我們什麼呢?大多數人在做基本的投資決策時,其實使用的還是系統 1 。做一些直覺性的,比較粗淺的分析。但是這種分析是非常不可靠的,很多好的投資機會都是違背直覺的。

因為投資者應該學會儘可能多的使用系統 2 分析問題。

雖然大多數人的系統 2 都比系統 1 理智,能做出來更好的決策。但是每個人的系統 2 分析水平也天壤之別。有人把投資比作修煉,那麼到底修煉哪呢?

其實修煉的地方一方面是多使用系統 2:看問題,減少偏見。一方變是讓自己的系統 2 分析能力更強,更加理智。

系統 1 和系統 2 眼裡的蘋果

那麼大多數人的系統 1 是如何看蘋果的呢?系統 2 又能否得到不同的結果呢?

下面就介紹一些大眾在系統 1 的作用下看到的蘋果,以及為什麼這些思考我個人認為是沒有深思熟慮的。

系統 1 的觀點 1:蘋果被 iPhone 綁架,單產品存在大量風險。系統 1 看到 iPhone 占到蘋果總銷售的 70%,本能的會覺得這個公司產品太單一,會存在隱患。

蘋果市值逼近8000億美元-離1兆還會遠嗎?-04.png)

對於大多數人而言,都希望自己擁有豐富的產品線,這樣才能“東方不亮西方亮”。

但是系統 2 能否有不同的觀點呢?難道產品單一沒有好處嗎?實際上很多人忽略了這種產品絶對集中的好處。這也就是系統 2 分析的作用。

單產品的好處 1:可以集中人力物力將產品做得更好

比較一下 iPhone 系列和諾基亞 (Nokia) 系列 (上百個品種) 。蘋果產品的單位開發成本是非常低的,但單個產品的開發費卻是最高的。在下面的“蘋果創新已死”裡會詳細介紹這個內容。

單產品的好處 2:因為單一產品,蘋果才能把成本控制應該做到了極限。蘋果成本控制的極限其實體現在三個地方:

- 單一產品導致材料成本低質量好,規模優勢明顯

蘋果的毛利是手機行業裡最高的,頂峰時期的諾基亞也最多只把毛利做到了 35%。

蘋果市值逼近8000億美元-離1兆還會遠嗎?-05.png)

蘋果做到了驚人的 40%。

蘋果市值逼近8000億美元-離1兆還會遠嗎?-06.png)

如果只看財報,你打死都不會相信這是一間賣手機的公司。

千萬不要小看這 5%,蘋果 1 年銷售額是 2100 億美元,5% 就意味著 105 億美元。

為什麼毛利如此的高呢?因為單一品種後,iPhone 銷售量好所以導致規模優勢非常明顯:材料成本大幅度下降,同時質量好。

- 因為單一產品所以銷售一般以及行政費用極其低。

在上圖中,你可以清晰的看到蘋果的銷售,一般和行政費用 (SG&A) 在銷售額中的占比是 6.5%-7% 之間。

蘋果市值逼近8000億美元-離1兆還會遠嗎?-07.png)

而在巔峰時期的諾基亞銷售一般以及行政費用占到了總收入的 11% 左右。比現在的蘋果整整高了 5%。

蘋果市值逼近8000億美元-離1兆還會遠嗎?-08.png)

蘋果 2016 年的銷售額是 2156 億美元。下降的 5% 意味著稅前利潤提高了整整 107.8 億美元。

為什麼蘋果的銷售一般以及行政費用這麼低呢?

蘋果的年報中當然不會直接用文字來告訴你為什麼,但是從年報裡的數據我們也可以看到一些蛛絲馬跡。

我個人認為,蘋果之所以能持續降低銷售,一般和行政費用 (SG&A) 在銷售中的占比,主要是因為蘋果是單一產品。單一產品巨大的好處之一就是渠道費用低,同時便於庫存管理。

- 蘋果超低的存貨周轉天數

蘋果市值逼近8000億美元-離1兆還會遠嗎?-09.png)

下面來帶大家看看蘋果的一些財務比率。這也是很多人忽略的地方。蘋果 2016 年的應收帳款周轉天數是 27.6 天。也就意味著每隔 27.6 天蘋果回收一次自己的應收帳款。這個數字越低越好,因為這意味著你回收現金的週期很短。

蘋果的存貨周轉天數是 6.22 天。這個數字也是越低越好,這代表你的存貨周轉速度很快。蘋果的這個數字絶對是髮指到喪心病狂。這是我見過的最低的存貨周轉天數之一。給大家舉個例子吧,諾基亞下其鼎盛時期,2005-2007 年期間,存貨周轉天數也僅僅只有 20 天。

6 天意味著什麼呢?蘋果全球倉庫裡的貨,6 天全部清理乾淨一次。6 天清乾淨一次也意味著你的倉庫面積可以大幅下降,你的房租費、員工費、水電費等全部大幅度下降。這也就部分解釋了蘋果的 SG&A 為什麼這麼低。6 天的周轉天數也意味著蘋果的貨大多數情況下都在路上或者在供應商的手裡。

由於蘋果的談判能力極強,我很有把握的認為,蘋果不需要為這些路上和供應商手裡的貨物支付路費 (Freight in) 和倉庫管理費用。為什麼呢?

蘋果市值逼近8000億美元-離1兆還會遠嗎?-10.png)

讓我們再次回到上面這張圖,蘋果的應付帳款期限是 101 天。也就是說,蘋果平均 101 天給他的供應商結算一次。如果你把應收帳款周轉天數加上存貨周轉天數減去應付帳款期限。你可以得到蘋果的現金轉換週期。

這個現金轉換週期越低意味著銷售行為轉換成現金的能力越強。而蘋果的這個數字是負的,-68.12 天。負的現金周轉天數意味著,蘋果完成整個銷售行為的全部資金,都來自於他的供應商。簡單來講,蘋果的談判能力極強,他習慣性壓迫他的供應商,不還給他們錢。-68.12 天意味著,在日常經營活動結束之後的 68 天內,蘋果手裡還握著供應商的錢。

然後蘋果會幹嘛呢?買國債、買貨幣基金。

根據我自己很粗略的估計,蘋果因為欠供應商的錢一年大概能獲得 5 億-15 億美元的“理財收益”。而這個世界上有多少公司一年能賺 5 億或者 15 億美元?!

直覺告訴你蘋果創新已死

系統 1 的觀點 2:蘋果創新已死

很多人因為看到蘋果引領了智慧型手機,因為蘋果手機剛出來時各方面都是非常新鮮的,所以本能的認為蘋果是一家極其創新的公司,認定蘋果是市場的先行者。而最近生產出來的iPhone6 和 iPhone7 的變化其實不大,所以蘋果創新已死。

另外,還有人拿出下面這張圖來證明蘋果對研發的投入不同。

從下圖中你可以看到,Facebook 研發支出占應收比例高達 26.5%。

蘋果市值逼近8000億美元-離1兆還會遠嗎?-11.png)

蘋果僅僅只有 3.6%。因此,有人推斷說,蘋果的創新投入不足,固持己見,頑固不化。

但是深思熟慮的系統 2 是絶對不會同意這種觀點的。

系統 2 的觀點是:“導致蘋果研發占總營收比例太低主要是因為蘋果主要是銷售大額硬體的公司。因此相比銷售軟體、廣告等公司而言,銷售硬體公司的的營收特別大。從而導致這個比率特別低。”

因此,上面這種拿研發費用占銷售額的百分比多少來判斷公司的創新能力是非常片面的。

那麼系統 2 是如何看待蘋果創新能力高低的呢?

最簡單的辦法是來看下蘋果研發費用絶對值金額。

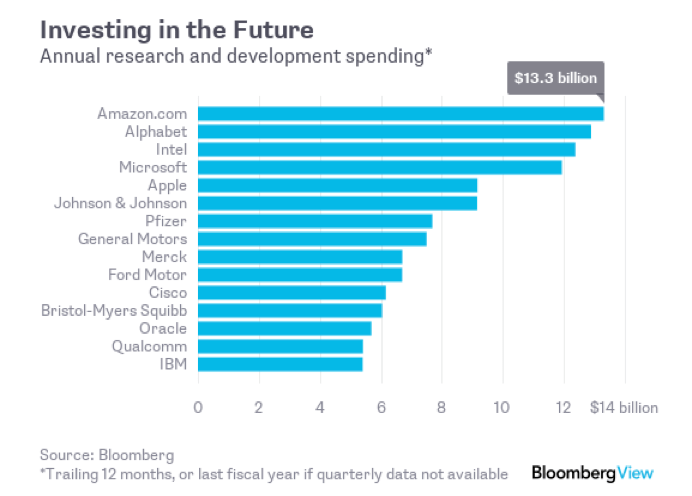

蘋果 2016 年的總研發費用是 100 億美元,當年的銷售額是 2150 億美元,淨利潤是 456 億美元。Google 在 2016 年的總研發費用是 130 億美元,當年的銷售額是 900 億美元,淨利潤 195 億美元。Facebook 2016 年的總研發費用是60億美元,當年的銷售額是 276 億美元,淨利潤 100 億美元。

從總研發費用支出來看,蘋果絶對是美國研發費用投入最多的企業之一,絶對不是所謂的創新投入不足。如果你想對研發費用研究的更仔細一些,你可以把研發費用分為維護現有產品的研發費用,以及投資未來的研發費用。

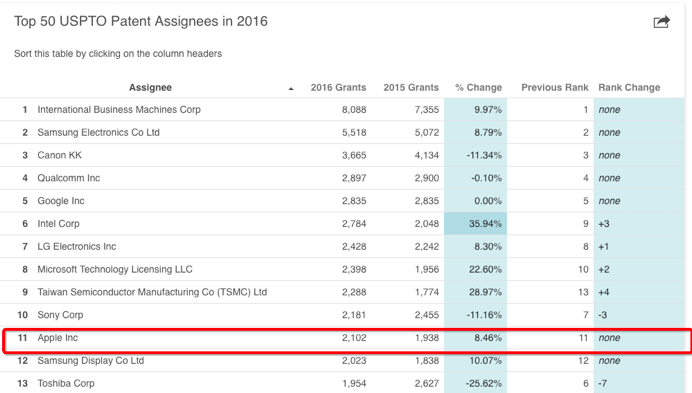

上圖是彭博 (Bloomberg) 總結的用於投資未來研發費用最多的 15 家企業。排名第一的是亞馬遜(Amazon, AMZN-US) ,過去 12 個月總共投了 133 億美元。其中蘋果排第五,過去 12 個月的總投入是 90 億美元。另外,蘋果 2016 年申請的專利數在美國排第 11 名。

但是與前十名完全不同的是,蘋果的專利基本上都是圍繞著 iPhone、Mac 等幾個產品展開的,而 IBM、三星 (Samsung) 的專利基本上都是涉及很多不同的行業,涉及上百個產品。

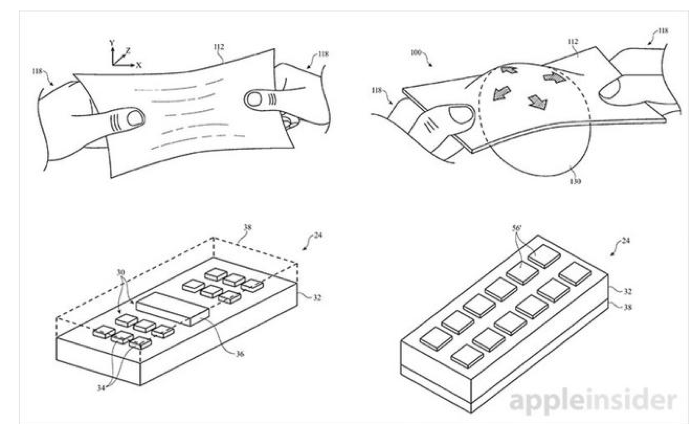

下面介紹一個 2017 年 2 月 10 日蘋果申請的手機專利:可拉伸顯示螢幕專利。

這個專利文件上描述為“內置軟質輸入-輸出組件的電子設備”,這項專利描述的技術是可以未來應用於現在 LCD 或 OLED 面板上,它會成為可彎曲螢幕設計產品中的潛在解決方案。

我從來沒覺得蘋果創新已死,只是有很多技術現在還不成熟,在不成熟時候使用這些技術弊絶對大於利。

直覺告訴你蘋果已經失去中國市場

由於蘋果是華爾街熱門的股票,所以我上面講到的兩點其實是中國很多投資者不太明白,但是美國分析師比較清楚的。

實際上去年 10 月份,蘋果之所以大跌,主要是因為華爾街擔心蘋果在中國正遭受激烈的競爭,畢竟從蘋果的財報上來看,蘋果在大中華地區的銷售額確實在下降。

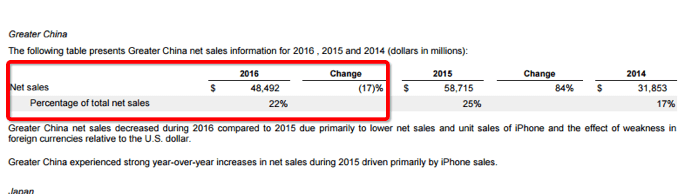

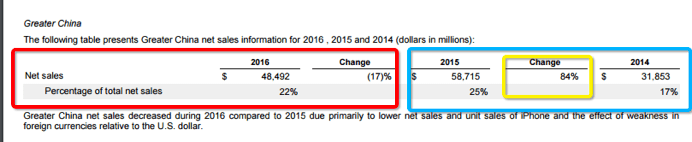

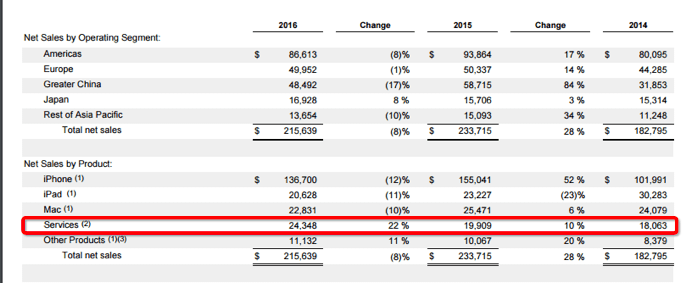

從蘋果 2016 年年報上來看,大中華地區的銷售額占到了蘋果總收入的 22%,銷售額比 2015 年同比下降了 17%。

這裡唯一要提醒大家的是,實際上拿 2016 和 2015 年的蘋果銷售量對比是不公正的。因為 2014 年蘋果手機換成了大螢幕之後,強烈的刺激了產品的需求,從而導致 2015 年的銷售量飛上了天。你可以看到 2014 年蘋果的 EPS 是 6.5 美元,2015 年變成了 9.28 美元,同比增加了 40%。對一個市值幾千億美元的公司,利潤增加 40% 簡直可怕的離譜。因此,實際上 2015 年的利潤是一個異常值。

但是看到大中華地區銷售額下降 17%,很多分析師還是嚇傻了,卡爾伊坎 (Carl Icahn) (著名的激進投資者) 和 David Tepper (美股裡著名的價投大佬) 也是因為這條線索把蘋果給清倉了。

很多美國分析師只看到了相比 2015 年, 2016 年的銷售額下降了 17%,忽視了相比 2014 年,2015 年的銷售額上漲了 84%。

84% 是個什麼概念?2014 年蘋果在中國地區的銷售額是 300 億美元。2015 年這個數字就變成了 580 億美元。1 年時間,成長 280 億!

那麼到底 2014-2015 年發生了什麼?其實就是因為蘋果出了大螢幕手機 (iPhone 6 和 iPhone 6 Plus) 。如果你還有印象,那個時候真的是排隊買 iPhone6。因此,我個人認為2015年的數字是個極端情況。蘋果因為有大螢幕手機,一下刺激了高階人士的消費慾望,完成了一個非常極端的銷售數字。

這是這 17% 下跌的主要因素之一。另一個導致銷售額下降的因素是:中國手機市場競爭加劇,以及中國用戶對蘋果手機的黏性沒有那麼強 (下面講到蘋果競爭優勢時會詳細解釋為什麼中國用戶黏性弱) 。華為、OPPO 和 VIVO 的橫空出世確實給蘋果帶來的競爭壓力。華為手機做的確實不錯。那麼怎麼處理中國這個不確定性呢?

我當時買入蘋果時是這麼思考的。中國地區占到蘋果總銷售額的 22%,如果蘋果在整個大中華地區的銷售額變成了 0。那麼假設蘋果的淨利潤會下降 30%,變成 320 億美元,每股盈利會變成 5.81 美元。在我購買蘋果時,蘋果股價是 95 美元,對應市值是 5100 億美元。

這個市值裡有 2100 億的現金,因此真實市值是 3000 億美元。因此即使大中華地區的銷售變成 0,那麼蘋果的 PE 也僅僅只有 9.37 倍。

實際上,在 95 美元時,以 2016 年的 EPS 8.31 來算,真實的 PE 只有 6.5 倍,對應的 P/FCF 連 6 倍都不到。

顯然,在歐美市場蘋果是沒有出現衰退的跡象的,因為市場是過於悲觀了。

為什麼我認為蘋果有好的企業文化

查理·蒙格 (Charlie Munger) 曾講過,有些時候最大化,或者最小化某個因素 (常以好事多為例) ,能夠使那個單個因素變得具有與自身不相稱的重要性。

對蘋果而言,這個最大化的因素就是單一產品。與蘋果類似的,還有 Costco、Zara、美國運通(American Express, AXP-US) (American Express) 等非常好玩的企業。其實上面的財務數據並不難分析,大多數人只要細心讀財報,慢慢思考,大致都能得出一致的結論。

投資蘋果這種公司而言,最難的其實蘋果它的企業文化。我個人是非常喜歡蘋果的企業文化。我認為 Tim Cook 是個極其極其優秀的 CEO。當然,每個人對企業文化的判斷都有自己的標準,以下只是我個人的標準。

- 原因1:蘋果從來沒有像成為先行者,蘋果只想做最好的產品

如果你看丁磊和 Tim Cook 的採訪,你會發現有一個共同點。他們都是將注意力放在產品上,做好極致的產品,服務好自己的顧客。這是他們思考過程中最重要的事情,賺多少錢只是最後順便而已。從他們公司的產品質量上,你也可以清楚看到他們所言非虛。

Tim Cook 在 2016 年 2 月份接受採訪時曾說:

“我擅長於屏蔽噪音。我會回到核心問題:我們在做正確的事情嗎?仍然記得自己的方向嗎?我們是否專注於製造最好的設備,從而通過某種方式讓人們的生活變得更豐富?人們真正喜歡我們的產品,客戶很高興:這才是我們的動力所在,隨著時間的推移,我相信其它一切都會接踵而來。蘋果從來沒有像成為先行者,蘋果只想做最好的產品。”

這其實是大眾一直對蘋果的嚴重誤解:蘋果從來沒想要成為先行者,它只想做最好的產品。

無論是 iPod、Mac、iPhone,蘋果都不是第一個吃螃蟹的人,而是這個產品的完善者。

只不過它的產品實在是太棒了,讓大家誤以為這些產品都是它原創的。其實蘋果專注的是做最好的產品,而不是創新。因此蘋果的核心文化就是:專注於製造最好的設備,從而讓人們的生活更豐富。只要這種專注於最優產品的文化不被腐蝕,蘋果絶對會再創輝煌。

- 原因2:有所為,有所不為,最難的是有所不為

中國有句古話,“有所為,有所不為”。大多數人把注意力集中在“有所為”上。然而,好的企業卻把注意力集中在了“有所不為”上。對企業來講,最難做到的不是有所為,而是有所不為。對投資者而言,有時候最難做到的事情就是什麼也不做,耐心等到。

我喜歡有所不為的企業。很多人覺得蘋果手裡有 2100 億現金,為什麼不到處砸錢去?為什麼不狂砸人工智慧,反而把錢去買長期國債,買一些投資產品?是不是蘋果太保守了?

正因為蘋果不亂投這 2000 億,我才覺得 Tim Cook 極其優秀,蘋果的企業非常好。其實換個角度來看,這是一種節制,對資本的節制。

對任何公司而言,好項目都是稀缺的,因此亂投項目本質上是在浪費股東的錢是,只把錢投在可行性最高,自己最有把握的事情上,對自己不熟悉的領域,不要輕易涉足的才是真正的好企業。因為,大多數企業的悲劇都是因為盲目擴張而擴張死的!

蘋果的護城河是什麼?

大多數人就像著了魔似的,排隊時在看手機,吃飯時在看手機,上廁所在看手機,睡覺前最後一件事也是看手機。

我意識到兩件很好玩的事情:如果你不是個天天看手機的人,不接受碎片化的知識和海量信息,主動學習系統知識,你會比其他人有一個巨大的行為上的競爭優勢。人們對手機的黏性在增加,而且目前看不到任何衰減的勢頭。

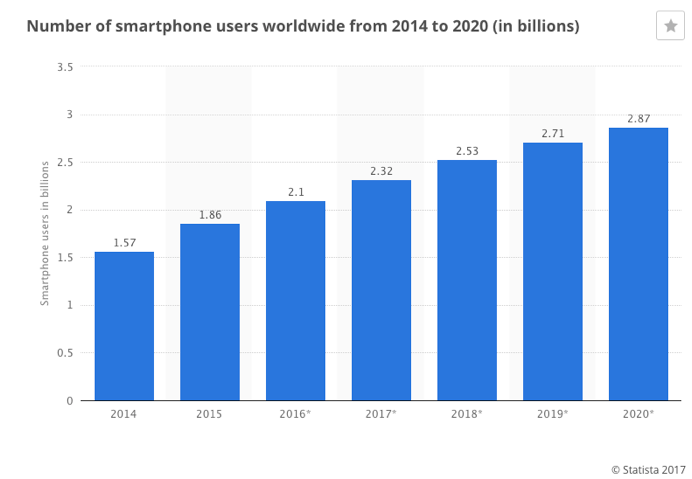

我查了一下全球有多少智慧型手機使用者。答案是:21 億。

我沒有一個具體的比例到底這 21 億中多少人把生活都交給了手機。但是從我的觀察來看,這絶對不是一個很低的數字。

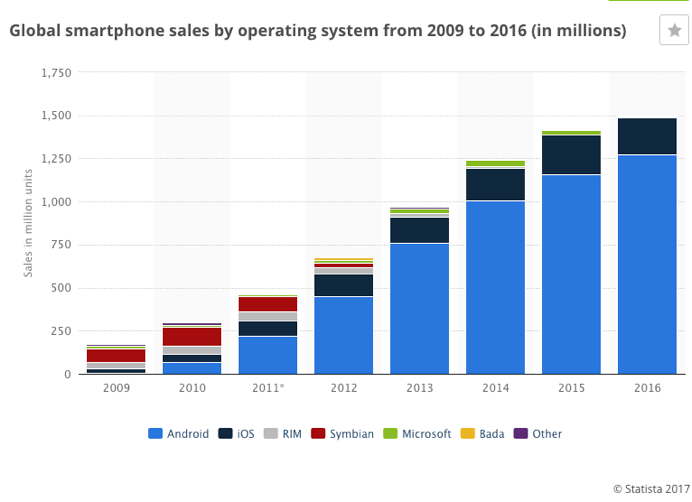

並且在 2016 年,全球智慧型手機的銷售量是 15 億部。我完全有理由相信,未來會有更多人成為低頭族,更多人花大量的時間在手機上。

那麼是什麼讓這些人低下頭的呢?為什麼以前諾基亞時代,大家都不是低頭族呢?在諾基亞時代,大家使用手機基本上就是為了打電話、發短信。而在今天,大家使用手機主要是為了即時新聞、娛樂、社交、遊戲。簡單來講,App (手機應用) 和雲端計算讓蘋果和諾基亞完全不同。

因此,現在的手機已經完全不是 10 年前的手機了。賈伯斯改變的不是手機,他改變了一個時代。手機+app軟體+其他相關服務 (比如雲端計算服務) 已經形成了一個黏性巨大的生態系統了。

在這個大的手機生態系統中,其實又分為了以蘋果為首的 IOS 生態系統,和谷歌(Alphabet, GOOGL-US)旗下的 Android 生態系統。

我理解的蘋果的護城河就是:極其完善的生態系統導致顧客黏性很大。這個生態系統的組成就是:手機成為入口,然後用戶使用 iCloud 和 App Store 等蘋果的服務,從而增加了顧客黏性。也正是因為 App (手機應用) 和雲端計算 (iCloud) 的出現,讓蘋果不再是一個手機製造商了。

簡單來講,由於蘋果的 iCloud (照片雲服務) ,五花八門的付費的和免費應用軟體 (App) ,各種各樣的付費雜誌訂閲,以及蘋果音樂 (iMusic) 的存在,導致蘋果用戶更換成 Android 機器會非常麻煩,同時還要為新的某些app軟體重新付費,從而導致客戶黏性大幅度增加。

這裡簡單說下現在在全球 iCloud 和 iMusic 的使用量。

在 2016 年蘋果的電話會議裡, Tim Cook 提到了蘋果手機目前的活躍用戶數達到了 1 億部,目前蘋果在全球有 8 億的 iCloud用戶,1.1億的iMusic用戶。

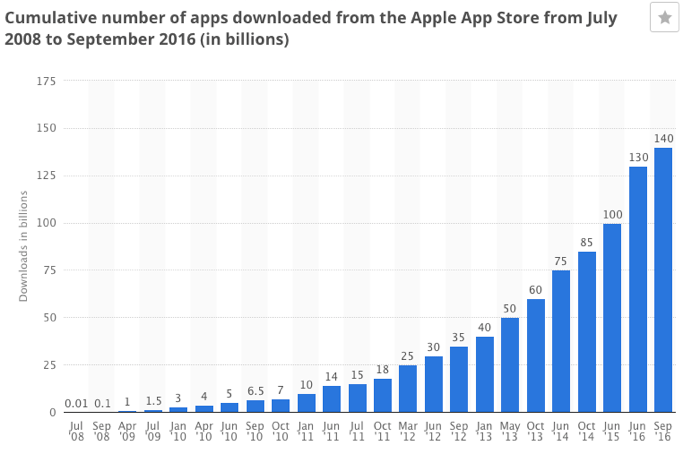

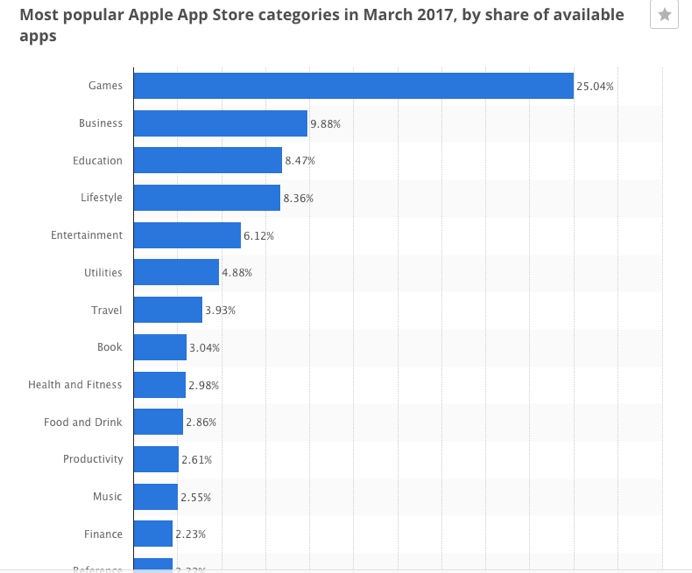

另外根據截止到 2016 年9月份的數據,蘋果App store裡app (手機軟體) 的總下載量是1400億次。你沒看錯,1400億。

在所有種類的App當中,遊戲是最受歡迎的,其次是商業和教育。

因此,你可以清楚的看到,實際上蘋果的iPhone變成了接觸上面服務的連接埠。

而上面的這些服務也讓蘋果有了極強的客戶黏性,因為當你轉換成 Android 機器時,大部分服務你要重新付費,同時使用習慣也不一樣。

這裡要牽扯到大多數人沒考慮過的一個細節:大部分蘋果系統裡的軟體和 Android 系統的軟體數據是不共享的。

也就是說,絶大多數軟體實際上都是分了 IOS 版和 Android 版本。如果你在 IOS 裡下載了一個遊戲,花了 10 萬美元,這 10 萬美元僅僅是花在了 IOS 系統裡,與 Android 版本的遊戲沒有任何關係 (數據不共享) 。這種不共享的特性意味著當消費者在 IOS 上花了越來越多錢,用了越來越多服務之後,他的轉換成本就變得異常的高。

由於篇幅的原因,這裡就不詳細介紹 Android 的生態系統了。有興趣的朋友可以去研究一下, Android 的生態系統其實要比蘋果差很多很多 (部分原因是因為它是開源的) 。這也是為什麼 Android 用戶轉換到蘋果的可能性會大很多。

這是諾基亞 2007 年完全沒有的生態系統。這也是全球目前任何一個手機製造商也沒有的生態系統。華為、Oppo、Vivo基本上也都是在生產手機而已,因為 Android 機器之間的轉換成本很低,品牌的黏性也相對差很多。

這就是我理解的為什麼華為、Oppo、Vivo 從三星那裡奪走市場份額相對容易很多。

就像 Tim Cook 曾說過的一樣,大概有40%的 Android 用戶會考慮換蘋果,但是只有不到5%的蘋果用戶會考慮換 Android 。

正是因為上面的分析,我現在在看蘋果季度報時,特別關心的實際上是蘋果服務業務的增速。

在蘋果的年報中,你可以很清晰的看到蘋果的服務業務帶來的收入已經超過 iPad、Mac,成為蘋果在 iPhone 外最賺錢的業務了。這個服務業務主要包括 App store、Apple music、 iCloud 以及 Apple Play。也就是說,這些服務業務已經給蘋果帶來了將近 243 億美元的收入。這個世界上能靠賣服務賺250億美元的企業真的屈指可數了。

因此,我個人認為,現在蘋果的核心財務指標有兩個:1.蘋果的iPhone銷售量。2.蘋果服務業務的增速。

以美國為例,基本上你看雜誌,聽音樂,看書,下大多數手機單機遊戲,都是要付費的。而且你在 IOS 付的錢大多數隻能讓你在 IOS 平台使用這些服務。以聽音樂為例,美國很多人以前都習慣在 ITunes 裡聽音樂,因此在這裡買了很多音樂,後來不買 ipod了,就開始用蘋果手機聽歌,這種服務性格的東西導致轉換成 Android 用戶的成本很高。

另外一個例子就是iCloud。在歐美,iCould 的使用頻率非常高。iCloud 主要是用來備份文件,分享和自動儲存照片。普通用戶總共有 5G 大小的雲存儲空間。但是毫無疑問 5G 的大小肯定是不夠用的。

蘋果還給它的用戶提供了以下幾個方案:

- 50G,一個月 0.9 美元

- 200G,一個月 2.99 美元

- 1TB,一個月 9.99 美元

- 2TB,一個月 19.99 美元

因為這個服務非常方便,而且非常好用,我自己和身邊朋友很多開的都是 2.99 美元的。

如果你全家人都在使用 iCloud 儲存照片,自己在 IOS 裡每個月訂閲雜誌 (華爾街日報,商業週刊等) ,自己的遊戲帳號只是在 IOS 系統下才有效,在 iTunes 和 iMusic 裡購買的音樂在換成 Android 後要重新購買,同時手機裡還有幾百個常用軟體,在更換成 Android 後你還要重新下載,重新輸入帳號等。

你還會隨便更換手機嗎?這也是為什麼,每次大家都覺得蘋果賣不動了,結果新手機一出來銷售量又是非常好。因為那些用 5S 的人,在 7 出來之後,想換手機了,大多數人還是會選擇蘋果手機。

而想出來這套封閉的生態系統的人,正是賈伯斯 (Steven Jobs) 。在研究蘋果時,我基本上把 1997 年-2010 年蘋果所有的產品發佈會全看了。

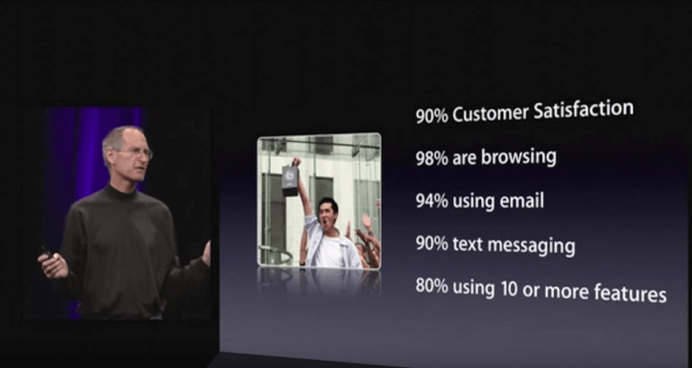

第一代 iPhone 是在 2007 年發佈的。從 2007 年蘋果的銷售數據來看,顧客滿意度是 90%,98% 的用戶都會用蘋果來瀏覽網頁,94% 的用戶都使用了 Email。這在 2007 年時都是不可思議的事情。

隨後在 2008 年時,蘋果推出了 iPhone3G,同年推出了 App Store。

也正是在這一年,蘋果明確建立了 App Store 裡會有第三方的軟體。賈伯斯曾說,他要給蘋果搭建一個生態系統。今天,我認為,蘋果確實是有了一個極強的生態系統。

結語

以上就是我個人對蘋果的愚見。其實很多時候,分析企業就是充滿好奇心,多問幾個為什麼。我第一次對蘋果產生好奇,是因為很多年前有媒體報導,有人在蘋果店裡結婚,有人為了先買到蘋果在紐約的蘋果店門口排隊兩天兩夜。

最後再次強調下,單憑一篇文章是不足以支撐一個投資決定的。在投資裡,真正要關注的是決策過程,而不是投資的結果。你用賭徒的決策過程,即使得到了好的收益,最終還是會將這些收益還回去,因為這套決策過程的數學期望是負的。

有多少人先賺了點小錢,然後連本帶息把錢還給了市場?

《雪球》授權轉載

【延伸閱讀】

美國付費電視產業70年沈浮:Netflix-崛起_-.png)