近日,由螞蟻集團(以下簡稱 “ 螞蟻 ” )發行,封閉運作 18 個月的基金陸續進入開放期。曾經吸引 1,000 萬名投資者的 “ 天選基金 ” 如今卻 “ 開放即谷底 ” 。

2020 年 9 月,螞蟻正在籌備 A 股上市,為了參加其戰略配售,易方達基金、華夏( 1305-TW )基金、匯添富基金、中歐基金、鵬華基金旗下的 5 支創新未來 18 個月封閉混合基金獲批並發行。

背靠數一數二的金融機構,外加當時勢頭正猛的螞蟻品牌加持, 5 支基金在當年 9 月 25 日開售僅兩分鐘後,賣出 10 億元(人民幣,以下未註明則同);國慶日前, 5 支基金全部完成募集,總規模達到 600 億元。然而,隨著螞蟻上市擱淺、業務拆分、投資版圖縮水,這 5 支封閉基金也在消費者的眼皮子底下從 “ 高光 ” 到慘淡。

小月在開放日第一波購買了 “ 中歐創新未來混合基金 ” , “ 那個時候我剛剛嘗試基金理財,覺得中歐基金是很大的機構,再加上堅信螞蟻馬上上市,毫不猶豫的買了。前幾個月運作的時候,基金還是漲了的,最高漲幅有 19% ,但上市終止之後,我眼看著基金一路下跌,現在虧損 6% 左右。 ”

▲中歐創新未來混合基金走勢圖/燃財經截圖

小月還不是虧損最慘的一批,據九派新聞報導, “ 鵬華創新未來混合 ” 基金成立至今跌幅已超過 35% 。基金產品大跌並不是螞蟻終止上市之後唯一的壞消息。實際上,從 2020 年 11 月 2 日至今的 500 餘天裡,螞蟻正在不斷縮水。

今年 3 月 2 日下午,國務院新聞辦公室舉行新聞發表會,中國銀行( 601988-CN )(Bank of China, BACHY-US)保險監督管理委員會主席郭樹清對螞蟻的近況描述, “ 對螞蟻集團等 14 家網路平台企業涉及金融業務的,人民銀行牽頭,銀保監會、證監會、外匯局一起,從前年以來一直在進行整改,總體進展的情況還是比較順利的。這些平台開展的金融業務,因為有一定的創新性,過去沒有納入我們的監管,現在正在逐步納入監管,有一個過程。 ”

近一年半的調整,對螞蟻的業務、營收與投資佈局,都有深刻的影響

主營業務端,去年花唄和借唄完成品牌隔離,隔離後,花唄和借唄成為重慶螞蟻消金公司的專屬消費信貸服務品牌。銀行等金融機構全額出資的消費信貸服務,獨立為信用購、信用貸類服務。而今年 1 月,螞蟻旗下的互助保險產品相互寶正式關閉。

投資佈局上,螞蟻減持了眾安( 6060-HK )保險股份。

去年 11 月份,上市終止的螞蟻迎來國資(編輯:國家出資企業)入場的消息,市場們紛紛猜測這是否成為螞蟻在此嘗試上市的訊號。然而,今年 1 月,中國信達宣布不再繼續增持螞蟻股份的談判。

脈脈上,多名螞蟻的員工對 2021 年螞蟻整體業務的情況吐槽。網名為 “ 捲毛 ” 的網友髮長貼指出, “ 螞蟻是我從業以來待過最卷的公司 ” 。一位匿名的阿里內部人員也表示, “ 螞蟻上市擱置之後,一些看不見希望的高層很可能離開,這本身就會對螞蟻整體人員架構的穩定性有一定影響。 ” 實際上,今年 2 月 12 日,華夏日報據報導,從矽谷歸來在螞蟻計算儲存任職首席架構師的何昌華已經確認離職。

被主業、投資與上市三條路 “ 圍追堵截 “ 的螞蟻,將何去何從?

不斷縮小的版圖

港交所數據顯示,今年 1 月 18 日,螞蟻減持約 4,653.71 萬股眾安保險( 6060-HK )的股份,持股比例從 13.54% 下降至 10.37% 。多家媒體稱,去年 10 月份,螞蟻將其持有的財新傳媒股份全部賣出,徹底退出投資。天眼查顯示,螞蟻於 2016 年 3 月參與財新傳媒C輪融資,目前該公司估值未公佈。

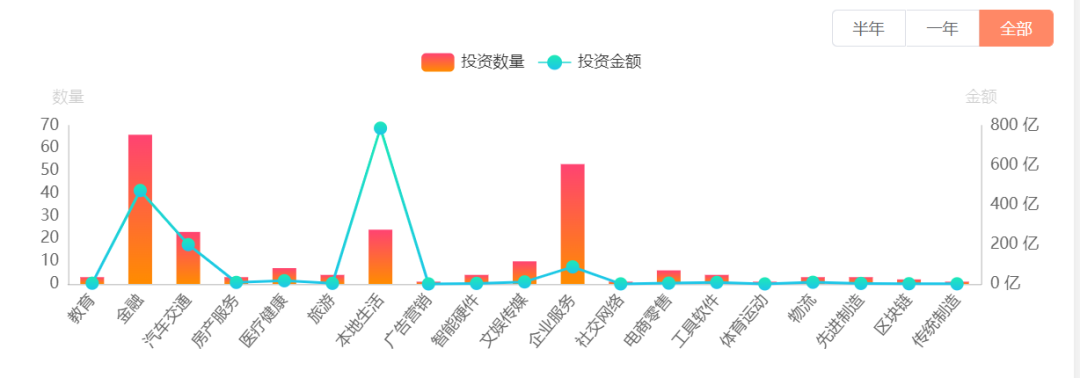

根據IT桔子數據,截止發稿前,螞蟻集團共參與投資企業 191 家,產業包括教育、金融、汽車、旅遊、醫療、當地生活、企業服務、區塊鏈、農業、製造業等 22 個產業。

其中, 2017-2018 年,螞蟻在投資次數和金額都達到了擴張頂峰。 2018 年,螞蟻總共參與 65 起投資事件,總投資額達到 789.45 億元。 2019 年開始,螞蟻就已經開始縮緊版圖擴張,到了 2021 年,螞蟻只參與了 20 起投資事件,總投資金額 182.27 億元,投資金額是 2018 年的 23% 。

▲螞蟻集團 2014-2022 年投資數據。來源/ IT桔子,燃財經截圖

從被投產業分佈來看,螞蟻主營生態鏈上的金融產業和企業服務產業都是佔比最多的第一梯隊;接下來是電商產業、出行產業和當地生活,這些產業與阿里巴巴(Alibaba, BABA-US)可以發揮加成性,同時讓螞蟻進一步擴大螞蟻的用戶數據收集管道,以用於其金融業務中,對客戶信用等級評估等服務。

▲螞蟻集團 2014-2022 年投資產業分佈數據。來源/ IT桔子燃財經截圖

文娛產業是螞蟻第三梯隊的佈局,值得注意的是,雖然文娛產業並不是螞蟻投資佈局的重點梯隊,卻是近半年來集中退出投資的產業。海外投資經理科林對燃財經說道, “ 螞蟻在全產業投資事件和金額的縮小,能夠證明螞蟻整體的投資版圖都在縮水。而針對個別產業的短期內、集中的退出,更有其背後的深意。 ”

“ 不同的板塊投資有不同的佈局意義,文娛板塊的投資更多是螞蟻對輿論影響力的一種佈局,尤其,財新傳媒是兩家在國內外投資界都頗具影響力的媒體,對這兩個企業的集中退出,也能側面說明,螞蟻在進一步縮小自己在主營業務外的影響力。 ”

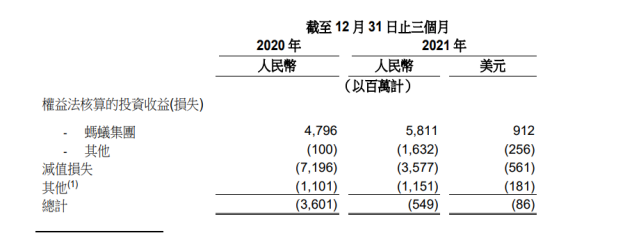

投資版圖的縮小,對螞蟻的投資收益也造成了影響。根據阿里巴巴發布的 2021 自然年第四季度財報,由螞蟻貢獻的投資收益達到 58.11 億元,相較去年同期的 47.96 億元與上期相比成長 21.16% 。不過,業界分析師普遍認為,這主要得益於去年第三季度,螞蟻投資的兩家外海電商企業的上市。

2021 年 7 月,印度生活服務平台 Zomato 上市;同年 8 月,印尼電商企業 Bukalapak 上市成功。螞蟻在 Zomato 和 Bukalapak 分別持有 14% 和 13% 股份。而且,螞蟻目前沒有對兩家股份進行退出處置,因此其投資收益由被投企業上市後公允價值變動所導致,是尚未實現現金貢獻的帳面收益。

據 AI 財經社等多家媒體報導,如果扣除這兩家海外公司的投資收益,螞蟻去年第三季度的實際經營收益環比降幅或超過 40% 。

▲來源/阿里巴巴集團財報。燃財經截圖

資本版圖縮小的同時,螞蟻的主營業務也頻頻受阻

螞蟻公開說明書中,截止 2020 年上半年,螞蟻的數字金融科技平台收入已經佔比整個公司的 63.39% ,成為對營收貢獻最多的收入來源。然而 2021 年,螞蟻金融卻不斷有壞消息傳來。除了借唄、花唄品牌隔離,相互寶關閉外,於今年 1 月 4 日上線的支付寶投顧新品 ” 金選投顧 ” 在 1 月 13 日被曝關閉,成了螞蟻壽命最短的金融產品。

就連螞蟻最出圈的明星產品天弘基金餘額寶管理規模也在不斷下滑。根據天弘基金揭露的最新報告, 2021 年第四季度餘額寶規模為 7,491.17 億元,相較第一季度的 9,724.15 億元降幅達到 29.81% 。

投資佈局受阻,主營業務也無法突破,螞蟻進退兩難。

曾經的螞蟻兵團

2004 年第一屆中國網商大會,馬雲發表了一段極具深意的演講,題為《螞蟻兵團能夠戰勝大象》。 2020 年,螞蟻集團準備上市時候,拿到了 3,200 億美元的估值,成為轟動全國的最大 IPO。單從這個角度看,螞蟻兵團,差一步就成了大象。

螞蟻成為大象,是從餘額寶的橫空出世開始的

由中國人民大學出版的《螞蟻金服:從支付寶到新金融生態圈》一書中,這樣形容餘額寶的成功, “ 餘額寶的巨大成功不僅證明了中國草根網民的力量,更證明了基金公司以網路為倚靠實現業務創新發展的可行性。 ” 2013 年,餘額寶推出的時候, 7 日年化收益水平在 3-5% 之間。而根據中國建設銀行基礎利率查詢,同時期,銀行的活期存款年利率為 0.35% ,整存整取 5 年的年利率為 4.25% 。

即使當時,人們對於網路上存錢的安全性存在質疑,但在高靈活性、高報酬率的 “ 誘惑 ” 下,與對於支付寶品牌信任的加持下,餘額寶成為了人們存錢的心頭好。

餘額寶的巔峰時期管理規模破 1.83 兆元,超過了同期中國銀行個人同期存款的 1.79 兆元。

1990 年出生的佳佳的存款之路就是始於餘額寶, “ 我存錢的習慣就是從用餘額寶養成的,那個時候我參加工作才一年,花錢大手大腳的,另開一張卡存錢總覺得很麻煩,即使計劃得很好,每個月花多少,實際上只要有錢在我卡里,我還是忍不住都花了。當時餘額寶上線,拿到薪資之後,我就先打一部分錢到裡面,因為可以隨時存取,感覺也沒什麼現金壓力。後來乾脆設置了每月自動轉入,比銀行方便多了。 ”

餘額寶的成功源於其打破了金融與民眾之間的壁壘。傳統金融更願意服務於金字塔尖的高淨值客戶,從產品設計、靈活度以及資訊普及度,對普通民眾來說都並不便捷友好。而螞蟻利用其強大的算法技術,通過餘額寶實現了向惠民金融跨越的第一步。

2014 年,支付寶母公司螞蟻金股(後更名為螞蟻集團)正式成立,螞蟻通過餘額寶完成了從依附於阿里巴巴的支付工具,到獨立金融工具的身份蛻變。

接下來,螞蟻開始了業務與融資雙簧管旗下的升級

業務方向, 2014 年 12 月,螞蟻推出 “ 花唄 ” ; 2015 年 1 月,推出芝麻信用分; 4 月推出 “ 借唄 ” 。

在業內人士看來,螞蟻信貸業務實現了兩個方面的創新,一方面,螞蟻利用阿里巴巴平台的電商大數據,建立算法產生的個人信用評估體系。另一方面,螞蟻和銀行摸索創新的貸款模式,最主要的方法是三家及以上數量的企業組成貸款聯合體的聯保貸款,對銀行來說,將其風險轉嫁到企業,利用企業相互監督降低信用風險。對用戶來說,無需複雜的審核程序和抵押,減少貸款難度,增加效率。

2015 年 8 月,螞蟻推出螞蟻聚寶。螞蟻聚寶依然貫徹惠民金融風格,聚焦擁有 20% 財富的 80% 群體,通過推薦算法向每個人推薦風險與收益符合口味的理財產品。

與此同時,螞蟻開始引進外部資本

2015 年 7 月、 2016 年 4 月與 2018 年 6 月,螞蟻發起了三輪融資,前兩輪主要是包括全國社保基金、國開行、中國人保、建信信託、中郵資本等資本。第三輪則主要由包括貝萊德(BlackRock, BLK-US)、GIC、淡馬錫等外國資(編輯:國家出資企業)本構成。

2019 年,螞蟻從阿里巴巴獨立出來,完全解除與阿里的各種 VIE 協議(協議控制)安排,變成由阿里持股 33% 的獨立企業集團。同時期,螞蟻也開始了自己的戰略投資佈局,從 2015 年到 2019 年,螞蟻不僅與阿里巴巴共同參與了口碑、餓了嗎、滴滴等當地生活和出行的投資,更加佈局了包括登德邦基金、網商銀行、國泰產險等多家金融項目。

到 2020 年上市之前,螞蟻在公開說明書中描述自己是 “ 涵蓋消費者、商家、金融機構、第三方服務商、戰略合作夥伴及其他企業的生態系統 ” ,與阿里是深度的協同戰略關係。至此,螞蟻從單打獨鬥到成為抱團的 “ 兵團 ” ,繪製了 “ 大象 ” 的圖譜。

然而,由 “ 螞蟻兵團 ” 拼湊的 “ 大象 ” ,並不是真正的 “ 大象 ” 。如今,隨著花唄、借唄品牌隔離的完成,餘額寶規模不斷縮小,和螞蟻投資撤退。這張巨大的 “ 大象 ” 拼圖出現了明顯的分割線——消費與金融的分割;網路與傳統產業的分割。

螞蟻的 “ 解藥 ”

被打散的 “ 大象 ” 圖譜,恢復了螞蟻的原型,如今,被不斷逼退的螞蟻,如何尋找出路?

螞蟻當下的解藥或許也要從馬雲 4 年前說過的一句話中尋找, “ 螞蟻以後會是一家技術公司,而非金融公司。 ”

事實上,螞蟻已經開始利用技術先發優勢,通過收購和技術服務形式,佈局海外支付市場。 2019 年,螞蟻收購跨境支付公司 WorldFirst(萬里匯);去年 11 月,位於印度的螞蟻被投企業 Paytm 完成了上市,螞蟻不僅是 Paytm 的最大股東,也是其技術服務提供商然而,資本對金融科技公司的保守看法會直接影響螞蟻全球技術生態的佈局。隨著全球金融科技法規和更嚴格的合法規範這些不安因素的增加,全球的金融科技公司估值都在下跌。截止 3 月 17 日,Paytm 從上市至今跌幅已經達到 71% 。

而且,從公開說明書數據來看,截止 2020 年上半年,螞蟻集團來自創新業務(主要由企業服務收入構成)的收入僅為 5.44 億元,佔比總營收的 0.75% ,且相較於 2017 年的 5.14 億元成長僅為 5.84% 。因此,科技服務能夠成為支撐螞蟻的主力軍,仍存在巨大疑問。

去金融化的技術轉型仍是疑問的同時,螞蟻資本化的探索更是大家關注的話題

2021 年,調整後的花唄和借唄全部納入新成立的螞蟻消金公司。當年 12 月,中國信達曾公告將以 60 億元現金增資螞蟻消金。增資完成後,中國信達將直接持有螞蟻消金 20% 股份,加上通過南洋商業銀行間接持有的 4.003% 股份,該公司將以 24.003% 的持股比例成為螞蟻消金第二大股東。

中國信達宣布入場似乎讓資本再燃了螞蟻上市的希望。然而,今年 1 月 13 日晚,中國信達毫無徵兆地宣布不再參與螞蟻消金的增持事宜,同時,另外兩家資本魚躍醫療和舜宇光科技也相繼宣布暫緩增持事項。

先前,多家媒體曾稱有消息透露螞蟻目前正在積極尋找能夠接下這 60 億元增持比例的企業,尤其在向商業銀行和民營機構拋去橄欖枝。燃財經就此消息向多家金融分析機構核實,均未得到正面回應。但多名分析師向燃財經透露, “ 即使螞蟻轉向民營企業,在近期資金壓力較大的背景下,尋到有資金實力和資質的企業並非易事。 ”

除了資金實力與資質之外,商業銀行承接螞蟻還有兩點重要顧慮, “ 螞蟻集團的業務調整之後,其內在估值邏輯也在變化。螞蟻集團 2020 年底 IPO 的時候是完全按照網路科技公司來估值的,如果按照新定義的金融業務來估值,根據富達資產等外資不斷調整後,螞蟻的最新估值在今年 4 月已經降至 500 億美元,相較 IPO 時的 3,200 億美元估值跌幅 84% 。 ” 海外投資經理科林對燃財經表示。

“ 還有一點,作為金融公司,螞蟻如何做好風控,避免暴雷,也是商業銀行承接螞蟻之前需要思考的問題。個人認為,短時間內,螞蟻很難找到合適的承接企業。 ”

易觀分析金融產業高級分析師蘇筱芮則表示, “ 大型網路平台進軍金融領域的定位,是個全球化的議題。一方面,這些公司的科技基因、創新能力以及流量優勢確實能夠對傳統金融產生助益。但同時,網路與金融如何找到切實的邊界,也是需要不斷探討和摸索的問題。 ”

網路公司如何回歸科技本質,來助力傳統金融,是螞蟻也是整個網路金融都需要持續思考的問題

這方面,科林表示, “ 給各大銀行保險機構提供技術支持就是一個可行性出路。例如用大數據進行信用分析,貸款不良率的評測,徹底隔離金融信貸業務,將技術服務發揮到極致。通過技術識別提前預判等方式,幫助傳統銀行主動排查甚至有可能的降低壞帳比例,以及相關高危產業的違約成本。 ”

蘇筱芮則表示, “ 金融的歸金融,科技的歸科技。通過業務的拆分與架構的重組,使網路平台的方向更為明晰。倚靠自身的科技創新能力和龐大的用戶規模,及集團存在的生態、場景等優勢,繼續發揮為實體經濟服務的優良作用。 ”

看來,不論是多年前的馬雲,還是如今的分析師,都認為,回歸科技,也許才是螞蟻最有希望的 “ 解藥 ” 。(第一大股東仍是螞蟻集團)

《36氪》授權轉載

【延伸閱讀】