回顧2013年諾貝爾經濟學獎揭曉,尤金·法瑪(Eugene Fama)、彼得·漢森(Peter Hansen)和羅伯·席勒(Robert Shiller)這三位對資產定價的實證研究有貢獻的經濟學者全部得獎。

回首過往的諾貝爾經濟學獎,早期聚焦經濟理論,顯然過於高端大氣;而後期類似博弈論這樣的偏數學內容頻現,又變得過於晦澀。終於,2013年諾貝爾經濟學獎回到了金融學,回到了股票)資產定價)這個我們這些普通散戶也有興趣的話題上。

說起2013年得獎的這三位,除了漢森聚焦於經濟學方法論外,法瑪和席勒可都是同時在學術界和金融業界有廣泛影響力的大咖,其中法瑪更是深刻的影響了對沖基金行業。毫不誇張的說,如果能夠對這兩位的研究有個基本的了解,股票投資年收益增加幾個百分點,那也是易如反掌的事情。而本文便將兩位大咖重要的發現用最簡單的方式做個介紹,能否轉化為投資盈利的真金白銀,就全看各位的理論聯繫實際本領了。

法瑪三因子:87年增值19萬倍

在法瑪得獎之後,許多人介紹其學術貢獻,言必稱“有效市場假說”)efficient market hypothesis,簡稱EMH)。的確,有效市場假說是法瑪在早年學術研究中的一大貢獻。不過考慮到這次諾貝爾經濟學獎的頒獎原因是三位經濟學大師在資產價格方面的經驗研究(for their empirical analysis of asset prices),顯然只提一個“假說”是遠遠不夠的。

其實,華爾街的投資大鱷們,許多對於“有效市場假說”是不屑一顧的,比如股神巴菲特(Warren Buffett)就說過“如果市場總是有效的,我只能沿街乞討”。但是,這並不妨礙投資大鱷們對法瑪的尊敬和關注,因為他的另一項學術貢獻,Fama-French三因子模型是實實在在改變了華爾街尤其是對沖基金業的玩法,為他們帶來了數以億計的真金白銀。

看到“三因子模型”這麼大氣的說法是不是已經有點暈了,還請多一點耐心,等看完之後幾段,你就會發現經常被那些專業人士掛在口中的這個詞彙,其實反映的只是一個非常簡單,連普通散戶都能明白的事實。

要說Fama-French三因子模型,就得先說說更早的CAPM模型,是由1990年諾貝爾經濟學獎得主威廉·夏普(William Sharpe)等人提出的。這個理論認為,一個股票的回報高低,是由其Beta值決定的。

Beta是什麼?其實有點類似於我們股民說的“股性”,比如大盤漲1%,這個股票一般要漲1.5%,我們股民就會說這個股票“股性很活”,而學術界則會說這個股票的Beta值是1.5(1.5÷1=1.5)。 CAPM理論認為一分風險一分收穫,一個股票的Beta越大那麼預期收益就該越大。這個理論看著很美,也符合“天下沒有免費午餐”的想法,盛行一時。

不過,上個世紀80年代的大量經驗研究卻發現,股市實際的運作與CAPM並不一致,許多學者發現了很多反常現象,而這個領域的集大成者自然是1992年法瑪和Kenneth French的那篇《股票回報的交叉選擇》(The cross‐section of expected stock returns)。在這篇此後被引用了超過1萬次的著名論文中,法瑪用1941年到1990年的美股數據指出:

除了衡量波動風險的Beta之外,股票的市值和估值同樣會影響回報。更直接的說,小型股和用低淨值比的價值股會有更好的回報。

正因為這篇論文太著名了,所以後來用Beta、市值、估值來預測股票回報的模型就被稱為Fama-French三因子模型。而作為法瑪的合作者,French一直維護者Fama-French三因子模型的基礎數據。若訪問其個人網頁,我們就能看到不同類型的股票近期表現的差異。

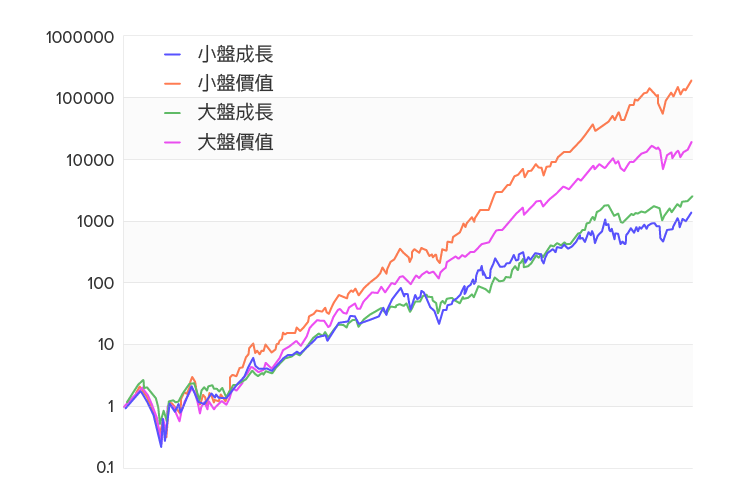

查看原圖用上述資料庫的數據計算可以發現,從1926年7月到2013年8月,小型價值股是美股中回報最高的板塊,年回報14.98%,與之對比小型成長股年回報僅8.65%。至於大型價值股,同樣以11.93%的年回報跑贏大型成長股9.4%的回報。可別小看這似乎只是幾個百分點的差異,日積月累下,就變成天壤之別了。1926年的1元投入小型成長股,到2013年8月將變成1383元,看起來增值顯著,但與此同時若你改投小型價值股,那就可以變成19萬2154元,是前者的138.9倍!

這就是法瑪三因子利用複利產生的巨大威力!

法瑪因子在中國股市一樣適用

中國股市投資者能不能用法瑪的理論賺錢?

請放心,答案是肯定的!雖然對於普通投資者,像AQR或者中國的部分量化對沖基金那樣用同時做多做空的方法來捕捉小型價值股的超額收益有些困難,但僅僅是長期持有小型價值股,咬定青山不放鬆,依然可以帶來豐厚回報。

比如中國一家券商就曾在2011年5月發布過一份題為《小型價值,投資王道》的研究報告,指出如果以代表中小型股的中證500指數作為基準,每半年根據本益比、淨值比、股價現金流量比、股息率綜合考慮選出這500個成分股中,估值最低的50個股票長期持有,那麼在2007年到2011年之間,每年都可跑贏中證500指數和滬深300指數,可以實現54.1%的年化收益,而後兩者的年化收益僅為26.6%和9.8%。

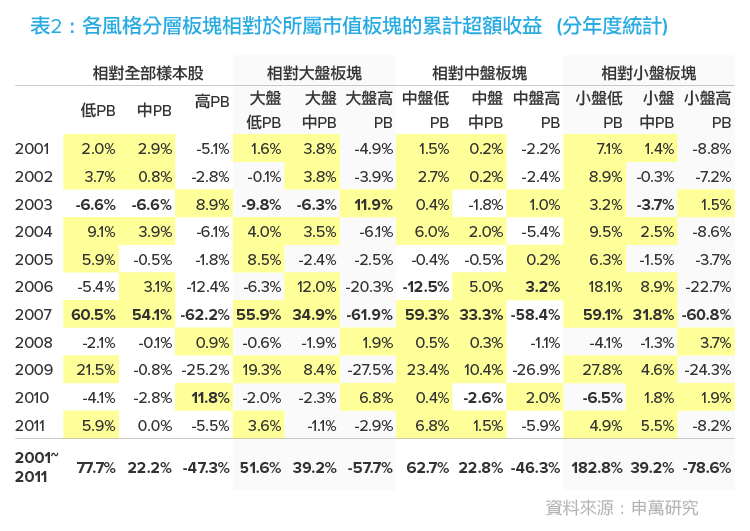

而2012年1月中國申銀萬國的一篇題為《從分層風格特徵中尋找投資機會》的研究報告,則利用更長期的數據進行了確認。這份報告研究2001年1月到2012年1月的數據發現,小型價值(低PB)股的累計回報是212.4%,而同期小型成長股卻為-60.0%;同時大型價值股累計回報88.2%,同樣也跑贏大型成長股-38.0%。

更難得的是,小型價值股獲得超額收益的年份那是相當普遍的。

顯然,只要咬定小型價值股,在中國股市投資一樣可以賺大錢。

羅伯·席勒:長期本益比更可靠

雖然2013年諾貝爾經濟學獎公佈時,法瑪排在席勒之前,不過在媒體的介紹和報導中,不少卻把席勒放在前面。

這其實也不奇怪,姑且不說席勒題為《金融市場》的耶魯公開課在各地都有不少受眾,而2000年那本《非理性繁榮》成功預測網路泡沫破裂,更是讓其名聲大噪。席勒和法瑪相比,在學術界和對沖基金界更出名,席勒自然是更有群眾基礎。

2013年諾貝爾獎給了尤金·法瑪、彼得·漢森和羅伯·席勒這三人,理由是資產價格方面的經驗研究(for their empirical analysis of asset prices)。那麼席勒有哪些經驗研究可以指導股民投資的呢?

要說席勒的經驗研究,不得不提的就是其對於美國股市尤其是估值變遷的研究。在他的個人主頁 上,專門有一個欄目可下載各類數據,其中最重要的自然是1871年以來美國股市的逐月回報數據。這個數據中不僅有股市表現,還有當月的盈利、派息、CPI、長期債券利率數據。基於上述數據,要分析美國股市的年化回報、剔除通貨膨脹後的真實回報等就變得易如反掌了。

當然,席勒的貢獻遠不僅於此。對於投資界而言,希勒提出的CAPE估值指標無疑是一大利器。談及估值,普通投資者都喜歡使用本益比(PE)。這個指標衡量股市估值固然直觀,但同時也受盈利波動影響較大,如果經濟正處於低谷回升初期,企業盈利必然比較糟糕,用那時候的盈利數據去計算本益比,必然會導致本益比高估;反之經濟在高峰盈利即將見頂時,算出來的本益比也會低估。

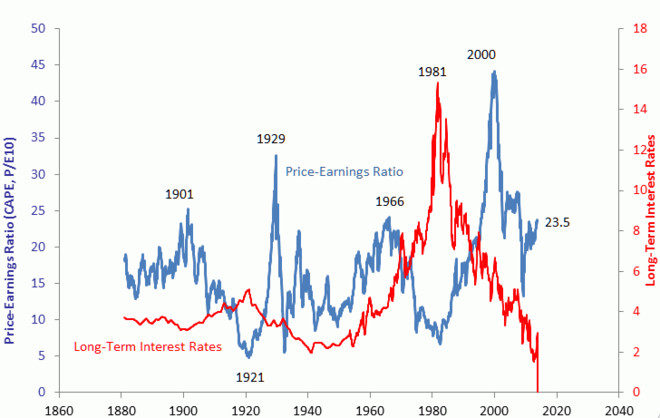

為解決這個問題,席勒提出了“週期調整本益比”(CAPE, Cyclically Adjusted Price Earnings),也就是用十年的平均盈利去取代普通本益比是用過去一年盈利來計算,這樣可以平滑經濟周期的影響,更精確的反應估值。

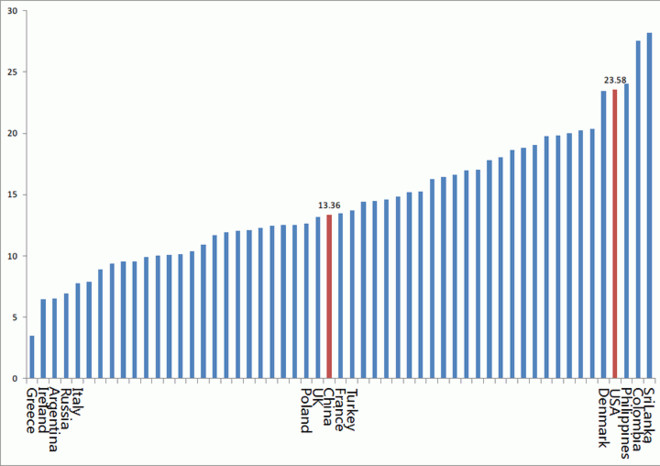

席勒的數據顯示,美股的CAPE在5倍到6倍左右就是大底部了,而超過25倍就進入“非理性繁榮”的瘋狂期了—2000年網路泡沫破裂前夕,這一數值一度高達44.2倍。目前,美股在經歷了連續四年上漲之後, CAPE再度回到了23.5倍的高位。

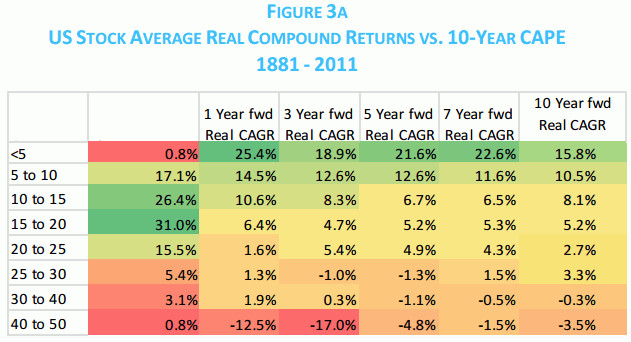

而研究者Mebane T. Faber利用席勒1881年到2011年的CAPE數據做了回測,發現在CAPE小於10倍的時候買入美股,未來10年的年化收益率有望超過10%,但是若在超過20倍買入,則未來10年年化收益將低於3%,尤其是高於30倍,則將變成負回報。

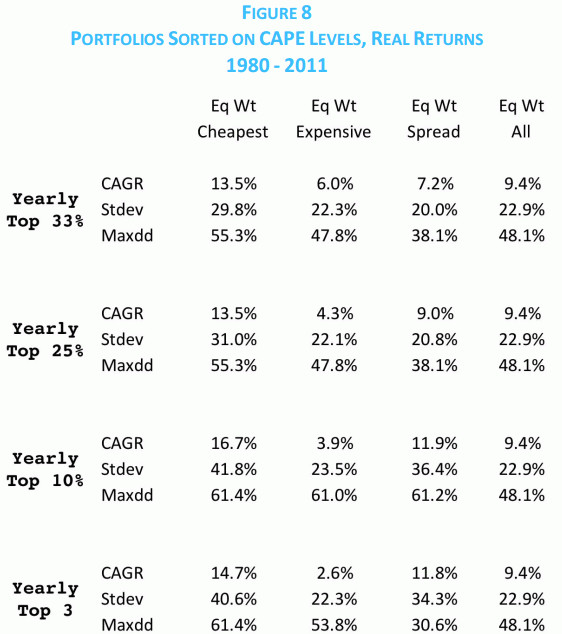

Faber進一步發現,如果不局限於美股,而是在全球主要股市中選出CAPE最低的三分之一持有,那麼1980年到2011年之間的年化收益將可以達到13.5%,若僅持有最低的10%,則進一步提高到16.7%。

既然法瑪的研究發現小型股和價值股相比大型股和成長股會有超額收益,那麼貫徹這一思路,自然可以從中獲利。

要說華爾街賺錢的法子,就得兵分兩路談起。

第一路,自然是華爾街的基金公司們。他們基於Fama-French三因子模型,推出了規模基金和風格基金兩個新分類,通過前者投資者可以選擇購買大型股還是小型股,通過後者投資者則可以購買價值股還是成長股。這樣的分類方式,如今已經成為了基金業的標準和基本模式,基金評級機構晨星(Morningstar, MORN-US)(Morning Star)的九宮格也是基於此。對此,法瑪還是頗為自傲的,所以其2010年的一篇題為《我的金融生涯》的自述中,還特地花了一個段落強調這一點。

第二路則是以對沖基金為代表的投資人,他們可不滿足推出指數基金收取點管理費,而是要直接用法瑪的理論賺錢,而且是賺大錢。這其中的代表著,自然是法瑪的學生,創辦AQR資本的對沖基金大咖Cliff Asness。 1988年,Asness來到芝加哥,師從法瑪,他在協助法瑪完成1992年的那篇《股票回報的交叉選擇》之餘,也在寫自己的博士論文,他認為:通過價值挖掘和跟隨趨勢可以持續跑贏市場並取得長期利潤。

完成了博士論文,Asness去了華爾街,並於1998年創立了AQR資本。 AQR資本的賺錢模式,就是把法瑪的小型價值股理論付諸實施,AQR喜歡持有無人問津的股票,期望它們在真實價值被市場先生重新認識時能夠收復失地。當然,作為對沖基金,Asness也會做空那些高估值的成長股,他的成名戰當屬2000年網路泡沫時發表了一篇題為“泡沫邏輯”的論文,粉碎了支持科技股高估值的理論,並在隨後科技股大跌中獲得豐厚回報,其管理的資產也從1998年公司創立時的10億美元增值到2004年達到120億美元。

《雪球》授權轉載

Big-Money-Think-Small:富達基金Joel-Tillinghast的投資思想_-.png)