有人說,人活在世上這輩子,就是在不斷地賺錢和花錢。在個人財務方面,我們似乎也應該分階段地設定並實現一些財務目標。這篇文章,原標題是 The Ultimate Personal Finance Checklist Before You Turn 40 ,作者 Priyanka Mashelkar 在文中分享了在 40 歲之前必須要實現的個人財務終極目標,希望對你有所啟發。

▲圖片來源:Unsplash @Michael Longmire

步入而立之年過後,可以說是來到了人生最奇怪的一個時段。你可能覺得自己才成年不久,彷彿大學畢業就是幾年前的事情,但是一轉眼,自己就突然邁向了中年。中間消失的差不多 10 年都消失到哪裡去了呢?

事實上,外面的世界紛繁複雜。我無法幫助你解決時間消失的問題,但至少可以幫你整理一份財務目標清單,並按照優先級排序,讓你在面對各種銀行帳戶和退休目標等讓人焦慮的事情方面,少一些煩惱與憂愁。在這篇文章中,我將跟大家分享在步入不惑之年之前,最好應該實現或完成的 7 個個人財務終極目標清單。

評估預算中有多少盈餘

30 歲至 40 歲這個年齡段,是充分了解自身預算中到底有多少盈餘的黃金時段。

在這個階段,你的家庭收入可能已經實現了飛速成長,但與此同時,你的家庭支出可能也在飛速成長。理想狀態下,收入成長至少能夠勉強跟上支出成長,當然,更好的情況下,你的收入成長能夠遠超支出成長。在這個年齡段,你可能會把現有薪資中的一部分用於投資,比方說用於退休帳戶的投資。如果你還是 20 多歲的年輕人的話,那你在這方面估計有更多的空餘資金。

如今,隨著收入的成長,可用於投資的資金也相對更多了。這部分資金有很多種用法,你可以直接放在儲蓄帳戶,也可能會受到各種誘惑而直接花掉。如果你能夠意識到,自己在支出方面有非常扭曲的認知與做法,那你就應該回過頭追蹤了解自己的支出情況。如果你覺得沒必要追蹤自己的支出情況,或者認為自己的支出是合理的,那你就可以關注一下,每個月月底自己帳戶裡平均盈餘資金有多少。這部分就是你的額外盈餘,它們應該得到更好的利用。

圖片來源:Unsplah @Micheile Henderson

增加應急資金

在 20 多歲的時候,你不需要為自己準備太多的應急資金,就能夠應對一般的突發財務情況。至少,當你還是單身或者是一個頂客家庭的時候,這是沒有太大問題的。然而,隨著你撫養或贍養對象(包括孩子以及年老甚至多病的父母)數量的增加,任何能夠嚴重影響你整個家庭的緊急情況風險都會成倍增加。

除此之外,到了三十而立的年紀過後,你可能還會增加一些 20 多歲時可能不會出現的開支。例如,如果你現在失業了,在你帶著三個孩子去朋友家沙發衝浪(譯者註:當沙發客,顧名思義即睡別人家的沙發)的時候,你肯定會覺得特別沒面子。然而,對於一個 22 歲的年輕人而言,這是再正常不過的事情。另外, 25 歲的年輕人也可以輕鬆地靠廉價(西式)快餐生存一段時間,但如果到了 30 多歲,仍然保持這種飲食結構的話,恐怕這就要犧牲個人健康和腰圍為代價。

從理論上來講,雖然你的應急資金水平可以始終保持不變。根據個人實際情況,這部分資金能夠讓自己在沒有收入的情況下,順利地度過 3 至 12 個月。但到了 30 歲過後,你就應該考慮進一步增加自身的應急資金儲備。對此,一個很好的經驗法則是,在你之前的應急資金中,再增加可以讓你順利度過 3 個月的資金。假如你之前始終保持著能夠順利度過 4 個月的應急資金,那你現在的目標,應該是保持能夠順利度過 7 個月的應急資金。對此,還有另外一個值得慶幸的方面。在前面第一條中已經提到,當你評估自己的預算盈餘之後,這些盈餘的資金,就可以用作你的應急資金了。

考慮殘疾及長期護理保險

在你 20 多歲的時候,你的基本健康和人壽保險可能是足夠的。但遺憾的是,生活中可能會出現各式各樣的意外。到了 30 歲的時候,你就可能需要去面對這些不愉快的可能性了,而不是只期待最好的結果。其中之一就包括殘疾保險。據美國非營利組織殘疾意識理事會( The Council for Disability Awareness ), 20 多歲的員工中,有 25% 的人在退休之前都會罹患殘疾。這是一個令人警醒的數據。罹患殘疾後,會對人的身體和情感造成負面影響。但同樣重要的是,它還會在經濟上對人造成影響。它會迫使你去借用高息貸款,不僅耗盡你的應急資金,而且還會耗盡你的退休金,最後甚至讓你不得不申請個人破產。

在購買殘疾保險之前,也有許多需要注意的事項:殘疾分為不同種類,有短期殘疾(疾病),也有長期殘疾(包括慢性疾病以及嚴重傷殘等等)。一些殘疾種類可能已經在社會保險、工傷賠償或者雇主提供的團體殘疾保險等方案的保險範疇內。所以,你必須提前了解並評估哪些殘疾保險可以為你提供保障,而哪些仍然沒有得到保障,並需要通過其它途徑來投保。對此,一項經驗法則是,將總收入約 1% 至 3% 的預算用於相關的保險。

另外一項就是長期護理保險。據美國非營利組織城市研究所( Urban Institute )及美國衛生及公共服務部( US Department of Health & Human Services ),美國 65 歲及以上的老年人中,約一半的人口最終都會罹患殘疾,並因此需要一些長期護理服務。

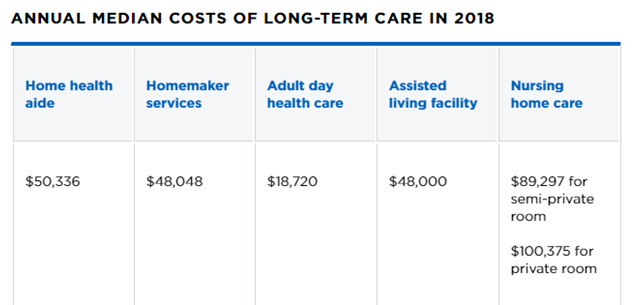

在購買長期護理保險之前,也有一些需要注意的事項:貧困者醫療補助保險( Medicaid )的確涵蓋了這方面的費用,但它卻有嚴格的收入標準要求,同時還有資產標準要求。這即意味著,在符合標準要求並享受醫療補助保險之前,你可能不得不自掏腰包。另外,你的選擇範圍也會受限。畢竟,醫療補助保險可能在某些療養院不適用。2018 年美國各種類型的長期護理服務中位數如下圖所示。其中:家庭護理為 50,336 美元;家務勞動服務為 48048 美元;成年人日間健康護理 18,720 美元;有輔助看護的養老院 48,000 美元;療養院護理(半私密房間 89,297 美元,全私密房間 100,375 美元)。

▲圖片來源:Genworth 2018 Cost of Care Survey

長期護理保險的保費是浮動的。在購買這類保險之前,一定要預先了解保險公司歷史保費增加的情況。平均而言,長期護理保險的年費為 2,727 美元,它可以提供在一定年限內(通常為四年)每天 161 美元的療養院護理津貼。

升級個人信用卡

在 20 多歲的年齡段,就信用卡使用而言,你可能主要關注的,是如何負責任地使用信用卡。到了 30 歲過後,你就可以盡可能地地發揮信用卡的優勢了。毋庸置疑的是,與那些不收費或者刷卡達到規定次數免年費的基本款行用卡不同的是,更高端的信用卡可能要收取更高的年費。

但實際上,如果你能夠用這些高端信用卡來支付所有或者絕大多數開支,並按時全額還款的話,那你就可以很好地利用消費換來的各種積分。如果你希望用信用卡積分換取免費航班及飯店等福利,實用的方法之一就是製定倒推計劃。

▲圖片來源:Unsplash @Avery Evans

許多信用卡發卡行都與航空公司或飯店集團保持著合作關係。因此,如果你希望把精打細算做到極致的話,那你就不應該錯過這方面的 “ 羊毛 ” 。在省錢經歷分享網站 iHeartBudgets 上,一位名叫 Jacob Wade 的用戶就分享了他盡可能地使用信用卡积分跟家庭一行 7 人免費旅行的故事。他就採用了倒推計劃這一方法,首先確定旅行目的地(夏威夷島),然後再從後往前倒推如何利用各種積分來換取機票、飯店及餐食等等。值得注意的是,這個過程可能至少需要花幾個小時,但相比於你能夠免費換取的價值,這幾個小時應該是非常值得的。

制定總體的退休計劃

如果在 20 多歲的時候就開始討論退休計劃,那實在是過於超前了。不過,到了 30 歲過後,我們大多數人都至少能夠從總體方面知道自己喜歡什麼,又不喜歡什麼。

在這個階段,你可以跟生命中最重要的人(主要包括自己的子女,如果他們年齡能夠理解相關問題的話)思考並討論以下這些問題:

- 你是需要工作才能成為社會的有用之才,還是說完全不用工作也沒有問題?如果你喜歡工作的話,那麼你退休後還想工作的程度有多深?你是更希望固定的兼職工作,還是希望保持更靈活的工作方式?

- 你希望在哪裡生活?你是否想搬到生活成本更低的其他國家去安度晚年,還是希望留在自己的國家生活?

- 你現在居住的房子,是你夢想中退休後希望住的房子嗎?如果不是的話,那你是希望住在更大還是更小的房子裡?是希望住在城市裡,郊區還是在小鎮上?

- 退休過後,你想去多少個地方旅行?你認為自己是哪種類型的旅行者,是更在乎支出,還是更在乎旅遊體驗呢?

以上這些問題,不僅可以當作是一項思維實驗,讓你有動力為夢想中的退休生活而儲蓄更多錢,而且還是計算出你需要儲蓄多少錢的關鍵因素。

▲圖片來源:Unsplash @Max Harlynking

例如,像退休後繼續工作,宜居至生活成本更低廉的國家或地區,以及在預算範圍內外出旅行等因素,都會減少你可能需要的資金儲備。一旦你從總體方面對自己退休後的理想生活有了大概方向與認識過後,你就可以重新制定併計算退休相關的計劃,並橫向對比你現在已經攢下的資金。如果需要的話,就適當提高自己用於退休的投資資金。

學會設定並實現財務目標

設定並實現財務目標,是步入 30 歲過後必須學會的關鍵技能之一。到了這個年齡段,你會面對形形色色的決定,其中大多數情況都至少需要一定的財務規劃。要想在這個過程中免受任何壓力的干擾,那你就需要學會用以下的方式來設定並實現財務目標:

- 將生活目標轉化為財務目標

- 將財務目標分解成若干可以實現的小目標

- 制定詳細的計劃來實現你的目標

例如,如果你已經有了子女,你可能希望做一個好父親(好母親),對吧?假設你和你的另一半已經決定,從現在開始要為子女的大學教育存錢。

這就是一個人生目標。要實現這個目標,那你就需要把這個目標用數字體現出來。對此,你需要決定你願意為子女承擔哪些費用,哪些費用又需要孩子們自己去承擔。你願意承擔學費嗎?如果學費非常貴的話你也願意承擔嗎?

在這個例子中,這可能意味著你需要去了解國家目前的大學教育平均費用是多少。一定要用數據來具體呈現,並且用當下的貨幣價值來計算。然後,你就需要將這個數字轉化為你今天需要儲蓄多少錢這個目標。結合你了解到的具體費用和子女的年齡,那你就可以進一步計算每年或者每月你需要儲蓄的金額。最後,你必須嚴格執行你的計劃。無論發生什麼情況,每年或者每個月都要儲蓄一筆資金,用於子女長大後的大學教育。當然,你可能需要同時平衡多個目標。前述“三步走”方法,主要起到的作用是,幫助你將你的目標分解成可執行的具體計劃。

作為參考,我羅列了一些可能需要你認真考慮的常見決定:

- 子女教育

- 購車

- 購房

- 累積用於投資項目的資本

- 存錢,在你或者另一半遇到職業壓力時可以選擇安全退出

- 轉行

- 給喜歡的慈善機構捐贈

- 為下一代累積財富

考慮規劃你的財產

如果你擁有可觀資產,那你可能會請教專業人士來參與財產規劃,同時最大化減少納稅支出。但如果你沒有可觀資產呢?即便如此,我也強烈建議你提前規劃自己的財產,以便自己在遭到意外而讓家人悲痛的同時,減少他們身上的負擔。

你可能用不著信託或者遺產計劃,但至少需要關注以下方面:

- 更新所有帳戶的名義持有人,包括銀行帳戶,互惠基金帳戶以及股票帳戶等等。這可以讓你的家人更容易獲得相應的資金,而不必經受太多的苦難。

- 更新所有保險單上的受益人:確保受益人仍然是你心目中的那個受益人。

- 死亡文件夾:顧名思義,即包含所有你認為家人應該了解的重要資訊,以確保他們在獲得其有權獲得的東西時不會遇到障礙。通常,這些都包括你的資產和負債清單,獲取資產的方式(比如密碼,重要電話號碼等等),稅務資訊,以及電子信件和社交媒體帳號等等。

- 遺囑:遺囑的作用,在於確保你的財產能夠按照你的意願來分配。立遺囑可以依你的總資產而定。如果你沒有太多東西可以留下,那你可以直接從網路上找到許多遺囑表格。你所需要的,只是幾個見證人的簽名,一份你希望分配的所有資產清單,以及受益人的明確身份。如果你擁有大量財產,那你還可以請一名律師協助你立遺囑,你只需要負責最後的簽字即可。

寫在最後

步入而立之年過後,你不得不面對許多真正的艱難抉擇,這些抉擇不僅會影響到你(以及你的晚年),而且還會影響你的家人該如何應對各種不幸的情況。值得慶幸的是,本文中提到的所有內容都沒有時間限制。即便你已經過了 30 多歲的年紀,你仍然可以去做這些事情。總之,越早越好。當你明確自己已經為生活中的任何事情都做好了準備,並且家人也因此而受到了保護,那你就會從心理上獲得一種安穩感。

所以,從這份清單做起,開始行動起來吧。

《36氪》授權轉載

【延伸閱讀】