什麼是資產配置?

要了解什麼是資產配置,首先要知道何謂資產。資產可以是有形的,也可以是無形的,不論有形或無形擁有資產的人將可以透過控制及利用資產產出價值;當然,能夠利用資產產出多少價值就取決於個人的能力,同一把手術刀由專業醫生擁有還是由一個普通上班族擁有,其中可帶來的價值亦會出現很大差距。

資產配置應該如何做?

說了這麼多,到底資產配置應該如何進行?

上文提到資上配置兩個最大的重點是規避風險從而達到可預期報酬,所以首先你要問自己兩個問題:

1. 你可以承受的風險是多少?

世界上沒有投資活動是完全沒有風險的。即使將鈔票放在家中都有失竊的可能;存放於銀行的存款也可能因銀行倒閉而化為烏有。因此,在進行任何投資之前,你都應該先了解投資產品的潛在風險。當然每個人對風險的承受程度都不盡相同,有人覺得十米高台跳水是一種享受但亦有人覺得是一種折磨; 在投資路上亦一樣,有人喜歡波動性大,高風險的槓桿投資,有人只喜歡將存款放於銀行慢慢收取利息。

投資前要先了解及評估自己可以承擔風險的程度再選擇合適的投資產品,舉一個簡單例子,當你進行投資時會為到價格波動上落 5% 而徹夜難眠,你就不應該選擇一些波動性大的投資產品,可能一些保守的銀行定存產品會較適合你。另外有一點要特別留意,請不要有錯誤期望!當你選擇投資波動性少,成長力慢的投資產品就要接受報酬率低的事實,請不要有錯誤盼望期待風險少但回報又高,這種想法是不切實際的,正如你不會要求一條魚可以為你生雞蛋一樣。

如果想了解自己的風險承受程度,可以留言我會發送檢測表給你

2. 你預期的投資回報是多少?

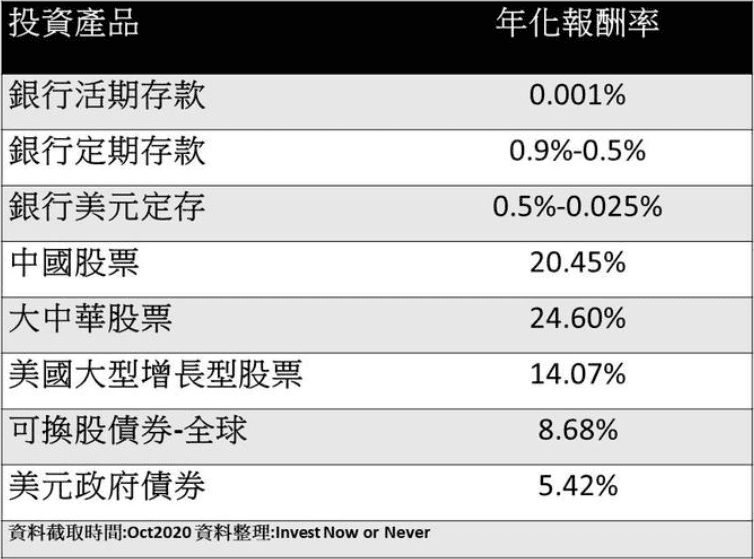

在之前的文章 (到底什麼是投資?)提過投資前你應該要充分了解投資產品以及要對預期投資回報有一定概念,沒有人可以百分百準確預測市況但最少你要知道預期在該投資產品可以獲得的報酬率為多少。從下表格可見不同類型的投資產品帶來的可預期性回報都不相同,當然伴隨的風險亦有所不同,特別選擇個股時除了市場因素外亦要多加留意公司本身質素。如果你期望透過單一項目投

資可以獲得最少 5% 的年回報,那麼你就不應該將資金投資在銀行定存上。

資產配置方法

資產配置最大一個原則就是將負相關或完全無相關的投資產品納入投資組合內從而降低風險提高報酬,簡單而言就是不要將雞蛋放在同一個籃子內。

第一步: 決定自己的投資目標以及期望報酬率

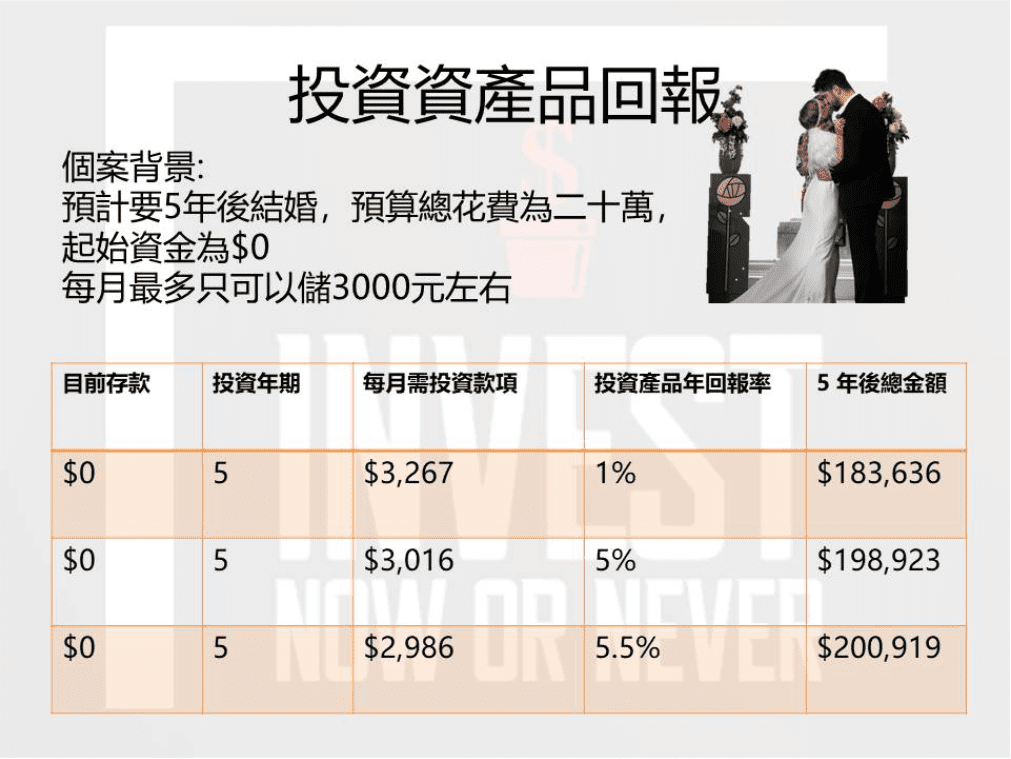

設定投資目標是十分重要, 不同投資目標需要搭配不同投資產品爭取最大利益。你可以設定一個投資計劃是專門為了某一個特定目標之用,例如你打算 5 年後結婚,預算總花費為二十萬元,而你每月最多只可以儲 3000 元左右,你可以為自己訂立一個屬於你的投資產品組合以達到目標。

由下面的圖表你可以看到,以每月最多只可以儲$ 3000 元的情況下,投資組合最少要帶來 5% 的年回報才可以達到 5 年後的目標; 當然如果起始資金或每月存款數目可以提高,相對就可以選擇報酬率較低的投資產品。

要知道自己風險承受程度,最直接的方法是做一個投資風險屬性問卷,基本上所有銀行以及證券行在你開戶之前都會要求你填寫一份投資風險屬性問卷,如果你沒有做過或者已經忘了結果,請於留言處告訴我,我會把檢測表發給你。完成問卷後你大概已經可以了解自己的風險承受程度,這時候你就可以選擇合適的投資產品,投資者比較熟悉而且結構較簡單的非衍生性投資產品例如有:股票,交易所買賣基金( ETF ),基金,債券,房地產投資信託基金 ( REITS )等,而大家比較不熟悉較複雜的投機產品會是槓桿式外匯,期貨和期權,衍生性結構產品,槓桿及反向產品等。

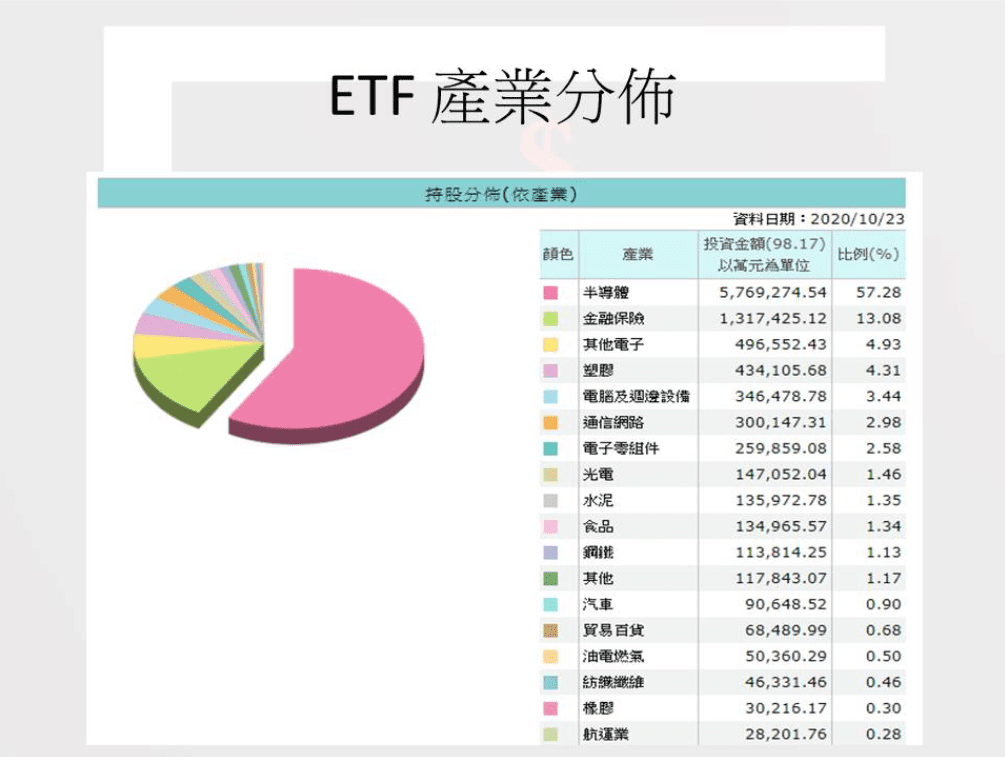

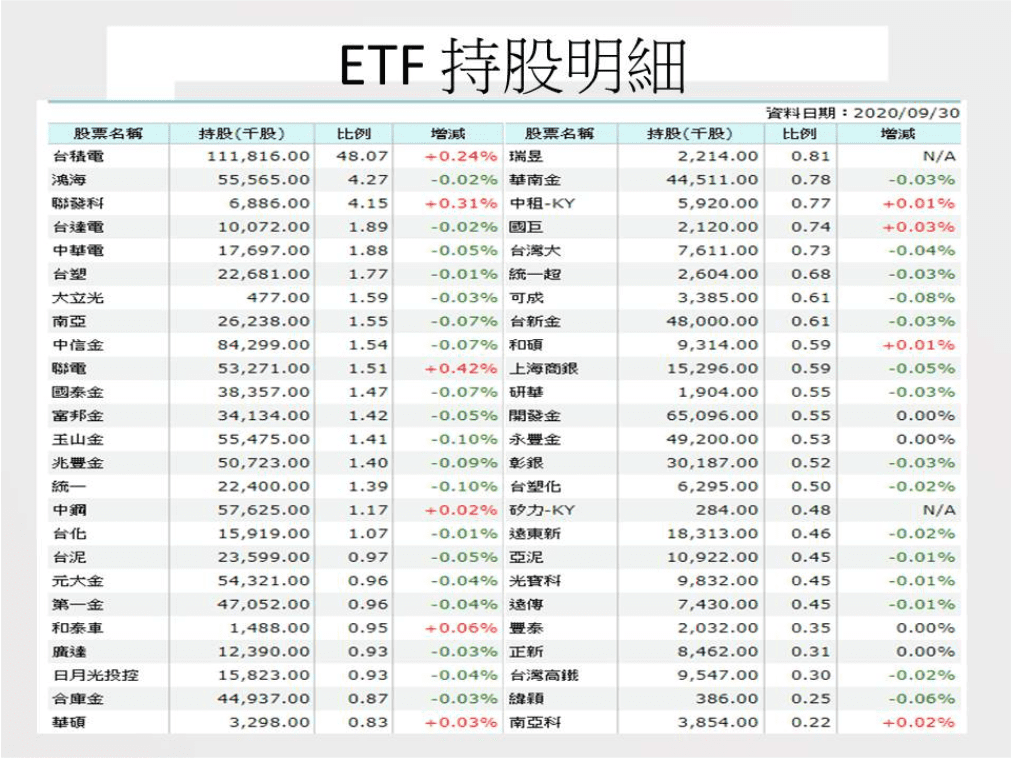

結構簡單的投資產品無論在項目組合產及產品收費都會比較容易明瞭,投資者會比較容易可以了解投資產品及估計其預計風險,以非衍生性 ETF 為例以下是一隻追蹤臺灣 50 報酬指數的 ETF ,從以下 3 張圖可見投資者在投資前基本上已經可以清楚知道整隻 ETF 在投資什麼公司,收費比例以及持股比例等資料,結構相對簡單易明。由於該 ETF 是以追蹤臺灣 50 報酬指數為主要目標,並不會使用任何槓桿,此 ETF 只會跟隨台灣大市變動。

沒有一種投資產品是絕對安全的,只要選擇不慎,沒有認真做好功課就投資即使結構再簡單的投資產品亦可以帶來損失,同樣道理只要你足夠認識投資產品即使再複雜的結構性投資亦可以為你帶來利潤。投資產品或投機產品都沒有對錯之分,最重要是你要有足夠的經驗和知識去駕馭它們。

第三步: 選擇不同投資產品納入投資組合

當你按照自己需要選擇出合適產品後,就可以按照投資目標去組合投資產品的比例。不同投資產品之間會存在不同的關係,而我們就可以利用各種產品之間的特性去選擇投資產品的持有比例。

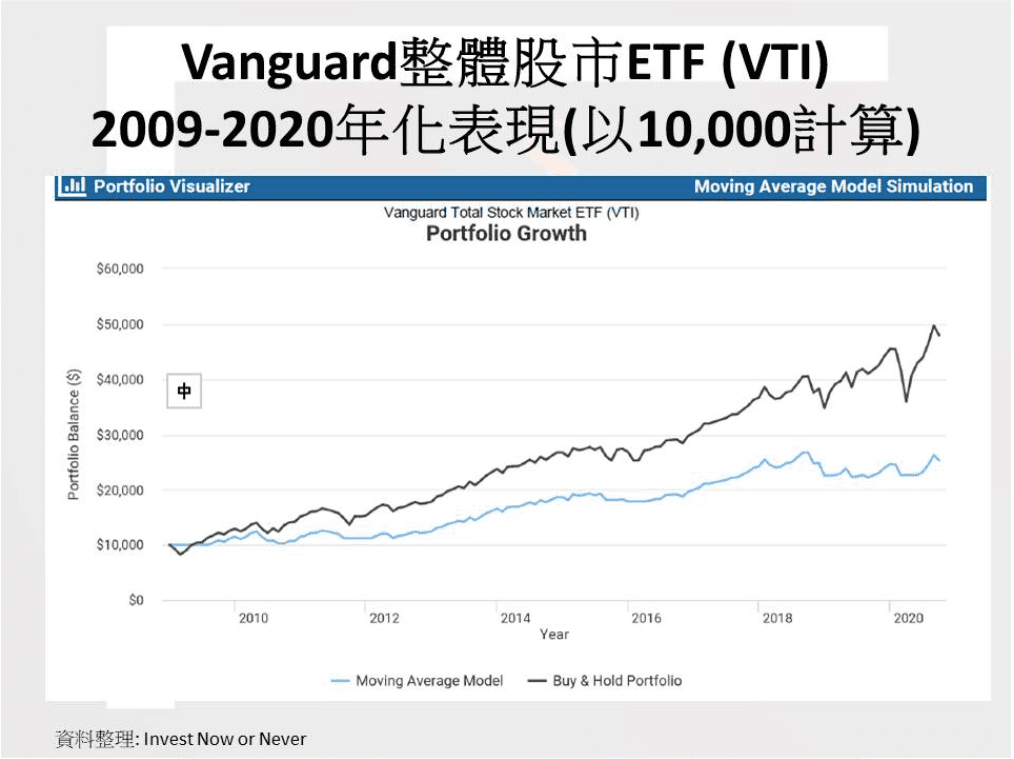

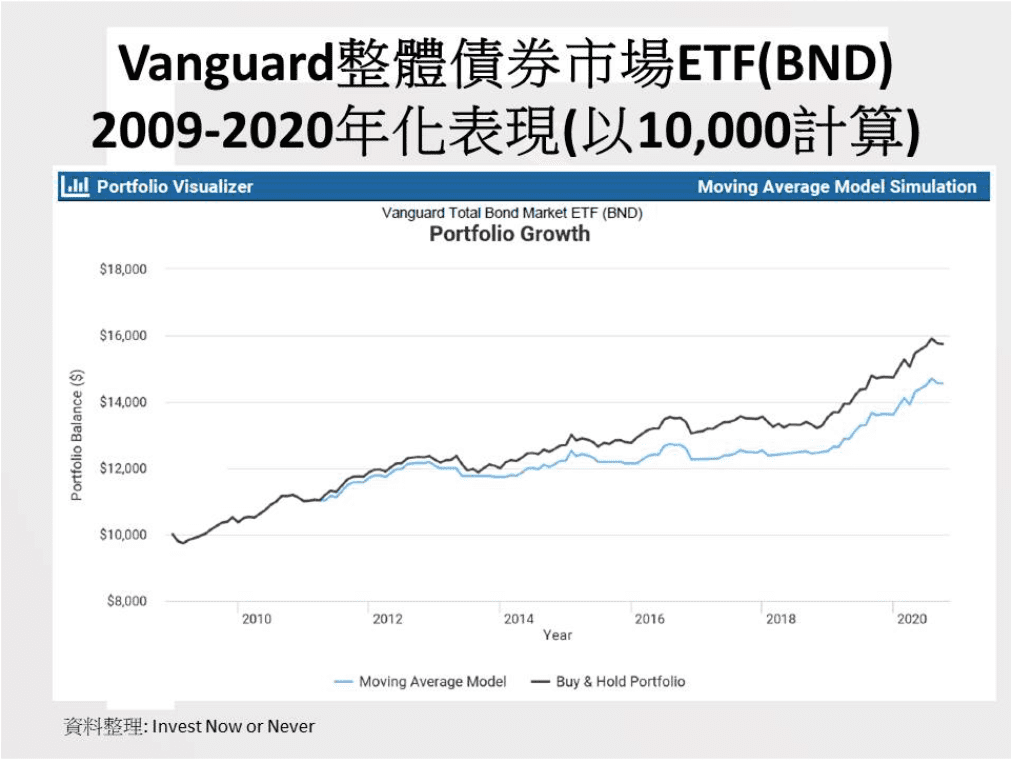

下圖展視出的是美國不同類型投資項目的非衍生性 ETF ,從下圖可見黃金類別的投資產品與整體股市,房地產的投資關連性會相對較低,而整體股市對房地產類別的投資產品關連性會比較高。 在一個投資組合中,應該納入不同關連性的投資產品以平衡風險,同時亦需要配合不同市況及市場週期作出應對措施,投資者應該定時檢視自己組合的比例是否可以達到預期回報,而不是設立一套投資組合後就放置一旁不管。

文章重點

1. 資產可以是有形的,也可以是無形的,不論有形或無形擁有資產的人將可以透過控制及利用資產產出價值

2. 資產配置的重心是透過將資金投資到不同類型的資產上規避風險從而達到可預期報酬

3. 資產配置前要準備的事項

a. 了解自己可以承受的風險程度

b. 決定預期的投資回報

4. 資產配置應該如何做?

a. 決定自己的投資目標以及期望回報率

b. 了解自己的風險承受程度遴選出合適產品

c. 選擇不同投資產品納入投資組合

5. 投資者應該定時檢視自己組合的比例是否可以達到預期回報,而不是設立一套投資組合後就放置一旁不管。

《再不起行就太遲Invest Now》授權轉載

【延伸閱讀】