上一篇文章我們提到礦業類股的 股價 表現除了會受到景氣影響外,還容易受到世界各國的產業政策及高科技產品的技術突破等外在因素影響,進而有良好的投資契機。不過對於大部分不熟悉礦業的投資人來說,要分辨優質的礦業公司實在不容易,這時候,就可以考慮礦業ETF了,而其中最大的就是「SPDR標普金屬與礦產業ETF(股票代號:XME,以下均簡稱XME)」。

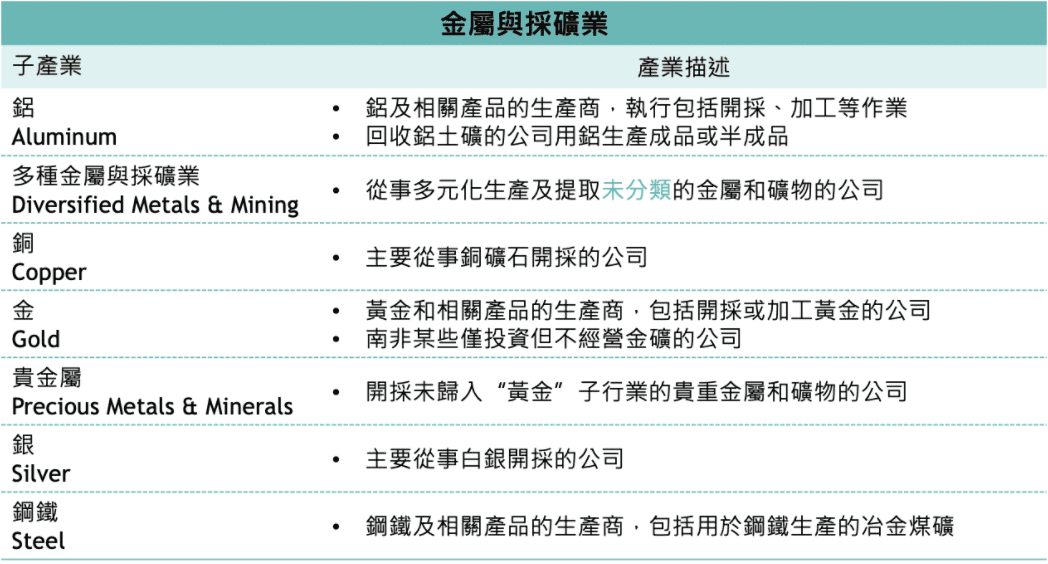

雖然礦業ETF可以幫助投資人分散個股投資風險,但是在投資礦業ETF時還是要注意,各種礦產所帶來的風險以及投資機會各不相同,因此在投資礦業ETF前需要搞清楚成分股究竟是以哪種礦產為主要收入來源。

資料來源 : S&P Global 網站 / 作者整理

美國礦業巨頭大集合 – XME

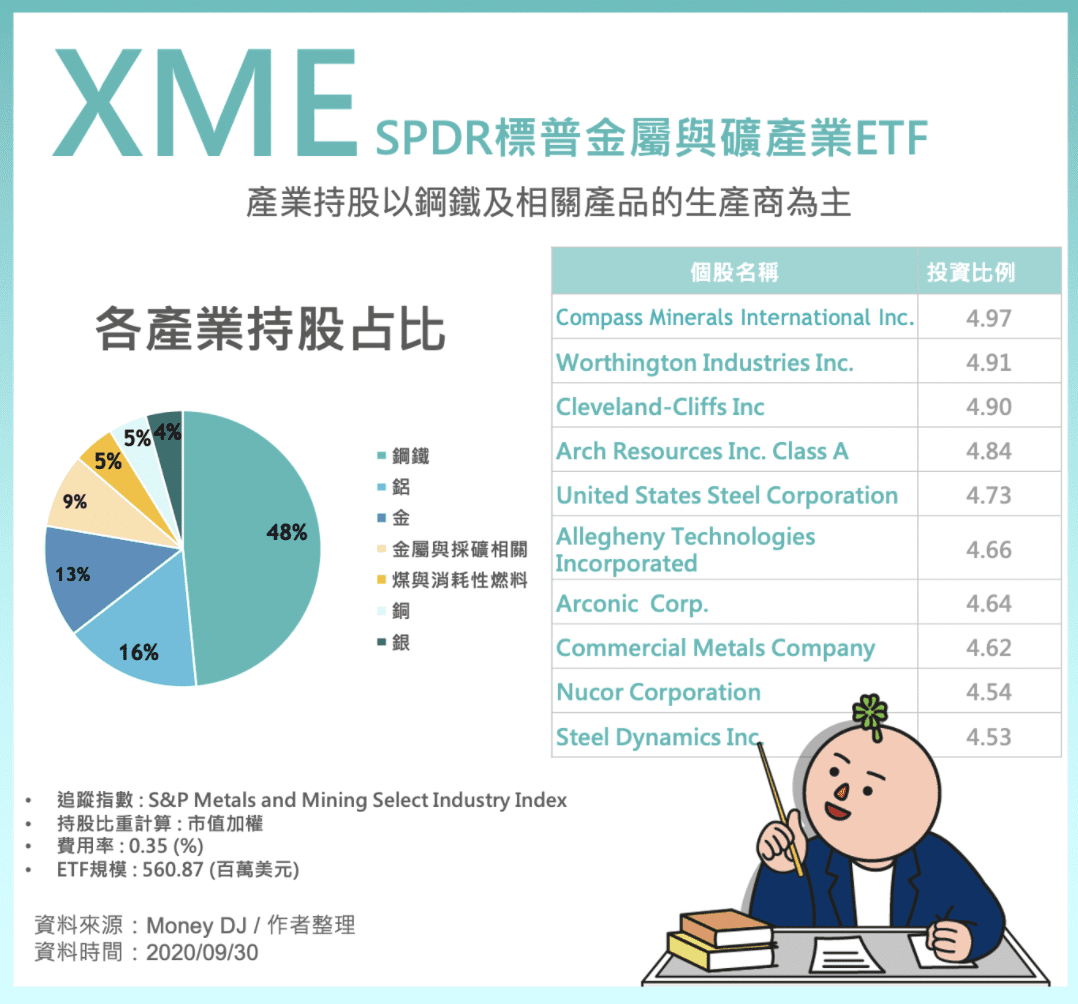

我們以美股礦業ETF中資金規模最大且涵蓋美國本土諸多礦業巨頭的XME為例,透過下圖我們可以發現XME的成分股以鐵礦公司為主,因此對於想要投資XME的人來說,鐵礦市場的供需狀況便成為投資前必做的功課。

另外透過下圖我們還可以發現一個有趣的現象,那就是XME的前 10 大持股比重相當接近,並沒有任何一檔特別突出的個股,這其實與ETF本身的持股規則有關。在XME的公開說明書(Fact Sheet)中便明確表示,XME的持股比重雖然是按照市值加權,但為了不讓單一個股持股比重過高,進而讓ETF失去分散風險的特性,因此會刻意地調整前幾大公司的持股比重,讓所有的成分股都可以維持在固定的比例。

大者恆大 – 採礦業的寡頭壟斷特性

但為什麼XME會有這樣的設定呢?一部分原因除了礦業公司的股價波動較大,需要更加重視風險控管之外,另外一方面是因為採礦產業常有「少數幾家公司壟斷整個市場」的特性,因此若XME缺乏平衡權重機制的話,可能ETF持股最後僅剩少數幾家大公司。

根據中國大陸政府統計,全球 2,395 家上市礦業公司中,大型礦業公司數量佔比不足 4% ,但其中市值佔比近 80% ,也就是採礦業大部分的利潤都被少數幾間大公司賺走。為什麼會產生這樣的狀況呢?首先大家不要忘了,礦產也是自然資源的一種,深埋各國地底中,因此對許多國家來說,礦產可以說是發展國家經濟相當重要的戰略資源。

今天就算我不去開採我自家後院的礦產,別的國家想來開採也勢必要上繳一些過路費才說得過去,因此採礦業的門檻一開始就比大多數產業高。

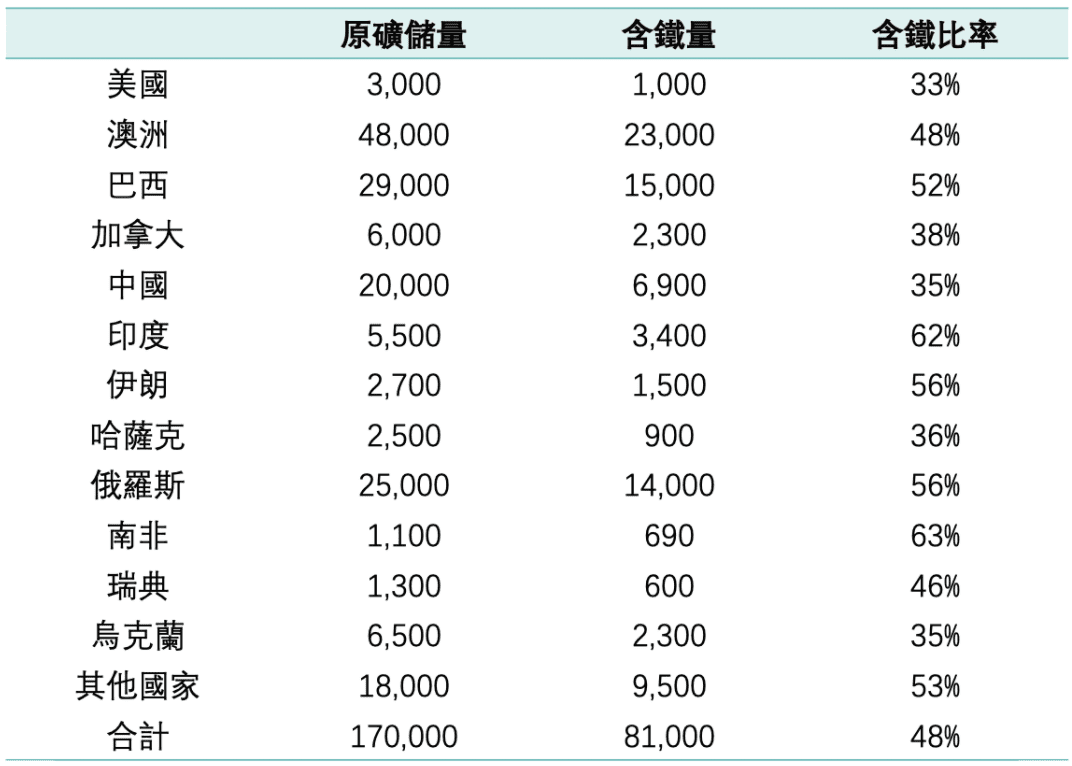

除此之外各地區礦產資源的品質也會影響各國採礦業的生產成本,下圖是各國鐵礦儲量以及礦產品質的統計圖表,鐵礦質量越高的地區在開採鐵礦石需付出的成本就越少,因此那些坐擁高品質礦產的公司,他們生產出來的產品在價格競爭力方面也就越高。

以鐵礦儲量排名前段班的澳洲及中國為例,儘管中國的鐵礦儲量全世界排名第四,但大部分的鐵礦仍然需要進口,主因就是中國鐵礦的品質遠低於世界平均水平,換句話說,他需要花費更多人力物力才能夠從鐵礦中萃取、加工出可以使用的鋼鐵產品,而隔了一個太平洋的澳洲礦業公司,其產品即使把運輸成本考慮進去,在價格競爭力方面還是遠勝中國的礦業公司。

這就導致少數幾間有著好品質的礦業公司可以透過削價競爭的方式,排擠規模較小、礦產品質較差的礦業公司。也才會讓少數公司壟斷市場。

資料來源 : Mineral Commodity Summaries 2020 / 作者整理

原物料價格若大漲,將帶動 XME 績效領先大盤

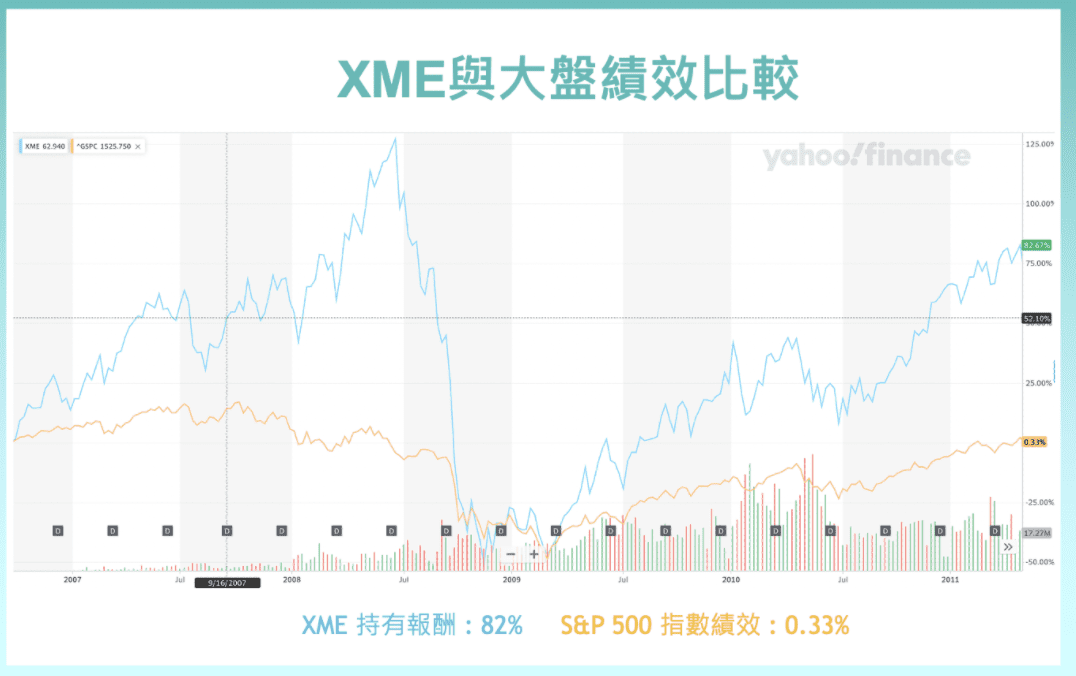

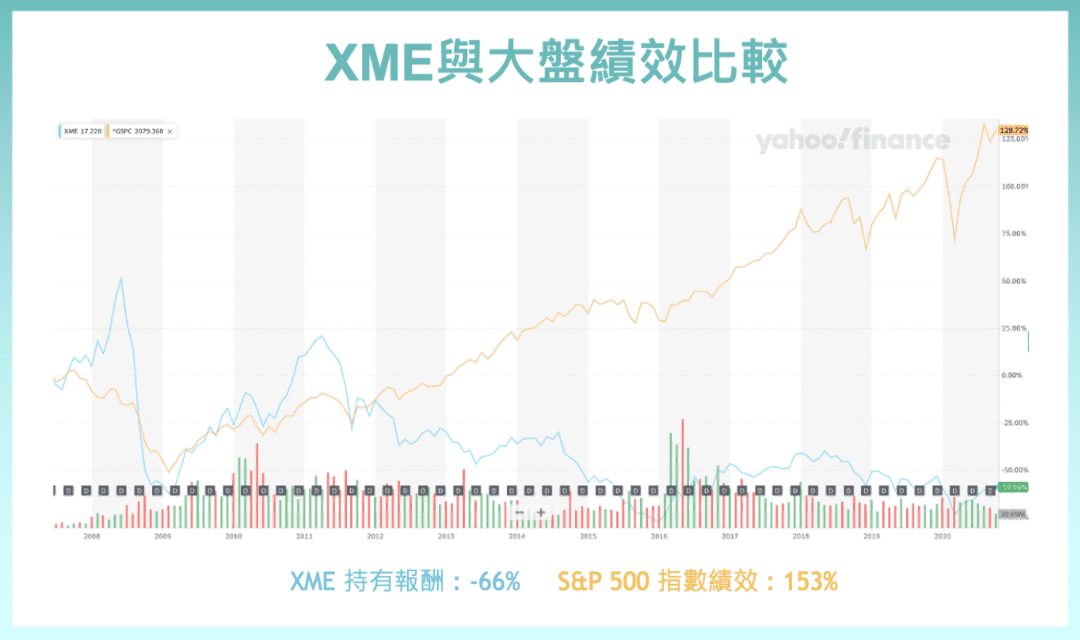

上一篇文章我們提到,金融海嘯後,各國政府為了振興經濟,透過一系列財政及貨幣政策刺激景氣,間接帶動各行各業對原物料的需求,導致原物料大漲。由下圖可以看出XME(藍線)在 2009 – 2011 時期的績效甚至跑贏大盤(黃線),另外在金融海嘯前( 2006 – 2008 )的漲幅則主要起因於中國大興土木蓋基本建設,帶動原物料的需求所致。

資料時間 : 2006 / 10 / 1 ~ 2011 / 4 / 30

資料來源 : Yahoo Finance / 作者整理

然而從下圖我們也可以看出,近年XME的績效已經大不如前,主因是中國的經濟成長逐漸放緩,礦產需求不如以往,再加上前面提到少數大規模礦商透過擴大供給來排擠其他業者的做法,讓礦產市場長期供過於求,最後讓礦產價格欲振乏力。

放眼未來,或許我們可以期待其他正在崛起的經濟體,如印度或東協等等,再替採礦業開創出一番榮景。

資料時間 : 2011 / 4 / 30 ~ 2020 / 10 / 23

資料來源 : Yahoo Finance / 作者整理

XME 與其他 ETF 比較

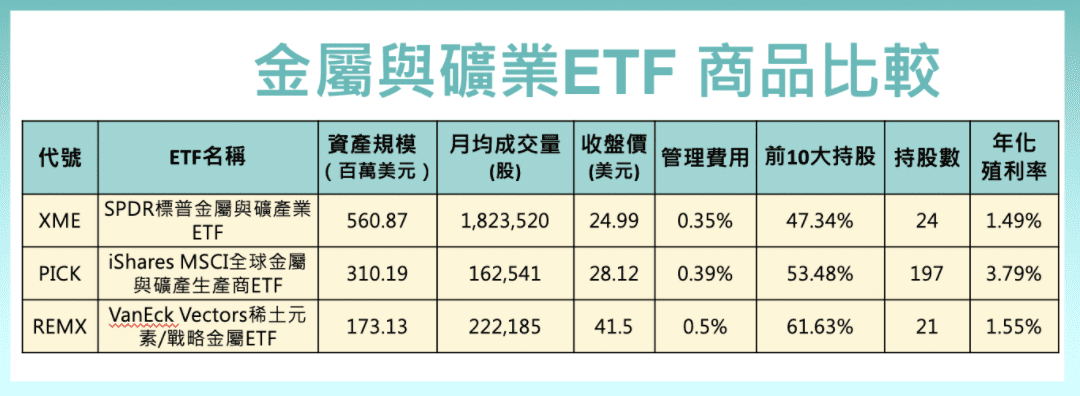

市場上資產規模較大的幾檔金屬與礦業類股ETF可比性不高,因為各檔商品的成份股差異頗大,因此在投資礦業類股ETF時,須注意成份股有沒有集中某特定礦產、或是集中於特定地區。

之所以要注意是否集中於特定礦產,是因為礦產價格波動較大,因此許多人會持有ETF來分散持有單一礦產的風險。所以當ETF集中持有單一礦產如REMX時,投資人便需特別注意礦產價格波動的風險。另外之所以要注意ETF的持股是否集中於特定地區,是因為礦產屬於高度監管產業,因此各國的礦業法規會嚴重影響該國礦業的發展。

- XME 流動性高,較適合進行短線操作

- PICK 持股集中於礦業巨頭,現金流穩定

- REMX 持股集中於少數礦產,波動較大

無論是在費用率、商品價格還是股價表現方面,XME與PICK皆沒有太大差異,相較之下XME優勢在於較高的流動性,因此如果想用ETF短線操作的話,XME會比較適合。

PICK 在礦業巨頭的持股比重是三者中最高的,其中前兩大持股(BHP、RIO)為採礦業市值最高的兩間公司,而正如前面內文所提及,採礦巨頭可以藉由發揮自身價格競爭力來維持自身的壟斷地位,因此相較於其他小規模礦商,巨頭們的經營狀況、現金流皆相對穩定。

REMX則是三檔商品中費用率最高的,另外REMX集中投資少數礦產所帶來的風險會遠大於其他兩檔商品,因此除非投資人對於稀土相當了解,否則不建議選擇REMX。

資料來源:Money DJ / ETF db / 作者整理

資料時間: 2020 / 10 / 21

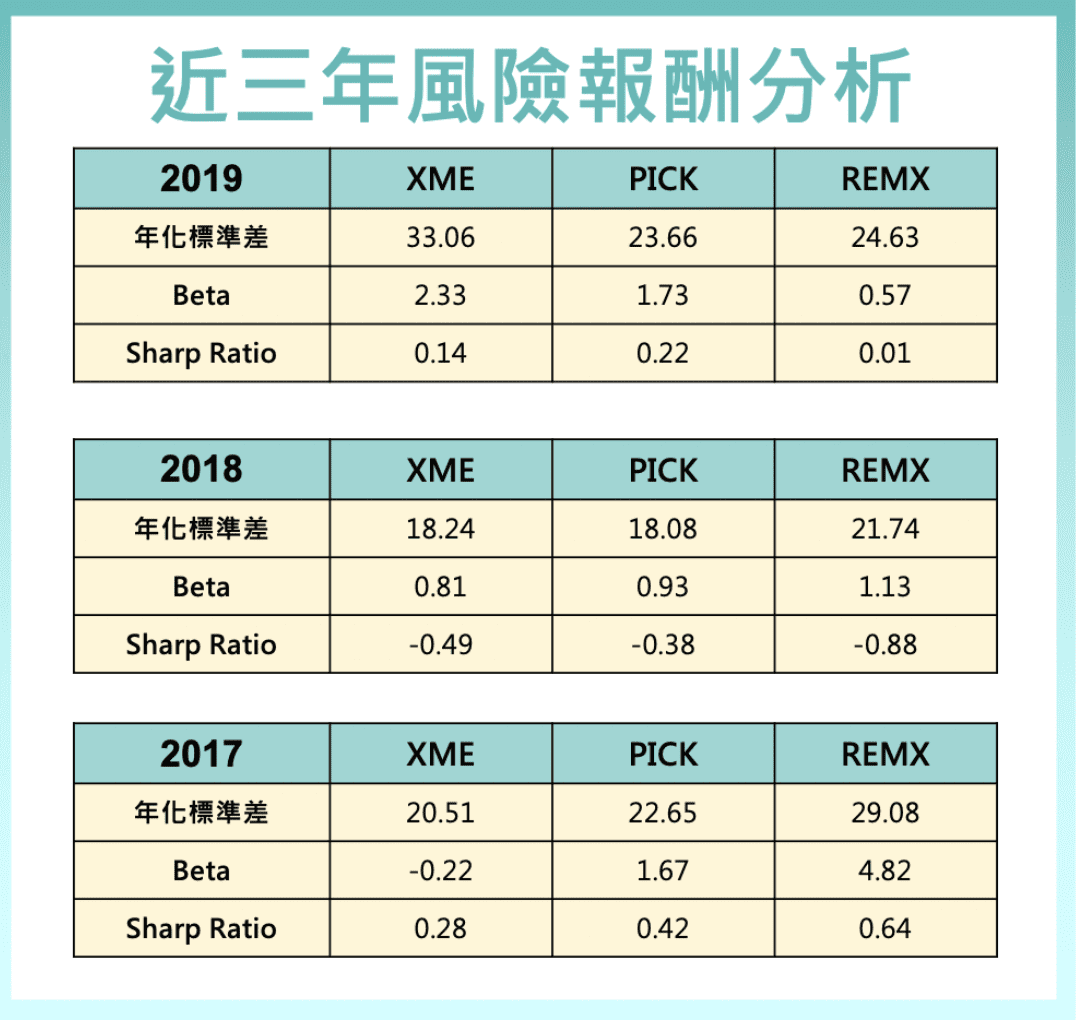

資料來源 : Money DJ / 作者整理

資料來源 : Money DJ / 作者整理

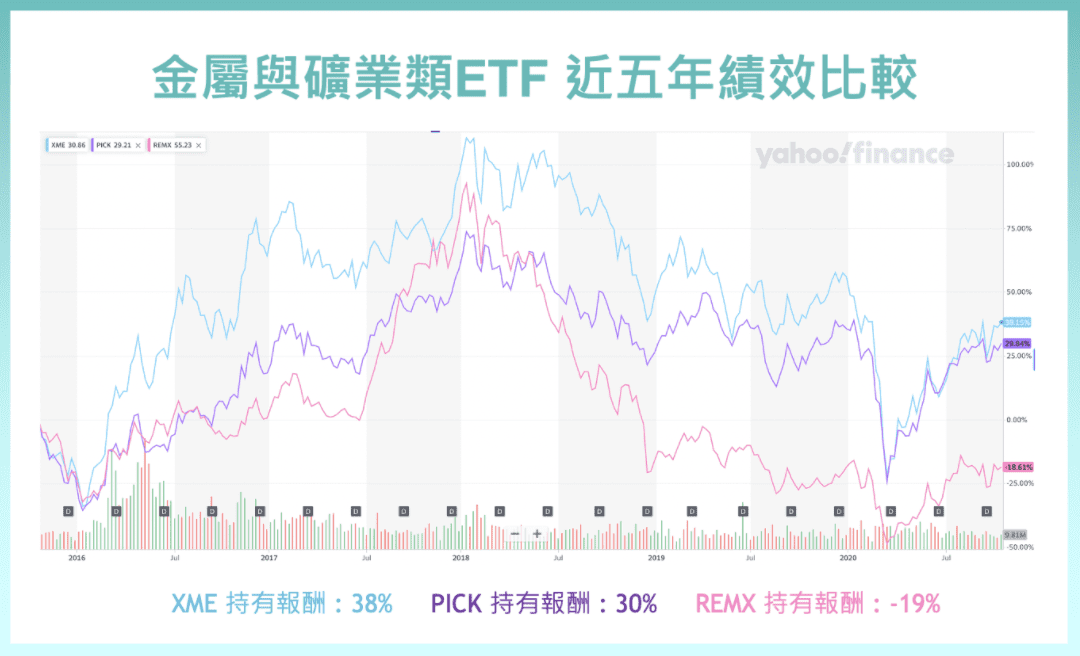

雖然三檔商品的成分股差異相當大,但從下圖可以發現同樣是以鐵礦公司為主的PICK(紫線)與XME(藍線)的績效表現相差不遠,由此可知影響礦業公司的主因是原物料價格的波動。

資料來源 : Yahoo Finance / 作者整理

結論

從XME與大盤的比較可以發現,採礦與金屬相關產業較不適合拿來作為長期投資標的,因為該產業容易受到礦產價格波動影響,對於不熟悉礦產市況的投資人來說投資難度較高,但是相反的如果投資人願意花時間了解各個礦產在市場中的供需變化,或許有機會抓準投資機會,賺到超越大盤的投資績效喔。

近況更新

- 新冠疫情影響礦業市場供需

疫情衝擊下,大部分人對於實體產品的需求減弱,導致對於上游各類礦產的需求也跟著減少,因此疫情若沒有辦法在短時間內改善,那對於礦業投資商品如XME來說,恐怕不是個好消息。不過另一方面,大家也可以多多觀察中國、美國、印度等大國是否會推出硬體建設相關的刺激方案,又或是疫情有沒有衝擊到礦產大國的就業,導致礦產供給減少的情況發生,以上這些狀況若發生,對於礦業投資商品來說或許是個不錯的投資時機。

【延伸閱讀】