最近,住家巷口新開一家炸雞排店。不是連鎖的派克、豪大,是租下一間小店面的不知名獨立品牌。為什麼會特別提到它是個獨立品牌的炸雞排店?是因為連鎖品牌的炸雞排店會有品牌方中央廚房的支援,各種食材、粉料、和醬料醃製,都會由中央廚房製成半成品,運送至每個加盟營運的據點。

由於有品牌方的食材統購與加工處理,得以讓加盟方能嚴格控制原物料的成本;而品牌方為了品牌體驗與形象,也會讓各加盟據點所販售的菜單品項、以及售價差異不大。而獨立的炸雞排店,就得多花些心力,自己找尋原物料的合作廠商,一切都得自己來的營運模式,特別是食材原物料的成本控管上,相形之下會顯得更辛苦些。

這家獨立品牌的炸雞排店,菜單上的內容可能比一般連鎖品牌炸雞店、或者夜市或路邊常見的炸雞排攤更為豐富,但價格與有店面的連鎖品牌相比則是差異不大。因此,我們可以理解這樣一家獨立品牌、擁有店面的炸雞排店在食材原物料成本、店租管銷、以及人事費用的控管上是抓得有多麼緊。我會一直抓著「菜單價格」和「營運成本」兩個關鍵字,是因為這家獨立品牌炸雞排店有個讓我十分驚豔的部份:是有提供街口和 LINE Pay 兩種行動支付。有趣的是,在開幕期間,比臉還大的「炸雞排」特價 60 元(原價 70 元),特價商品僅能使用現金付款,老闆說:「已提供特價,若以行動支付付款還要被抽 2.3%,會被再扒一層,不划算啊!」

老闆在言語中透露出新進市場業者以「價格競爭」吸引顧客的壓力。而為了實現非現金支付、採用行動支付平台的服務,看似少少的 2%~3% 的抽佣,反而更加深了營運上的壓力。我相信不只是這家炸雞排店老闆會斤斤計較抽佣,你我曾經購買過的炸雞排店(攤)、及許多小吃店(攤),採用非現金支付者仍屬少數,它們除了在營運流程(要顧接單、要顧炸雞、還要顧各種「多元支付」)造成「心中預期」的麻煩和困擾外,支付「平台抽佣」肯定也是另一個小店老闆心中的「罣礙」。

傳統小店阻礙無現金支付的推展

我曾在【台灣小吃經營文化綁架我們對「吃飯」的想像,也影響精緻餐飲的發展】一文中提到,台灣有許多獨立餐飲或小吃店「簡約」的財務結構中,常忽略了自家人的人事費用和租金,才得以壓低商品價格。因此,額外的第三方「抽佣」勢必會為這類型的店家們帶來壓力,而來自於「多元支付」的壓力肯定是其中之一。

然而,若是產業和市場趨勢都朝向無現金、非接觸式的支付前進,要不是在獨立小吃店(攤)這一塊遇到阻礙,就是得促使獨立小吃店(攤)在面對消費者支付需求的改變時,會進一步調整商品價格,以反映支付平台的抽佣。接下來,將以我家巷口炸雞攤店為引子,來論述「非現金支付的市場現況與趨勢」以及「店家們採用非現金支付後的,會發生甚麼事」。

【推薦閱讀】EP03穩定成長期-刷越多賺越多的支付科技產業

自從 Apple Pay 於 2014 年正式上線商轉後,我們才發現原來非現金支付的領域裡,除了把信用卡拿出來刷、插卡、感應,還可以用另一種形式刷卡支付。

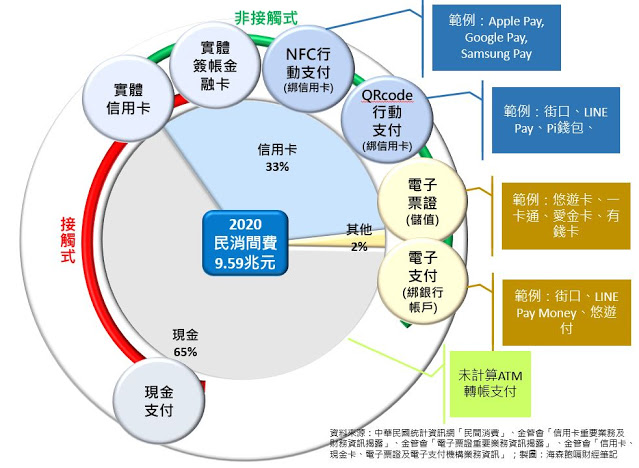

所謂「行動支付」概念被 Apple 創造與落實。在此先不討論中國的「支付寶」,因為支付寶的出現是另外一個社會與產業脈絡所造就出的支付形式,它所採用的 QRcode(二維條碼)掃碼付的方式,的確影響台灣現今所看到各種行動支付中的其中一種技術樣態,但台灣產業界對於行動支付最初「想像」的起始點,是綁定信用卡。因此,我們可以看到台灣的支付型態,除了現金(接觸式)支付外,可以再進一步細分為同時具備接觸式刷卡和非接觸式感應「實體信用卡」和「實體簽帳金融卡」、綁定信用卡或簽帳金融卡的非接觸式行動支付( NFC 感應或 QRcode 掃碼兩種形式)、以及非接觸式的電子票證和電子支付。

信用卡支付占比持續提升

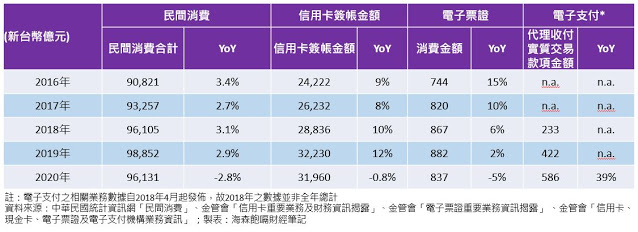

據統計,台灣 2020 年的民間消費總額為 9.6 兆元,受疫情衝擊,較 2019 年微幅衰退 2.8%,但 2016~2020 年的 5 年之間仍成長 5.8%。

其中,透過現金支付仍屬大宗,約占 65%;而信用卡簽帳支付則約占 33%。在近幾年中,由於非現金的支付方式越來越多元,但不管是使用實體信用卡或簽帳金融卡、或是行動支付( NFC 感應和 QRcode 掃碼),都是與信用卡有所連結,因此,在行動支付為市場趨勢的氛圍下,發卡行如何在行動支付浪潮上搶得商機,成為各家發卡行在設計產品時,必須著墨的重點。

所以,我們會看到信用卡的發行量是連年增加,儘管 2020 年的信用卡簽帳金額( 3.2 兆元)較 2019 年衰退 0.8%,但流通卡數仍成長 5.7%、有效卡數則成長 3.4%。另外,信用卡簽帳金額占民間消費總額之比例從 2016 年的 25%,逐年成長至 2020 年的 33%。

由於國人以現金消費支付的比重仍大,信用卡簽帳消費金額仍有成長的空間,因此,發卡銀行一直都會有新的信用卡產品推出或重新包裝再推出( revamp ),並且循著消費與支付行為趨勢(諸如:電商、行動支付)做更細緻的產品線規劃。這部份可以參考我先前的文章【攤開「神卡」劇本,發卡銀行如何教育消費者追尋無腦神卡「刷卡回饋」最大化】。

但值得注意的是,2020 年的流通卡量淨增逾 272 萬張,有效卡數淨增約 108 萬張,換言之,增加了 164 萬張所謂的「呆卡」。各個發卡銀行競相發行高回饋率且無須年費的信用卡產品,並且吸引消費者持續辦卡、增加持卡數量後,在遇到 2020 年的疫情衝擊消費情緒下,讓呆卡的狀態浮上水面。

儘管消費者對於持有和使用信用卡的觀念已不若卡債風暴的年代(這部份可以參考另一篇文章【新冠肺炎疫情導致消費緊縮?我們還能從發卡銀行那兒得到更多刷卡回饋嗎?】),但信用卡的發行管理成本、以及持卡人越來越懂得做稱職的刷卡玩家,讓發行信用卡成為發卡銀行很大的負擔。

電子支付成為新戰場

在各種非現金的支付形式中,電子票證和電子支付是一種很特殊的存在。原本電子票證與電子支付是由兩個獨立的法規所管轄,但在法規修訂後,電子票證可以兼營電子支付,於是悠遊卡衍伸出悠遊付、一卡通衍伸出 LINE Pay Money、愛金卡衍伸出 iCash Pay…等等。由於信用卡持卡人須滿 20 歲才能申請正卡,所以,與信用卡相關的支付型態在 20 歲以下年齡層的覆蓋率很低;另外,對於無法申辦信用卡的消費族群(年齡過高、信用背景不佳),則更不可能採用各種與信用卡相關的非現金支付方式。

相對的,電子票證(非與信用卡聯名的型式)是用現金儲值、電子支付則是綁定銀行帳戶,可以更容易地將非現金的支付型態與行為延伸至更年輕年齡層或其他無法申辦信用卡的族群。所以,過去這幾年來,我們可以看到各種電子支付的型式出現。

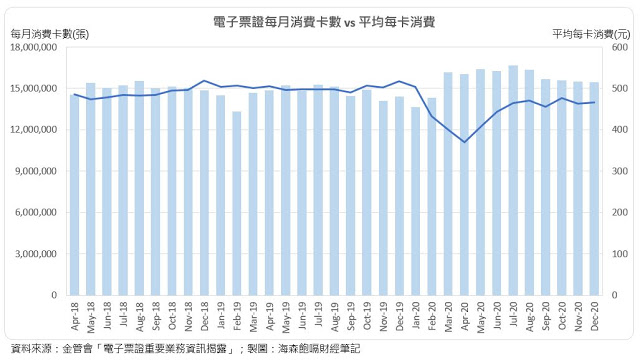

在消費金額部份,截至 2020 年底,電子票證的總發行量已逾 1.3 億張,總消費金額約為 837 億元,與 2016 年相較有近 13% 的成長,但每月有拿來做消費使用的卡數皆低於 1,500 萬張,平均每卡消費金額也低於 550 元。所以,合理的推論是電子票證的使用人口普及率提升,但消費結構仍集中在交通上。並未如最初所想像,期望消費者能高頻率地以電子票證做為小額支付的工具。

在電子支付的部份,2020 年代理收付實質交易款項金額已達 586 億元,較 2019 年成長 39%。主要是各家電子支付搶進市場、並且給予許多消費優惠與回饋。由於電子支付是綁定銀行帳戶的型式,再加上數位銀行和投資數位銀行的股東們(就是 LINE Bank 及其股東們啦)對於 LINE、 LINE Pay 、LINE Point、電子支付 LINE Pay Money ,及零售業者(就是全聯和統一超商)的支付生態系布局有很寬廣的想像空間,讓電子支付這個領域更加競爭,當然,消費者也許就能從中得到一些好處和優惠。

成本費用反映在哪裡?

除了現金支付外,不論是信用卡支付、各種綁定信用卡的行動支付、綁定銀行帳戶的電子支付、或者是電子票證,要讓消費者能用各種支付在各式店家中消費,就必須由各種 PAY 的公司逐一開發特約商店。

若是提供實體卡的刷卡服務,則要設置刷卡機,而設置刷卡機有其機器的租借費用、店家必須連網、持卡人的刷卡金額中,會被抽取不等服務費或佣金;同樣的,店家若是採用各種行動支付,也必須支付相關的系統串接、平台服務費、和佣金。這些對於願意採用「多元支付」的店家而言,都是在營運過程裡,必須納入考量的費用問題。如前所述,若是一般小型、獨立、又秉持著「薄利多銷」的店家,勢必會對於這 2%~3% 有所罣礙。

另外,不論發展這些「多元支付」的企業背後的終極策略目標為何,為了吸引消費者能使用它們的 PAY,勢必得與店家聯手推出各種優惠活動,也許是現金回饋或者是商品折扣。但別傻傻地以為這些優惠或回饋的行銷費用,就是完全由這些支付平台所吸收,或者是與特約商店一起平攤,站在企業要獲利的立場,費用攤不平的部份,最終還是會從羊(消費者)身上默默地拔回來。若以零售業者(特約商店)的角度來說,終端商品售價已反映「多元支付」的平台費用(遙想年輕時在光華商場買電腦,刷卡要加趴),若是有長期的回饋或商品優惠,怎麼可能不在別的服務項目或商品上調整售價,來平衡一下呢!

「非現金支付」可望成為主流

回到小型、獨立、又標榜「薄利多銷」的店家身上。我們仍有很大一部分的日常消費在這類型的場域中,若非現金支付或「多元支付」是種無法抗拒的趨勢,要不是這類型店家將成為推動障礙,不然就是這類型的店家開始認真地面對自己的財務和營運結構,將支付的成本反映在產品售價上。而那些已成氣候的零售業者而言,該怎麼反映成本費用,都是企業經營的本能反應。

所以,在可預見的未來,當非現金支付或「多元支付」成為主流行為,我們可能得默默地被迫面對終端商品漲價的現象,當然,也可能是份量縮小、價格不變。只是,我們若看到店家能提供各種非現金支付或「多元支付」的方式,何必再掏出現金呢?信用卡刷下去、行動支付感應或掃碼下去,享受產品售價裡已包含支付平台的服務費與佣金、及說不定還有些支付平台或信用卡所提供的優惠回饋。

附註:金管會「非現金支付」五年倍增計劃已於 2020 年底束,該計畫中的非現金支付定義為包含:實體信用卡和簽帳金融卡、行動支付(綁定信用卡或簽帳金融卡的感應或掃碼付款)、電子票證、電子支付、以及 ATM 轉帳支付等。目標是在 2020 年底達到非現金支付占比 52%。據報載,2020 年第 3 季底,包含 ATM 轉帳支付的非現金支付占比為 50.9%。另外,2019 年全年 ATM 轉帳支付金額為 9,153 億元,約占民間消費 9.3%。本文計算非現金支付金額時,未包含 ATM 轉帳,因此,非現金支付占比偏低。

資料來源:中華民國統計資訊網「民間消費」、金管會「信用卡重要業務及財務資訊揭露」、金管會「電子票證重要業務資訊揭露」 、金管會「信用卡、現金卡、電子票證及電子支付機構業務資訊」

【一鍵閱讀所有「零售業產業經濟」相關文章】

【一鍵閱讀所有「信用卡產業經濟」相關文章】

【更多內容,請關注「海森飽嗝財經筆記」】

FB專頁:http://bit.ly/2ND55B9

部落格@blogspot:http://bit.ly/318qtBz

部落格@Medium:http://bit.ly/3tEJvvB

Twitter:https://bit.ly/315bRCV

Google新聞追蹤訂閱

【版權聲明】未經「海森飽嗝財經筆記」授權,切勿轉載本站圖文。「本站」包含「海森飽嗝財經筆記」臉書專頁、「海森飽嗝財經筆記」部落格@blogspot、「海森飽嗝財經筆記」部落格@Medium。

《海森飽嗝財經筆記》授權轉載

【延伸閱讀】