孫正義又一次站在風口浪尖。去年 10 月 14 日,日本軟銀 (SoftBank) 董事長兼 CEO 孫正義發起成立願景基金 (Vision Fund) ,而這支基金的募資規模大的驚人:1000 億美元。

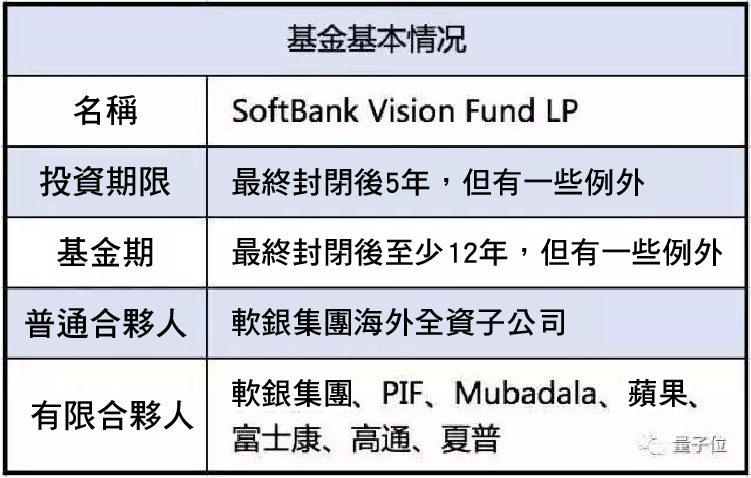

七個月時間過去,Vision Fund 上個月底宣佈第一階段募資結束,募資總額 930 億美元。千億美元目標接近完成。這個基金的投資人 (LP) 包括沙特王國公共投資基金 (PIF) 、阿聯酋 Mubadala 投資公司、蘋果(Apple, AAPL-US) (Apple) 、富士康、高通(Qualcomm, QCOM-US) (Qualcomm) 、夏普 (SHARP) 等。

Vision Fund 由孫正義親自掌舵,它不僅擁有空前的規模,還具備無盡的野心。這支巨無霸基金意欲何為?

答案是抓住能夠驅動下一代創新的公司和平台。Vision Fund 的投資領域包括:物聯網、AI、機器人、行動應用程式和雲端運算等。

孫正義毫不掩飾他對上述領域的狂熱。年初的巴塞羅那世界行動通訊大會上,他預言人工智慧轉折點明年就會到來,還說 30 年內機器人的數量會超過人類,屆時甚至連鞋子都將變得比人類聰明。

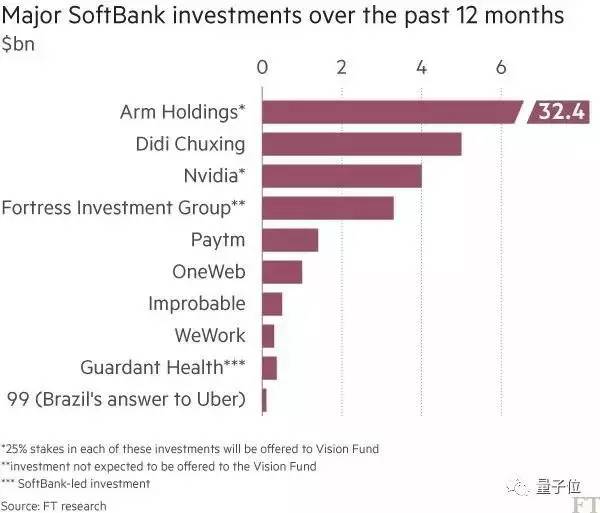

最近幾個月的一系列狂熱投資就是很好的例證:軟銀向滴滴出行投資 50 億美元,還斥資 40 億美元入股美國晶片製造商輝達(NVIDIA, NVDA-US) (NVIDIA) 。

當然還有從 Alphabet (Google 母公司) 手中買下神奇的機器人公司波士頓動力。

高槓桿撐起願景

然而很少為外界所知的是,孫正義為 Vision Fund 設計了一種不同尋常的結構,甚至令很多專業投資人士都大跌眼鏡。

幾乎所有風險投資和併購基金都以股權形式展開融資,而據《金融時報》報導,Vision Fund 要求其外部投資者在進行股權投資的同時向其提供大筆貸款。

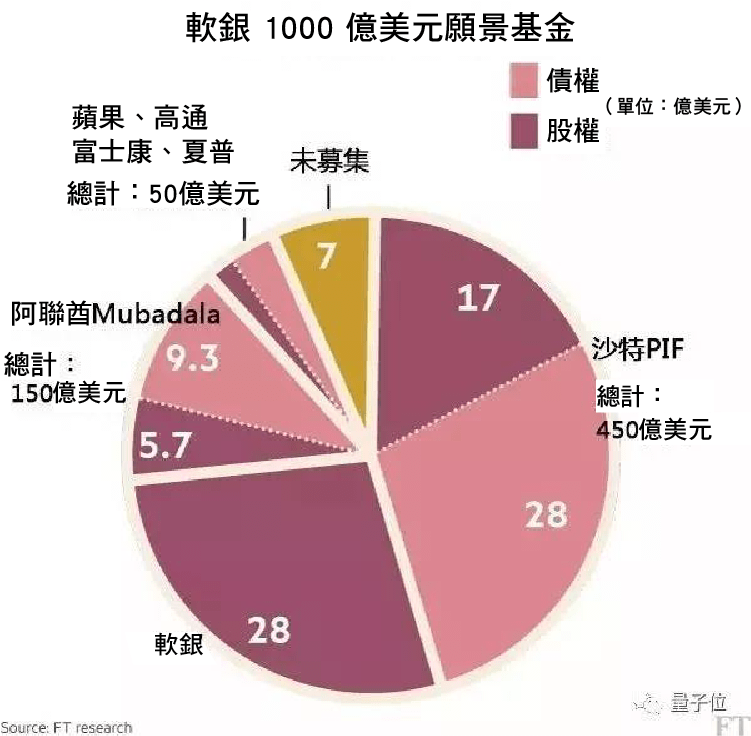

上面提到過,Vision Fund 的私募基金 (LP) 包括兩類:沙特和阿聯酋的國有投資基金承諾投資 600 億美元,而蘋果、高通、富士康和夏普等科技巨頭則承諾投資約 50 億美元。如下圖所示,LP 的投資一部分是股權投資,而另一部分則是貸款。

例如沙特公共投資基金投入 450 億美元,其中只有 170 億美元為股權;阿聯酋 Mubadala 投資 150 億美元,而股權投資不到 60 億美元。

Vision Fund 的投資者提供的貸款將採用優先債的形式,這部分貸款可以在該基金 12 年的存續期內獲得每年 7% 的票息。雖然優先債持有人最終可以拿回本金,但只有股權部分才能獲得投資回報。

該基金的所有外部投資者可以獲得其投資總額 62% 的優先債,剩餘部分才能以股權形式體現,使之可以在降低下跌風險的同時獲得不錯的回報。

換句話說,該基金在一定程度上依靠事先債務來支持它的投資。值得一提的是,孫正義成立這基金之後,就可以在不拖累軟銀資產負債表的情況下展開各種投資。

知情人士表示,如果該基金達到其宣稱的 1000 億美元融資目標,其中約有 440 億美元為優先債,還有 280 億美元是外部投資者持有的股權。

軟銀是該基金的唯一一個純股權投資者,目前已經承諾投資 280 億美元。但軟銀的部分股權其實是其持有的 ARM 公司 25% 的股權 — 該公司去年斥資 320 億美元收購了這家英國晶片設計商。

當該基金的年回報率超過 8% 之後,作為基金管理人的軟銀將從超額部分中抽取 20% 分成,這也是私募基金行業的通行標準。除此之外,該公司還會根據資本承諾收取 0.7% 至 1.3% 的管理費,不同投資人支付的比例有所差異。

“人生只有一次,我希望高瞻遠矚。我不想小賭怡情。”這位 59 歲的企業家今年 5 月對投資者說,“我的生活就是從這裡開始的。”

孫正義的信心和貪婪

然而投資界警告稱,Vision Fund 對槓桿的依賴進一步增加了孫正義面臨的挑戰,他必須在一個已經充斥著巨量資本的行業內,找到有價值、有規模的投資交易。

花旗分析師 Mitsunobu Tsuruo 說:“這種結構反映了孫正義的信心和貪婪……他對市場前景非常看好,而且已經成功控制了這基金,還為其他投資者提供了充足的激勵條件。”

但大型私募股權和風險投資公司的顧問都表示,這種混合融資模式在實踐中很少採用。律師事務所 Simpson Thacher 合夥人詹森·格羅夫 (Jason Glover) 說,“作為基金創立方面的律師,我在 25 年的實踐中從沒見過這種模式。”

參與該基金創立的一位知情人士表示,這種結構是為了解決向科技創業公司展開大舉投資時面臨的挑戰。雖然傳統私募股權基金經常可以通過借款來為收購交易增加資金,但孫正義卻很難在收購那些現金流很少甚至沒有現金流的企業時增加槓桿。

“如果你收購的企業來自傳統行業,那就可以單獨借款,因為他們前幾年就有現金流,而且可以預測未來的現金流。但在這個領域,很多公司都很新,完全沒有現金流。”該知情人士說。

一位風險投資家說,“它的規模遠超矽谷之前的任何一隻基金……確實是規模空前。”

由於 Vision Fund 需要每年向優先債持有人發放票息,這可能也表明他們的關注點不同於傳統的風險投資家,後者只會按照投資業績向投資人返還回報。

“籌集這種規模的基金是一回事,如何將其部署到高質量的投資機會之中則是另外一回事。”格羅夫說。

軟銀通過 Vision Fund 展開的投資,有可能大幅偏離這家科技集團的傳統交易方向。而孫正義押注的方向之一就是人工智慧,其中包括關乎無人車未來的共享出行領域。

軟銀和 Vision Fund 已經在這一領域開展了很多交易,外界因此懷疑該公司可能制定了宏觀戰略來整合他們在出行領域的投資。

“你可以透過問題看本質,他們投資時的身份不只是投資者,還是企業主。”諮詢公司 Alix Partners 合夥人弗朗西斯科·巴洛西 (Francesco Barosi) 說:“我認為共享出行領域可能會湧現大批參與者,而軟銀希望在其中佔有一席之地。”

德意志證券分析師彼得·米利肯 (Peter Milliken) 說,“雖然軟銀擁有光鮮的投資履歷,但它之前的私募股權投資項目軟銀資本 (SoftBank Capital) 已經基本停擺,Vision Fund 目前的投資也沒有驚艷之處。”

接下來,就看孫正義的了。

《獵雲網》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)