我們在 1961 年的表現

我不斷告訴各位合夥人,我們的預期,或者僅僅是願望(通常我們很難將這兩者進行準確的區分,是我們將在下降或持平的市場而非上漲的市場當中有著較好的表現。在市場強勁上升的情況下,我預計屆時我們將很難超越市場的平均水平。雖然 1961 年毫無疑問的是個市場表現很好的一年,而我們的絕對和相對收益也都有很好的表現,但是,我上述的預期仍然保持不變。

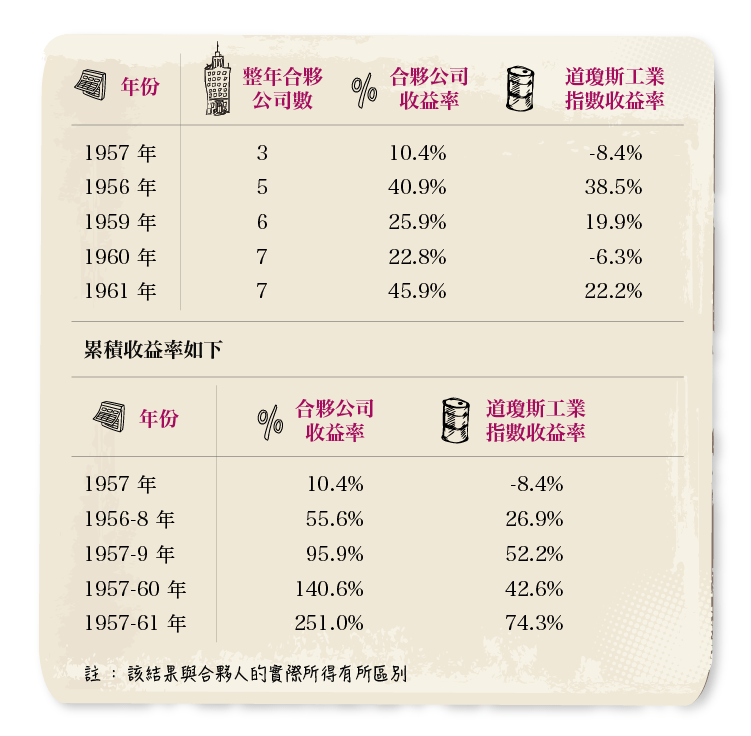

1961 年,若加回已釋出的股利,道瓊指數上升了 22.2%,而我們的收益率是 45.9%。我們近五年的收益情況如下:

對於優秀合夥人的選擇,以及接下來我與他們的關係皆需確保我們能夠使用同樣的價值/業績衡量標準。如果我的表現糟糕,我希望合夥人退出,而我也將尋找一個更適合的地方投放我自己的錢。如果表現良好,我會再努力表現得更好。

對於優秀合夥人的選擇,以及接下來我與他們的關係皆需確保我們能夠使用同樣的價值/業績衡量標準。如果我的表現糟糕,我希望合夥人退出,而我也將尋找一個更適合的地方投放我自己的錢。如果表現良好,我會再努力表現得更好。

問題的關鍵在於,我們要確定所有的合夥人對於事情的好與壞,都具有相同的看法。我相信如果在行動之前就先確定評判的標準,將有助於所有的事業最終取得一個較好的結局。

我一直以來都使用道瓊指數作為我們業績的評判標準。我個人認為 3 年的時間就能對業績做出大略的評判,而最好的業績評判週期應該要經歷一個完整的市場週期,比如從業績評判當時的道瓊斯指數水平開始,直到該指數最終回到幾乎同樣的水平為止。

戰勝市場的平均水平並不是一件容易的工作。實際上,光是長期跟上市場的平均水平就已經是一件十分困難的工作。雖然沒有確切的數據,但我認為即便是目前最好的幾家投資諮詢公司也只取得了與市場水平相近的回報。

Wiesenberger 收集了 70檔共同基金自 1946 年以來的表現。其中 32 檔平衡型的基金因為沒有將全部資金投入股市,並且它們的表現也不如股票市場的平均水平,因此我將他們剔除。在剩餘的 38 檔基金中,只有 6 檔長期而言超越了市場的平均水平。而且它們中沒有任何一檔的年均複合成長率能夠超過道瓊指數,哪怕只是幾個百分點。

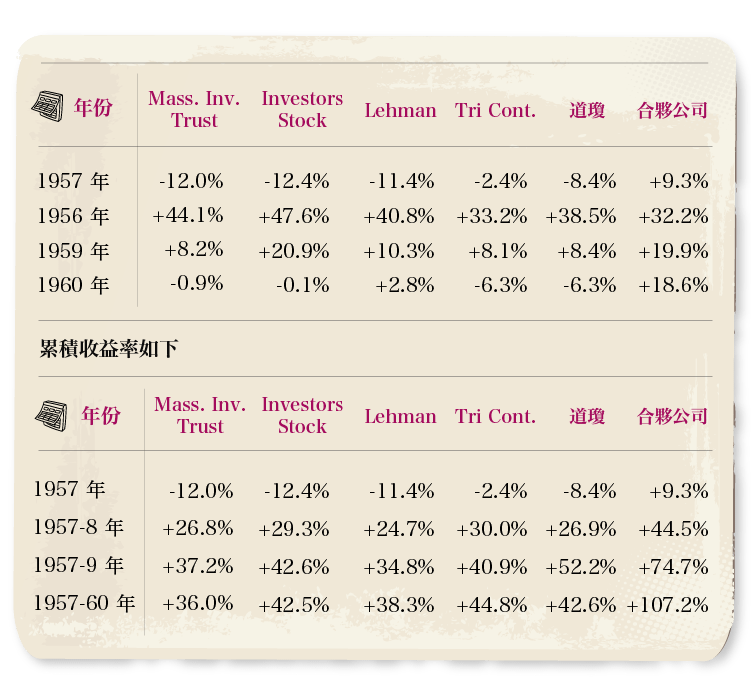

下面是近五年來四家有代表性的大型投資基金和道瓊斯數以及我們的投資業績的比較:

Massachusetts Investors Trust有18億的淨資產、 Investors Stock Fund有十億、Tri-Continental Corporation則約有50億、 Lehman Corporation則有約3億5千萬的資產。我們總計有超過35億的淨資產。

我展示上述結果的目的並不是要控訴這些投資基金。由於資金總量較為龐大,而且受到各種條款的限制,即便由我個人來管理這些基金也不見得能取得更好的結果(如果不是更壞的話)。我只是想要說明:有很多共同基金都很難超越甚至是接近道瓊指數這個衡量的標準。

我們的業績表現則跟道瓊指數和其他共同基金的表現有很大的區別,主要原因是我們的投資方法有別於大多數的共同基金。

我們的投資運作方法

我的投資組合主要由三部份構成。每一部份的投資方式都各有不同,因而我們資金在這三部份的分配比例將會對我們的投資業績有很大的影響。對於資金在各部份的分配比例,我們有一個大概的計劃,但也會隨時機的不同而有所變化。

第一部份主要由價值被低估的證券組成。對於這一部份的證券,我們既不能影響公司的政策也無法推進公司做出某種決策的時間表。這部份的股票佔我們投資組合的比例是最大的。通常我們對於持有量最大的5-6檔證券會分別投入占我們總資產5-10%的資金。而對於其他持有量較小的10-15檔證券,則只會投入占我們總資產更小的比例的資金。

有時價值的修正將會非常快,但大多數時候則需要一年甚至數年以上的時間才會實現。我們在買入時往往很難確切的知道,為何某檔股票的價格將會成長。但也正是因為市場上缺乏對於該問題的解答而導致我們有機會買入價格大大低於其價值的股票。無論如何,基於證券固有價值並且以低於該價值的價格進行買入的行為是具有安全邊際的。在具有相當的安全邊際的前提下買入的股票將具有較大的升值潛力。長期以來,我們對於買入時機的選擇都要優於我們對於賣出時機的選擇。我們並不指望能夠賺到可能賺到的每一分錢,我們以很低的價格買入,然後在該證券的價格大概能正確反映其價值時,將它賣出。

我們持有的這些股票雖然便宜,但是一件東西的價格便宜並不意味著它的價格就不會繼續下降。當市場下跌時,這一部份的股票也同樣將下跌。1961年的市場表現很好,因而第一部份的投資是在三個部份中表現最好的。但是,如果市場下跌,這一部分投資很有可能是表現最差的。

我們投資組成的第二部分是 “work-outs”(套利性投資),指的是那些漲跌結果取決於公司特定行為而非市場對於該證券的供需關係的股票。這些證券具有我們可以預期的時間表(當然也可能會有意外出現),諸如合併、清算、重組、分拆等公司事件將會構成work-outs。

最近幾年,石油生產商將自己出售給主要的一體化石油企業是work-outs的一項重要來源。這一部分將會構成年復一年、較為穩定的利潤,且很大程度上與道瓊指數的表現無關。如果我們將大部分資產投入這個部分,而剛好當年度市場情況不佳,我們顯然將會有非常好的表現,反之亦然。在任一時期,我們都可能會有 10到15項這樣的投資,有的事件才剛開始,有的則是已經處於即將結束的階段。由於這一部分的投資相對而言較為安全,我相信可以利用借來的資金來補足這一部份的投資。這一部份的投資收益率(不包括因借貸而產生的槓桿作用)一般在 10%到 20%之間。我個人設定的借款上限是淨資產的 25%。多數時候我們沒有借款,如果我們有,則只是將其作為work-outs投資的一種補充資金來使用。

第三種情況則是獲得目標公司的控制權或者通過持有其較大比例的股權,對該公司的政策產生影響。這種行為肯定將需要一年以上或數年時間才會見到成效。在某一年中,這種投資可能對我們的利潤沒有任何的貢獻。而這種投資也跟道瓊指數的表現沒有什麼關聯。有些時候,當我們買入一檔價值被低估的股票時,我們可能計劃在長期取得控制權。當然當它的價格上漲時我們可能將它拋售,否則我們可能在一個較長的時間裡不斷增持其股票,直到擁有該公司的控制權。

Dempster Mill Manufacturing Company

我們目前正進行對於 Dempster Mill Manufacturing Company 的控制。我們第一次買入這家公司是在五年前,作為價值被低估的股票而買入的。而我在 4 年前則成為該公司的董事。

在 1961 年八月,我們取得了主要控制權。這可以說明我們的大多數投資並不是“一夜情”式的投資。

目前我們擁有其 70%的股份。其中10%的股份由一些合夥人持有,另外的股票持有人則大約為 150 人,因此該股票在市場上的交易額幾乎是零了。我們在市場上的行為將會大大影響該股票的開價。

因此,我認為很有必要估計一下我們所擁有的該股票的價值。因為新的合夥人將以此價格買入該股,而原有的持有人將以此價格賣出手中的部份股票。所估算出的價格不應該是我們所期望的價格,或者是一個熱切的買入者看來值得的價格,而是如果我們在一個合理但較短的時間段賣出我們持有的股份所能獲得的價格。我們所努力達(4552-TW)成的正是去盡量實現在這種情況下的一個較高的價格,而我們對能實現此目的的前景表示樂觀。

Dempster是一個農業器具和灌溉系統的生產商。其在1961年的銷售收入為 9 百萬美元。該公司的運作只產生了名義上的利潤(跟其每年的新增資本投入相比)。這反映了公司所處行業的困境和公司本身的管理不良。目前公司的資產淨值約為 4.5 百萬美元,約 75 美元一股。

全部的流動資本約為 50 美元一股。在年末我們將每股的價格評估為 35 美元一股。我感覺這是一個對於新舊持有人而言同樣公平的價值。當然如果溫和的利潤能夠被取得,則公司的價值應該有所提高。我們持股的成本約在 28 美元左右,如果按照 35 元的價格計算,則該公司的股票價格約在我們淨資產的的 21%左右。

當然,我們這一部份的資產絕不會僅僅因為 General Motors 或者是 USSteel 之類的公司在以一個相對更高的價格賣出而增值。在牛市中,透過擁有控制權而實現公司的價值來賺錢要比直接買入市場的指數基金賺錢來得困難。但我同時也充分認識到在這樣的市場環境中,風險比機遇要大。而上述控制公司的行為則可以在這種環境中減少我們面臨的市場風險。

關於保守的問題

從上述的評論你們應該可以看出我們的投資組合是多麼的保守。很多人認為購買中長期國債或者類似的產品才算保守,但是,這種投資最終可能導致投資組合的實際購買力下降。也有許多人認為購買所謂的藍籌股是一種保守的投資,好像只要買的是大型權值股,就可以不用仔細考慮本益比或者分紅的情況。我認為這種行為充滿了危險。

僅僅因為很多人在一段時間內與你的看法相同,或者因為某些重要人物贊同你的觀點,並不意味著你的觀點就是正確的。

如果你的假設是正確的,你掌握的事實是正確的,你的推論是正確的,那麼經過許多次的交易後,你將最終是正確的。

因此,透過對比我們的投資組合和市場所謂的保守投資組合,並不足判斷我們的投資組合是否保守。判斷一個投資組合是否保守,只能透過檢驗投資方法和結果。

關於規模的問題

除了被問到我死了以後我們的合夥企業怎麼辦,我最常被問到的問題就是資金規模的快速成長對我們的業績表現會有怎樣的影響。

對於一些我們投資的證券而言,買入一萬股比買入一百股要困難得多,有時甚至是不可能的。因此增加的資金規模絕對不利於我們的投資結果。這種情況包括我們的 work-outs和一般性投資。

然而,對於以取得控制權為目的的投資而言,資金增加的影響將會是正面的。我認為隨著資金的增加,我們能夠把握的這類投資機會也會增加。因為一般被投資公司的規模增大,那麼,關注於控制它的競爭者將會大大減少。

那麼,總體而言到底資金增加是好是壞呢?這個問題的答案取決於我們在特定時間段內的投資模式。而我可以確定的是,即使在 1960 年和 1961 年我們的資金規模只和 1957 年一樣,我們的投資業績也不會變的更好。

一個預測

一般讀者可能會認為我這樣避免預測未來的行為一定很有問題。

我的確對於未來一兩年間市場的情況一無所知。

我認為可以確定的是在未來的十年內,市場可能會在一年中上升 20%或者 25%,也會有下降同樣幅度的時候。當然更多的時候市場的波動會小於這個幅度。而對於長期投資者而言,上述的情況都是沒有太大意義的。

對於任何一個較長的歷史時期而言,我認為道瓊指數整體的年複合成長率大約會落在5%到 7%之間(包括上市公司的分紅)。對任何一個抱有超出該幅度希望的人而言,他都會面臨失望。(美國 70 年的股票長期平均收益率統計為 6.7%)

我們的目標是在長期取得超過道瓊年均複合成長率的回報,而不關心我們是否在某一年中超越或者低於道瓊指數的表現。許多合夥人對此表現出了程度不同的讚同。

然而我希望大家能夠真正的明白這一點,不僅是在我們的表現超越市場的的時候,你們應該表現出讚同和理解,在我們的表現低於市場的時候更應該要如此。

如果我們的表現能在長期戰勝道瓊指數十個百分點,我將會感到滿意。

如果未來市場在一年中下跌35%或者40%(我個人認為這種情況很有可能在未來十年當中的某一年出現,當然我不知道具體是哪一年),我希望我們的投資只下跌15%或者20%。如果市場保持不變,我希望我們的投資能有10%左右的報酬率,如果市場上升20%以上,我們則希望能夠盡量達到市場的平均水平。若預期道瓊的長期年均複合成長率在5%-7%之間,我希望我們的成長率將會在15%-17%之間。

上述的預期可能有些草率,而且在將來也有可能被證明是錯誤的。然而我認為合夥人有權利知道我的想法和預期。1961 年的情況就顯然跟我預期有著很大的出入。幸好這種差異偏向好的一面。然而,這種差異不會總是往好的一面傾斜!

《雪球》授權轉載

找藉口很簡單-改善投資績效卻很難.png)

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)