還記得 2008 年的全球金融危機嗎?次級房貸引發一連串的連鎖效應,先是貝爾斯登瀕臨倒閉被摩根大通(JPMorgan, JPM-US)收購,雷曼兄弟在當年九月也步上後塵,破產倒閉,危機蔓延到全球。

但其實最大的惡夢不在貝爾斯登,也不在雷曼兄弟;真正可怕的燙手山芋在房地美(Freddie Mac, FMCC-US)、房利美(Fannie Mae, FNMA-US)、還有美國國際集團(American International Group, AIG-US)。當時的美國政府不顧輿論也要為「大到不能倒」(Too big to fail) 的 AIG 紓困 1,820 億美元,因為它是美國最大的保險公司,無數人的退休金、醫療險等資產在 AIG 身上,加上保險公司本身龐大又錯綜複雜的投資(含大量的衍生性金融商品),一但 AIG 倒閉,整個金融體系和社會制度很可能徹底崩潰,當年的全球金融危機會比實際發生的嚴重數倍。

現在就一起來認識這家曾經大到不能倒的保險巨頭吧!

公司簡介

AIG是一家全球保險機構,成立於 1919 年,現今為 80 多個國家和地區的客戶提供各種產物保險、人壽保險、退休險和其他金融服務,幫助企業和個人保護其資產、管理風險和提供退休保障的產品和服務。

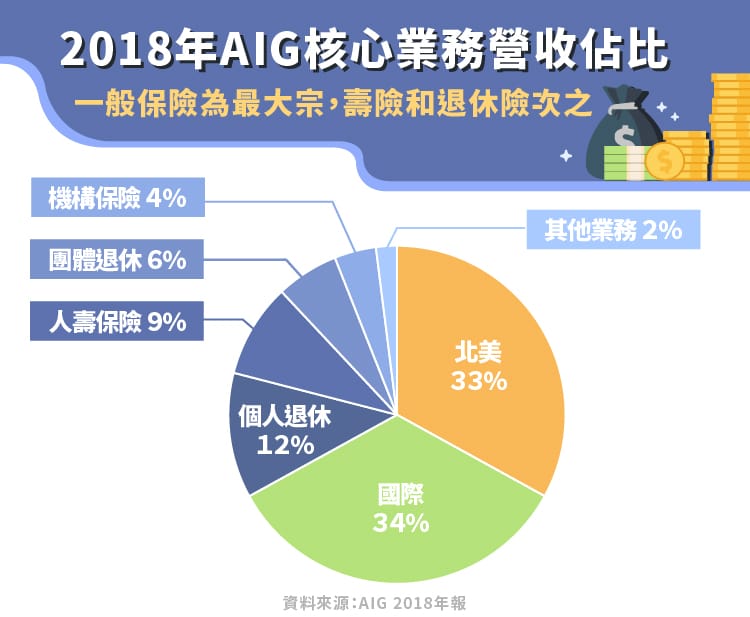

AIG 通過廣泛的多渠道分銷網路匯集多元的產品組合,其核心業務主要分為三大類:一般保險(General Insurance),壽險和退休險(Life and Retirement),以及其他業務(Other Operations)。另外還有一個公司視為非核心業務的 Legacy Portfolio。

一般保險下分為北美和國際兩個部門,同時提供個人和商業保險,擁有世界最廣的產物保險和意外險網路之一。壽險和退休險則包含四個部分,分別是個人退休、團體退休、人壽保險、機構保險。其他業務部門主要為掌管科技的子公司 Blackboard。

2018 年核心業務營收中一般保險佔比為 67%,壽險和退休險佔了 31%。

美國保險產業概況

保險是典型的無護城河產業,提供的產品屬於同質性的商品(commodity),難以差異化,定價能力極低,是個成熟且競爭激烈的市場。也因為如此,保險業者有很強的動機削價競爭以追求業績成長。保險公司的盈利能力主要取決於三項因素,一是對風險適當定價,二是有紀律的承保,三是低成本營運(例如GE(General Electric, GE-US)ICO 以直銷方式銷售保險,省去分銷渠道的佣金費用)。

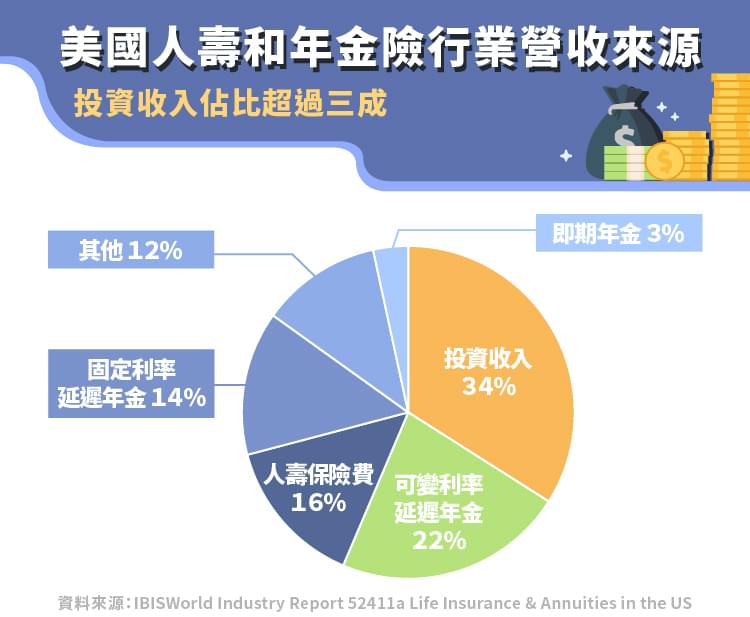

保險公司營收主要來自保險費(policy premiums)、保單費用(policy fees)、以及投資獲利,支出包括保險給付、保單持有人應享的利息、佣金、其他銷售和服務成本、以及利息費用和一般營運開支。

保險公司先預收保費,未來才有理賠支出,在實際收到保費和理賠支出之間有時間差,在此期間能運用的資金稱為存浮金(float),保險公司會利用存浮金賺取投資收益,因此保險業的營運表現也與金融市場息息相關。2019 年美國的人壽和年金險產業營收預估約 9,894 億美元,其中投資收入佔了超過三成。

保險業因為有賠償責任,必須確保投資的收益穩定和安全性,因此多數資產會投資在固定收益證券。根據聯邦準備銀行及美國人壽保險理事會(American Council of Life Insurers)統計,人壽及年金保險業者是美國金融市場上最大的投資資金來源,持有超過 20%的美國公司債,許多公司在拓展營運或是融資進行交易時都仰賴壽險公司提供資金。

AIG 近年發展

AIG 在 2012 年已償還金融危機時政府紓困的 1,820 億美元,並在 2017 年由美國金融穩定性監管委員會(Financial Stability Oversight Council,FSOC)表決通過,將不再受到嚴格的聯邦金融監督,同時 AIG 也從系統重要性金融機構(Systematically Important Financial Institution, SIFI)中除名,意即 AIG 不再被認為是「大到不能倒」。

前任執行長 Peter Hancock 在 2014 年 9 月上任後開始削減開支,但在改善商業產險和意外險承保業務方面成效不彰,原因在於 Hancock 過去無相關經驗。2017 年有承保經驗的現任執行長 Brian Duperreault 上任,開始改善這部分的業務,並減少發放股利和股票回購。AIG 近來改變過去以成長為目標的策略,專注在風險調整後報酬,有紀律地執行承保和再保險策略並降低開支,在 2019 年第二季連續兩季繳出正的承保利益。

有意思的是,AIG 是在 2017 年和波克夏(Berkshire Hathaway, BRK.A-US)旗下的再保險公司進行有效期回溯至 2016 年 1 月 1 號的再保險交易,共付給波克夏 102 億美元,這筆再保險交易涵蓋“長尾”的曝險部位,也就是保單簽約後很長時間才會發生給付的保險。AIG 損失超過 250 億美元的部分,波克夏將承擔其 80%的淨虧損,最高賠償 200 億美元。

雖然因為 AIG 超出預期的損失,在 2017 年第四季波克夏將 AIG 這份再保險合約的估計最終賠付負債增加了大約 18 億美元,但在 2018 年 5 月的波克夏股東會中巴菲特還是對這筆合約表達了正面的態度。巴菲特表示:「如果我們對未來將支付多少錢以及何時支付的估計是正確的,那麼我們會比從別處借來同等金額得到更好的結果。」基本上波克夏是在打賭,利用這筆 102 億美元存浮金投資的獲利將大於多年後它需要支付的賠償金額。

不管是巴菲特本人或是波克夏的保險業務掌門人 Ajit Jain 都是很精明的生意人,筆者認為這筆交易最後恐怕還是波克夏會比 AIG 更佔便宜。

與華爾街狼王的糾葛

除了股神巴菲特外,AIG 幾年前還和另一位鼎鼎大名的投資人 Carl Icahn 牽扯上關係。Icahn 是名聲顯赫的激進投資人,其投資策略是大量買進管理欠佳的上市公司股票,進入董事會推動公司改革。

2015 年 10月 Icahn 寫了一封公開信給時任執行長 Peter Hancock,他認為 AIG 規模太大以至於無法成功(Too big to succeed),公司必須盡快分拆成產險和意外險、壽險、房貸險三個獨立業務,才能提高股東價值。同年 11 月底 Icahn 再次公開發表聲明,宣稱他的提案獲得許多其他股東的支持,Icahn 並表明在與執行長 Hancock 數次溝通後,雖 Hancock 歡迎股東繼續對公司未來發展提出討論,但他明顯無意接受分拆公司的提案,因此 Icahn 決定將發起股東委託書大戰,指派新董事並且撤換 CEO;此時的 Icahn 已經持有超過 4,200 萬股的 AIG 股份,成為大股東之一。

更有趣的是,另一位金融大鱷 John Paulson 也加入 Icahn 的行列。Paulson 是著名避險基金經理人,因放空次級房貸暴賺 200 億美元聞名於世。2016 年 2 月,Paulson 和 Icahn 指派的人馬一起進入 AIG 董事會,為公司業務進行改革。但一年後 Paulson 即退出董事會,現任執行長 Brian Duperreault 於同年上任。2018 年,Icahn 以每股 60 到 65 美元的價格區間售出持股,其人馬也不再繼續擔任 AIG 董事。從 Icahn 買進股票時的價格來看,這筆投資的報酬率頗低,在 Icahn 過去輝煌的紀錄中算不上一筆成功的投資。

小結

AIG 已步出 2008 年金融危機的泥淖,近來產險和意外險業務的營運情況也逐漸好轉,但 AIG 過去有準備金提列不足的黑歷史,近來增提準備金的動作也讓人對其準備金充足與否感到憂心。在下一篇我們將檢視 AIG 的財務表現,看看它近來的體質是否真有改善。

參考資料:

Morningstar Equity Analyst Report

IBISWorld Industry Report 52411a Life Insurance & Annuities in the US

AIG 2018年報

AIG 2019Q2 季報

【延伸閱讀】