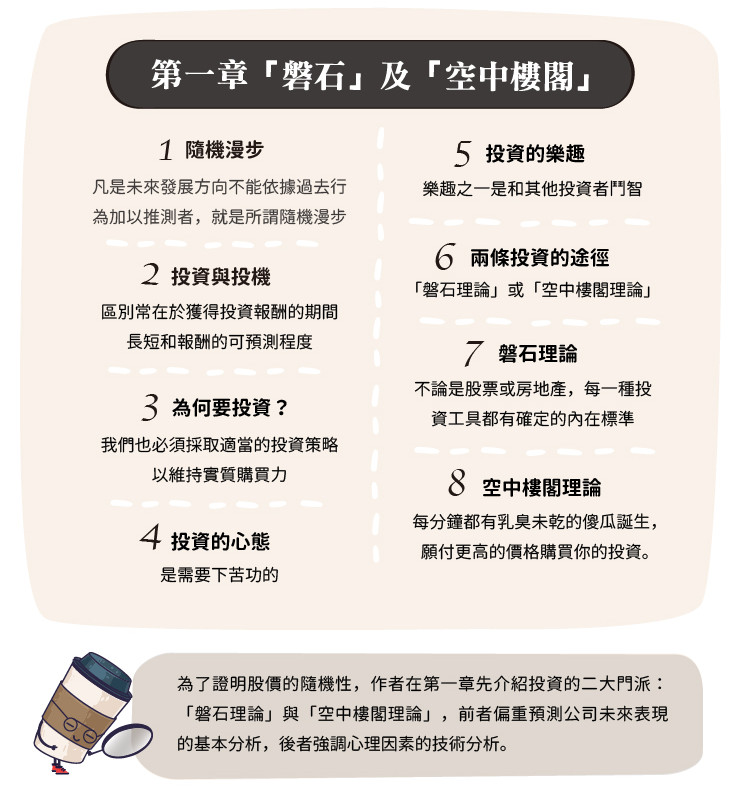

第一章 「磐石」及「空中樓閣」重點摘要

- 隨機漫步(p.4)

凡是未來發展方向不能依據過去行為加以推測者,就是所謂隨機漫步(Random Walk)。用在股票市場上,指的則是短期的股價變動無法預測,理財顧問、盈餘預測,或複雜的圖表模型都幫不上忙。說得極端一些,隨機漫步意味著一隻蒙著眼睛的猴子,對著報紙金融版擲鏢挑選出來的投資組合,也會和專家挑選的組合一樣好。

- 投資與投機(p.6)

投資是購買資產,以獲得合理的可預期收入(例如股利、利息或租金收入),或長期增值的一種方法。而與投機的區別,常在於獲得投資報酬的期間長短和報酬的可預測程度。投機客買進希望幾天內或幾週內就可以短期獲利的股票,而投資人買進在幾年內或幾十年內可能會產生源源不絕,靠現金獲利和資本利得的股票。

- 為何要投資?(p.7)

即使只是面對輕微的通貨膨脹,我們也必須採取適當的投資策略以維持實質購買力,否則勢必難逃生活水準日益低下的厄運。

- 投資的心態(p.8)

投資是需要下苦功的,就算把所有資金交託給投資顧問或共同基金代管,你也必須知道如何選擇最適合你的顧問或共同基金。

- 投資的樂趣(p.8)

投資的樂趣之一是和其他投資者鬥智,成功的投資人通常知識廣博,善用與生俱來的好奇心和求知慾去創造財富。

- 兩條投資的途徑(p.9)

所有的投資報酬,不論是購買普通股股票或是稀有鑽石,都和未來即將發生的事件有程度不等的關聯,這正是投資之所以迷人的地方:一場以預測能力來決勝負的賭博。傳統上,投資界的專家會用其中一種理論來評估資產價值:「磐石理論」或「空中樓閣理論」。

- 磐石理論(p.9)

磐石理論認為,不論是股票或房地產,每一種投資工具都有確定的內在標準⋯⋯「真實價值」(intrinsic value),可以經由仔細分析目前和未來的展望而算出。當市價跌破或漲過「真實價值」時,買進或賣出的時機就到了。威廉斯主張股票的真實價值等於其未來所有股利的現值。因此,他建議投資人把未來可能取得的收入折算成現值。耶魯大學著名的經濟學家費雪(Irving Fisher)教授也大力鼓吹。

磐石理論的邏輯頗好,以普通股來說明最恰當。它強調股票的價值應該基於公司以股利形式所分配的未來盈餘:目前股利愈高,成長率愈大,股票就愈有價值。成長率的差異是衡量股價的主要因素。但是也包含了靠不住的變數…對未來的預測。磐石理論必須倚賴未來成長幅度和成長期間的預測,所以它的基礎不如所宣稱的可信。

代表性的人物:

- 威廉斯《投資價值理論》(The Theory of Investment value)⋯⋯折現的觀念

- 費雪(Irving Fisher)著名的費雪方程式

- 葛拉漢(Benjamin Graham)《證券分析》(Security Analysis)

- 巴菲特(Warren Buffett)《巴菲特寫給股東的信》

- 空中樓閣理論(p.11)

空中樓閣的投資理論強調心理因素。凱因斯(John Maynard Keynes)認為專業投資人不該把精力用於估算股票的真實價值,而該用於分析大眾未來的動向,以及在樂觀時期他們會如何把希望建築為空中樓閣。成功的投資人最喜歡搶先機,推測哪種情況最容易讓大家建築空中樓閣,然後比眾人早一步下手。

凱因斯用英國同胞容易了解的名詞來說明:股票遊戲就好比當報紙選美的評審一般,你必須由上百張照片中挑出六張最漂亮的臉孔,選出的結果最接近全體評審的,就是贏家。聰明的玩家都知道,個人的審美偏好在競賽中無關緊要,較聰明的做法是挑選其他人會選的。因此最佳策略不是挑選你認為最美的,而是推測一般人會推測的一般意見。

在空中樓閣的世界裡,每分鐘都有乳臭未乾的傻瓜誕生,願付更高的價格購買你的投資。因此,只要別人願意出高價,價格根本不是問題。這沒什麼道理可言,純粹是大眾心理。聰明的投資人要做的,就是比別人搶先一步。這個理論說難聽一點,可以稱為「比傻」理論。

在交換經濟裡,資產的價值決定於實際或未來的交易。摩根斯坦(Oskar Morgenstern)是頭號鼓吹者,他主張,尋找股票的真實價值好比大海撈針。他認為每位投資人的桌前都應該張貼下面這句拉丁格言:“物品的價值所在,就是他人願意支付的價格”。

代表性人物:

- 凱因斯(John Maynard Keynes)《就業、利息和貨幣的一般理論》

- 席勒(Robert Shiller)《葛林斯班的非理性繁榮》

- 摩根斯坦(Oskar Morgenstern)

閱讀心得

作者認為股價或指數是隨機的,無論是分析師或是財經學者,皆無法準確的預測股價未來的走勢,獲得持續的報酬。為了證明股價的隨機性,作者在第一章先介紹投資的二大門派:「磐石理論」與「空中樓閣理論」,前者偏重預測公司未來表現的基本分析,後者強調心理因素的技術分析。

磐石理論(Firm-foundation theory)

磐石理論認為,每一家上市公司具有一種內在標準,用以衡量「真實價值」。威廉斯主張股票的真實價值等於其未來所有股利的現值。也就是投資人把未來可能取得的收入折算成現值。「折現」就是估算未來的現金流量,並將其轉成現值,進一步的計算出報酬率。

磐石理論看起來是很棒的估價模式,但靠不住的變數是對「未來的預測」。對未來預測的困難在於以下幾點:

1.「成長幅度」有多大?

2.「成長時間」持續多久?

3.「折現幾年」?三年、五年或八年?

如果公司可以存活很久甚至不會倒(例如:中華電(2412-TW)),那麼未來的現金流量就是每年收到的股利,這類公司具有穩定的現金股利。評價時,投資人通常不會要求比較高的盈餘成長率,並願意給予比較長的折現年數。透過長時間的複利賺取穩定的報酬。

如果公司具有高成長的特性(例如:大立光(3008-TW)),那麼估計每年的盈餘成長率就是重點項目。但對一家公司而言,高成長基本上是很難長時間的維持的。假使某公司今年的年成長是 25%,隔年又是 25%,第三年又繼續成長 25%,那代表經過了三年,該公司的獲利成長一倍。這種公司在現實世界中,幾乎很難找到。

磐石理論不僅要預測長期成長率,還要預測成長可以持續多久。當市場對於未來榮景持續過度樂觀時,股票不僅可以折現未來,可能連來世都折現了。一般而言,除了少數的特殊行業,可以預測「五年內」的現金流,算是一個高難度的挑戰。

成長股,是投資人追求的聖杯,尤其是在低本益比時早一步發現。關於長期成長率,建議把手中的持股,做一年的成長率預估,來年此時,再檢驗預估的準確率,自我驗證的過程,是提升預測能力的不二法門。

空中樓閣理論(Castles in the Air)

空中樓閣的投資理論強調心理因素。選美的推理代表了空中樓閣理論中價格評定的基本形式。對買主而言,一項投資值得該售價,是因為他預期能夠以更高的價格售出。新買主當然也預期未來會有人以更高的價格接手。

心理學家丹尼爾‧卡尼曼(Daniel Kahneman)從心理學角度研究經濟學,因為 “將來自心理研究領域的綜合洞察力應用在了經濟學當中,尤其是在不確定情況下的人為判斷和決策方面作出了突出貢獻”,因而獲得 2002 年度諾貝爾經濟學獎。

長期以來,正統經濟學一直以「理性人」為理論基礎,透過一個個精密的數學模型構築起完美的理論體系。而卡尼曼等人的行為經濟學研究則從實證出發,從人自身的心理特質、行為特徵出發,去揭示影響選擇行為的非理性心理元素,其矛頭直指正統經濟學的邏輯基礎「理性人假定」。

行為經濟學強調,人們的行為不僅受到利益的驅使,而且還受到多種心理元素的影響。「前景理論」把心理學研究和經濟學研究有效地結合起來,揭示了在不確定性條件下的決策機制。本書的第十章即是「行為財務學」,藉此可瞭解自己與他人、理性與非理性的交互影響。

空中樓閣理論的瓶頸在於群眾心理因素難以量化,猜測群眾的想法是困難的,因為牽動股價走勢的因素太多太複雜,包括總體經濟的景氣循環、利率的變化(資金成本)等,也包括個別公司的興衰起落。因此,相信空中樓閣理論者,大部分採技術分析的方法,利用過去歷史的統計資料,找出重複性很高的技術指標、量能指標、商品指標、市場指標等,預測未來股價的走勢。

磐石理論是比聰明,但要擔心聰明過頭,高估了盈餘成長及折現來世。空中樓閣理論是比傻的,但要擔心找不到下一個傻瓜,自己變成最後一個傻瓜!到底是當聰明人好?還是當傻瓜好?

磐石理論重視的是企業價值,在價格低於價值時買進,並長期的持有。如何評估企業的價值?(選股)是信奉磐石理論者的第一項修練。有耐心的等待,(等待)包括持有或等待合理買點是第二項修練。通常在低本益比時買進,除了賺取股息還可以賺取本益比的上升。空中樓閣理論重視的是企業的夢,有夢想的題材,方能成為投資人熱烈追求的目標,而這個夢,經常不是掌握在投資人的手中!

第二章 瘋狂的群眾(重點摘要)

近似瘋狂的貪婪是過去每一次投資熱潮所展現的主要特徵。李本(Gustave le Bon):「當群眾聚集在一起時,所累積出的是愚蠢,而非智慧」

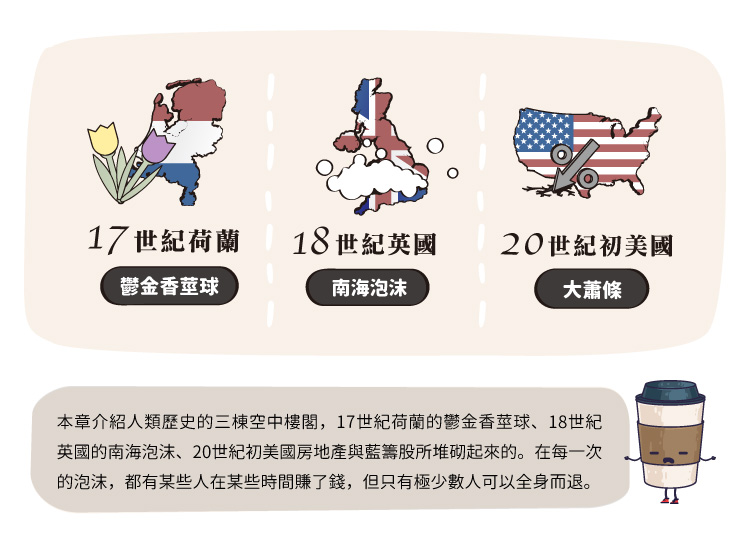

- 鬱金香狂熱(p.16)~17 世紀荷蘭(1634~1637 年)

金融市場的天賦之一便是,市場有需要助長投機時,他本身自會供應工具。選擇權提供一個利用投資來增加潛在報酬和風險的方法,這種方法可以擴大市場參與,與今日如出一轍。

- 南海泡沫(p.20)~18 世紀英國(1720 年)

南海泡沫時期正是英國人準備好要往市場撒錢的好時機。當時英國經過長期的經濟繁榮,使得儲蓄過多、投資機會過少。南海泡沫事件的輸家包括著名的科學家牛頓(Issac Newton),他說:「我能計算天體的運行,但卻無法計算人類的愚蠢。」

- 華爾街垮了(p.25)~20 世紀美國華爾街

- 1920 年代,美國強調自由和成長機會的樂土,經歷了前所未有的繁榮,美國恰是投機的理想環境。股友社結合專業經理人炒股票。

- 1929 年 9 月 5 日,貝森缺口。

- 1929 年 10 月 29 日單日成交量 1,640 股(相當於 2010 年單日數十億股)。

- 1929 年秋天與往後三年的跌幅,除了 AT&T(T-US)只跌了四分之三股價之外,大部分的績優股都在 1932 年觸底前,跌了 95% 或更多。

崩盤的原因之一是因為聯邦準備委員會提高利率,以懲罰投機者。接著在 30 年代發生了「大蕭條」。

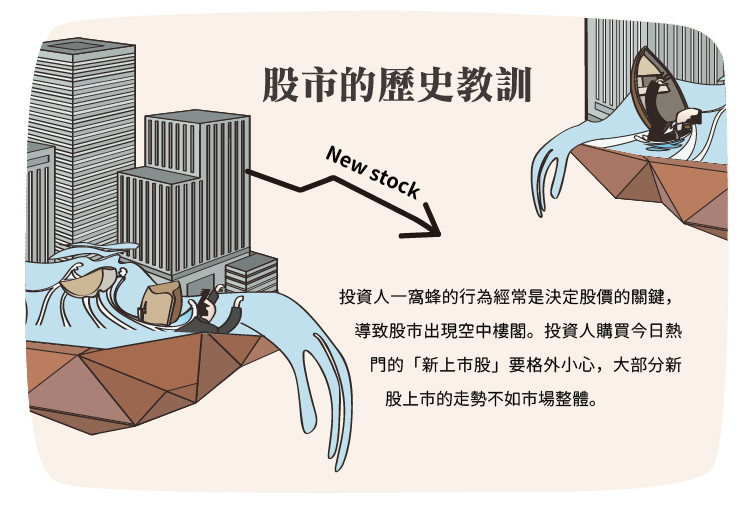

- 殷鑑無效?(p.33)

為何這些投機狂熱,總未能在歷史留下教訓?我沒有答案,但是我贊成投資大師巴洛克的說法,他說,瞭解這些歷史事件可以使投資人免於滅頂。

閱讀心得

- 鬱金香狂熱

助長鬱金香投機的工具就是「買進選擇權(call options)」,期貨選擇權是以保證金的方式購買未來的商品,選擇權的保證金費用約市價的 15~20%。期貨選擇權提供一個增加潛在報酬和風險的方法,將獲利或虧損都放大五倍。水能載舟、亦能覆舟,擴大財務槓桿,在多頭中做多、在空頭中做空,獲利可能放大五倍。但是一旦做錯方向,可能就全軍覆沒(資金全部歸零)。

在股票市場,時間是投資者的朋友,股票不是零合遊戲,長期的報酬持續往上。(至少有股息可以領)但在期貨市場,時間可能是投機者的敵人,期貨選擇權是零合遊戲,扣掉交易的手續費,長期的期望值是負值。面臨斷頭的壓力時,更可能造成傾家蕩產。

- 南海泡沫

欺騙會如何讓貪婪的人更快速遠離財富。南海泡沫正是一連串的欺騙所導致的泡沫。南海公司不斷發新股、新公司不斷上市,以滿足永不饜足的投資需求。

事件最後由南海公司的董事和職員一手造成,他們明白公司的前景不足以支撐股價,便於 1720 年 8 月開始出清持股。消息走漏後,股價開始崩跌,恐慌的情緒持續的蔓延到不可收拾。當時英國國會通過「泡沫法案」,禁止公司發行股票,直到一百多年後的 1825 年該法案廢止。

- 華爾街垮了

1928 年 3 月到 1929 年 9 月,短短的一年半時間,許多美國的藍籌股上漲 1 倍到 4 倍不等(美國無線電 RAC,18 個月的漲幅 434%)。推波助瀾的是股友社,一開始炒作特定的股票。股友社利用股友之間的一買一賣製造成交量,也拉高了價格。等股價炒高之後,接著找「專業經理人」配合(專業經理人為市場創造者,其職責是維持流動性及價格穩定)。更有一些找管理階層的人參與炒作。

所有的暴起必然伴隨暴落,暴起是股票的泡沫,暴落是經濟蕭條。只要有人參與其中,這種循環不會停止。請記得這些歷史教訓,免於在海嘯中滅頂?

第三章 60 到 90 年代的股票價格(重點摘要)

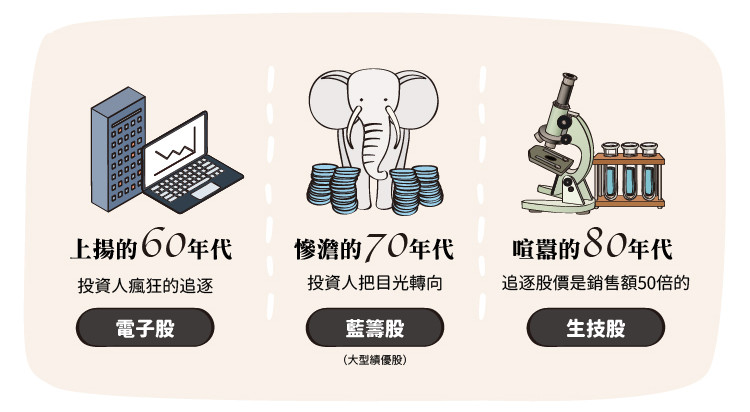

- 上揚的 60 年代(p.36)

新紀元:成長股/新上市股的狂熱(1959~1962 年)

- 慘澹的 70 年代(p.49)

五十種績優股本益比 80~90 倍(IBM(IBM-US)、柯達(Kodak, KODK-US)、麥當勞(McDonald’s, MCD-US)、迪士尼(Walt Disney, DIS-US)等)

- 喧囂的 80 年代(p.51)

新股上市捲土重來(生化科技泡沫)

- 日本的土地和股票飛漲(p.57)

1955~1990 年,日本房地產價值上漲超過 75 倍。1990 年日本房地產的總值是全美國房地產總值的 5 倍,當時世界總財富的 20%。1955~1990年,日本股市上漲了 100 倍,日本股市的市值 4 兆美元,是當時美國股市的 1.5 倍,佔全球資本市場的 45%。1989 年利率開始上升,日本央行在 1990 年看到蠢蠢欲動的通貨膨脹,於是中央銀行開始信用管制,設法引導利率上升,以期抑制房價,使股市平靜下來。結果股市不是平靜下來,而是崩潰。財務的地心引力法則,畢竟沒有疆域之別。

閱讀心得

本章介紹 1960 年到 2000 年,全球發生的四次經濟狂熱與泡沫,內容相當精彩,以下僅列出各階段的重要特色。有興趣深入瞭解的朋友請自行閱讀原文。

上揚的 60 年代 的興衰特色

IBM、德州儀器(Texas Instruments, TXN-US)等股價的本益比高達 80 倍以上,投資人瘋狂的追逐「電子股」。電子股狂熱的時期,沒有獲利的高科技公司也爭先恐後的上市,有些傳產公司在改名後(加上矽、電子),股價也出現狂翻好幾倍。

集團利用財務專長的管理人,藉由集團併購以提高企業的每股盈餘。(戲法詳見 p.40~42,艾伯電子公司併購一家巧克力棒的貝克糖果公司)。這些「財務工程」產生了二項令人不安的因素:集團企業並非百毒不侵、政府和會計界非常關心合併的氾濫及可能的弊端。

60 年代的後期,投資大眾不再押「馬匹」(個股),而改押「騎師」(基金經理人),基金經理人為了講求短期的獲利,炒作「概念股」,最後概念股變成了泡沫。(全國學生行銷 NSM 跌幅 98%、速食連鎖店績效統計跌幅 99%)

慘澹的 70 年代 的興衰特色

經過 60 年代「概念股」的炒作,投資人把目光轉向「藍籌股」(大型績優股)。大型退休金、保險公司、銀行信託基金,這些大型法人的基金開始在績優股上投機。1972 年五十種績優股的本益比高的驚人,新力索尼的本益比 92、拍立得的本益比 90、麥當勞的本益比 83、迪士尼的本益比 76。

比對一下這些公司目前的狀況,新力索尼在 2014 年虧損、拍立得在 2001 年宣告破產、麥當勞目前的本益比 19、迪士尼目前的本益比 22。從這些例子可以發現,既使是大型的公司也不可能長期獲利,也會有虧錢的可能,甚至於破產的下場,沒有永遠存在的公司。同時本益比從 80 到 20,假設獲利狀況不變的話,股價的跌幅是 75%。

喧囂的 80 年代 的興衰特色

80 年代的生物科技盛行,猶如 60 年代的電子股,只是人們做不一樣的夢。生技公司需要長期認證過程,因此大多數生技公司沒有盈餘,市場如何評價呢?60 年代的成長股股價,可以高到「盈餘」的 50 倍,80 年代某些生技股股價,卻是「銷售額」的 50 倍。華爾街分析師用「發展中產品」的總值,去推敲該公司合理的股價(產品資產評價)。

「Z 最好」(ZZZZ Best)一家清潔公司的傳奇(請參閱 p.54)

日本的土地和股票飛漲

日本股市在 80 年代的最後一個交易日,幾乎要站上 40,000 點(38,957 點),總體的股價淨值比超過 5 倍(大盤本淨比超過 2 倍,大致上就非常少見)。1992 年 8 月指數約只剩下 14,000(跌幅 63%),可以比擬 1929~1932 年的美國道瓊工業指數的泡沫。

到了 2008 年的金融海嘯,日本股市下跌到 6,994 點,與高點相比跌掉了 3 萬多點。因此,有人將 1990 年之後的日本,稱為失落的 20 年。2007 年,日本出現了 40 年來首次的人口負成長,往回推 18 年(1990 年)正是日本房地產泡沫的高點。

台灣 2014 年,人口增長率約 1.19%,預估 2026 年將出現人口負成長(2002 年當時推估 2028 年台灣將出現人口負成長。可見台灣新生兒出生率下滑太快,比 10 年前預估提早了 2 年)。

近期台灣房地產,從 2003 年開始起漲,低利率的環境助長了房市的飆升,台灣房地產的漲幅雖然不能與 80 年代的日本相比,但也相當驚人,台北市的房價租金比竟然高達 60 年以上。

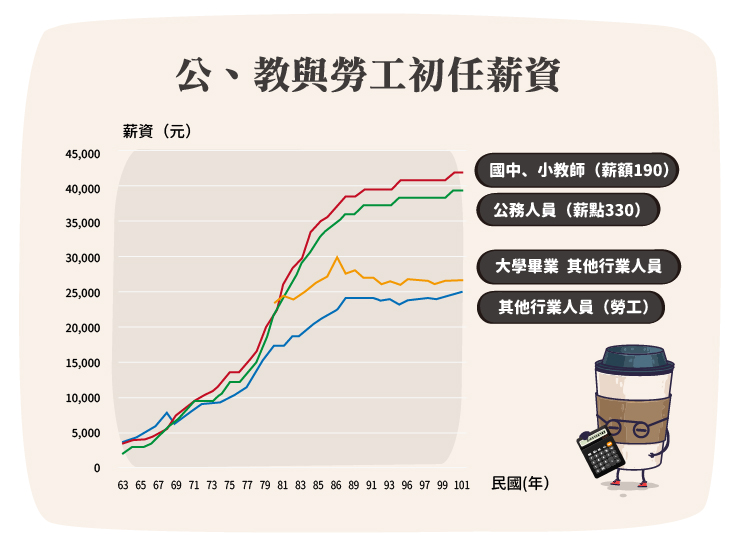

1991~2001 年,台灣也曾出現房地產緩跌了 10 年,但薪資卻是年年調漲(詳見下圖)。這 10 年期間,市場資金進入實體經濟,創造了許多的科技新貴(與產業政策息息相關)。

2003 年 SARS 風暴之後,房市開始起漲,除了 2008 年稍微的緩和。2000 年之後,員工薪水幾乎呈現停滯狀態(2005 年、2011 年各調漲一次 3%)。甚至實質薪資出現倒退(薪資漲幅小於通膨)。

台灣的房地產未來將如何發展呢?如果一個人辛苦工作一輩子的薪水收入,不吃、不喝都買不起房子,那麼買房子的人生價值是什麼呢?我相信,居住正義無法實現,我們的下一代絕對不會幸福。

第四章 最大的泡沫:網際網路(重點摘要)

網際網路代表新的科技、也帶來新的商機,改變我們獲得資訊和購買商品的服務方式。網際網路的前景創造了有史以來最大的財富,也毀滅了有史以來最大的財富。

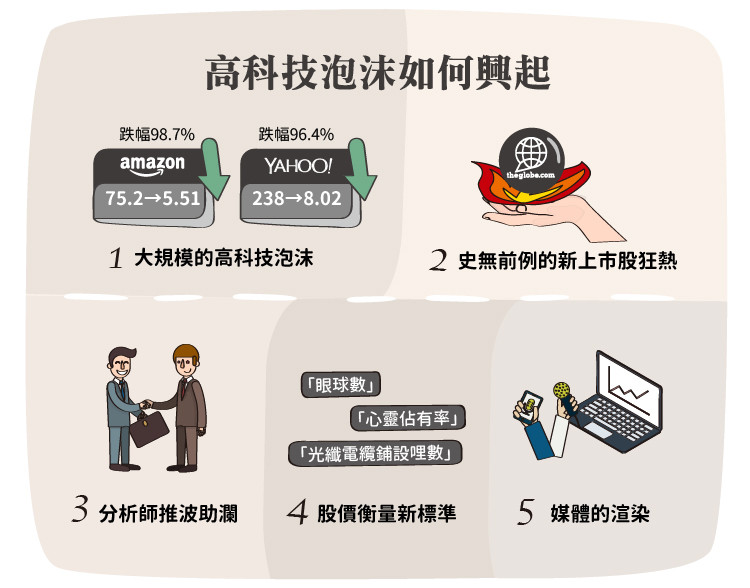

- 大規模的高科技泡沫(p.64)

亞馬遜(Amazon, AMZN-US)(75.2 → 5.51,跌幅 98.7%)、雅虎(母公司 Verizon, VZ-US)(母公司 Verizon,VZ-US)(238 → 8.02,跌幅 96.4%)

- 史無前例的新上市股狂熱(p.66)

2000 年第一季,916 家創業投資公司在 1,009 家新設立網路公司上投資了 157 億美元。全球達康(TheGolbe.com)上市。這家公司的業務是線上訊息系統(online message board system)希望藉由出售廣告賺取高額收入。從前公司需要有收入和盈餘才能上市,全球達康兩者都沒有。

- 分析師推波助瀾(p.70)

分析師是這一次網路狂熱的啦啦隊長。研究部門和投資銀行的部門應該完全切割,研究部門為投資大眾服務,投資銀行為企業客戶的利益服務。但是在網路泡沫期間,分隔兩者的「萬里長城」變得更像「瑞士起司」。

- 股價衡量新標準(p.71)

分析師發明了許多非財務指標來衡量公司:

- 眼球數:觀看網頁或拜訪網站的人數。

- 心靈佔有率(mind share)成為廣受歡迎的非財務指標。

- 光纖電纜鋪設哩數:分析師爬進地道計算地下光纖電纜哩數,卻不注意這些電纜中僅有極微小的一部份用來傳送電訊。鋪設光纖電纜可以繞地球 1,500 圈。

- 媒體的渲染(p.73)

氾濫的出版品,正是投機泡沫的典型特徵。網際網路把自己變成媒體的一部份。股市被當作是體育事件,有賽前分析、交易的即時報導(懷疑論調不會提高收視率)。股市周轉率創下歷史新高,短線交易者多,全美有1000萬名網路短線客(day traders)其中許多人辭去工作,走上這條簡單的發財路。

- 舞弊扼殺市場(p.76)

安隆設立數不清的複雜合夥關係,以掩飾該公司實際的財務狀況,虛列盈餘、會計舞弊。

美國房市泡沫和 2000 年代初的崩壞

- 嶄新的銀行體系(p.81)

金融資產證券化(Asset-Backed Securities;ABS),衍生性的抵押擔保債券。

- 更寬鬆的放款條件(p.83)

新體系貸款是在房價會永遠上漲的期待下所核發。(審核條件寬鬆、貸款成數高、國會施壓要求房貸能夠輕鬆核發)

- 房地產泡沫(p.84)

席勒(Case Shiller)繪製了經過通膨調整的房價指數。1930 年代大蕭條時期,房價確實下跌。2006~2007 年金融海嘯前,房價指數增加一倍(200%)。

閱讀心得

作者在本章介紹 2000 年股市及網路泡沫,內容十分精彩,如果您想瞭解當時的投資人有多瘋狂,作者以相當多的實例,帶領我們重遊這段歷史。從鬱金香泡沫、南海泡沫、到網路破沫,共同的特徵就是「消費者與金融機構的槓桿相當普遍時,破沫就特別危險」。避免過度槓桿是投資人避開風險的第一要務。

泡沫,代表市場沒有效率嗎?作者以葛拉漢《證券分析》一書中的一段話來做總結。「股市不是一個投票機制,而是一個權衡機制,估值標準未曾改變過。到最後,每一種股票所能擁有的價值,只是他為了投資人的利益所能贏得的現金流量現值。真實價值終會獲勝,投資的重要問題在於,你如何估計真實價值。」本書第十一章將對市場是否效率?市場是否可以預測?做詳細的論述。

我的結論是:「泡沫,總是在大部分人都不相信會發生時發生。」

《談股論經》授權轉載

【延伸閱讀】