不知道你看過股感的債券價格計算方式文章了沒?如果對於金融敏感度夠高的你,一定可以發現影響債券最大的因素是利率。嚴格來講,債券的價格與其殖利率本身就是一體兩面的事情,知道了價格就能算出殖利率,反之亦然。而在實務上債券的報價方式其實大多都已經直接使用殖利率來進行報價(永遠記得債券價格與殖利率呈反向變動關係),如果你對於以上的資訊有所了解,接下來股感想要介紹你認識有關債券風險的知識,趕快繼續看下去!

債券風險有哪些?

雖然剛才提到債券價格和利率有最大的關連,但是事實上除了利率風險以外,還有許多因素會影響債券的價格,接下來就來看看有哪些風險是我們在投資債券時必須注意的因素吧!’

| 債券風險有哪些? |

| 利率風險 |

| 再投資風險 |

| 通膨風險 |

| 違約風險 |

| 贖回風險 |

利率風險

利率風險是指市場利率的變動導致債券價格與殖利率發生變動的風險。債券是一種法定的契約,大多數債券的票面利率是固定不變的,因此當市場利率上升時,債券價格下跌,使債券持有者的資本遭受損失。利率風險也就是債券的價格風險。而當投資者購買的債券離到期日越長,則利率變動的可能性越大,其利率風險也相對越大。

也就是說天期越長的債券利率風險越高喔!

以實例層面來看,當在景氣好的時候,央行可能採取較緊縮的貨幣政策,引導一般利率上升。當市場利率上升時,債券的價格會下降。此時的債券基於商業考量,就必須依新的、較高的利率發行,而此新的債券就會對舊的債券產生排擠效應,使原已流通的債券之持有人在到期前被較低的利率套牢,其舊債券發生折價,持有者實現資本損失。而對投資者來說,如果利率上升,投資所產生的放款利潤會增加,但融資成本也會增加,倘若利率下降,則放款利潤又會和融資成本一起降低,因此,投資者也會受到利率風險的影響。

如何衡量利率風險?

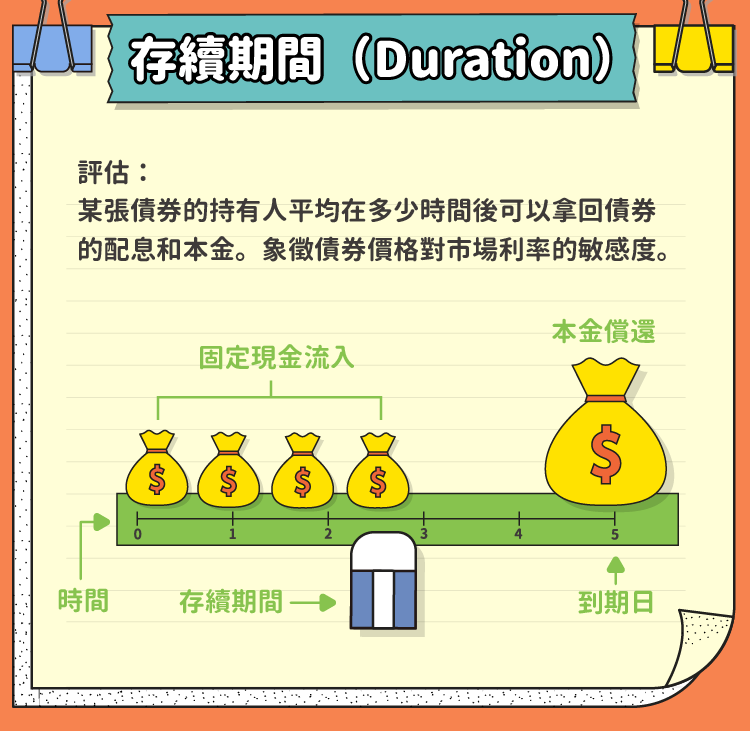

既然利率是影響債券價格的重要因素,金融界也有用來衡量利率風險的指標,那就是所謂的存續期間(Duration)。

存續期間是投資人收回其債券投資的資金所需時間的一個指標,單位為年,可用以觀察債券價格對利率變動的敏感度。如果以非常簡化的舉例來講,假設某債券讓你在一年後拿回 50 元,兩年後再拿回 50 元,那麼你拿回這些錢的平均時間是 (1*50 + 2*50)/100=1.5年,1.5 年就是這個債券的存續時間。

而之所以要發展出存續期間的概念是因為,債券對於利率的敏感度會受到許多因素影響,包括債券的天期、票面利率、付息次數等,而為了比較不同條件的債券間各自的利率風險為何,才有一個統一的利率風險衡量指標,也就是存續期間。

存續期間越長,債券價格對利率的變動則越敏感。存續期間與債券的年期(Maturity)是不同的概念,年期一定程度上亦反映債券對利率風險的敏感度,在其他條件相同的情況下,年期越長,價格對利率的變動越敏感。

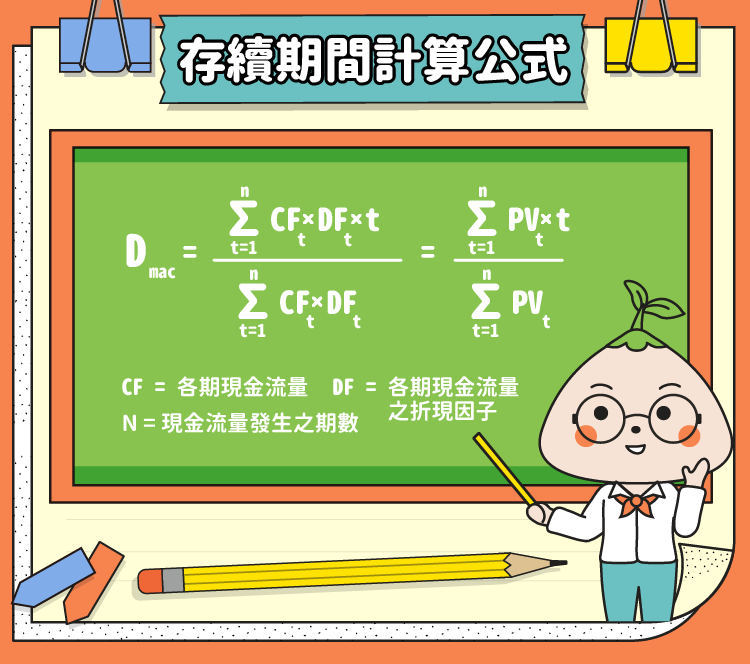

而存續期間的計算公式較為複雜,有興趣的讀者可以參閱下圖。在這邊我們存續期間越長,債券價格對利率的變動則越敏感。

另外,存續期間還具有以下特性:

- 票面利率愈高,存續時間愈短。(票面利率高,代表債券投資過程中領的利息較多,資金回本的速度則較快,存續期間就會比較短)

- 債券的到期時間愈長,存續時間愈長。

- 一般支付利息的債券(Coupon bond)其存續時間永遠會小於它的到期時間。(因為一般債券在本金到期前,已經開始收回利息等部分資金,所以其存續期間一定小於收回本金的到期日。)

- 零息債券的存續時間與其到期時間相等。(因為存續期間是收回資金的加權平均時間,而零息債券收回資金的時間正好就是其到期時間。)

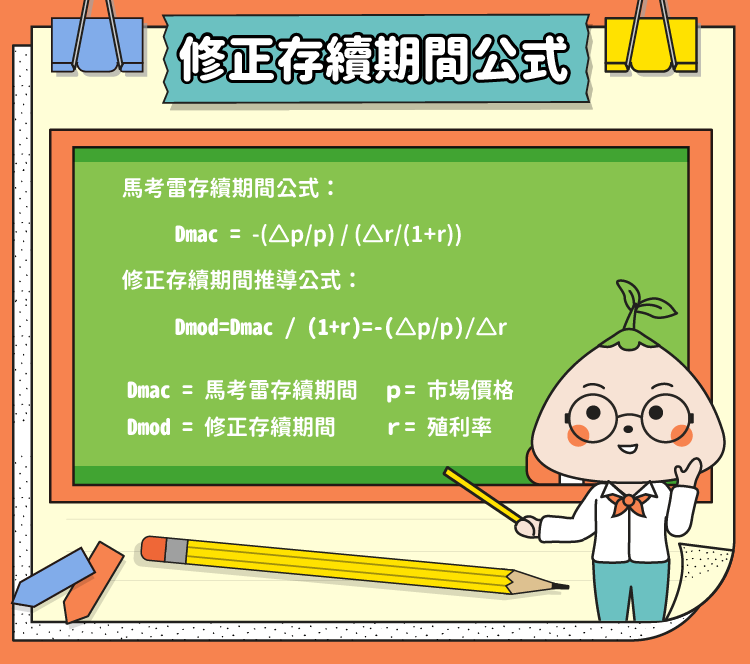

值得注意的是,因為存續期間若經過數學轉換,是以「利率的百分比變化」去推算「價格的百分比變化」,在計算上會比較繁瑣,且投資者更想知道的是「利率的變化」對價格變化的敏感程度。因此可由馬考雷存續期間式子推導得到修正存續期間(Modified Duration)(註1),直接利用修正存續期間乘上殖利率的變化量,就能計算出債券價格的百分比變化量。也因此,實務上通常投資人會使用修正存續期間(Modified Duration)作為衡量債券的利率風險及價格變動的指標。

*註1: 修正存續期間之詳細推導過程如下

馬考雷存續期間若經過數學轉換,可以表示成以下的式子:

馬考雷存續期間=-債券價格變動百分比/利率變動百分比Dmac = -(△p/p)/(△r/(1+r));p=市場價格、r=殖利率

但如果要以「利率的百分比變化」去推算「價格的百分比變化」在計算上會比較繁瑣,實務上也不太常這麼做。因此若要能直接透過殖利率的變化量與存續期間,就來計算債券價格的百分比變化量,則可將馬考雷存續期間式子的兩邊同除於 1+r,則可得式子:

Dmod=Dmac/(1+r)=-(△p/p)/△r ;(Dmac/(1+r))*△r =-(△p/p)

Dmac/(1+r)又被稱為修正存續期間,利用修正存續期間乘上殖利率的變化量,就能計算出債券價格的百分比變化量。計算價格的百分比變化時,因為我們使用(D/(1+r))*△r =-(△p/p)。也就是說當使用「修正的存續期間」來計算時,1+r已經被除掉了,所以就能只使用利率的變化量來做計算。而已經進行公式的換算,所以能得到計算上的方便,否則去計算利率的百分比變化量會是比較繁瑣的。

但要記得利用債券的修正存續期間所計算出來的價格百分比變化量,都只是該債券在某利率時點的變化,以數學化的說法,就等同是債券價格曲線的切線,也就是說在使用上有其限制:「只有在殖利率較小時使用誤差才不大,且若債券的殖利率愈高使用時則愈不準確。」

升息期間可以選擇存續期間較短的債券進行投資,快速回收資金後投入殖利率更高的債券;反之當降息時則可以投資存續期間較長的債券,以避免我們下面要提到的再投資風險喔!了解利率風險是什麼以後,接下來我們來看看什麼是再投資風險吧!

再投資風險

再投資風險指的是投資者在持有期間內,領取到的債息或是部份還本,再用來投資時所能得到的報酬率,可能會低於購買時的債券殖利率的風險。簡單來說,假設你在市場利率為 5% 時以平價購買了一張票面利率同樣為 5% 的債券,一年後你領到了 5% 的票息,但此時市場利率已經跌到 4%,因此你承受了可能只能投資到比原債券報酬率更差的債券的損失。

之所以會有再投資風險,是因為我們在債券投資分析的過程中,往往都會假設在此期間實現的所有利息收入,都將按照原始的投資利率重新再投資,並沒有考慮到再投資收益率實際上要依賴於利率的未來走勢。因此當未來利率走低時,再投資收益率就會降低,再投資風險加大。然而再投資風險與利率風險其實戶為消長關係。再投資風險反映了利率下降對債券利息收入再投資收益的影響,然而當利率上升時,債券價格反而會承受資本損失。

而較好的應對措施是,分散債券的期限、長短期配合。假如利率上升,短期投資可迅速找到高收益投資機會;若利率下降,長期債券卻能保持高收益。也就是說,要分散投資,以分散風險,並使債券的利率風險與再投資風險能夠相互抵消。

總結來說就是短天期債券的再投資風險大於長天期債券喔!

通膨風險是什麼?

通膨風險(Inflation Risk)是指當通貨膨脹上升後,債券利息被通膨給侵蝕掉的風險。這邊是指通貨膨脹會讓實質收益下降,如果我們從債務人的角度出發,或許能夠更好地了解通貨膨脹對債券的影響,當你持有一筆債權時,因為原先約定的利息是固定的,當通膨持續上升或是上升的幅度超過預期的話,你每期收到的利息便產生了實質的虧損。如果你看得懂這個例子,那麼你應該變你理解通貨膨脹對債券的影響了,持有債券便是一種債務的表現,因此通貨膨脹的不可控制對於債券投資人來說,稱不上是一件好事。

除了從利息的角度發想,如果從升息的角度出發,也可以理解通膨風險,當通膨上升時,政府傾向採取緊縮貨幣政策,也就是會透過升息來抑制通膨的上升,而前面我們有提到,當利率上升時,債券價格便會下降,進一步降低債券對投資人的吸引力,也就是說,如果把通膨風險想成利率風險的延伸,也能夠更快地搞懂通膨風險的概念喔!

違約風險是什麼?

違約風險(Default Risk)是指債務人無法確實償還債務給債權人的風險,其中包含利息以及本金,也會看到以信用風險(Credit Risk)稱之。違約風險式債券的主要風險之一,一般來說我們會用公司的信用評等來衡量債券的違約風險,當債券的違約風險越高時,其提供的利率便隨之提高,這其中的補貼便稱做風險貼水(Risk Premium)。

通常我們會稱公債為沒有違約風險的債券,也就是無風險債券,其中以美國公債最具指標性,因此債券殖利率的定價通常會以美國公債的殖利率作為基礎,並且依據其天期以及違約風險進行調整。債券投資人在投資債券之前,必須衡量該機構的違約風險,以免發生被高殖利率給吸引,最後卻落得血本無歸的下場喔!

贖回風險是什麼?

贖回風險(Call Risk,也稱作 Redemption Risk)是指債券發行人於債券到期前便強制將債券贖回的風險。一旦債券在到期前被贖回,投資人便無法獲得原先預期的所有報酬,債券的提前贖回通常發生在利率下降時,債券的發行人考量這時重新發債的成本將會小於發放原先較高利息的債券,故選擇提前贖回債券。如果結合再投資風險,讀者們應該不能發現這時候投資人會無法在市場上找到和原先相同報酬的投資標的,進而面臨再投資風險。因此可贖回債券的利率通常會較不可贖回的債券來得高,而且可贖回債券的贖回面額會較面額來得高,不然無法吸引投資人購買。

債券風險結論

不管是投資什麼樣的金融商品,你都會面臨到許多的風險,看完這篇文章之後,不知道你對於債券風險有沒有更深刻的認識了呢?雖然剛才介紹了這麼多的債券風險,投資債券看起來好像很可怕,但是事實上,在金融市場中,債券已經被視為風險較低的商品了。不論你是要投資什麼金融商品,對於該商品的風險有事先的認知都是必須的,在了解了債券風險之後,未來你在投資袃券的相關產品時,想必能夠可以更正確地評估你可能會遇到的問題了!

【延伸閱讀】