和朋友聊天,問到什麼是他最看好的公司時,大家通常會提到 A 公司。但問他手上有什麼股票時,通常是 B、C 公司。

為什麼會這樣?

得到的答案通常是:B、C 公司比較便宜。A 太貴了,實在買不下去。

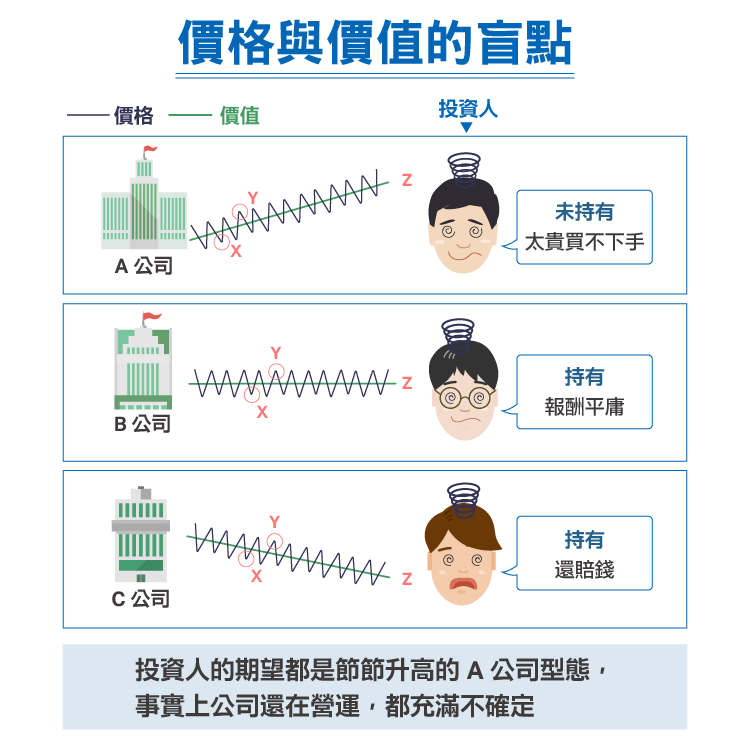

長期而言,股票的「價格」=「價值」,投資人都想以 X 價錢,買進 A 公司,然後在 Z 價錢賣出,這是最典型的價值型投資思考。但實務上通常不是那麼一回事。

這個問題值得思考一下。

市場上,比較普遍使用的估算價值方式是「股利折現模型」,折現是將未來的金流,以折現率算回現值,反方向就是複利的概念。所以,對公司未來的想像,基本上都是未來價值是節節升高的 A 公司型態。但事實上,公司只要還在營運,就充滿不確定,市場上屬於 B 或 C 型態的公司還不少,若以平均分配,67% 的公司屬於此型態。

若以 X 價錢買進 B 公司,在 Z 賣出,獲得的報酬恐怕相當平庸,若買進的是 C 公司,甚至還會賠大錢。

但為什麼當大家看好 A 公司,但卻易傾向買入 B、C 公司?

若以 2014 年底的道瓊成分股為例,分成三等份,A 型公司的本益比為 19.3 到 32.3 倍,B 型公司的本益比為 16.9 到 18.7 倍,C 型公司的本益比為 9.9 到 16.7 倍。印證了「B、C 公司比較便宜。A 太貴了,實在買不下去。」(請參考便宜買進卻賠錢)

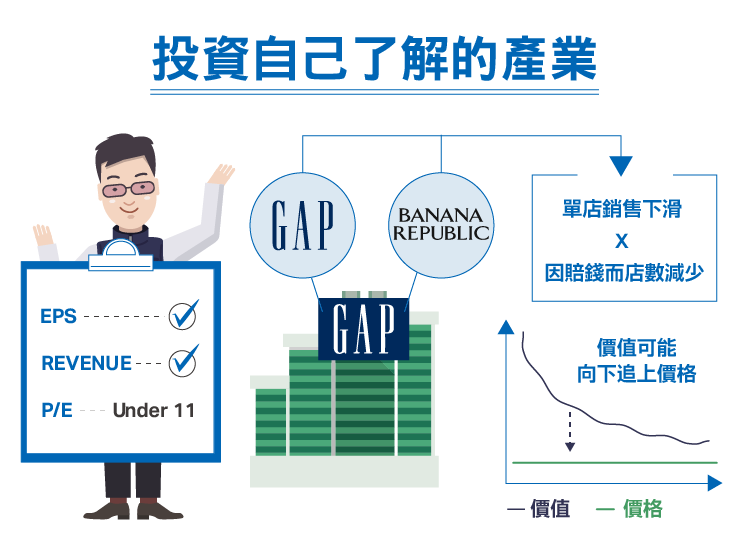

最近常被提到的服飾公司 GAP(GPS)為例,過去幾年屢次發生「價格」跌低於「價值」的狀況,公司目前的 EPS 或營收還不錯,本益比不到 11 倍,所以價格看起來明顯被低估,但旗下三個重要品牌(GAP、Banana Republic、Old Navy)除了 Old Navy 之外,單店銷售都是下滑 10% 以上,這對零售服飾通路是很重要的指標,因為單店銷售下滑到一定程度,就會因為賠錢而關店,店數減少且單店銷售價下滑,兩者相乘,產生向下螺旋,營收會以加速度減少。若公司無法改善這種狀況,最後是恐怕「價值」向下追上「價格」,而非「價格」向上追上「價值」,這些都是折現公式所看不出來的。

「價值投資」究竟是投資 Value 還是 Undervalued?這真的又是個奇怪的問題,當無法判定一家公司的未來有沒有 Value,如何算出這家公司是否 Undervalued?

企業是由一連串的數字所組成的,從一個幾塊錢的漢堡,到一家店的營收,最後變成每股盈餘,投資人最後能看到的,都是很抽象的財報數字,這些抽象數字,對衡量一家公司有沒有價值,其實幫助不大。

舉一個例子來說:前一陣子,台灣鬧的沸沸揚揚,最後因為被認為虐待勞工,而喊卡的「得來速 60 秒專案」。透過下面的介紹,可以看麥當勞(McDonald’s, MCD-US)(Mcdonald’s Corp, MCD-US)怎麼操控這些關鍵數字,也可以了解為什麼他們要推 60 秒專案。

麥當勞有近 3 分之 2 的營收來源是「得來速」,麥當勞處理一單得來速要 190 秒,而 Wendy’s(WEN-US)最強,只要 133.6 秒。漢堡王(母公司 Restaurant Brands, QSR-US)最差要 198.5 秒。而準確率部份:麥當勞為 88.3%,Wendy’s 為 87%,漢堡王為 82%。

從這些數字看出麥當勞還不賴,但他們認為還有進步空間,所以還是實驗性質的推出 60 秒專案,想要一次大躍進,最後還是失敗了,並沒有大規模推廣。

雖然失敗了,但想像麥當勞如果成功了,對整體營收會有多驚人的提升?評估公司的「內在價值」時,恐怕不是用「折現公式」或本益比那麼簡單。

當發覺到一家公司的股價被低估時,最好先問問自己的能力是否被高估了。這也就是為什麼,巴菲特建議投資人,要投資自己了解的產業。

《業主型投資人 Invest Like An Owner》授權轉載

【延伸閱讀】