1

投資

籌碼面是台灣特有的交易面,因為台灣期交所每天在交易收盤後都會釋出三大法人:外資、自營商、投信的淨買入與淨未平倉量的資訊。關於籌碼面的交易是指相信三大法人有相對於散戶投資人較多元的資訊或者較專業判斷,而能做出符合未來漲跌的決策,於是散戶根據三大法人的買賣跟單。對於籌碼面交易是否有效,說法不一,這邊就是想用數據回測來驗證。

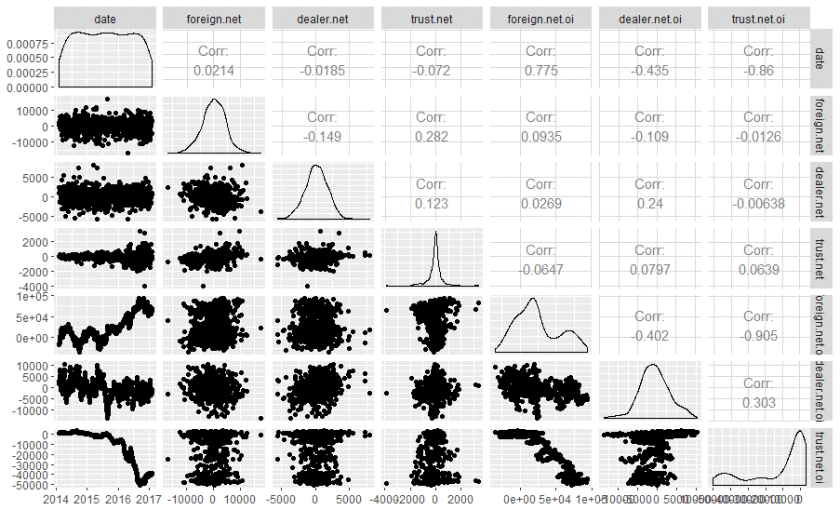

首先先了解近三年共 736 天的三大法人的淨買入(net)與淨未平倉量(net.oi)的關係:

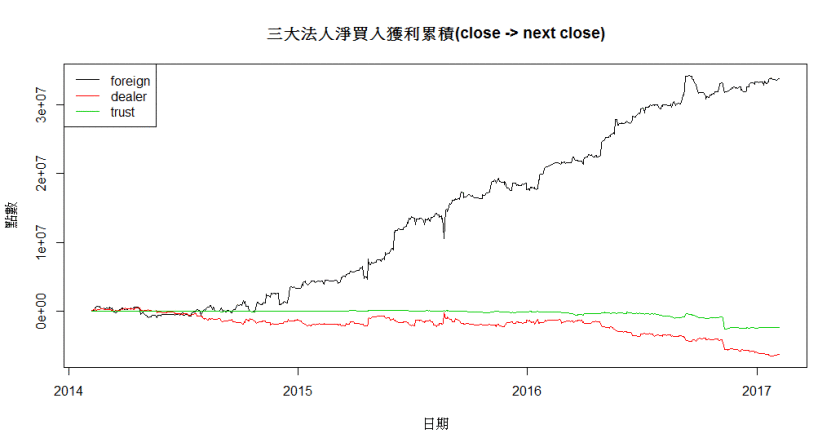

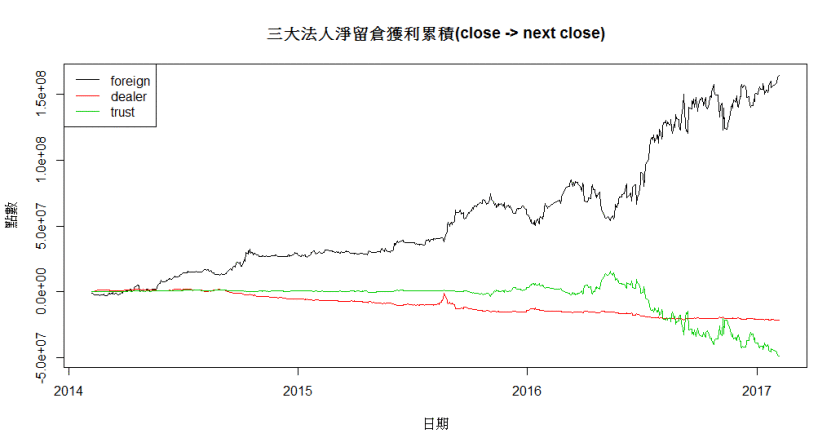

由上圖可以看出在淨買入部分,外資普遍較自營商與投信多,2016 年後外資淨未平倉量維持看多,投信則維持看空。為了想要了解三大法人的獲利為何,於是分別計算三大法人淨買入與淨未平倉量在隔天的獲利,獲利分成今日收盤價到隔日開盤價的價差,若遇結算日則價差為零,另外一個便是隔日收盤價到隔日開盤價的價差。以下的圖便是兩個價差的和並乘以淨買入與淨留倉的值,也就是三大法人的判斷在隔天造成的獲利。

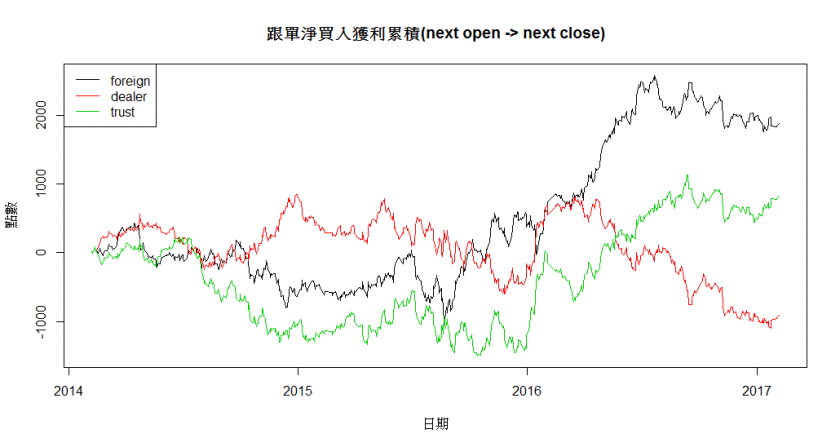

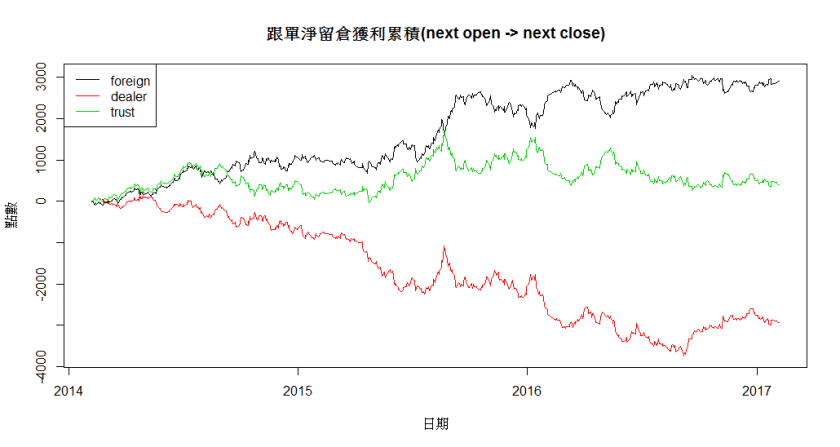

由上兩張圖可以看出外資的判斷在近三年確實會有較好的績效,於是如果設計一個跟單的當沖交易策略,分別依照三大法人的淨買入或淨未平倉量做交易,若為正則在隔天開盤做多並且在隔天收盤平倉,反之則做空單,若淨買入或淨未平倉量為零則不做單。因為在三大法人資訊出來的時候已經收盤了,所以只能計算隔日開盤到隔日收盤的獲利。

由這個模擬跟單的績效來看近三年的外資是可以跟單,且淨未平倉量比淨買入還具有指標性,但如果眼尖一點的朋友可能會發現跟自營商的淨未平倉量反向對作有機會賺更多。

【延伸閱讀】