散戶=慘戶,可以說是普遍大家對於散戶的想法,但散戶真的就等於慘戶嗎?難道散戶真的都只有賠錢當冤大頭的份嗎?當然,法人或者機構投資人所具備的專業確實不是一般散戶所可以比擬的,不論是在對個股的評價分析或者是市場的敏感度上面。一般來說,法人整天與市場接觸,所做的工作就是掌握市場的訊息,專業素養自然是要高得多。所以是不是散戶根本就不可能打敗法人?是不是身為散戶就應該買進基金讓專業經理人代操呢?

巴菲特,可以是公認的股神。然而,市場上仍有部分知名的投資人長期下來的平均操作績效高於巴菲特。彼得林區(Peter Lynch)便是其中一個傳奇。彼得林區雖然身為一個傳奇基金經理人,但他卻認為,散戶並不一定要跟隨著專業法人,更甚者,應該走在法人前面發掘所謂的「成長股」!我們在買東西的時候,常會花很多的時間去研究各個產品的性能、價錢等,但奇怪的是,一般人卻很少在買股票前做這些事!而這也就是為什麼散戶會成為慘戶的原因!

對彼得林區來說,通常大型機構或基金的績效並不特別突出,因為他們受到太多的限制了;相對的,如果散戶能夠好好掌握自己身為散戶的「優勢」,肯下點功夫研究,定可以擊敗大多數的基金!所以,在各位讀者購買基金前,不妨先看看自己身為散戶有什麼樣的優勢!

- 專業優勢-儘管大型機構有專業的分析師及團隊,但在你自身所處的公司或產業中,必然可以獲得比外部人員更多的資訊,他們對於公司實際的營運狀況或產品的製造流程不會比你還清楚,對於市場上原物料價格的變動也不會有你敏感,而這項優勢在「景氣循環股」上更為明顯!

- 靈活優勢-機構投資人擁有大量的資金,但也因為資金來自於投資人,往往受到更多限制;同時,也由於投資人對於大型股的表現較不會有太多意見(儘管他們的表現不是特別突出),但不知名的股票若表現不佳,則可能會被客戶追殺,這使得機構投資人多半投資於規模大或具有相當知名度的股票。然而身為散戶,完全免去了這種困擾,此外通常也不需要花時間去和客戶解釋績效(當然,或許你還是需要向老婆交代),真正要做的只是去對有潛力的股票做研究。

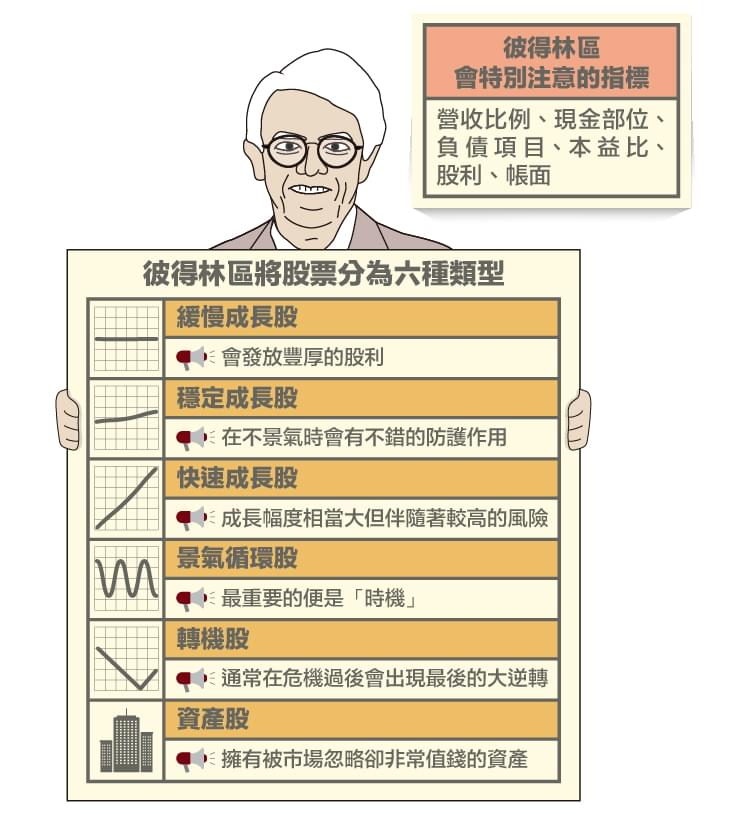

那麼,應該買進什麼股票呢?在投資前最好能夠先清楚股票的類型,這樣也才能夠知道未來的股價波動應該呈現何種趨勢,而彼得林區將股票分為六種類型:

- 緩慢成長股-緩慢成長股表示公司已經處於一個非常成熟的階段了,通常表示公司已經沒有能力再大幅擴張了。從股價圖來看,通常緩慢成長股的股價不會有甚麼起伏,此外,他們也大多會發放豐厚的股利。

- 穩定成長股-穩定成長股每年的盈餘成長約在10%至12%左右,股價走勢會向山麓丘陵,但絕對不是突然飆升。通常這些股票也都是屬於大型企業,但爬升速度又比緩慢成長股還快!值得注意的是,穩定成長股在不景氣時期也會有不錯的防護作用。

- 快速成長股-這類型股票通常是小型、積極的新創企業,成長幅度相當大,盈餘成長可達20%以上!這也是彼得林區最愛的股票,通常也是所謂「十壘安打」(股價成長十倍以上)的密集區。但同時,這類股票也伴隨著較高的風險,也就是公司倒閉。所以,我們要找的不只是快速成長股,還要視財務狀況健全且能大幅獲利的快速成長股!

- 景氣循環股-景氣循環股顧名思義辨識會隨景氣呈現規律變動的股票,例如汽車、航空等。而他們同時也多是知名的大型公司,也因此容易被誤判為穩定成長股。投資在景氣循環股最重要的便是「時機」,若能事先知道產業或公司興衰的訊號,便能從中獲得不錯的報酬!

- 轉機股-轉機股則是那些原先可能瀕臨破產的公司,他們通常在危機過後會出現最後的大逆轉,而且他們的漲幅不會受到大盤的影響!然而要注意的是,要避開規模大到難以估算的災難,並且留意公司的資產與負債。

- 資產股-資產股便是公司擁有某些非常值錢的資產,而這些資產卻被市場疏忽了!而這也是散戶非常能夠發揮的一種類型!留心身邊可能具有鉅額價值的資產,注意持有那些資產的公司,機會隨時就在身旁。

最後,在了解股票類型後,應該怎麼去選擇股票呢?市場上充斥著相當多的指標,筆者在這則簡單列出彼得林區會特別注意的幾個指標供讀者參考:

- 營收比例-若對某公司有興趣是因為特定產品,則必須了解該產品佔公司的營收比重。

- 本益比-公司合理的本益比應該低於盈餘成長率。

- 現金部位-現金部位較高的公司相對較安全,特別是淨現金部位(扣除長期負債),但仍需注意公司是否將現金做無謂投資。

- 負債項目-一般負債比例應低於25%,若為轉機股則應該特別注意負債項目。

- 股利-發放股利的公司股價較具支撐性,且公司較不會過度投資;小型股則因為不發股利才能具有高成長。

- 帳面價值-若依據帳面價值做投資,則必須確實了解帳面價值從何而來。

- 現金流量-現金報酬率(每股現金流量/股價)至少應該於10%。

- 存貨-存貨增加通常是利空消息,特別是存貨增加速度比銷售還快的情況。

- 盈餘成長率-若其他條件差不多,且本益比與成長率關係亦合理,則挑選成長率高的公司。

- 稅後純益及稅前淨利-同產業中淨利率較高的公司在不景氣衝擊之下較能度過難關。

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)

找藉口很簡單-改善投資績效卻很難.png)