權證交易市場較少聽到 Vega 的聲音,多半關注在 Delta、Gamma、Theta 等參數,往往忽略當我們討論上述三種參數時其實建立在「波動率不變」的角度來論述。

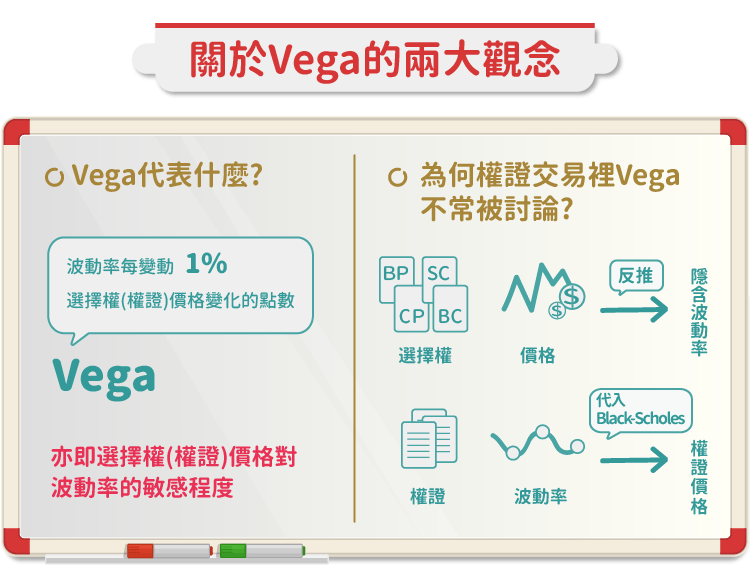

而 Vega 代表什麼?

Vega表示波動率每上升/下降 1% 時,選擇權(權證)價格上升/下降的點數,亦即選擇權 (權證) 價格對波動率的敏感程度。例如 Vega=0.06、權證價格 1.02,表示當波動率上升 1% 時,權證價格會由 1.02 上升至 1.08;反之波動率下降 1% 時,權證價格會由 1.02 下降至 0.96。

何以在選擇權交易舉足輕重的 Vega 值,鮮少在權證交易裡被拿來討論?

原來這兩種商品價格決定方式有所不同,選擇權是先有選擇權價格再反推隱含波動率,權證則先訂波動率才有權證價格。簡單說,權證是透過發行商將制定的波動率代入 Black-Scholes 公式計算出權證理論價格,再報到市場上供投資人買賣,原則上波動率如果固定,現股出現什麼價位權證就跳到什麼價位,一個蘿蔔一個坑,公平得很。但某些特殊情況下,難保發行商不會調整波動率,身為投資人為了更明白自身交易部位所面臨的風險,就非常需要了解 Vega 的意義,以及它在不同發行條件下的敏感度,作為以後挑選條件也好、挑選券商也好的買賣依據。

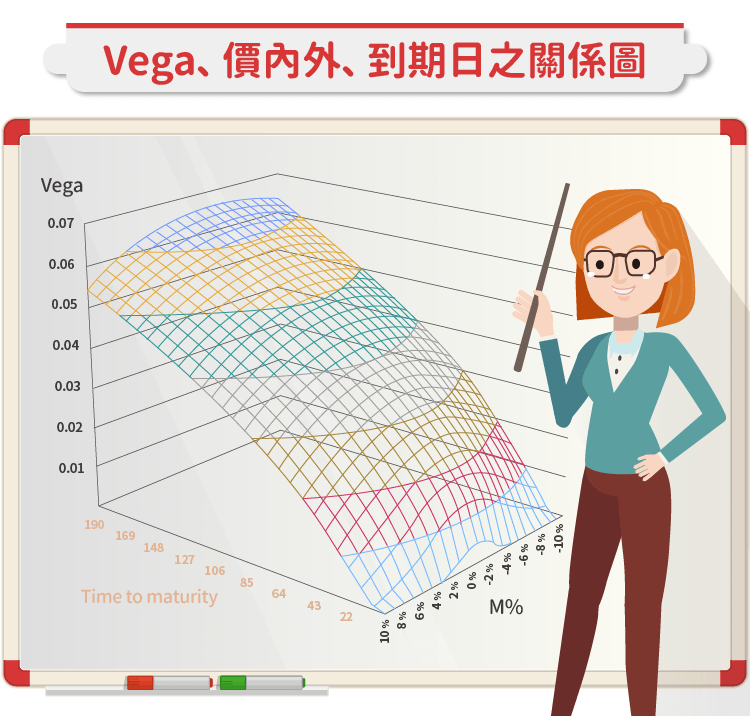

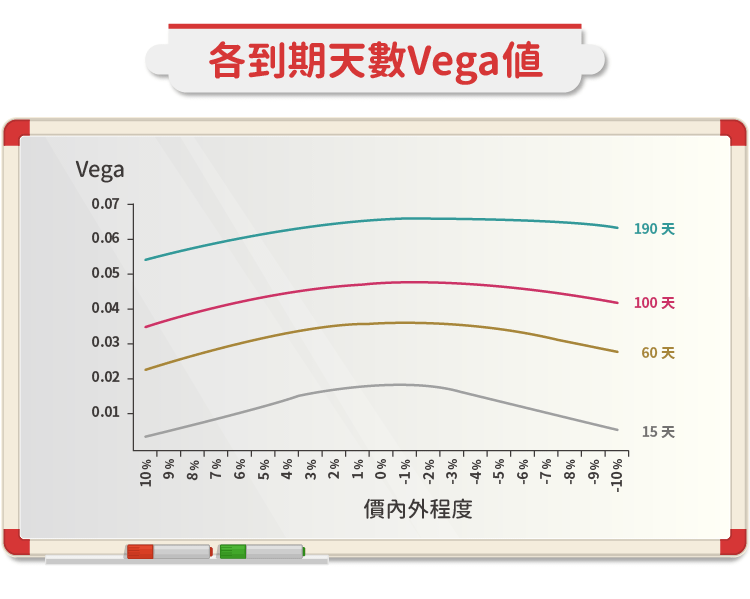

那麼何時 Vega 最大? 簡單地說,天期越遠越大、價平稍大,如下圖:

我們可以知道,天期因素對 Vega 值的敏感性最高,也就是離到期日越久 Vega 越大,所以此時被調降波動率的損失最高!以台積電(2330-TW)認購權證,波動率 25%、行使比例 0.1 為例,其 Vega 與價內外、到期日的關係如下:

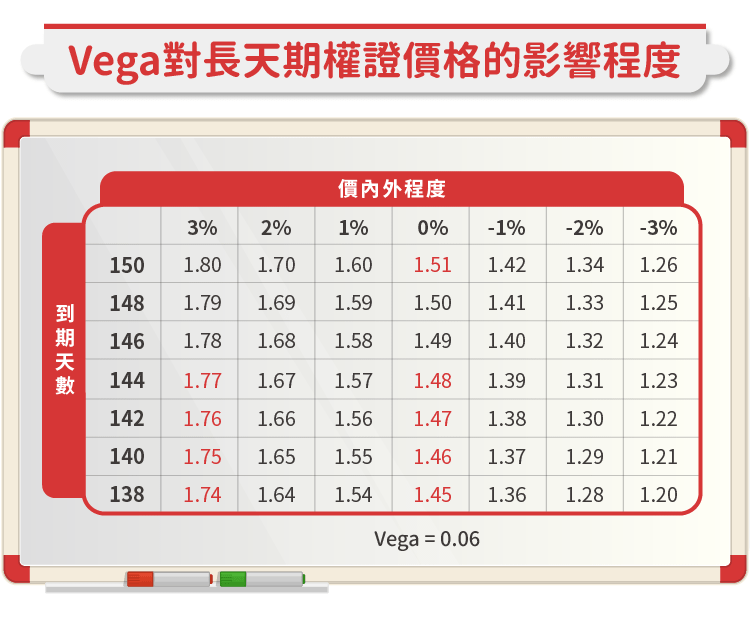

某些投資人偏好買進長天期權證,因時間價值遞減較小、適合波段操作,但未考慮發行商品質,不曉得自己雖然省了 Theta,卻虧了 Vega,獲利被偷偷吃掉了!打個比方說,距到期日 150 天時,Vega=0.06,其權證價格為 1.51:

同樣在價平位置,台積電股價維持不變的情況下,若波動率被調降 1%,權證價格將從 1.51 下降為 1.45 (1.51-0.06=1.45),相當於時間價值遞減 12 天的結果;而當台積電經過 12 天漲了3%,原本應該有 1.74 的價格也因調降1%變為 1.68,報酬率從 15.23% 下降為 11.25%。由此可知 Vega 對權證價格的影響程度大約多少,提供投資人在挑選權證時一個參考依據。

總結來說,Vega 是權證價格對波動率升降的敏感程度,在長天期尤其明顯,這邊無論投資人操作策略長線或短線,被調降波動率都是額外損失,而權證又不同於選擇權可在市場做賣方、享受波動率下降的好處。老話一句,建議投資人在買權證前可先試算或者參考各發行商網站表格的模擬價格,了解風險報酬以後再買進,尤以長天期權證更需謹慎小心!