賽思·克拉爾曼 (Seth Klarman) 是世界上最厲害的投資者之一,他創立了 Baupost Group,一個位於波士頓的投資公司。他是《安全邊際 (Margin of Safety:Risk-Averse Value Investing Strategies for the Thoughtful Investor) 》這本書的作者。這本書早已絕版, 在 Amazon 上要價數千美金。

必讀的好書

我推薦任何對價值投資有興趣的人讀這本書。這本書雖然很貴,但網路這麼發達,總是有其他方式可以拿到這本書;一個價值投資者應該想辦法付出遠低於內在價值的價格去得到一樣資產,這道理在這方面也適用。(如果不缺錢,其實在 Amazon 上直接買我覺得也是值得,可以當蒐藏品,以後說不定價格還會上漲。)

以下是書中一些我覺得很有價值的內容,我相信這些思維能幫助任何人成為一個更好的投資者。

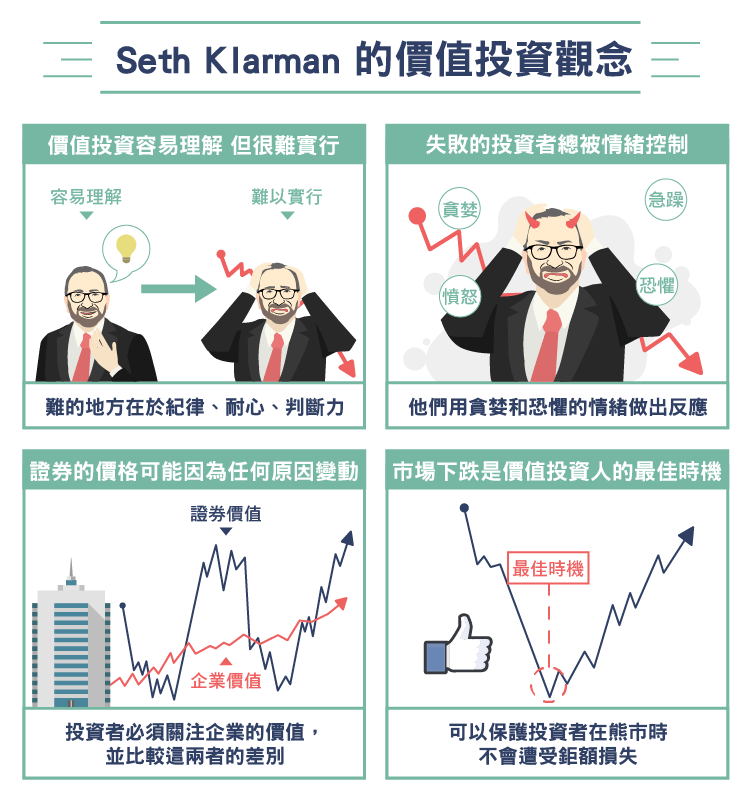

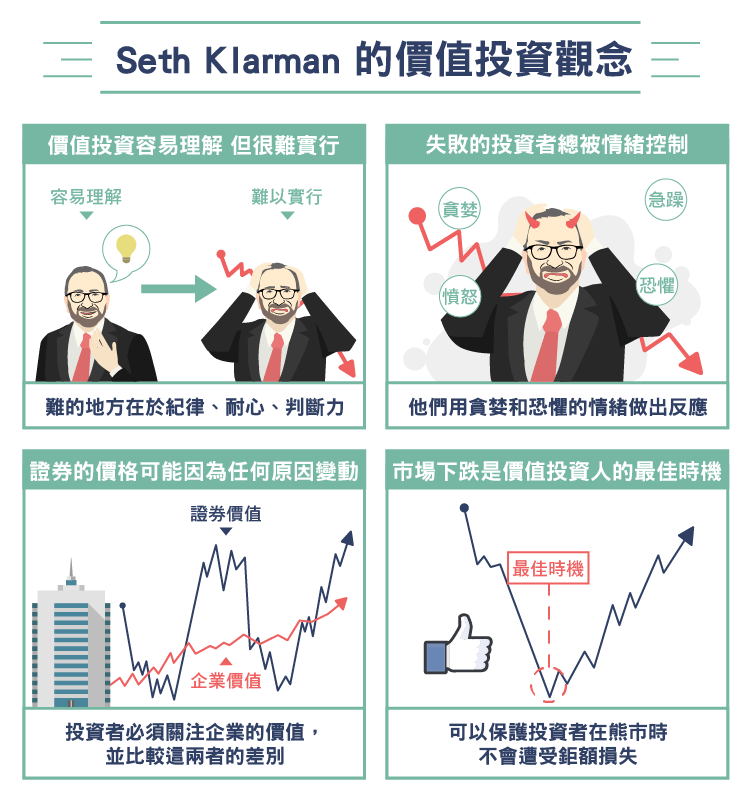

- 價值投資容易理解,但很難實行。價值投資者不是那些用超級複雜的電腦模型去尋找和判斷投資機會的分析狂人。難的地方在於紀律、耐心、判斷力。投資者需要紀律以避免許多不吸引人的壞球,需要耐心等待好球,還有良好的判斷力去判斷何時是揮棒的時機。

- 當一名價值投資者通常意味著遠離群眾、挑戰傳統智慧、反對普遍的看法。這可能使你非常孤獨。

- 當一名價值投資者最佳的時機是市場下跌的時候。這正是下檔風險最重要的時候,也是那些只在乎上檔獲利空間正在承受過度樂觀所帶來的苦果的時候。價值投資者只在有安全邊際時投資,它保護投資者在熊市時不會遭受鉅額損失。

- 因為證券的價格可以因為任何原因變動,也因為要知道什麼樣的預期已經反應在價格上是不可能的,投資者必須關注價格以外的事情,也就是企業的價值,並比較這兩者的差別。

- 失敗的投資者總被情緒控制。他們不是冷靜和理性地對待市場波動,而是用貪婪和恐懼的情緒做出反應。我們都認識一些大多數時候行事負責且有謹慎計畫、但在投資金錢時卻瘋狂的人。累積那些錢可能需要花費幾個月,甚至幾年的努力工作和紀律得來,但他們只用了幾分鐘的時間來決定投資。同樣的人會在購買音響或照相機之前閱讀幾個消費者出版物並到許多商店比價,但花費很少時間或甚至沒有調查他們剛剛從朋友那裡聽到的股票。 當涉及投資時,購買電子或照相設備的理性思維就消失了。

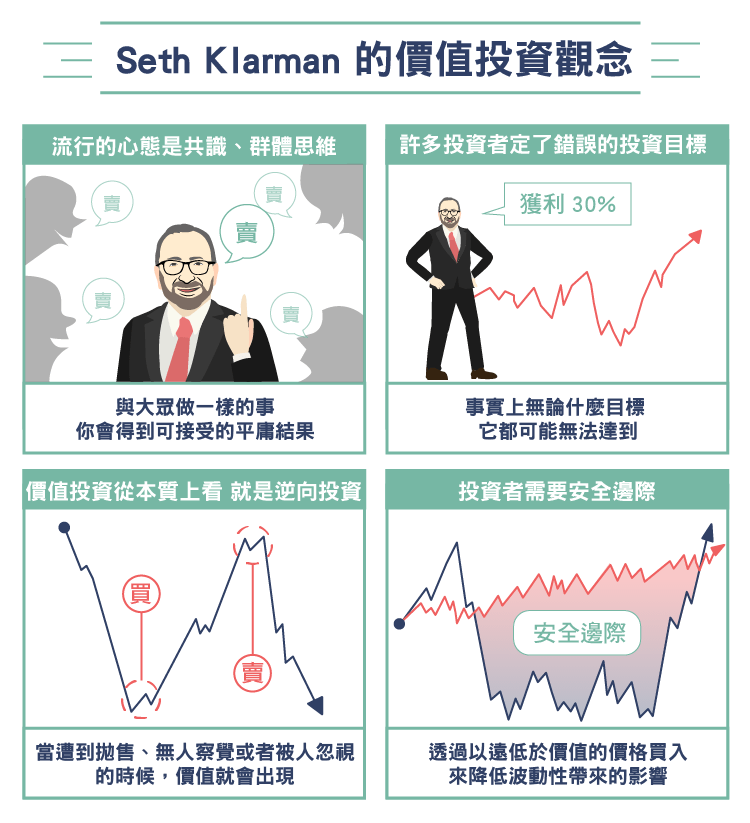

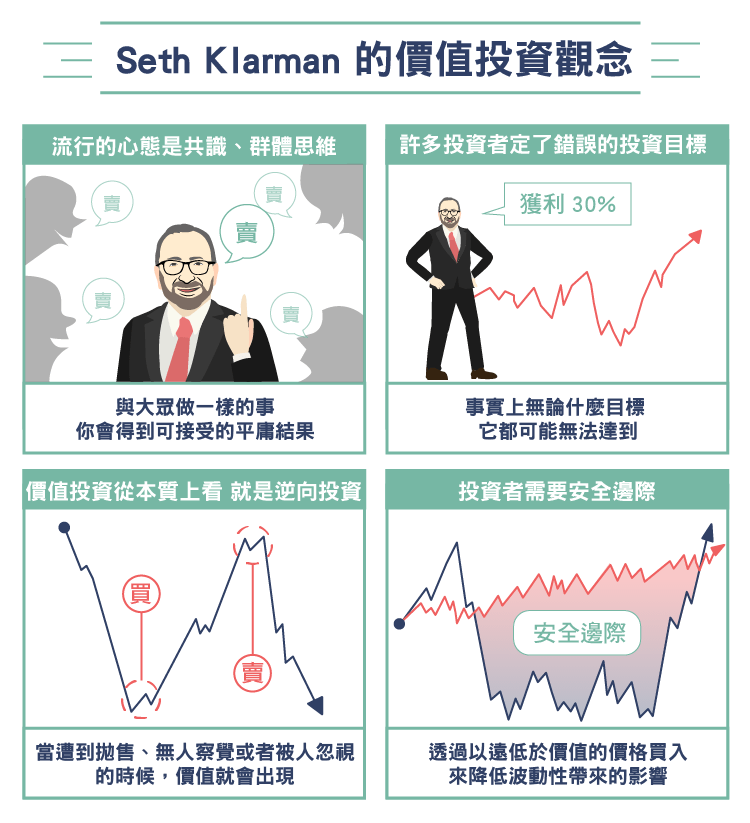

- 流行的心態是共識、群體思維。 與大眾做一樣的事保證你得到可接受的平庸結果,特立獨行則是冒著可能導致難以被大眾接受且表現不佳的風險。 事實上,許多資金管理者的短期、相對績效導向使得機構投資者 (institutional investor) 成為一個矛盾的詞。

- 如同小狗追著牠自己的尾巴跑,大部分的機構投資者已經陷入了短期、相對表現的死胡同。基金經理人被每小時的績效所擾,且每天績效被拿來與其他公司基金經理人比較。 頻繁的比較排名只會加強投資的短視。

- 許多投資者錯誤地設定了一個特定報酬率的投資目標,比如一年要獲利 30%。 然而,設定一個目標報酬不代表這個可以實現。 事實上無論什麼目標,它都可能無法達到。 所有投資者可以做的是遵循一貫嚴謹的方法;隨著時間的推移,獲利終將來臨。 投資者不應該瞄準期望的報酬率–即使是非常合理的回報率,而是應該針對風險設定目標。

- 認為能夠知道一個特定投資所有事實是嚴重的錯誤;那些正確的問題甚至可能都還沒有人提出過。即使現況能夠完全被理解,大多數投資取決於不能準確預見的結果。

- 即使關於某投資的所有事情都能被知道,一個複雜的事實是,企業的價值並不是一成不變的。如果企業價值保持不變,而股票價格像行星圍繞太陽一樣能準確預測,投資將會簡單得多。 如果你不能確定價值,那麼你怎麼能確定你是以折扣價買入? 事實是,你不能。

- 任何想精確評估企業價值的嘗試都將帶來不準確的評估結果,簡單來說就是「垃圾進,垃圾出」。(The problem is that it is easy to confuse the capability to make precise forecasts with the ability to make accurate ones.)

- 葛拉漢 (Benjamin Graham) 在《證券分析 (Security Analysis) 》中曾說到:證券分析的目的僅僅是確定價值是否足夠支持購買一種債券或者股票,對內在價值粗略和大致的衡量就可能足以達到這樣的目的了。

- 投資更像是藝術不是科學,投資者需要安全邊際。安全邊際如何達到?在這個複雜、不可預測和快速變化的世界中,透過以遠低於價值的價格買入,來降低人為錯誤、壞運氣、或極端的波動性帶來的影響。

- 投資者如何通過預測不可預測的事情來進行分析呢?答案就是保持保守立場。然後只能以大幅低於根據保守預測做出的價值評估的價格購買證券,並在價格反應價值時賣出。知道你為什麼買入和賣出的理由是很重要的。尋找有催化劑的投資。

- 價值投資從本質上看,就是逆向投資。不受歡迎的證券可能被低估,而深受歡迎的股票幾乎永遠不會被低估。那麼,如果價值投資不太可能出現在那些正被人群所購買的證券中,那麼價值可能會出現在哪兒呢?當遭到拋售、無人察覺或者被人忽視的時候,價值就會出現。但是,投資者可能很難成為逆向投資者,因為他們永遠也無法肯定自己是否正確,以及何時能證實自己是正確的。因為要同人群對著幹,逆向投資者在一開始的時候,幾乎都是錯的。而且可能在一段時間內蒙受帳面上的虧損。然而,跟著人群一起操作的那些人,幾乎總在開始的一段時期內是正確的。逆向投資者不僅僅在最初的時候是錯的,同其他人相比,他們甚至有可能有著更高的出錯率,且錯誤維持的時間可能更長。因為市場趨勢能夠讓價格脫離價值持續很長一段時間。

《價值合夥人 Value Partners 》授權轉載

【延伸閱讀】