在投資中其實有許多哲學問題,或稱信仰問題 — 因為彼此不存在對錯,彼此不能證實對方的真偽。

比如說,部位到底應該集中還是分散。這個問題沒有絶對的正確與謬誤,華倫·巴菲特 (Warren Buffett) 有一句名言 — “分散是無知者的保護傘,集中是精深者的搖錢樹。” — 他的意思是你如果真正瞭解一家公司一支股票,你還怕什麼?。

但巴菲特自己或多或少還是提倡分散的,畢竟規模太大,這個世界上能讓波克夏(Berkshire Hathaway, BRK.A-US)·海瑟威 全部投資的公司屈指可數;但就算不考慮規模,巴菲特也不會畢其功於一筆投資,不然他早已經慘敗在波克夏紡織廠之上。我們一定要明白,巴菲特談的集中也一定不是集於一股之中。

所以在這個不存在絶對真理的哲學問題上,我希望在我談“部位選擇”時能達成一個共識,就是適度分散不可或缺。多樣化、分散化是你唯一可以避免“災難性打擊”的權宜之計 — 或許唯一這詞太誇張 — 但分散至少是你控制風險的第一道防線。

尤其是投資美股,無論你對一檔股票、一家公司多麼瞭若指掌,你也不可能 100% 確定其內在價值和外部風險,就算你是馬雲之於阿里巴巴 (Alibaba,BABA-US) ,或是劉強東之於京東 (JD-US) ,都不能對自己公司的前途寫下 100% 的保證書。不是我在亂說不可知論,實在是世界就是如此無常。

無知就無知吧,被巴菲特看不起其實不丟臉。既然要適度分散,那無論是持有 10 檔股票還是 100 檔,我們都要面對一個部位選擇的問題。那要怎麼選?

等權重平均配置 (Equal Position Weighted)

在部位選擇上,量化投資裡“樣板模型” (rule-based model) 提供了三種想法。第一種是最簡單的等權重平均配置,比如 10 檔股票,每檔股票放 10% 部位。這一招乍看好像很簡單,但其實還滿常用的,甚至在金融衍伸商品的製造者那裡也是常客。而選擇平均主義的原因也很簡單 — 此乃權宜之計,因為不平均可能問題會更大。

這裡其實是有哲學的思想在發光:如果你部位分配的不平均,那就表示你有足夠的信心 — A 投資好於 B 投資。如果你是價值投資者,那就是你有非常足夠信心認為 A 比 B 更低估,且 A 價格最終能回歸價值;如果你是金融衍伸商品的製造者,那就代表你有足夠統計上的自信,認為你不僅能正確預測方向,你還能預測方向上的範圍 — 你不僅知道哪個會漲或會跌,你還能知道漲跌多少。但現實是,這樣的自信往往成謎。

所以選擇平均配置就等於承認:我們能夠大概預測方向,但是我們不能預測方向上的範圍。

不均主義還有另外一個大危害,你往往願意在幾筆“最佳預測“或者“最有把握預測”上下大賭注,剩下的一些非最佳預測的就隨便應付。但一個人或者一個基金是有能力圈的,你“最有把握”的幾筆投資,很可能有極高的同質性和極強的相關性。

一般日子裡可能還好,但某個無論是產業的還是系統的危機一現,發生個什麼黑天鵝,或所謂的一些發生在尾端機率的事件,你會發現自己其實是暴露在危機之下。這會將會增加你在整體投資組合的風險。

有很多人對不平均主義持懷疑態度。於是他們奉行在平均主義的門下。

風險平價 (Risk Parity)

決定部位比例,其實就是一種資金分配或者叫資金預算管理,而風險平價的核心理念就是“與其用資金預算,不如用風險預算 (risk budgeting) ”。與其平均資金,不如平均風險。

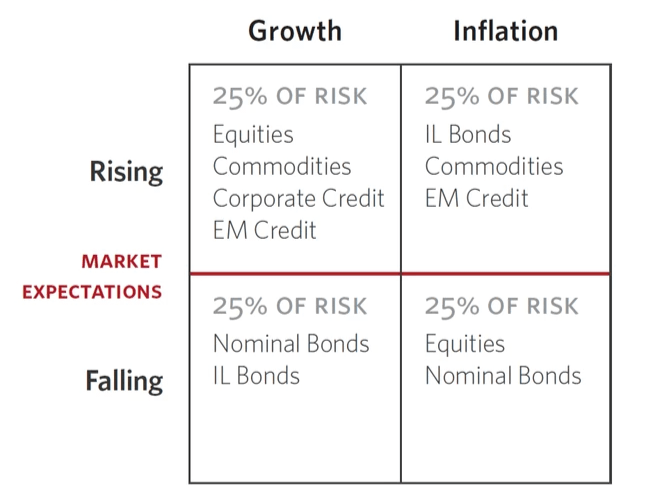

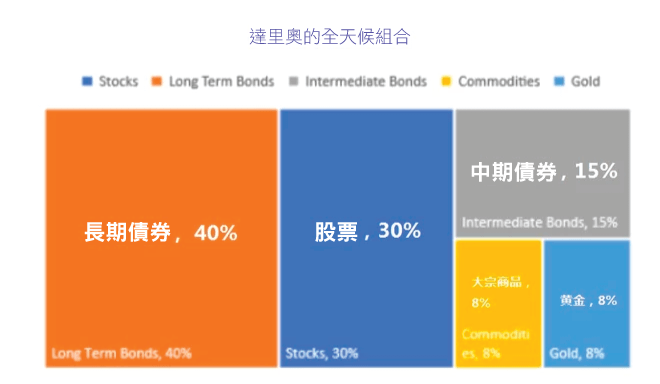

風險可以用標準差或者“回撤” (drawdown) 來量化,波動大的資產部位放小,波動小的資產部位放大。從資產配置的總體來看,風險平價策略,要求組合的風險能雨露均沾在各類資產上。雷·達里奧 (Ray Dalio) 的橋水基金發過一支名震天下的全天候基金,走的就是這個路線。

(全天候基金的策略基礎,來源於 https://www.bridgewater.com/resources/all-weather-story.pdf )

在過去,甚至在我考執業執照的時候,教材裡的傳統智慧 (conventional wisdom) 仍然陰魂不散。比如有個“一百減去歲數”的簡易配置法 — 假設你今年 40 歲,100-40=60,那麼你應該將 60% 的資產放在股票裡, 40% 放在債券裡;如果你 70 歲, 30% 放在股票、 70% 放債券,以此類推。

但這種配置方法有一個明顯的問題:當面對一個 108 歲的客戶的時候,就會遇到瓶頸了。還有另一種傳統智慧被很多退休基金所用 — 所謂的 60/40 大法, 60% 放股票, 40% 放固定收益。至於為什麼一定要是六比四沒人知道,反正是過去流傳下來的。

但達里奧一看這個 60/40 就覺得很不可靠,在美國市場裡的股票波動大概在 15% 左右,而債券在 5% 左右,這樣算來,一個 60/40 的組合裡, 90% 以上的波動 (這裡視為風險) 來自於 60% 的股票部位。

(不過還是要說一句良心話, 60/40 的配置法,歷史上來看表現其實很不錯,夏普指數 (Sharpe ratio) 秒殺全股票組合。當然,我不知道你投資的目標是為了比夏普指數高,還是為了賺錢多。)

畢竟本文不關於資產配置,我們不談太多股、債問題。你的股票帳戶在部位分配時,也可以借鑒風險平價的思考方式,比如你同時持有特斯拉(Tesla, TSLA-US) (Tesla,TSLA-US) 和通用汽車(General Motors, GM-US) (General Motors,GM-US) 的股票,顯然歷史上特斯拉的股價要比通用波動高很多,那你應該將較少資金投在特斯拉上,而較多資金投在通用上,使得兩個部位的風險能儘可能地接近。

當然在實際操作上有模型就用模型,沒有模型就只能估算,反正風險平價就是這個意思。而這大概也是有經驗的嚴肅投機者們常講的,“偷雞要用小部位”的理論基礎,想做一個活的久的賭徒,在波動大的投機行為上,部位一定要小、一定要收。

風險平價策略不是沒有缺點,如果你是個多樣化的資產配置組合,那你會發現大部分的錢都在固定收益上;如果是個權益型組合,會發現大部分的錢在大藍籌上。如果你的投資目標是為了賺錢,長期來看收益可能會偏低。 (很多人質疑橋水的全天候基金,由於加碼超配債券,所以其優異表現是搭上了債券市場的順風車,但是在利率上升的環境裡就難說了) 。

而風險平價策略的另一個潛在問題,仍然是歷史數據的有效性問題,這在之後的“效率前緣 (Effecient Frontier) ”上我再討論。

尋找Alpha的配置法 (Alpha-Driven)

與等權重平均配置相反,如果你認為自己不僅能精確預測方向,還能精確預測方向的範圍,那麼唯一符合邏輯的選擇,就是超配你的最愛股,最大化你的Alpha (超額收益) 。而這也是巴菲特的選擇。當然,反正我一般缺乏這個自信。

有沒有必要把資產組合放在效率前緣之上?

現代投資組合理論 (MPT) 有個重要思想,叫做效率前緣 (Effecient Frontier) 。當然,通常要介紹效率前緣而又不列幾個公式,是比較難的。好在我在 diversifyportfolio.com 上找到一個比較好用的工具,可以脫離公式稍做解釋。

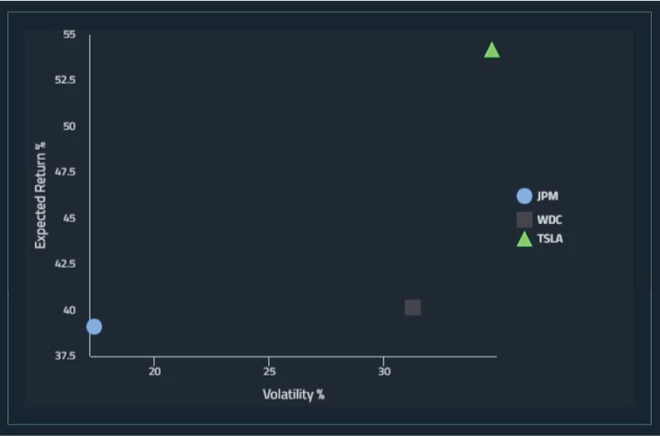

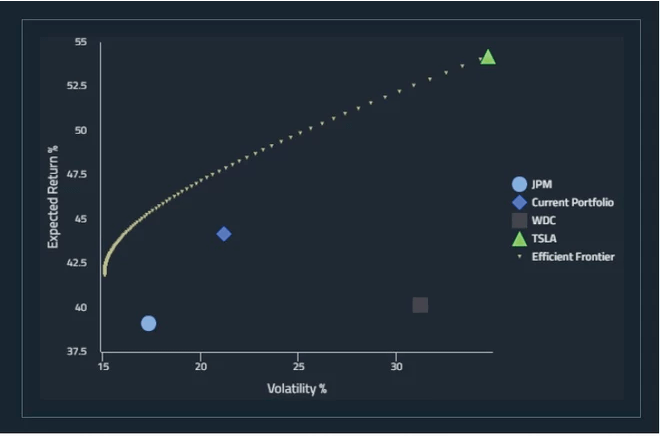

假如,我們的組合裡有三檔股票:特斯拉、WD (Western Digital,WDC-US) 和摩根大通(JPMorgan, JPM-US) (JPM-US) 。根據歷史數據,他們都有各自的預期報酬率 (expected return) 和波動率 (volatility),以下以標準差表示 。見下圖。

如果以縱軸預期報酬率、橫軸波動率建構坐標,這三檔股票的位置分別是這樣的 (見下圖) 。或者你也可以理解為三檔的股票部位比例為 (100% 、 0%、 0% ) 的投資組合。

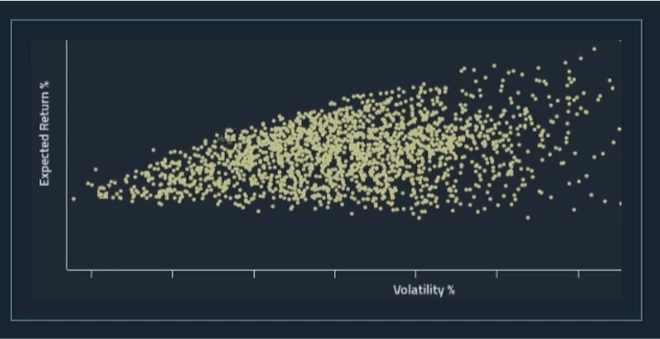

如果調整某個股票的權重,但令三者相加等於 100% ,則這個投資組合所有的 (X=波動率,Y=預期報酬率) 的可能性如下圖所示。

當兩個點在同一條水平線上,則左邊的點優於右邊的點,因為同等預期報酬率下波動率 (風險) 更小;當兩個點在同一條垂直線上,則上面的點優於下面的點,因為同等波動率下預期報酬率更高。所以就會有一條前緣線,而這條線上的點 (不同的權重組合方式) 滿足以下這個條件 — 你無法找到某個點能夠立即判斷。這條線就叫做效率前緣,見下圖黃線。

現代組合理論認為你的部位分配就應該在效率前緣上。

你可以用這個 https://www.diversifyportfolio.com/的 portfolio analyzer ,輸入你目前的股票部位狀況,它會為你畫出你的組合優美的效率前緣。當然這個你用 Excel 也能做得出來,但是你要採集數據,你要花些時間編個模型。

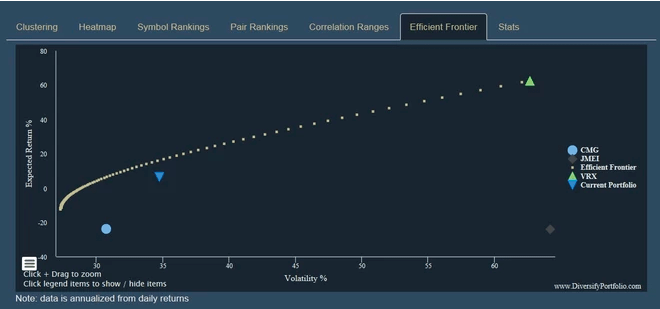

比如,假設我的部位是 3 萬美元的 VRX 、3 萬美元的 JMEI 和 3 萬美元的 CMG ,會發現我的組合雖然離效率前緣很近,但是並不在前緣之上 (圖中藍色三角型) 。

有人會問,那我有沒有必要一定要把組合放在效率前緣之上?

我個人認為,沒必要。首先這是個動態過程,如果你要確保在效率前緣上常常得再平衡你的組合,產生過多沒有必要的交易成本。

另外更重要的效率前緣的問題是,投資從本質上來說其實是一門藝術 — 就算不是純藝術,也最多算是藝術 X 科學的聯名款,其中藝術還是第一作者 — 但“效率前緣”思想卻想把投資變成純科學。問題是,你怎麼能未卜先知出你模型中的變數 — 資產未來的收益、相關性和波動率呢?

你要是能開這個天眼,還大費周章做什麼?直接去看未來的股價不就好了嗎?這個模型裡的數據都是歷史數據,正如那句老話 — 歷史表現不代表未來能夠重現。

綜和上面所述,在一個足夠分散的組合裡,部位選擇或許未必有最好的方法,正如托馬斯·索維爾 (Thomas Sowell) 的一個重要的經濟學思想:哪來什麼 solution ,這世界從來都只有 trade-off 。那麼您是如何做部位選擇的呢? 願聞其詳。

《雪球》授權轉載

【延伸閱讀】