財務數據可以幫助我們了解一家公司的狀況。要確定一個公司在一定時間內是成功的,我們不需要實際進入該行業才知道該公司做得如何,可能只需在當年發布的財務報表匆匆一瞥。

因為我們的研究重點是在股市中的企業,所以我們所需要的訊息都可以在網路上找到。對於官方的年度報告,在 sec.gov可以找到大約從 1994 到 1995 年的全部檔案。至於廣泛使用的數據像是淨利潤,Wolfram Alpha 也可以讓我們搜索 1982 – 1987 年的數據。

現今我們可以使用網路上免費提供的數據來研究一個公司的財務狀況,並確定一個公司是不是表現得很好。我在對初學者免費指導這篇文章裡有展示怎麼做。

然而,回顧過去是一回事。我們讀這些數據的時候,卻未必能在現在派上用場。

事實上,隨機挑選成功的股票然後去回顧過去的財報,可能誤導我們產生生存偏誤,因為我們忽略了過去績效較差的股票,而只專注於強勢股。

但是,我們可以研究一群好股票的數據,看是否有共同的特徵出現。我在 21 世紀最大的破產案做這個研究,發現負淨盈利為股票即將破產最常見的特徵。

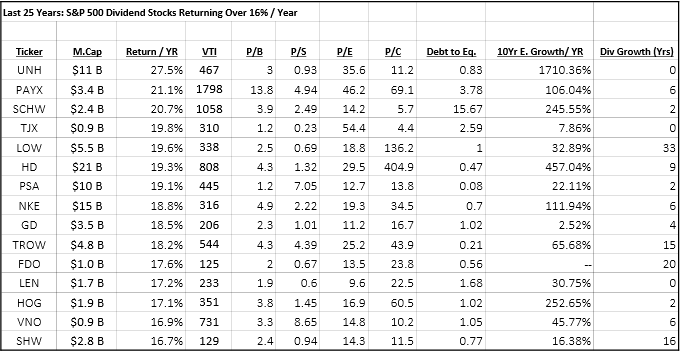

高股息股票研究

今天,我想要去研究績優股票的另一面。對於這份名單,我想研究那些很長一段時間年報酬超過 12%,也付股利的股票。

我發現穩定股息這篇文章同樣也有研究這一點。這個列表中的股票,現在都是標普 500 指數中過去 25 年來股東報酬率最好的公司。

事實上,過去 25 年來這 15 檔高股息股票的平均報酬都在 16% 或更高。

不過我感興趣的是,這些股票在獲得這些成功績效之前的財務表現。幸運的是,現在我們都可以輕鬆獲得這些股票 25 年前的財務數據,我們可以研究在當年這些投資者已經看到了它的哪些數據。

如果我們能看到哪些公司的財務狀況看起來像這些績優股25年前的財務表現,也許我們可以把這些數據應用到我們正在尋找新的股票。

下面是數據。

研究情況:每一個財務比率都從線上最後一個可使用的 10-K 報告提取。然後,Wolfram Alpha 則是用來尋找十年前的淨報酬數據。

要計算十年間每年盈利成長平均水平,對於每一個數據我取 3 年的平均水平。例如:1994 到 1996 年以及 1984到 1986 年 3 年的平均收入。

不令人意外地,這個名單上的每一檔股票的淨利都是賺錢的。這跟三十間破產的公司剛好相反,破產公司最常見的特徵就是負報酬。

這十五檔股票中,幾乎所有主要財務比率都有很大的振幅。你不能只用某一個比率去判斷哪一家是最後的贏家,這並沒有捷徑。

這些公司市值多介於 9 億到 210 億之間。大多數股票在 20 億以內。

有研究表明,小盤指數往往跑贏大盤指數,上述的狀況似乎證實了這樣的研究。

邏輯上,這也是有道理的,因為中小市值但績效卓越的股票有更大的成長空間。

大約有 50%股票的股價淨值比(P/ B)低於 3,另一半則高於 3。有 75% 的股價營收比(P / S)低於 3。這剛好華爾街調查的情況一致,他們總聲稱,低股價淨值比以及低股價營收比能獲得更好的回報。

在每個大型指數中篩選股價淨值比以及股價營收比低於 3 的股票,這樣能將範圍從 7,000 檔縮小到 2,000 檔,但這只是一個開始,並不是成功的主要指標。

綜觀其他估值,我們可以看到這個名單上 75% 的股票擁有 25 倍或更低的本益比 (P/E Ratio)。這代表你不必多付錢就能獲得盈利成長。我們接下來將談談成長。

當股票的股價現金流比 (P/C) 均圍繞在 10 或 20 以下時。有趣的是,在這個列表中 80% 的負債權益比 (Debt to Equity) 小於 2。這也印證了我做的破產研究,在那個研究中發現,較高的負債比率越有可能導致該公司失敗。

注意高負債比率的股票。你可以發現這是金融類股如銀行或保險公司的共同特點,金融股有特定的負債權益比(如在 2015 年 1 月 1 日我提及的 CINF 公司),但這是另一個話題了。

雖然許多高成長個股因為大幅使用槓桿而獲得成功,但你可以看到這並非絕對必要的。事實上,它只是增加了另外的風險投資。有很多好的股票是沒有高負債纏身的。

在我透露這一研究的最終結果前,我們必須看看股利。許多這個名單上的股票都在十年間連續增加發放的股利,有的到現在仍然如此。但是,即使這些股票能夠在十年間達到雙位數的報酬率,但只有 4 家的股利仍然增加。

坦白說,我很驚訝這些企業績效這麼優異,但其中有些仍然無法逐年提高它們的的股息。所以我們顯然不能只用過去成功的股利來預測未來的表現。

最常見的特點

到目前為止,這一切研究最大的發現是,這些公司在很長一段時間都有達到成功的利潤成長。

事實上其中 12 檔甚至 13 檔股票在 10 年時間中,每年都至少有 16% 的盈利成長。 (因為 Dollar Tree 和 Family Dollar 併購,所以網路上沒有 10 年的淨盈利數字。但他們的收入成長很可能每年也平均超過 16%)。

事實證明,絕佳的獲利表現跟這些股票的高績效有正相關。這些股票能持續高績效長達 10 年,接著延續長達 25 年帶給股東高複利。這對於潛在投資人來說是非常振奮人心的。

總結所有財務數據的分析,我們該選擇的可能是低估值、低負債比、高獲利成長的股票。

運用價值陷阱指示器,幫我們避免了高風險股票與瀕臨破產企業後,有 25% 的個股會被評級在強力買進範圍裡。許多個股很接近此範圍,而且它們也很可能在估值偏低的時候越過這個門檻。

考量到價值陷阱指示器的準確度達到 96%,能幫助避免買到過去幾十年中破產的 25 大公司。你可以看到,這些非常成功的高股息股票中有 25% 會被篩選進去,所以你仍然可以從風險的角度來保守購買股票,並在過程中獲得亮眼的回報。

《ValueWalk》授權轉載

【延伸閱讀】

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)