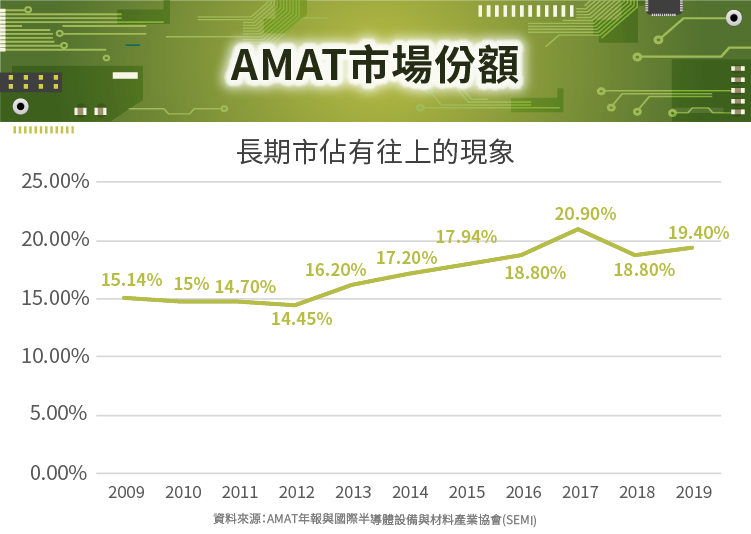

半導體設備這塊被前幾大AMAT、ASML、TEL、LAM、KLA把持住,由於半導體流程分的很細緻,各家的產品組合差異很大,所以去比較彼此的財務比率不是那麼恰當。但如要看廣度跟深度的話就要看市佔跟近期被各大半導體代工廠採用的情況,那麼AMAT都是持續在進步的,AMAT的市佔從2009的15%提升至現今的18-19%,而且近十年的營收CAGR高於市場2.77%,相當優異。

本篇重點:

- 償債能力分析-短期長期還款能力皆優異

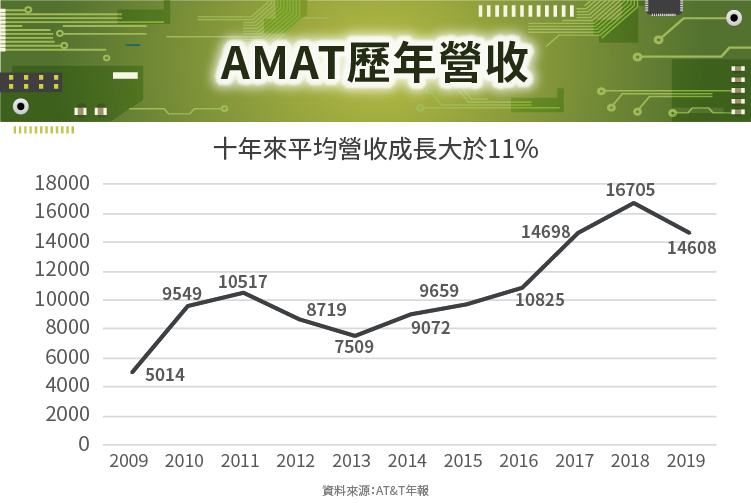

- 營收概況分析-十年CAGR11.3%相較於產業平均8.56%高不少

- 獲利能力分析-2017、2018、2019年獲利能力相對過往有變好的趨勢

- 短期營運分析-2021年半導體產業資本支出預期增長10%,2020-2025CAGR8%,龍頭廠商AMAT可望持續高成長

償債能力分析-短期長期還款能力皆優異

假設你預期一間公司明年營收可能成長10%,但是如果它的還款能力有很大的問題,籌資困難的情況下可能會變賣資產或急售部門去救急,這可能會影響原本營運狀況,所以想要分析一間公司未來成長性之前,我們必須先了解這間公司的風險,才能權衡風險與報酬的比率。

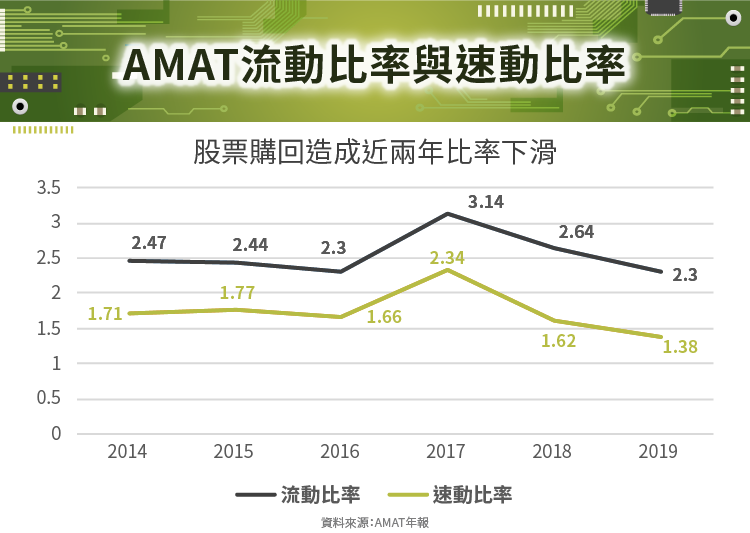

我們先來看流動比率(附註一),主要是去了解短期容易變現的資產能不能還掉一年期間內的債務,通常2倍以上會是比較健康的水位,我們可以看到AMAT基本上都大於2倍以上,2017是因為突然各大半導體廠商資本支出大幅增加使得AMAT營運淨利突然飆高,但之後2018、2019AMAT大幅增加股票購回所以流動比率從3開頭又降回2倍多,但也不是說數字越高越好,當償債能力指標比率太高時就會面臨幾個問題,第一是錢太多沒有去運用造成浪費;第二是要課稅,以美國為例累積盈餘要課20%,對於股東來說相當不划算。

再來看看速動比率(附註二),由於AMAT是半導體設備供應商,為了即時的需求與未來做準備,工廠內一定會有很高的存貨,而像這種先進半導體設備的存貨變現較困難,所以剔除存貨後會更好去判別公司的即時還款能力,通常1倍以上是較安全的水位,我們可以看到近幾年基本上高於1倍一大段,近兩年降低是因為AMAT實施大量股票購回,如果公司不去購回股票的話,2019與2018年的速動比率會分別為1.9與2.95,算是相當好的水位。

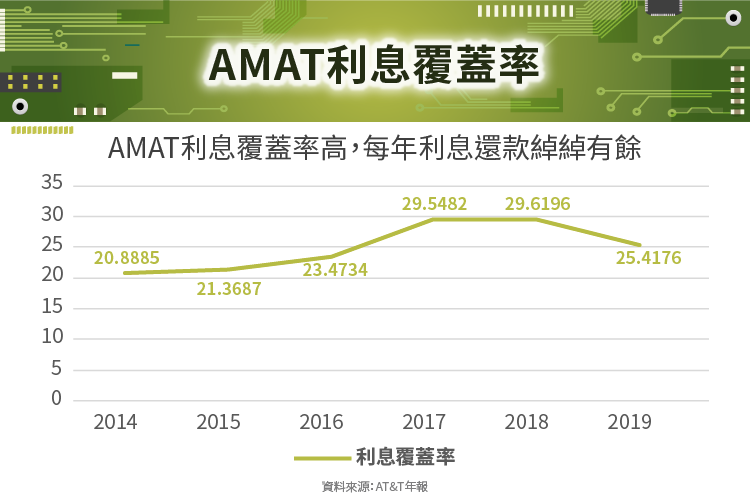

那麼看完短期還款能力那麼長期還款能力呢?長期還款能力我們選用利息保障倍數(附註三),利息保障倍數不但能觀察到是否能按時還利息,還能觀察到公司本身賺錢能力與借款的數量之間的差距,畢竟公司要長期走下去最後還是要回歸到本業營收,而利息保障倍數最少最少要大於1,我們可以看到AMAT的利息保障倍數基本上都在二十幾倍,所以可以說非常非常的安全。

AMAT近五年都花費大量資金實施股票回購,但我們仍然看到不論是即時或長期的還款能力,AMAT都擁有非常不錯的水準,利息保障倍數甚至呈現一個極大的差距,所以顯現AMAT在財務這方面影響營運的機率是較小的。

營收概況分析-十年CAGR11.3%相較於產業平均8.56%高不少

AMAT技術優異廠商關係良好長年位居半導體設備供應龍頭, 成長率相對於整體市場高出了2.77%,在大量技術研發與在客戶廠房旁設點的策略之下,市佔也從15%慢慢提升至20%,在半導體產業不論是晶圓代工、封裝甚至設備供應商都有大者恆大的趨勢,畢竟進入技術困難又經歷幾十年的纏鬥,客戶要求製程最好的,漸漸的前幾大越來越大,再來用資本、技術的差距去競爭,中後段的漸漸不行造就大者恆大的趨勢,而AMAT也有把握住先行者趨勢繼續增加市佔與競爭力,但有一點要注意我們可以看到AMAT的營收並不是穩定的成長,因為跟半導體整體的資本支出有關,平均長年是成長的,但不是每年都穩定成長,所以讀者在投資時需注意近年半導體產業資本支出預期,這些資料可以從半導體代工廠的法說會或國際半導體設備與材料產業協會(SEMI)取得。

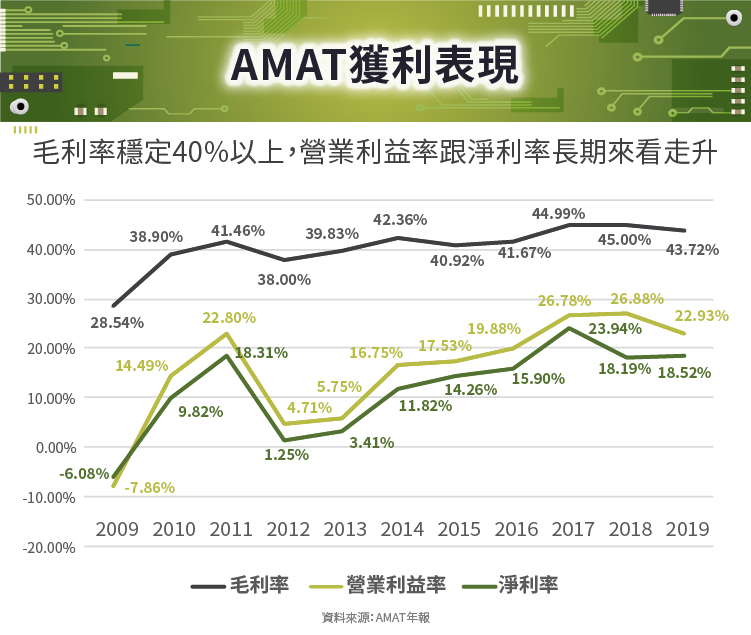

獲利能力分析-2017、2018、2019年獲利能力相對過往有變好的趨勢

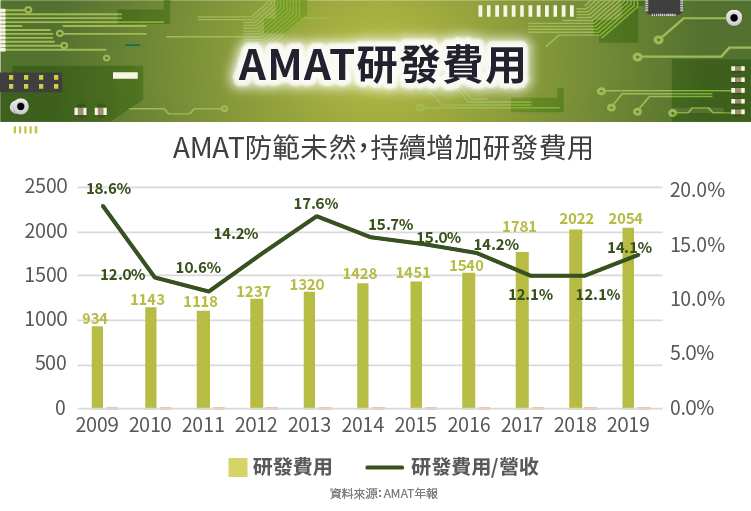

2008-2009之間因為金融海嘯使得獲利能力較差,在2009-2010時期開始恢復,之後受惠於過去併購擴廠的規模經濟之下,毛利率、營業利益率、淨利率逐漸攀升,而近兩年大幅增加研發費用所以營業利益率、淨利率有下滑的趨勢,但從毛利來看獲利能力沒有太大影響,雖然營業利益率跟淨利率減少但研發費用增加應該要感到開心,現在的產品是過去一段時間的努力,在科技業研發經費非常重要,而AMAT可以長期坐在王者的寶座也是歸功於長期大量的研發費用,在2018-2019甚至到達20億美元這種可怕的數字,小間的廠商根本無力抗衡,所以也造成巨頭越來越巨大、市佔越來越集中的現象。

未來營運分析-2021年半導體產業資本支出預期增長10%,2020-2025CAGR8%,龍頭廠商AMAT可望持續高成長

半導體設備供應商的營收主要來自半導體的資本支出,要看半導體廠商對於未來的預期去事前訂機台,然後等機台驗收出貨都完成後才能認列營收,先進設備週期大概6-8年,最新製程設備更新週期大概18-24月,目前以AMAT近期的市佔及最新的設備台積電、三星、INTEL都有採用的情況下,代表在近期設備還是維持強勢地位, 要了解未來一兩年的表現就要著重在下游製造商的資本支出,半導體設備和材料國際(SEMI)發布的數據說明半導體設備行業在2019年下降了10.5%,降至576億美元, 2020年將恢復並在2021年達到新高,由於近期中國大肆擴張半導體產業、高效能運算、電動車、伺服器……等等的大幅需求,預估2021相較2020來比半導體資本支出將成長大約10%,2020年-2025年CAGR為8-9% ,對於AMAT來說是相當好的事情。

小結

在近期中國政策及台積電大肆的擴張下,對於AMAT來說未來的一年相當令人期待,但是要注意後續川普對於中國半導體的做為,以2019來看中國市場佔AMAT營收30%左右,後續變化如何還是很難講,在半導體這塊不能單純只看市場的未來狀況,還要考慮政策、國家角力等等因素了。

附註一:流動比率=流動資產/流動負債,流動資產指較容易在一年內變現的資產與現金、流動負債指一年內須償還的借款。

附註二:速動比率=速動資產/流動負債,與流動資產相比速動資產剔除了變現性較差的存貨跟預付款項。

附註三:利息保障倍數=息前稅前折舊前攤銷前淨利/利息,息前稅前折舊前攤銷前淨利=稅前淨利+折舊+攤銷+利息,主要是損益表的折舊、攤銷實際上是沒有支出,然後還款是在繳稅前,簡單來說讀者可以把它想像成實際上拿到的錢相對於應繳利息的倍數差距。

參考資料:

- AMAT財報

- 財經新報

- TechNews

【延伸閱讀】

中美貿易戰衝擊公司業務_-.png)