投資人如果要買賣上市櫃公司的股票,很容易知道其價格,市場上每天交易都有公開報價,但如果我們是要投資一家未上市企業呢?可能是一家雞排店或一家健身房,該如何評估他們的股票價格?

不只個人,2018 年台灣開始適用的會計公報「IFRS 9:金融工具」,對於許多上市櫃公司的轉投資也有重大影響,以往可以使用「成本衡量」的未上市股票,將改用「公允價值」衡量,也會影響到上市櫃公司本身的股價。

因此如何評價一家公司的價值就更顯得重要,本文將以 IFRS 基金會針對「IFRS 13:公允價值衡量」所做的評價技術文件「FVM教材1」為基礎對評價知識做相關介紹。

註:1Illustrative examples to accompany IFRS 13 Fair Value Measurement – Unquoted equity instruments within the scope of IFRS 9 Financial Instruments

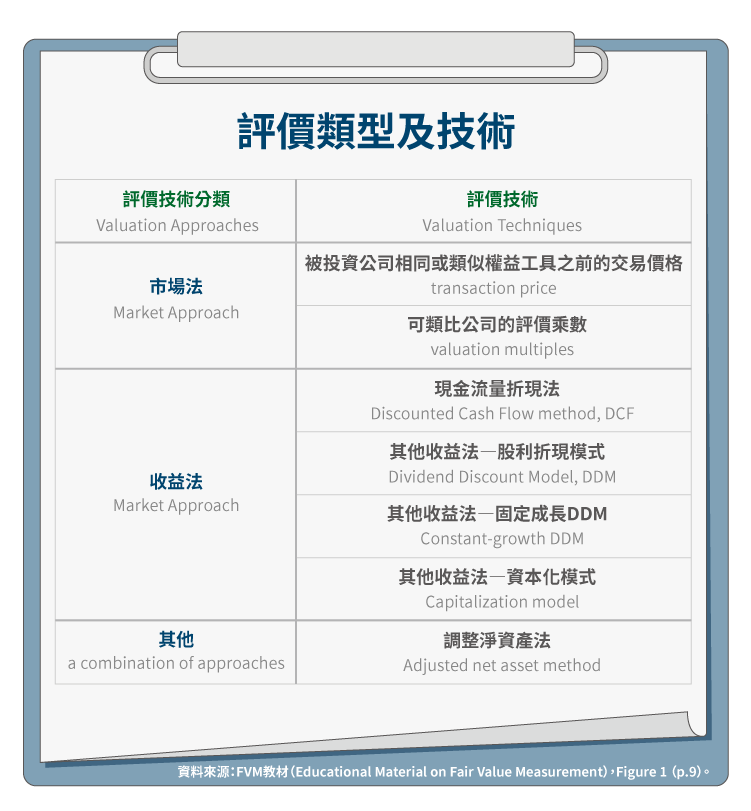

評價技術簡介

FVM 教材將一般熟知的評價技術分為三類:「市場法(Market Approach)」、「收益法(Income Approach)」及「其他」。市場法,即一般所稱的「相對評價法(Relative Valuation Approach)」,主要是利用市場上相關同業既有的價格去類比評價;收益法則像教科書常見的「現金流量折現法」,是推估未來營運所產生的現金流量並加以折現計算現值;其他則以調整淨資產法最為常見。

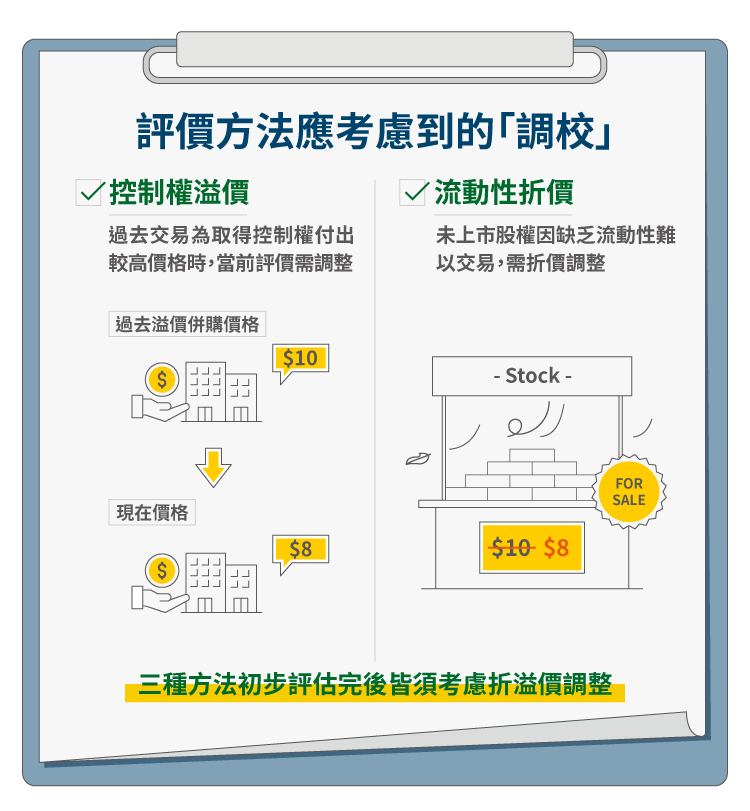

上述這些評價方法最後都應該考量以下兩項調校(calibrate),FVM 教材雖有提及但並無詳細探討,在此亦點到為止:

- FVM 教材所設定的未上市股票,係指「無控制力」之股票投資。因此,若市場法參考的交易價格(transaction price)來自為了取得控制權的溢價併購交易,則需予調校。

- 流動性折價(liquidity discount):未上市股票缺乏流動性,此差異應反映在公允價值的評估上,例如評價乘數、折現率的調整。

市場法與收益法所需步驟較為繁複,因此留待後續文章詳述,接下來先介紹調整淨資產法,最後則說明評價技術的選用邏輯與注意事項。

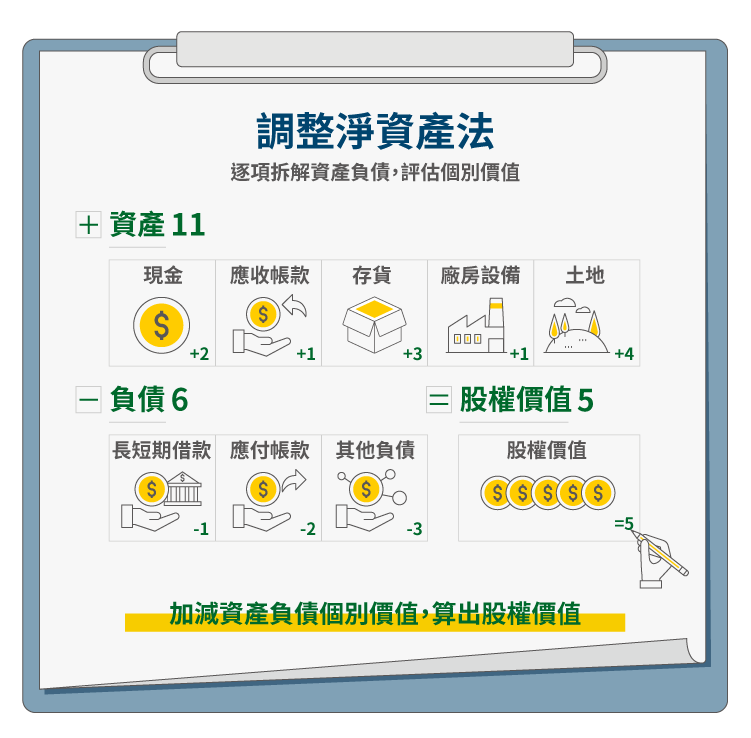

調整淨資產法

調整淨資產法與市場法、收益法最大的不同是,不再聚焦於被投資公司的營運面(獲利、風險、成長性等),轉而直接由資產負債(含表外)下手。逐項拆解資產負債,先評估個別項目的公允價值,再予以加總,得到該公司之公允價值。此評價法較適用於以下二種類型:

- 被投資公司的價值來自於對資產之持有(holding)而非運用(deploying)。如不動產持有公司(property-holding companies)、投資信託(investment entities)。

- 處於虧損或創業初期,尚無主力產品之公司(獲利微薄、無明確的獲利歷史可供推估)。

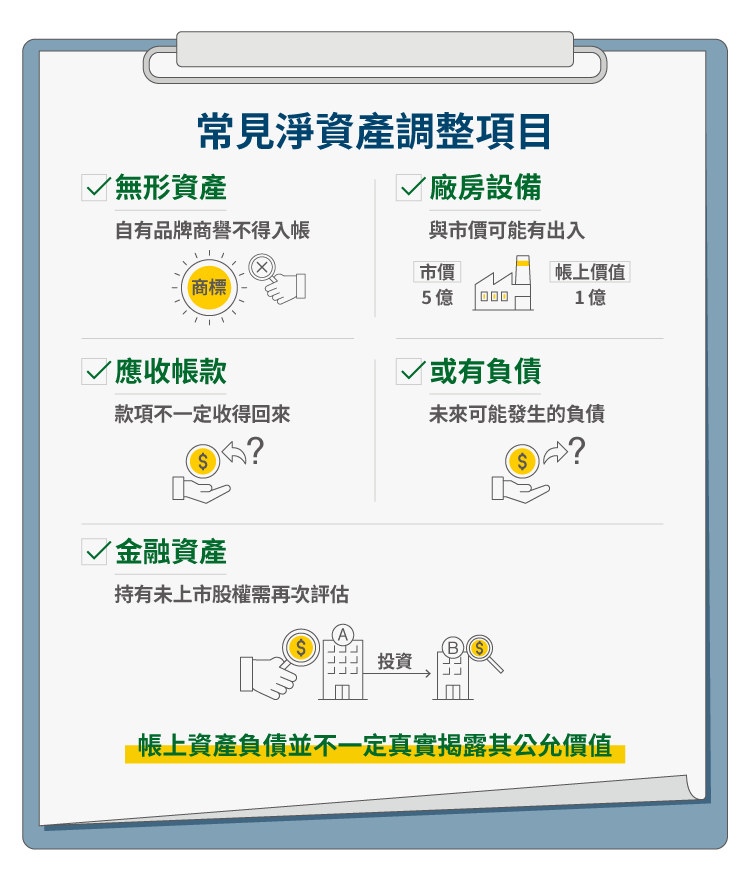

直接面對資產負債表,不需預估未來營運狀況、找尋同類型公司,看來明確許多,但未必。主要是資產負債有可能被高估或低估、甚至是尚未入帳,在評價時,都得納入考量。較常見的調整狀況如下:

- 無形資產:如商標、客戶關係、商譽等,若為自行發展,均不得入帳。

- 不動產、廠房及設備:欲評價公司可能選用成本模式,與市場可取得之參考價值(重估增減值、重置成本或市價)有出入。

- 應收帳款:呆帳評估可能較為寬鬆,應調整減損。

- 表外或有負債:不一定會發生的負債,自然不會顯現於資產負債表上;不過,評價時還是得將其預估影響(損失期望值)納入考量。

- 金融資產:可能是未採用公允價值評價的未上市股票,就得採用前述的市場法、收益法。若很不幸,該未上市股票又是投資公司,一層包一層,則評價工作就是 N 倍了!此處應注意的是,正常狀況下,會一層包一層應該是為了投資目的所設,中間層僅為紙上公司(paper company),評價時應直接評估最末一層的被投資實體。

另外,財報日後的環境變化或營運變化,也應納入考量,尤其是財報報導日與股票評價日相去甚遠時。當然,前述所提的流動性折價、控制權折溢價,也須予以考量。

評價技術之選用

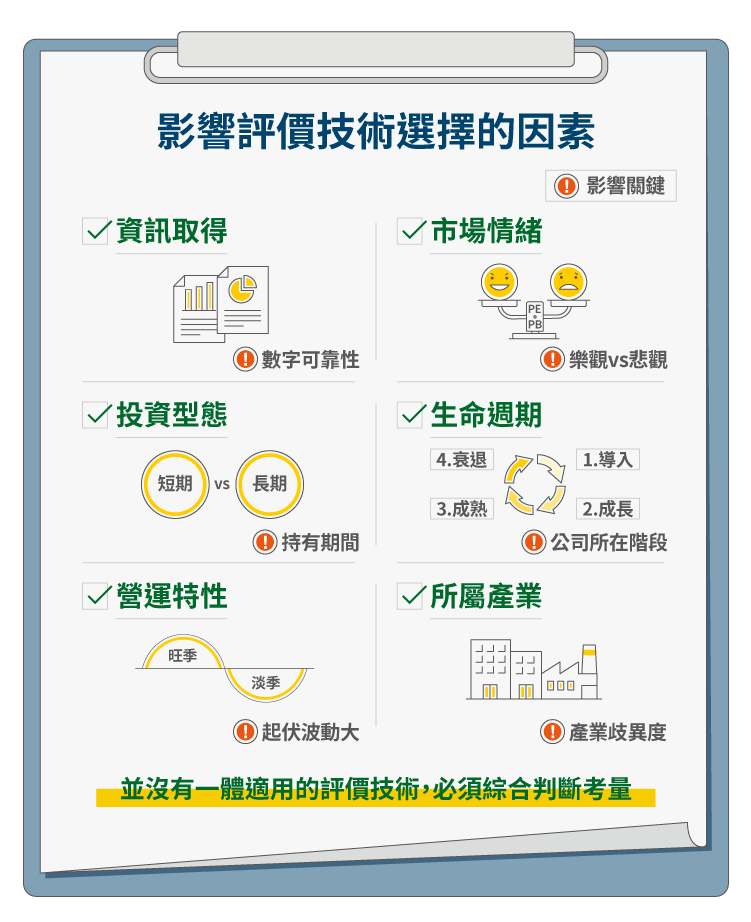

基於評價的複雜性,IFRS 13 未要求評價技術選用的優先順序,得由評價者自行選用。至於如何選用,就得看 FVM 教材之指引。

FVM 教材一開始就強調,評價技術的適用,各有各的條件,得辨識情況,找出最適合的評價技術。所謂的情況,主要是當時市場狀況、投資人意圖、被投資公司特性等,如:

- 可取得資訊之狀況―各種評價技術所需的參數不同,未必每一種均能取得最佳的參數,若想盡量取得可靠的數字,就左右了評價技術之選擇。如未來現金流量不確定性很高時,可能就不宜採收益法。

- 股市不理性時―市場法的乘數(如股價淨值比(PER)、本益比(PBR))太樂觀或太悲觀,可能無法合理評估公允價值,應考量採用其他方法。

- 持有期間、投資型態―對短線投資而言,評價技術最好能反映市場情緒,市場法應較為合適;反之,若屬長期投資,理應將被投資公司未來的績效表現納入評估,收益法就優於其他方法。

- 被投資公司的生命週期―不同階段的價值來源不同,就不宜僅採單一評價技術。

- 被投資公司的營運特性―營運起伏波動大、容易受景氣循環影響的公司,未必可採用市場法。

- 被投資公司所屬產業―當產業歧異性高時,找不到近似的可類比公司,市場法較不宜。若再加上產業營運模式多元時,單考量未來收益的收益法,也可能不佳。

評價涉及許多人為判斷,不同的評價技術、不同的參數輸入所評出的價格可能差異極大。FVM 教材要求對這一系列的評價結果,再行檢視下列事項,以確定所評定的價值最具代表性:

- 何種評價技術對所採用參數的主觀調整程度最低。

- 各式評價技術之評價結果的分散範圍及重疊程度。很顯然,評價結果較集中、重疊程度較大之區域,代表性應該較高。

- 各類評價技術之評價結果間的差異成因。若無法解釋其中差異,就很難分辨何者最具代表性。

這段要求,隱含一層意思:公允價值之評定,不是一開始就決定採用哪種評價技術,而是試算多種後,再依前述考量選用單一或加權組合,這正是目前的實務作法。看來,若無一套匯集各種評價技術、考量因素的系統,投資未上市股票的附加成本會明顯提高。

結語

FVM 教材僅簡述評價技術,並未說明如何挑選或組合各種技術,還待後續探討,且其未上市權益工具的評價技術,介紹雖完整,但所採用的財管理論多屬早期之學理。因此,本文僅為起點,有興趣的讀者可進一步探討流動性折價、控制權溢價及較新的評價理論。

在 IFRS 9 上路後,金融工具回歸公允價值之判斷,期望在評估過程中,TEJ 能提供便利的系統,以降低企業採用公允價值評估之負擔。

【延伸閱讀】

margin-of-safety_-.png)