更新:美國勞工部上週五(6/10)報告,衡量數十種日常消費品成本的消費者物價指數(CPI) 上漲至 8.6%,刷新 40 年新高。在物價壓力高於預期後,美國 10 年期國債殖利率攀升突破 2% 的水準,此為自 2019 年 8 月以來首次。目前 10 年期國債殖利率突破 3% 。對利率最敏感的 2 年期國債殖利率飆升至 3.44%。

公債殖利率上漲,也引發了股市賣壓,美國道瓊收跌 超過800 點,那斯達克也重挫 3%,標普指數則下跌了近 3% 。

投資人看完報導後心慌慌,但或許不懂的人會疑惑:美國公債殖利率是什麼?美國公債殖利率上升或下跌,與股市走勢有什麼關係呢?讓股感帶你一起來瞭解吧。

一、利率、債券

「利率是貨幣的成本,債券是股票的替代品」

長天期公債殖利率與通膨預期較為相關,而短天期公債殖利率較易受到聯邦基金利率預期的影響。

「利率」是由中央銀行決定,在美國當然是由美國聯邦銀行 FED,在台灣則是中央銀行控制。柯斯托蘭尼(André Kostolany)曾說「中央銀行:利率的獨裁者」。各國目前的利率都非常的低,有些國家的利率更低到零。全球央行均刻意的壓低利率 (除了俄羅斯及巴西之外),以創造刺激通膨的環境。在這種長期低利率下,造就全球的資金氾濫、熱錢亂竄。

「債券」的長期利率不是由中央銀行決定,大致上由市場決定 (不考慮 QE 購債的間接影響)。美國 10 年期公債殖利率普遍被市場認為是零風險利率。債券的利率越高,對股票的壓力越大。所有的投資者,無論是大型保險公司或退休基金的基金經理,還是小儲戶,都必須選擇一種投資方式,選擇股票,還是債券?(因為保有現金的定存利率,通常會被通膨所吞噬)

如果債券利率高於通貨膨脹率和股票紅利,大家就會選擇債券。如果長期債券利率低,投資者願冒更大的風險,轉向投資股票。因此,債券市場利率愈高,可供股票市場利用的資金愈少。反之,債券市場利率愈低,可供股票市場利用的資金愈多。套句科老的話「債券:股票的競爭者」。

二、金融市場報酬的四個時期

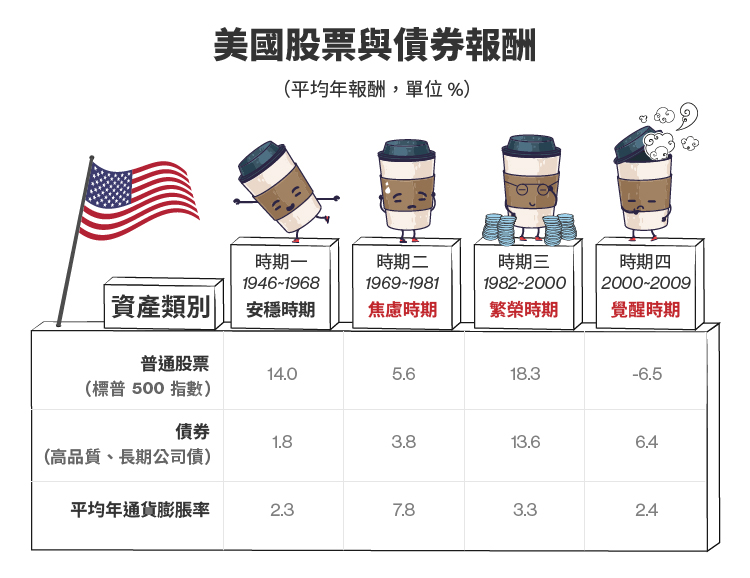

麥基爾(Burton Malkiel)在《漫步華爾街》一書中,為了衡量股票及債券的報酬,將金融市場分成四個時期討論:

以下比較時期二、時期三、時期四,美國標準普爾 500 指數與 10 年期公債殖利率的比較分析。

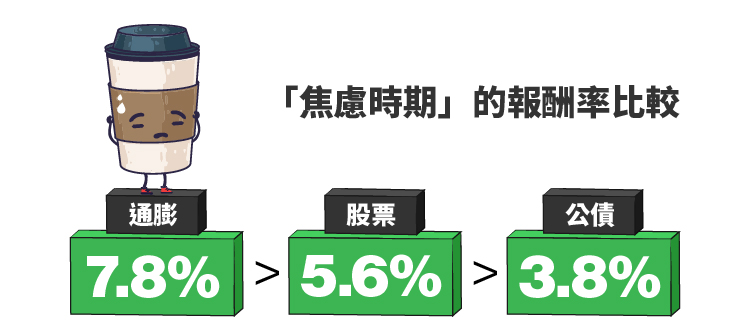

(一)1969~1981 年 焦慮時期

事件一:60 年代末期,美國涉入越南戰爭,產生「需求拉動」型通貨膨脹 (太多的金錢追逐太少的商品)。

事件二:1973 年~1974 年的石油和食物危機,石油輸出國家組織聯手造成石油短缺。

事件三:1978 年~1979 年經濟部門的過度需求、薪資與勞動成本一起上漲。

(以上摘錄自《漫步華爾街》)

股票的年報酬率只有 5.6%。

1969 年,10 年期公債殖利率平均約 6%,但通膨率以二位數的成長,誰願意買殖利率僅 6% 的債券?要賣就要賠本出售,新投資人的收益才能敵過更高的通貨膨脹率。因此,債券的風險溢酬因計入升高的價格波動而增加。到了 1981 年債券殖利率飆升到 15.4% (公債價格崩跌!)。

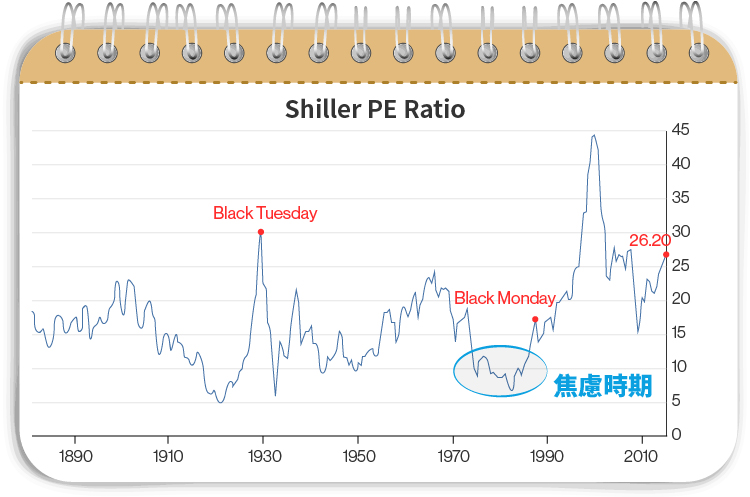

本益比下滑

70 年代股票價格下跌的主要原因,在於投資人對於盈餘和股利的評價,也就是他們願意為每一塊錢盈餘和股利的金額報酬下降所致。1969 年到 1981 年期間,標普 500 指數的本益比下滑了三分之二,更有 10 多年的時間本益比在 10 倍以下。本益比的下跌是 70 年代股市投資人報酬不佳的原因,是股票未能反應公司盈餘和股利成長。

(以上摘錄自《漫步華爾街》)

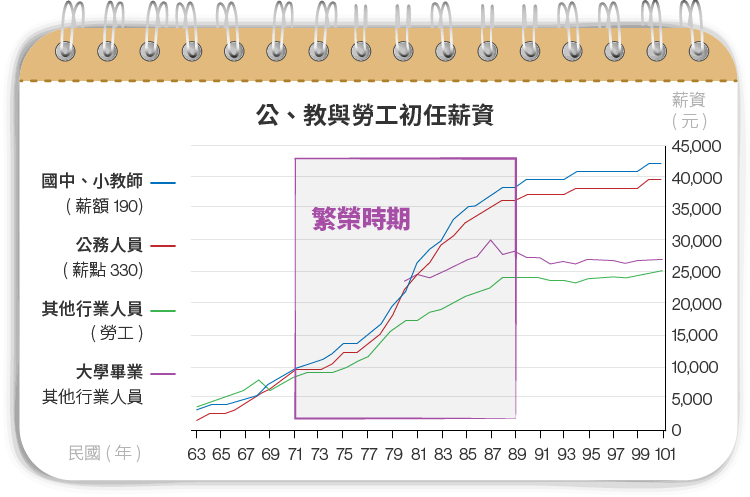

(二)1982~2000 年 繁榮時期

1982 年到 2000 年,美國標普 500 指數的漲幅驚人。1982 年標普 500 指數的低點 102.2 點,2000 年標普 500 指數的高點 1,553 點,期間漲幅超過 14 倍。股票的年化報酬率有 18.3%。

股市的繁榮時期,美國 10 年期公債利率長期下跌 (價格上升) 如圖:

1982 年為美債大多頭的開端 (債券利率下跌,代表債券的價格上升)。1981 年 9 月,美國 10 年期公債殖利率來到歷史高點 15.84%,到了 1998 年 9 月來到 4.01%。繁榮時期,債券的年化報酬率有 13.6%,僅次於股票的報酬率。

「繁榮時期」的報酬率比較:股票 (18.3%) > 債券 (13.6%) > 通膨 (3.3%)。1982 年到 2000 年初,是投資於金融資產千載難逢的時機,這也應該是人類史上,創造最多富人的年代!

從初任薪資的成長,看出台灣經濟奇蹟,也是發生在這個繁榮時期,初任薪資成長了四倍。這個期間正是我的求學時代 (小學到研究所),進入職場後,薪資就進入了停滯期。

1987 年的黑色星期一 (繁榮時期的小插曲)

1987 年 10 月 19 日 (星期一) 的股災。當日全球股市在紐約道瓊斯工業平均指數帶頭暴跌下全面下瀉,引發金融市場恐慌。

1987 年 10 月 20 日早上 10 時,香港股市開市,受紐約影響恐慌性下瀉 120 點,中午收市下跌 235 點,全日收市共下跌 420.81 點,收盤 3,362.39 (超過 10%)。受香港暴跌影響,各亞太地區股市全面下瀉,效應並如骨牌般隨各時區陸續開市擴展至歐洲市場,並最終繞地球一圈回到紐約:道瓊斯工業平均指數在 10 月 19 日大幅下跌 508 點 (逾 20%)。

整個 1987 年 10 月的跌幅,香港全月下跌 45.8%、雪梨全月下跌 41.8%、台灣全月下跌 39%、倫敦全月下跌 26.4%、紐約全月下跌 22.6%。股災後很多人提出不同的理論,主要認為股災成因包括:程式交易、股價過高、市場上流動資金不足和羊群心理。

美債殖利率最高 10.23% (1987 年 10 月 16 日),隨後資金湧入債券避險,美債殖利率下滑。隔年 2 月,公債殖利率在 8.11% 止穩。

1998~2000 年 網路破沫 (繁榮時期的完結篇)

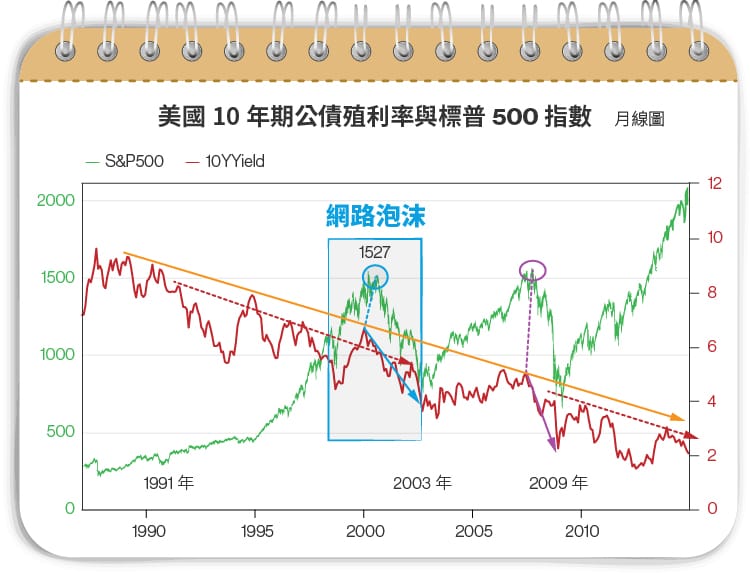

棕色線 (右軸) 為美國10年期公債利率 (代表長債利率);綠色線 (左軸) 為 S&P 500 指數 (代表股市)

1998/10/05~2000/01/20股市進入最後衝刺,標普 500 指數由 988 飆到 1 ,445(漲幅 50%),僅 14 個月。

2000/01/20 美國 10 年期公債利率反彈到高點 6.79%,債券的資金流入股市追逐股價。

2000/03/24 標普 500 指數飆漲到 1,527,隨後就爆發了「網路泡沫」。

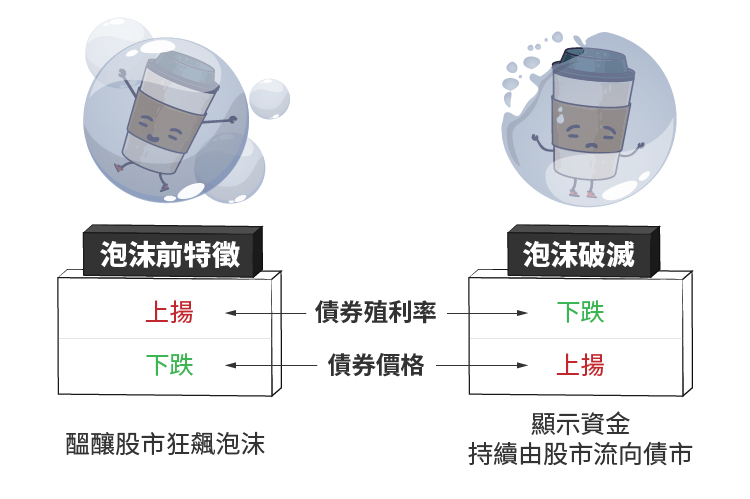

泡沫前特徵:債券殖利率上揚 (債券價格下跌),醞釀股市狂飆泡沫。

泡沫破滅:債券利率下滑 (債券價格上升),顯示資金持續由股市流向債市。

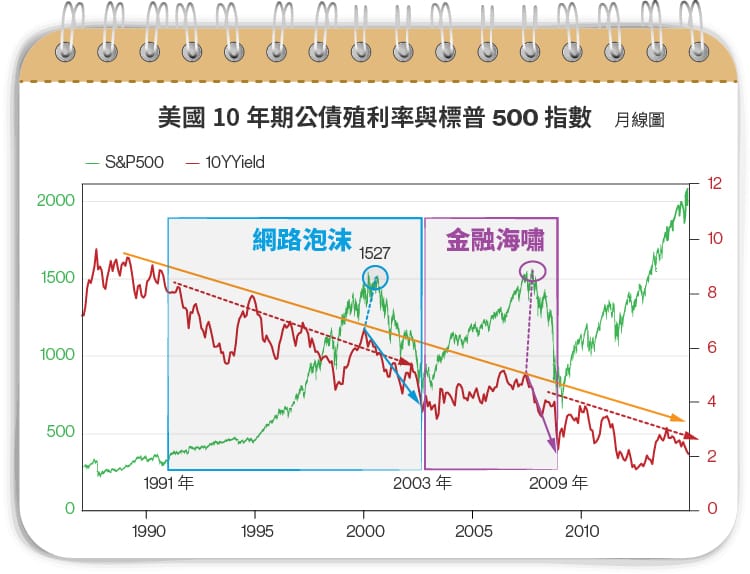

(三)2000~2009 年 覺醒時期

緊隨著繁榮時代而來的,是股市有史以來最糟糕的十年之一。起先是網路泡沫,後有金融海嘯。

2000 年的網路泡沫,標普 500 指數由 1,527 跌到 2002 年 10 月的 768 (跌幅 50%)

2008 年的金融海嘯,標普 500 指數由 1,576 跌到 2009 年 3 月的 666 (跌幅 58%)

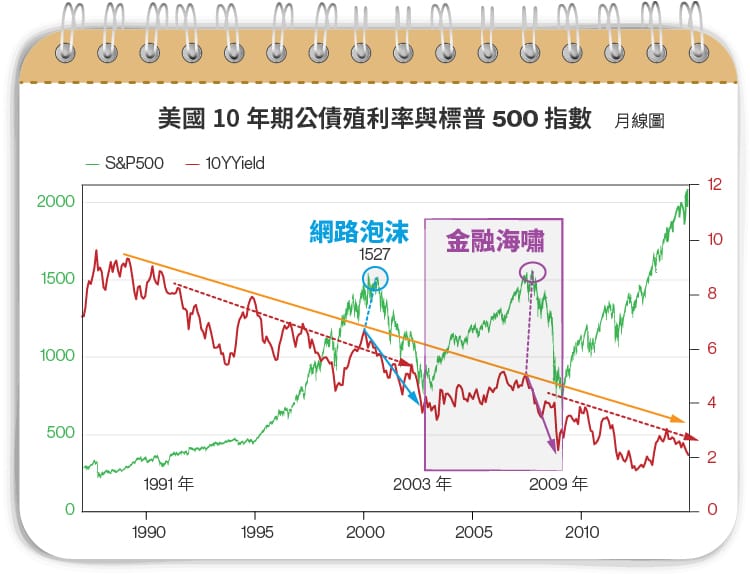

2007~2008 年 金融海嘯 (覺醒時期的下半場)

金融海嘯的債券與股市的互動關係,也出現類似網路泡沫的過程。

紅色線(右軸)為美國10年期公債利率(代表長債利率);綠色線(左軸)為S&P500指數(代表股市)

2004 年到 2007 年是美股的大多頭,期間美債殖利率由 3% 緩步上升到 5%。

2006/06/14~2007/06/12 股市進入最後衝刺,標普 500 指數由 1,219 飆到 1,493,僅 13 個月(漲幅 22%)。

2007/06/12 美債殖利率來到相對高點 5.26%,債券的資金流入股市追逐股價。

2007/10/09 標普 500 指數飆漲到 1,565,隨後就發生了「金融海嘯」。

「金融海嘯」與「網路泡沫」的前、後特徵相似:

泡沫前特徵:債券殖利率上揚 (債券價格下跌),醞釀股市狂飆泡沫。

泡沫破滅,債券利率下滑 (債券價格上升),顯示資金持續由股市流向債市。

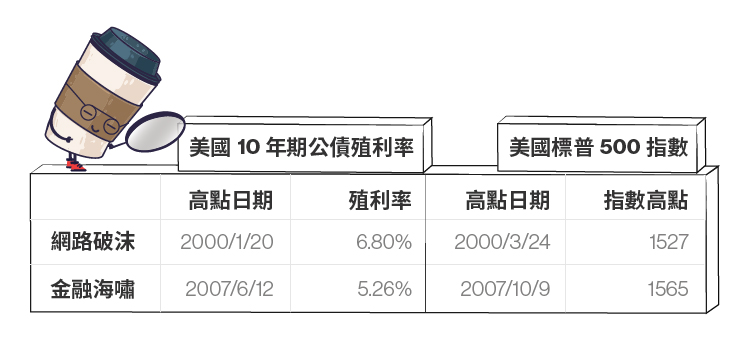

網路泡沫

2000/03/24 美國標普 500 來到歷史高點 1,527 點。

2000/01/20 美國 10 年期公債殖利率來到波段高點 6.80%,領先股市 2 個月。

金融海嘯

2007/10/09 美國標普 500 再創歷史高點 1,565 點,

2007/06/12 美國 10 年期公債殖利率來到波段高點 5.26%,領先股市 4 個月。

負斜率殖利率曲線 (網路泡沫與金融海嘯)

債市有各種期別的債券交易,正常情況下,到期日越短的債券,利率 (票面利率與殖利率) 越低。反之,到期日越長的債券,利率越高。這是由於投資人持有債券期間越長,未來碰上利率變動的機率也越高,也就是不確定風險較高,為了彌補更高的不確定風險,特別是長天期債券投資人會要求更高的「風險貼水」、「風險溢價」,也就是會要求更高的利率,以貼補未來可能的升息風險。

一旦短天期的公債殖利率,高過長天期的公債殖利率,就是所謂的「負斜率曲線」。2000 年底 (網路泡沫化之前)、2007 年 (金融海嘯前) 都曾經發生負斜率的現象,且持續一段時間。這代表資金從短債流出,點燃股市最後的煙火秀。

三、2009~2014 年 (印鈔救世的年代)

美國三輪 QE 啟動資金行情

QE3 實施不久,美國標普 500 指數已突破金融海嘯前的高點,且持續的創新高。

QE 期間,美國 10 年期公債殖利率的變化

美國 10 年期公債殖利率,從 2007 年金融海嘯的高點 5.26%,下滑到 2012 年 7 月的歷史低點 1.43%,這應該是美國聯準會所樂見的結果,貨幣寬鬆政策壓低了利率,也壓低了公債殖利率,藉此刺激實體經濟的需求,期望降低失業率。

然而,QE3 實施 (2012 年 9 月) 後,美國 10 年期公債利率不跌反漲,公債利率上揚了一倍 (2014 年 1 月,3.02%),資金由債市流入股市。這種資金的流向使得標普 500,在此期間由 1,266 點 (2012/06) 一路飆漲到 1,985 (2014/07),漲幅高達 57%。

2014 年,隨著美國量化寬鬆政策逐月的減少購債規模,資金回流美國,造成美元升值、股市持續上漲,10 年期公債殖利率越走越低。

近期美國 10 年期公債殖利率

2015 年 1 月 30 日 10 年期公債殖利率下挫至 1.65%,非常的逼近歷史低點 1.43%。

近一個月,2 年公債殖利率持續上升,但距離 10 年期公債殖利率只剩下一小段距離。未來若發生短天期公債殖利率往上升,10 年期公債殖利率持續向下,並出現負斜率曲線,股市就要特別小心了。

結論:

- 美國 10 年期公債殖利率會領先股市創高,隨後債券殖利率與股市會同步下挫。

- 負斜率殖利率曲線(短債利率高於長債利率),若持續一段時間,是股市頭部的重要特徵之一。

《談股論經》授權轉載

【延伸閱讀】

清除絆腳石-_-.png)