川普在疫情暴發前在經濟領域取得的政績靠的是什麼?除了中國在 2016 年和 2017 年實施了經濟刺激措施、歐洲在 2017 年臨時停止實施緊縮政策,還有兩個很少被關注的關鍵因素。

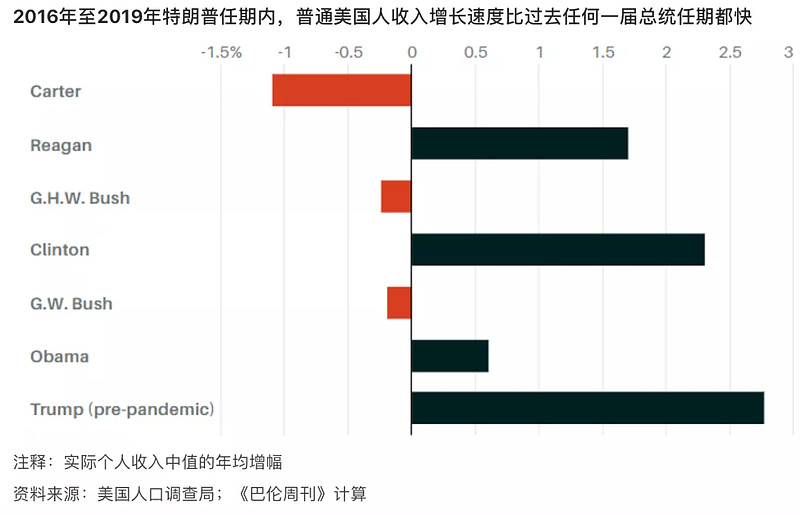

在新冠疫情給美國經濟造成嚴重負面影響之前,川普在經濟領域的政績可圈可點。在他上任僅三年後,美國的失業率就降到了上世紀 60 年代以來的最低水平,家庭收入不斷增長,通貨膨脹也保持在比較溫和的水平。與此同時,貧困和不平等現象有所減少,低收入和受教育程度較低人群的工資和淨資產增長速度超過了其他人群。

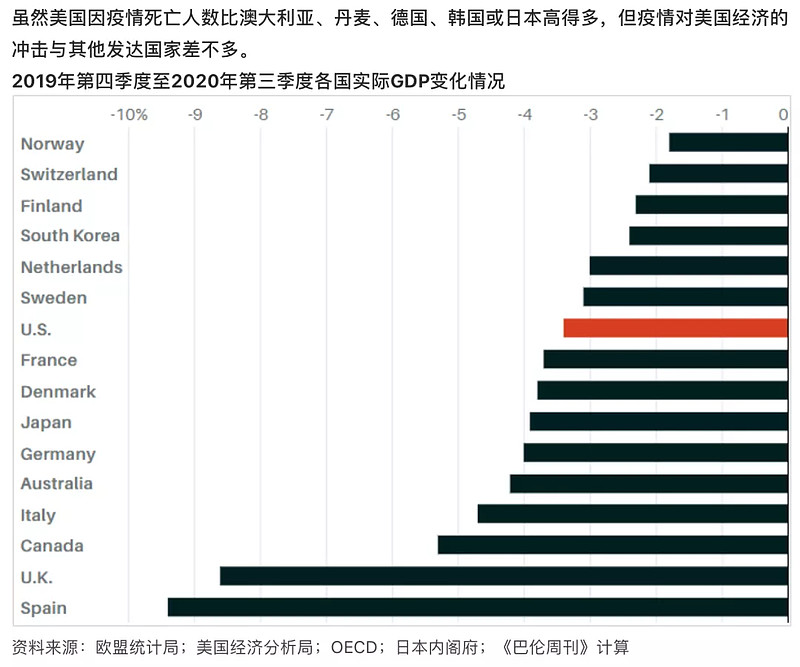

疫情破壞了上述一些積極趨勢,聯邦政府和許多州及地方政府的反應不力進一步放大了疫情的負面影響。但在《新冠病毒援助、救濟和經濟安全法案》(CARES Act)和美聯儲降息以及積極採取行動為市場提供支持的幫助下,美國經濟的表現和其他發達經濟體差不太大。

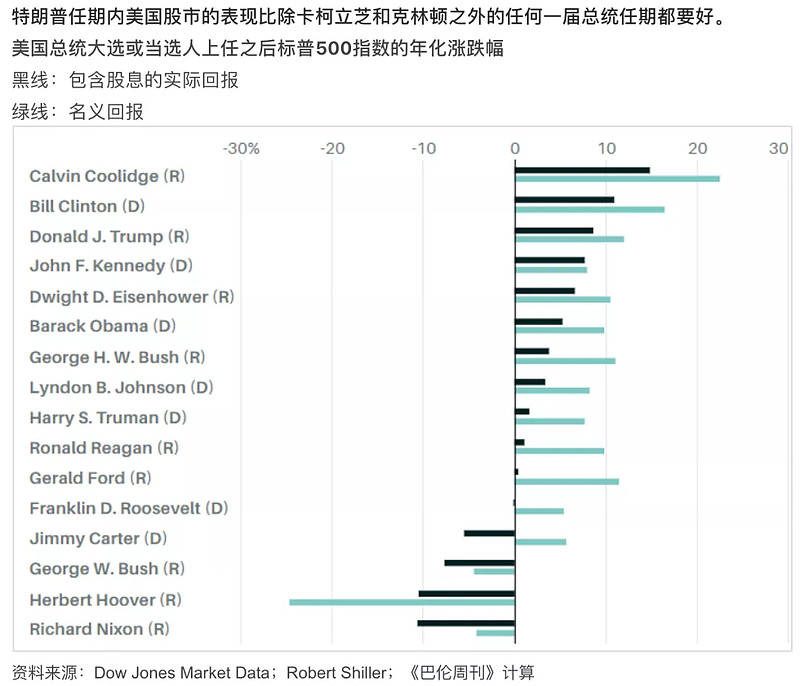

投資者既受益於疫情爆發前強勁的經濟,也受益於政府的應對措施。從川普當選總統到去年大選敗北這段時期,標普500 指數每年漲幅超過12% ,該指數只在柯林頓和柯立芝執政時期出現過比這更大的漲幅,而且這兩位前總統都是在股市泡沫接近頂峰時離任的。

此外,美國股市的估值在川普贏得大選之前就已經很高。 2016 年 10 月,股市本益比大約是 1923 年 7 月柯立芝上任前的三倍。 1980 年雷根當選總統時股市估值,也和柯立芝上任前一樣不高。歐巴馬當選時股市估值比川普當選時低 40% ,柯林頓當選時股市估值比川普當選時低 20% 。只有胡佛和小布希當選時股市估值較高。

然而,股市的這種表現並不是由川普的政策帶來的。

在川普實施的移民限制政策的影響下,競爭工作崗位的人數減少了,但美國消費者數量也隨之減少,進而導致稅基縮小。

關稅和貿易協定並沒能縮小美國製造業貿易逆差,在疫情暴發前,貿易逆差比川普上任時要大得多。雖然與中國的貿易逆差有所收縮,但與世界其他國家的貿易逆差卻在不斷擴大。關稅可以使貿易從一個國家轉向另一個國家,或對個別商品類別施以懲罰,但基本不具有影響整體進出口水平的效力。

與此同時,有關關稅會造成破壞、推高消費者價格、降低美國人生活水平的觀點也是錯誤的。雖然洗衣機等一些特定產品的價格暫時上漲,但長期通縮趨勢(至少在疫情暴發之前)的影響遠大於關稅的影響。

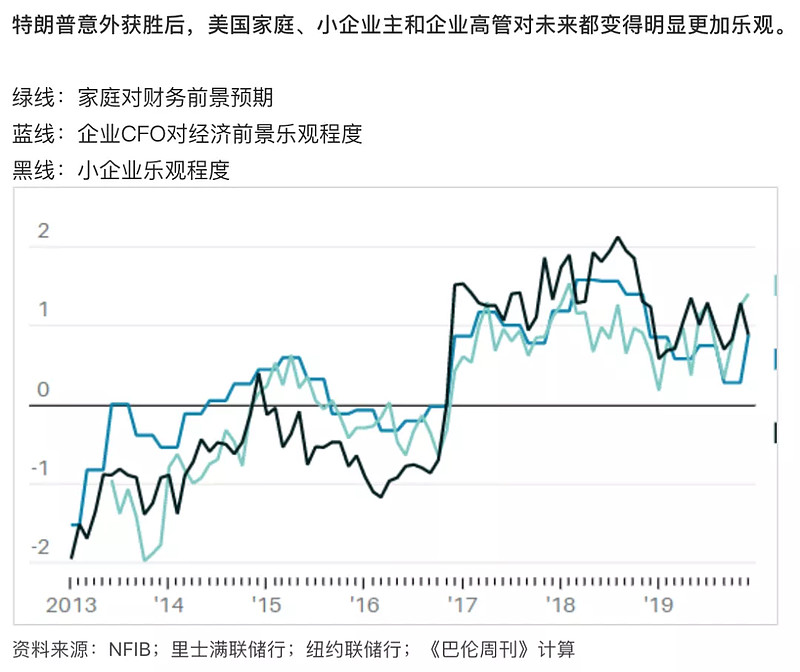

也許川普當年意外贏得大選帶來的最重要的影響是心理上的。一個由共和黨領導的聯邦政府改變了企業高層、小企業主和許多普通美國人的心理預期。這些預期反映在了資產價格中,在川普獲勝後的一年裡,經週期因素調整的股市本益比上升了 25% 以上。

沒有人能比對沖基金公司橋水(Bridgewater Associates)創始人達里歐更敏銳地捕捉到人們情緒的轉變。在上一屆總統大選前夕,橋水研究部門警告稱川普獲勝將導致市場暴跌,因為貿易政策和立法都會發生變化。但一個月後達里歐得出結論認為,川普當選總統 “ 對美國經濟的影響可能遠遠大於人們僅根據稅收和支出政策的變化來計算的影響,因為他的上任可能會激發一種 ‘ 動物本能 ’(animal spirits)。 ”

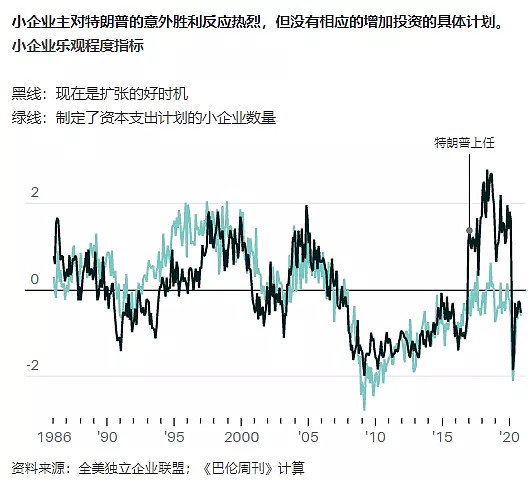

但是,川普當選後激發的這種 “ 動物本能 ” 沒有帶來企業行為的巨大改變。雖然宣稱 “ 現在是擴張的好時機 ” 的小企業數量空前多,但從 2016 年 10 月到疫情爆發這段時期,制定了資本支出計劃的企業的數量基本沒有變化。

減稅和放鬆監管也未能刺激商業投資增加。 2017 年減稅和就業法案通過後,扣除貶值和通貨膨脹因素的非住宅資本支出確實有所上升,但這種趨勢早在法案推出前就出現了,比稅率變化影響更大是美元和油價的走勢。商業投資在 2014 年年中達到頂峰,到 2016 年年中下降了 18% ,減稅提案成為立法之前就已經回升了 13% 以上。

更顯著的一點是,下調公司稅也沒有帶來股息和股票回購的大幅增長。從海外匯回的利潤被用於一次性提高派息,但一年後公司就不再這樣做了。

公司稅改革的主要影響其實是,讓公司能夠在無需借助於債券市場的情況下把更多留在海外的利潤用來增加派息和進行收購。

那麼川普在疫情暴發前在經濟領域取得的政績靠的是什麼?除了中國在 2016 年和 2017 年實施了經濟刺激措施、歐洲在 2017 年臨時停止實施緊縮政策這兩個因素,還有兩個很少被關注的關鍵因素。

首先,在國會兩黨的一致同意下,川普取消了《 2011 年預算控制法案》(Budget Control Act)對聯邦政府預算的嚴格控制。 2017 年底稅法改革通過後不久,國會突然把聯邦政府的國防和非國防可自由支配的支出上限,提高了 13% 以上。軍費開支的增加,推動美國製造商的國防資本品發貨量持續大幅上升。

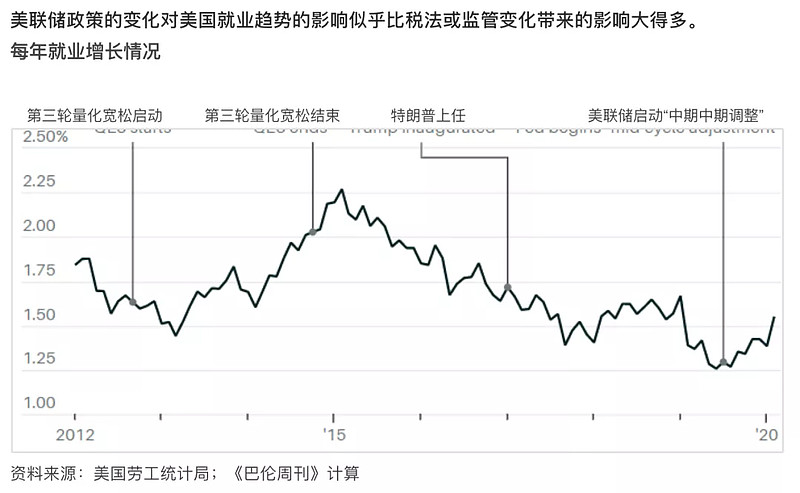

其次,也是更重要的一點, 2018 年川普讓鮑威爾(Jerome Powell)和克拉里達(Richard Clarida)接替葉倫(Janet Yellen)和費舍爾(Stanley Fischer)分別擔任美聯儲主席和副主席。葉倫和費舍爾等美聯儲官員先前一直低估了失業率下降,直到通貨膨脹成為一個令人擔憂的問題。這個錯誤導緻美聯儲在 2014 年過早地取消了對經濟的支持措施。葉倫 2015 年 12 月對她的同事說,美聯儲必須 “ 在一定程度上控制就業增長速度,以降低經濟過熱的風險 ” ,但當時通脹率一直低於目標水平。

在鮑威爾和克拉里達以及美聯儲其他官員上任的第一年,為了讓通脹率升至目標水平之上,他們讓失業率降到他們認為可持續的水平。雖然通脹率沒有如期上升,但這是因為官員們只看到了2017 年底達成的減稅和聯邦支出增加以及隨後被修正的企業利潤和就業增長的強勁數據,而沒有看到零售支出、房地產和全球製造業的疲軟。

但是,當美聯儲新一屆官員發現經濟的發展勢頭被明顯高估後,他們在2019 年迅速改變了方向,放棄了原計劃的升息,然後在去年夏季的 “ 週期中期調整 ” 中下調了利率區間。這種靈活操作產生了效力,美國經濟再次加速增長,直到疫情爆發。

疫情重創美國經濟後,鮑威爾領導下的美聯儲就以空前的速度和創造力採取了行動。美聯儲最近的表態是,在就業市場完全恢復、通貨膨脹 “ 出現在一段時間內升至略微高於 2% 水平的趨勢 ” 之前不會升息。和美聯儲過去的做法相比,這是一次深刻的轉變,應該可以防止經濟復甦勢頭過早消失。

這種轉變不是川普直接帶來的,他強制推行的美聯儲人事變動背後的驅動力也不是他對貨幣政策和美聯儲的看法,但他的行動仍然有助於解釋他任期內發生的事情。

我們從中可以獲得的經驗教訓其實很簡單:穩健的宏觀政策幾乎可以戰勝一切。拜登和他的團隊應該將此銘記於心

⟪雪球⟫授權轉載

【延伸閱讀】