繼上篇《從長期來看,股票是最好的資產?》,今天我們繼續分享傑瑞米.西格爾教授《 Stock for the long run 》中的一些精華章節總結,這一篇分享的是對大類資產風險的定義。資產管理產業的核心,就是管理風險,以較低的風險獲得較高的收益。

透過詳盡的數據分析,我們居然發現一個讓人驚訝的事實:股票是幾乎風險最低,而非最高的資產。風險是以夏普比率進行衡量的,拉長時間看,股票的夏普比率很高,但有一個重要的前提:時間!也就是說,只要持有時間足夠長,股票幾乎可以等同於一個無風險的資產,這是超越我們傳統思想的。本文由點拾投資實習生謝翔宇整理總結,以下是全文總結:

回顧金融資產百年歷史

確定了風險與收益,就能決定對投資者而言最佳的資產組合,但是他們的二者的關係是曖昧的。風險與收益的轉換比例不像物理係數一般確定固定,而且其底層誘因以及相應變化的不確定性,也讓人們無法透過控制變量來研究。

因此,唯一可以藉鑑的手段只有不斷回溯金融資產這百年的歷史,只能透過以史為鑑這種貧瘠的方法來進行研究也讓金融這門學問成了偽科學。歷史的選擇放在今天是否能成立仍然值得打上一個巨大的問號。但是在這之中,必然有一些趨勢是投資者可以藉鑑的。對浩瀚的金融歷史數據庫宇宙,最直觀的處理與表現風險的方式,就是展現收益的下限位置。

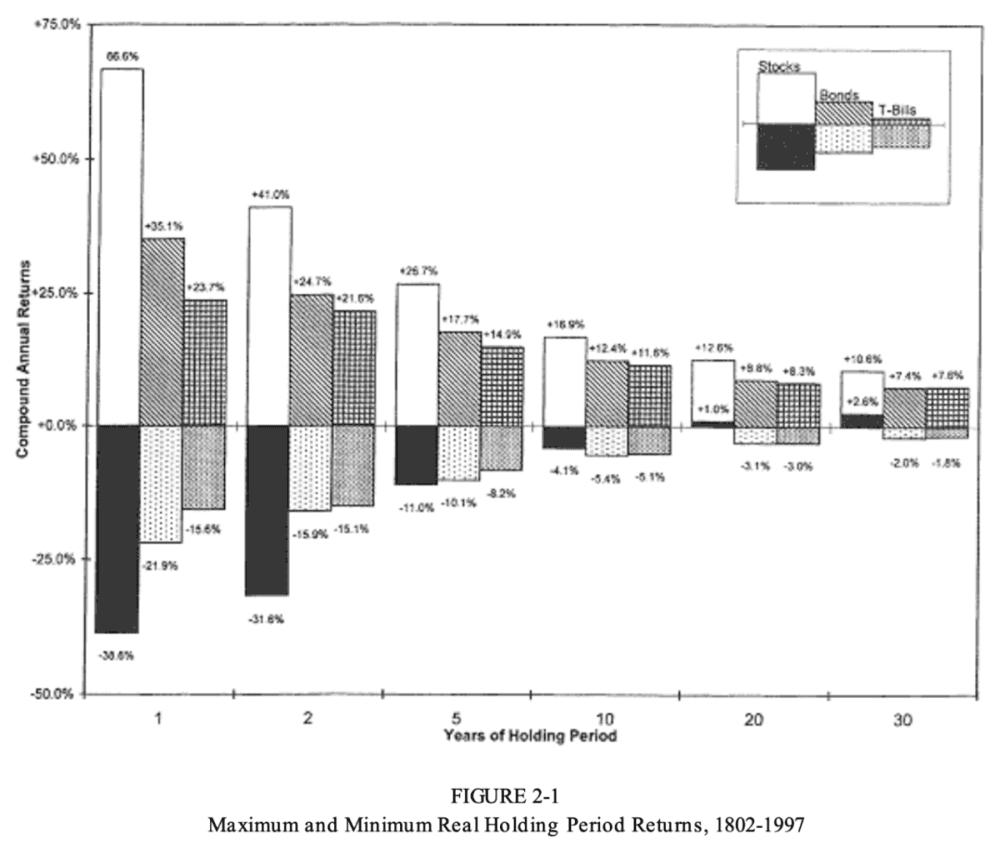

下面這張圖展示了從 1802 年開始 30 年間不同持有週期對應的收益上下限,每個區間內從左到右分別對應股票、長期債券以及短期債券的情況。

▲圖 1

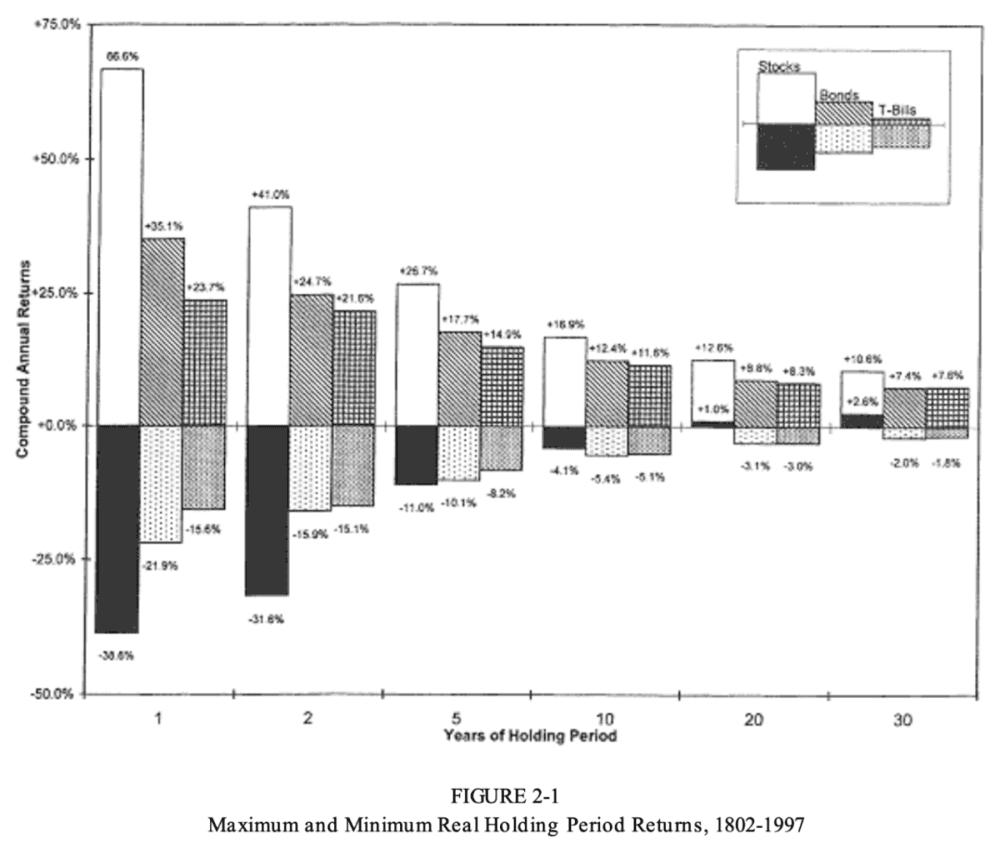

如果將風險定義為收益標準方差,那麼對於這三種資產的風險與持有週期的關係又可以做出一個圖,同樣每單位橫軸從左往右依次是股票、長期債權與短期債券的情況。

▲圖 2

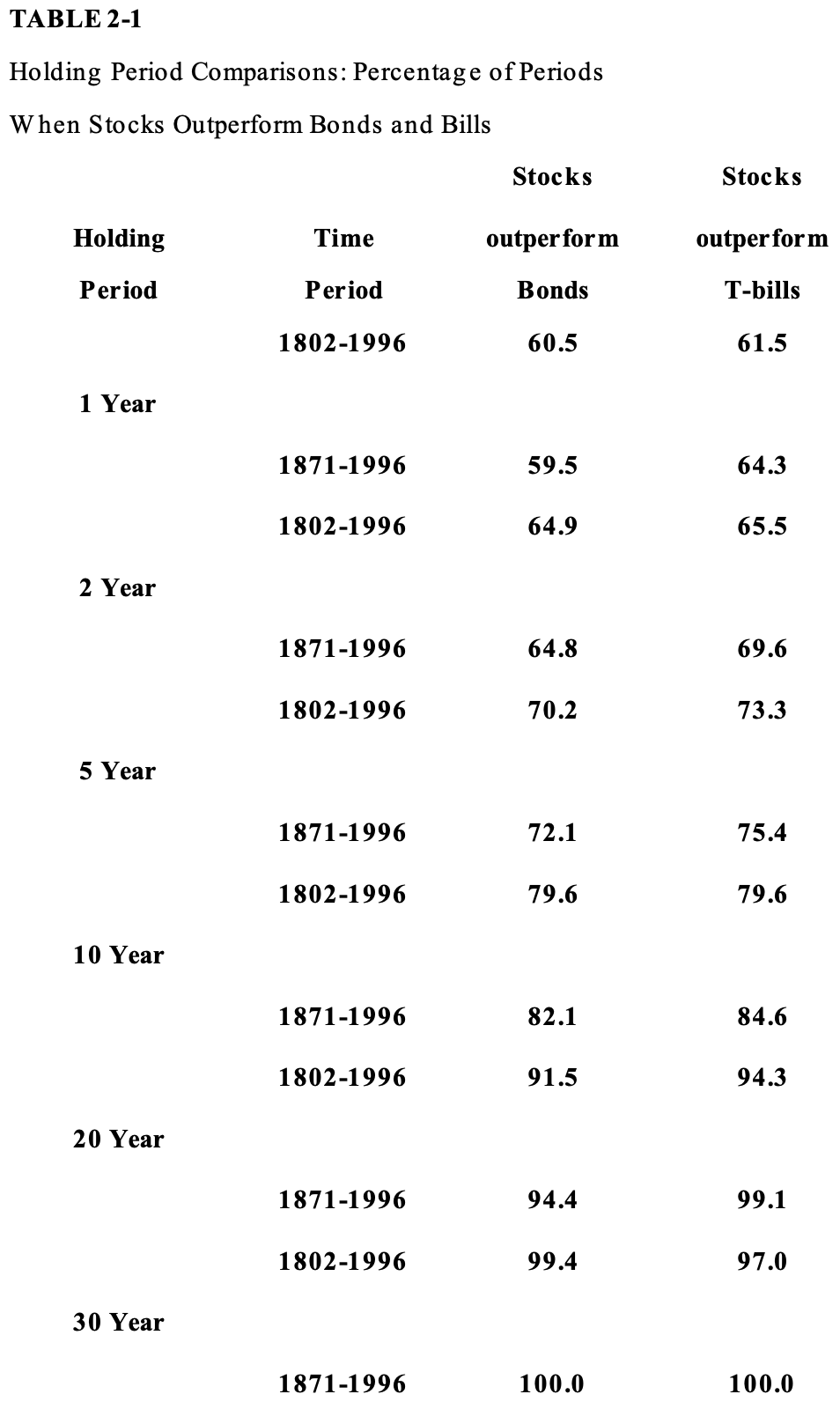

可以看到,與固收投資的情況相比,權益投資收益的上下限差距與風險水平隨著持股週期的增加而急劇降低。雖然前面兩張圖都表明短期權益市場沒有固收資產來得穩當,但其實它遠沒有看上去那麼驚悚。下面這張圖金融市場 200 年間不同持有週期下權益資產收益高於長短期債券收益的機率期望。第三四列分別對應長期與短期債券。結果令人安心,權益投資從未陷入劣勢局面。即使是短如一年的持有週期,權益與固收的勝負也是六四開,而更長期情況下逐級成長的優勢也讓股票更加值得選擇。

▲圖 3

當然,這並不能為前面短期權益市場嚇人的上下限差距開脫。但從另一種角度看,權益資產的上限始終要高出固收資產一頭,並且從 5 年長的持有週期開始,股票的歷史最差年化收益就幾乎平齊債權了,而從 20 年長的週期往後權益投資就變成了穩賺不賠的買賣。

更具體地說,持股週期從 2017 年開始就已經能保證完全的實際正收益了,這個從未被打破、具有歷史統計顯著性的總結簡直如同其他領域的神聖定理一般,將股票捧上了最安全長期投資的寶座。

這條 “ 定理 ” 大幅地依賴於風險隨持股週期變長而導致的指數性下降。人們曾一度認為在長期股票的風險是按照持股週期長短的平方根倍而降低的,也就是所謂的隨機遊走(Random Walk)假設。但透過歷史數據計算就會發現,股票的風險降低速率要遠快於這種假設,而它可憐的兄弟債券的風險變化速率反而要遠小於這種假設,因此股票在長期中的穩定性會愈來愈有保障。(這也是股票均值回歸特性的一種體現)如果好奇假設與實際的差距,在之前的風險水平柱狀圖中也標有黑色線段表示隨機遊走模型的期望標準差。

話雖如此,可這樣一來似乎就在暗示,要將重心放在長期,且短期市場的變化也不應該影響理性長期權益投資者的決策。在市場巔峰期增倉,這種反人性的行為對長期投資者而言,真的是可行的嗎?

持有週期長短的重要性

從量級上考慮,股票市場長期的收益絕對會比短期波動收益要高得多,以 30 年持股週期為例,幾乎能達到 1 : 5 的收益比,因此投資者也大可不必被眼前的利益所迷惑。還有一句廢話,處在波動之中時誰又能完美預測短期市場高低點呢?如果真有這類奇人,那麼他們大概更適合做短期高頻,而不是耐著性子做長期。

長達十幾二十年的規劃週期對於一般的投資者來說,有些遙不可及的感覺,也因此沒有受到部分投資人的重視。他們更願意在相對短的週期交易持有資產,即使是做長期規劃也可能只針對某幾隻股票或債券。但從收益的角度而言,投資者需要對其資產組合有較為整體的、從長計議的週期規劃,而這也是越來越普遍的趨勢所在。

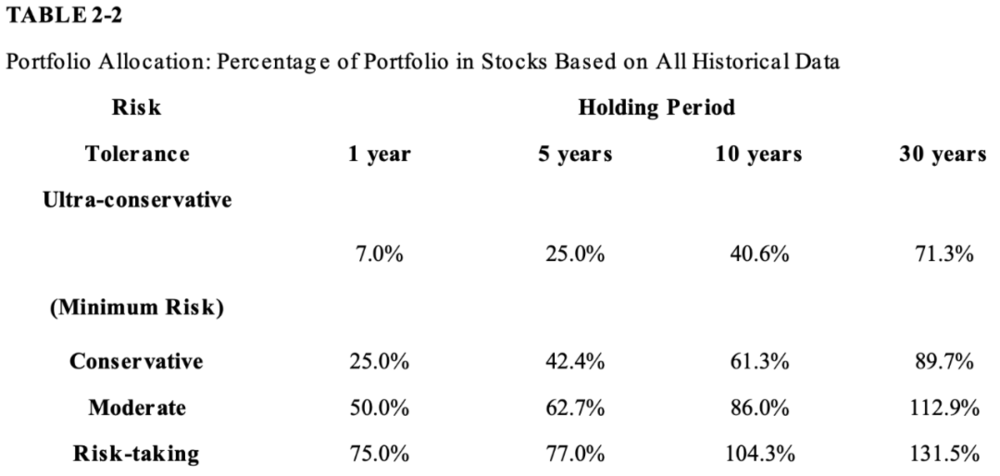

對於長期規劃,下面的這張資產組合配置比例表可以做簡單參考。它表現了從上到下四種風險承受能力逐級提高的人群以及不同持有週期下投資者應該考慮的權益佔總組合比例。

對最優解的分析表明,越願意承擔風險,越有耐心願意等待的話,越可以嘗試將權益比例放得更大。在長期,部分情況下權益投資的最優佔比甚至超過了百分之百,告訴投資者不妨透過槓桿等手段擴大收益。

▲圖 4

這不僅確定了在長期權益投資的重要性,也告訴我們持有週期的長短對資管組合選擇的重要性。很可惜,持有週期似乎從未作為變量出現在有關資產組合的金融理論中,這又要歸因到害人不淺的隨機行走假設了。這也間接導致了早些年持有週期的邊緣地位以及股票債券差別不大的普遍認知。

這樣看來,如果說對長期投資來說,債券還能有一線生機的話,那似乎就是成為權益投資的替代品,為投資者分擔些許可能的風險。在這個前提下,如果股票與債券收益的統計學相關係數是負數,而且接近- 1 ,那麼債券就完全有理由加入長期投資者的資產組合大家庭中。

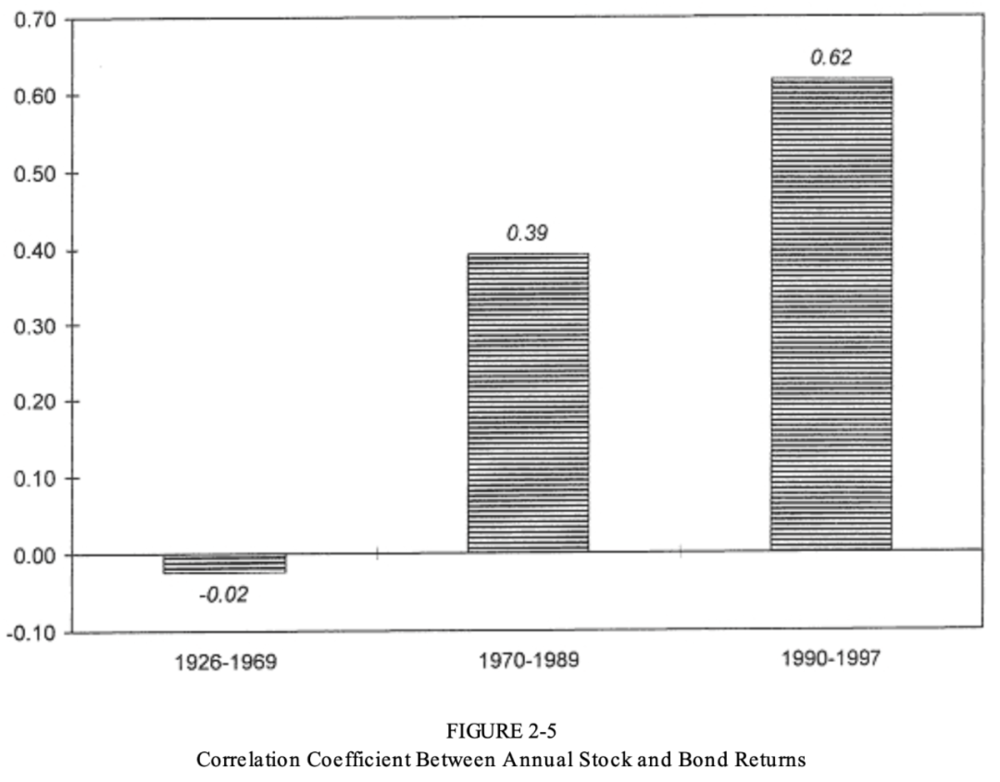

下面這張圖將 1926 年至 1997 年分為了三個不等的年份組分別代表近代、現代與當代,統計了它們各自的股票債券的收益相關係數。1926 至 1969 年是- 0.02 ,而到了 1970 往後係數不僅為正,而且似乎還有逐年遞增的勢頭。債券的風險分擔與下位替換作用已經開始變得越來越弱。

▲圖 5

不可忽視人口趨勢

紙幣本位制首當其沖地成為了埋葬債券的罪魁禍首。往日金本位制度下,經濟不景氣會導致貨物價格的下跌,在通貨緊縮的情況下股價下降而債券的價值得以提高。而紙幣本位制下擴張的貨幣政策防止了金融危機,卻也帶來了物價的上漲,股票與債券的變化趨勢也逐漸同向化。

第二個原因來自於大大小小基金經理們參考的資產配置模型。對大部分保證風險最小化與收益最大化的模型來說,其權益的配置比例以股票與債券收益的比值作為重要參考因素。因此在利率上升時,股價的下跌導致分子與比值的下降,基金經理們會以此為由賣出一部分的比例,其結果便是股票債券價格變化的趨同。

討論了眾多有關股票與債券的風險和收益情況,可我們仍需銘記影響此二者關係的變量是不確定的。從大的方面來說,經濟、政治、社會等方面均存在需要考慮的因素。在下一個世紀,人口趨勢很可能就是其中一個較大的因素,決定了未來資本的累積與分佈。

美國嬰兒潮時期出生的人們現在已經慢慢步入老年,早些年為養老購入的金融資產也早已準備到位。但如同許多已開發國家一樣,年輕一代人口的相對下降讓誰來接手這批兆級別的資產成為了問題:沒有買,自然也就沒得賣。如果真的往最壞的方向考慮,這對世界經濟整體必然會有不小的影響,但一切也尚未可知。

《虎嗅網》授權轉載

【延伸閱讀】